- •Курс лекцій з дисципліни «Ринкова трансформація економіки регіону».

- •Розділ 1 теоретичні основи ринкової трансформації господарства регіону

- •Господарство регіону як територіально-економічна система. Поняття про регіональний господарський комплекс (ргк)

- •1.2. Фактори і стратегія ринкової трансформації ргк

- •1.2.1. Фактори трансформації ргк та їх взаємодія в системі регіональних ринків

- •1.2.2. Потенціал факторів трансформації ргк

- •1.2.3. Проблеми реалізації трансформаційних потенціалів ргк і стратегія ринкових реформ

- •1.3. Основні процеси ринкової трансформації ргк

- •1.3.1. Процеси структурної трансформації

- •1.3.2. Процеси функціональної трансформації

- •1.3.3. Процеси організаційної трансформації

- •1.3.4. Процеси управлінської трансформації

- •Розділ 2 формування ринків капіталу в умовах перехідної економіки

- •2.1. Поняття про ринок капіталу та рівень капіталізації ринку

- •2.2. Роль ринків капіталу в перехідній економіці

- •2.2.1. Акціонерні товариства як механізм трансформації

- •2.2.2. Фінансові системи: західні моделі

- •2.2.3. Ефективні фінансові системи перехідної економіки

- •2.2.4. Фінансові системи і корпоративне управління

- •2.2.5. Фінансування: контроль чи комерційні принципи

- •2.3. Позиції учасників ринку

- •2.3.1. Інвестиційні фонди

- •2.3.3. Торгівельний цикл з точки зору інвестора

- •2.4. Регулювання ринків капіталу

- •2.4.1. Інститути

- •2.4.2. Моделі регулювання

- •2.4.3. Законодавство про компанії

- •2.4.4. Законодавство про цінні папери

- •2.4.5. Організації саморегулювання

- •2.4.6. Регулювання інвестиційних фондів

- •2.4.7. Вплив податкової системи

- •2.4.8. Проблеми регулювання

- •2.4.9. Недоліки регулювання

- •2.4.10. Пріоритетні завдання регулювання

- •Розділ з сучасний стан та перспективи розвитку фондового ринку в україні

- •3.1. Світові тенденції розвитку фондових ринків

- •3.2. Сучасний стан українського фондового ринку

- •3.2.1. Цілі та завдання

- •3.2.2.Конкурентоспроможність

- •3.3. Стратегічні орієнтири

- •3.3.1. Політика щодо інвесторів

- •3.3.2. Політика щодо емітента

- •3.4. Розбудова інфраструктури фондового ринку

- •3.4.1. Розвиток організованого ринку

- •3.4.2. Національна депозитарна система

- •3.4.3. Система електронного документообігу

- •3.5. Інформаційна прозорість фондового ринку

- •3.6. Підготовка фахівців

- •3.7. Система ефективного регулювання фондового ринку

- •3.7.1. Принципи, цілі та завдання державного регулювання

- •3.7.2. Координація діяльності дкцпфр та інших регулятивних органів

- •3.7.3. Розвиток саморегулювання на фондовому ринку

- •3.8. Розвиток законодавства про фондовий ринок

- •3.8.1. Основні принципи

- •3.8.2. Базові документи

- •4.1.2. Інтеграція у міжнародні банківські структури

- •4.1.3. Зростання ролі у банківському секторі країн Центральної і Східної Європи

- •4.2. Страхові компанії

- •4.2.1. Страхові компанії як джерело фінансових ресурсів

- •4.2.2. Підсумки роботи страхового ринку України у 2004 році

- •4.3. Лізингові компанії

- •4.1. Схема лізингу:

- •Теорія грошей і перехідна економіка 5.1. Концепція вартості грошей в часі

- •5.2. Елементи теорії процентів

- •5.3. Вплив інфляції на теперішню і майбутню вартість грошей

- •5.3.1. Звичайна практика визначення номінальної процентної ставки позичкового капіталу

- •5.3.2. Відношення до інфляції в реальній практиці

- •5.5. Порівняння альтернативних варіантів вкладення і нарощування грошових засобів методом дисконтування

- •Розділ 6 інвестиційний менеджмент і перехідна економіка

- •6.1. Джерела і практика фінансування інвестицій

- •6.1.1. Структура і характеристика необхідних інвестицій

- •6.1.2. Джерела фінансування інвестицій

- •6.1.3. Відмінності між власними і позиченими засобами

- •6.2. Вартість капіталу підприємства і норма прибутковості капітального вкладення

- •6.2.1. Поняття і економічна сутність вартості капіталу

- •6.2.2. Фактори, що впливають на вартість капіталу

- •6.2.3. Моделі визначення вартості власного капіталу

- •6.2.4. Моделі визначення вартості позиченого капіталу

- •6.2.5. Форми структури капіталу для фінансування проектів та визначення його обсягу

- •Розділ 7 основи проектного аналізу

- •7.1. Міжнародні принципи оцінки ефективності інвестицій

- •7.2. Сутність основних методів

- •7.2.1. Метод дисконтованого періоду окупності

- •7.2.2. Метод чистого сучасного (поточного) значення або чпв-метод)

- •7.2.3. Метод прогнозних грошових потоків

- •7.2.4. Оцінка впливу інфляції на ефективність інвестицій

- •7.2.5. Внутрішня норма прибутковості чи рентабельності (irr)

- •7.2.6. Порівняння npv і irr методів

- •7.3. Прогноз прибутків і грошових потоків в процесі реалізаціїінвестиційного проекту

- •2. Витрати:

- •7.4. Порівняння розрахункової вартості капіталу з прогнозними грошовими потоками при оцінці ефективності інвестицій

- •Розділ 8 фінансовий аналіз компанії (міжнародний стандарт)

- •8.1. Основні фінансові документи і показники

- •8.1.1. Фінансові документи

- •8.1.2. Фінансові показники за сферами діяльності та групами Користувачів

- •8.2. Аналіз виробничої діяльності

- •8.2.1. Аналіз показників валового прибутку і собівартості реалізованої продукції

- •8.2.2. Визначення коефіцієнта чистого прибутку

- •8.2.3. Аналіз операційних витрат

- •8.2.4. Аналіз частки прибутку на покриття постійних витрат

- •8.3. Аналіз управління ресурсами

- •8.3.1. Визначення коефіцієнта оборотності активів

- •8.3.2. Аналіз управління обіговим капіталом

- •8.3.3. Аналіз прибутковості

- •8.4. Оцінка компанії з позиції її власників

- •8.4.1. Прибутковість

- •8.4.2. Розподілення прибутку

- •8.4.3. Показники ринку

- •8.5. Оцінка компанії з точки зору позикодавців

- •8.5.2. Фінансовий важіль

- •8.5.3. Обслуговування боргу

- •Розділ 9 фінансові аспекти злиття і поглинання компаній

- •9.1. Хвилі злиття і національна економіка

- •9.2. Види і мотиви злиття і поглинання

- •9.2.1. Економія на масштабі

- •9.2.2. Економія за рахунок вертикальної інтеграції

- •9.2.3. Комбінування ресурсів

- •9.2.4. Потенційна економія на податкових платежах

- •9.2.5. Можливість використання тимчасово вільних фондів

- •9.2.6. Підвищення ефективності використання ресурсів

- •9.3. Механізм злиття і поглинання

- •9.3.1. Організація злиття

- •9.3.2. Податковий фактор

- •9.3.3. Виділення структурних підрозділів компанії

- •9.4. Фінансовий аналіз виграшів і втрат від об'єднання компаній

- •9.4.1. Способи оцінки виграшів і втрат

- •9.4.2. Визначення витрат на проведення злиття і поглинання

- •12.4. Створення ринкової інфраструктури в регіоні

- •12.5. Перехід на засади інноваційно-інвестиційногорозвитку

- •12.5.1. Стратегічні орієнтири розвитку

- •12.5.2. Поліпшення інвестиційного клімату в регіоні

- •12.5.3. Розвиток інноваційно-їнвестиційного бізнесу

- •12.5.5. Стійкий розвиток регіонального промислового комплексу

6.1.2. Джерела фінансування інвестицій

1. Власні фінансові ресурси і внутрішньогосподарські резерви (рис. 6.1).

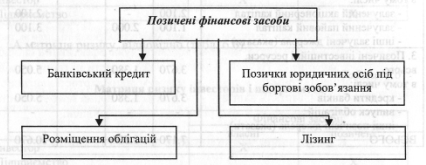

2. Позичені фінансові засоби (рис. 6.2).

3. Залучені фінансові засоби, отримані від продажу акцій, пайових і інших внесків членів трудових колективів, громадян, юридичних осіб.

4. Грошові засоби, централізовані об'єднаннями підприємств.

5. Засоби позабюджетних фондів.

6. Засоби державного бюджету, які представляються на поворотній та безповоротній основі.

7. Засоби іноземних інвесторів.

Рис. 6.1. Власні фінансові засоби

Економічна сутність фінансових ресурсів - за використання фінансових засобів необхідно платити незалежно від джерел їх отримання: у вигляді дивідендів для власних засобів;

■ у вигляді процентних відрахувань для позичених засобів. Облік і аналіз плати за використання фінансових ресурсів є однією із основних умов при оцінці економічної ефективності капітальних вкладень.

В процесі капітального будівництва у підприємства можуть створюватися специфічні джерела фінансування, які можуть бути мобілізовані

для цієї мети.

Сума мобілізованих внутрішніх ресурсів:

М= А-Н ±К (6.1)

де А - очікувана наявність оборотних активів на початок планового періоду;

Н - планова потреба в оборотних активах за період; К- зміна кредиторської заборгованості протягом року.

Рис. 6.2. Позичені фінансові засоби

Сутність мобілізації: частина оборотних активів вилучається з основної діяльності (оскільки ця діяльність може бути сповільнена у зв'язку з капітальним будівництвом) і використовується для фінансування капітального будівництва.

Лізинг - фінансова операція з використанням майна через оренду.

Якщо підприємство не має вільних засобів для купівлі устаткування, то воно може звернутися до лізингової компанії. У відповідності до заключного договору лізингова компанія повністю оплачує виробнику (або власнику) устаткування його вартість і передає в оренду підпри-ємству-покупцю з правом викупу (при фінансовому лізингу) в кінці строку оренди.

Таким чином підприємство отримує довгострокову позичку від лізингової компанії, яка поступово гаситься у результаті віднесення платежів по лізингу на собівартість продукції.

Лізинг дозволяє підприємству отримати устаткування, розпочати його експлуатацію, не відволікаючи засоби від обороту. В ринковій економіці використання лізингу складає 25-30% від загальної суми позичених засобів.

Основні джерела фінансування інвестиційного проекту представлено в табл. 6.3.

Таблиця 6.3

Джерела фінансування інвестиційного проекту

(в тис. доларів США)

Показники |

1-й рік |

2-й рік |

3-й рік |

Всього |

1. Власні інвестиційні ресурси (всього) |

300 |

120 |

|

420 |

2. Залучені інвестиційні ресурси, всього, |

3200 |

2.000 |

|

5.200 |

в тому числі: |

|

|

|

|

- залучений акціонерний капітал |

2.100 |

- |

|

2.100 |

- залучений пайовий капітал |

1.100 |

2.000 |

|

3.100 |

- інші залучені джерела (вказати) |

- |

- |

|

- |

3. Позичені інвестиційні ресурси, всього, |

|

|

|

|

3.670 |

1.380 |

|

5.050 |

|

в тому числі: |

|

|

|

5.050 |

- кредити банків |

3.670 |

1.380 |

|

|

- випуск облігацій |

_ |

_ |

|

- |

- інші позичені джерела (вказати) |

|

|

|

_ |

ВСЬОГО |

7.170 |

3.500 |

|

10.670 |

Слід мати на увазі, що підсумкові значення необхідного обсягу інвестицій і загального обсягу фінансування повинні співпадати.