- •Тема 1. Теоретико - методические и методические основы анализа финансовой отчетности

- •Вопрос 2. Предмет и объекты анализа финансовой отчетности

- •Тема 2. Анализ активов, капитала и обязательств по данным бухгалтерского баланса

- •Вопрос 5. Оценка оптимальности системы финансирования вложений в активы. Основной и оборотный капитал

- •Вопрос 6. Анализ состава, структуры, динамики оборотных активов

- •Вопрос 7. Анализ и оценка дебиторской и кредиторской задолженности

- •Вопрос8. Система количественных и качественных показателей оценки финансовой устойчивости организации

- •Вопрос 10. Критерии неплатежеспособности организации

- •Вопрос 4. Экономическое содержание, порядок расчета чистых активов организации

- •Тема 3. Анализ доходов, расходов и финансовых результатов деятельности организации по данным отчета о прибылях и убытках

- •Вопрос 1. Значение, функции и роль отчета о прибылях и убытках, его

- •Вопрос 2. Анализ состава, структуры доходов и расходов организации, оценка динамики и факторов их формирования

- •Вопрос 3. Система показателей анализа финансовых результатов

- •Вопрос 4. Факторный анализ валовой прибыли, прибыли от продаж, налогооблагаемой прибыли и чистой прибыли

- •Вопрос 5. Анализ и оценка динамики доходности и рентабельности продаж, активов, собственного капитала и заемного капитала

- •Вопрос 6. Эффективность дивидендной политики компании

- •Вопрос 7. Рыночная стоимость компании

- •Вопрос 8. Моделирование показателей доходности и рентабельности

- •Вопрос 3. Анализ информации о составе, выбытии, нма, ос, фв, нкв 105

- •Вопрос 1. Значение, функции и роль отчета об изменениях капитала в оценке состава, структуры и динамики собственного капитала

- •Вопрос 2. Анализ состава, структуры и динамики собственного капитала и приравненных к ним средств.

- •Вопрос 3. Анализ формирования и использования оценочных резервов,

- •Тема 5. Анализ денежных потоков по данным отчета о движении денежных средств План.

- •Вопрос 1. Значение, функции и роль отчета о движении денежных

- •Вопрос 5. Оценка взаимосвязи показателей бухгалтерского баланса, отчета о прибылях и убытках и отчета о движении денежных средств

- •Тема 6. Анализ информации, представленной в пояснениях финансовой отчетности План

- •Анализ информации о составе, выбытии, нма, ос, фв, нкв

- •Вопрос 1. Обоснование критерия существенности информации в отечественной и международной практике представления финансовой

- •Вопрос 2. Раскрытие учетной политики и анализ влияния на показатели финансовой отчетности, оценку финансового положения и финансовых

- •Вопрос 3. Анализ информации о составе, выбытии, нма, ос, фв, нкв

- •Вопрос 3. Анализ информации о составе, выбытии, нма, ос, фв, нкв 105

- •Вопрос 3. Анализ информации о составе, выбытии, нма, ос, фв, нкв 105

- •Вопрос 3. Анализ информации о составе, выбытии, нма, ос, фв, нкв 105

- •Вопрос 4. Анализ состава, структуры и динамики расходов по обычным видам деятельности

- •Вопрос 3. Анализ информации о составе, выбытии, нма, ос, фв, нкв 105

- •Вопрос 3. Анализ информации о составе, выбытии, нма, ос, фв, нкв 105

- •Вопрос 3. Анализ информации о составе, выбытии, нма, ос, фв, нкв 105

- •Тема 7. Анализ сегментарной отчетности План

- •Вопрос 1. Информационно- аналитические возможности сегментарной

- •Вопрос 2. Особенности оценки результатов функционирования различных

- •Вопрос 3: Факторный анализ как инструмент выявления резервов роста

- •Тема 8. Анализ консолидированной финансовой отчетности

- •Вопрос 1. Информационно - аналитические возможности консолидированной финансовой отчетности

- •Вопрос 3. Особенности методики анализа данных консолидированной

- •Тема 9. Анализ налоговой отчетности План

- •Вопрос 1. Виды, содержание и порядок расчета показателей налоговой

- •72 631, 04 Руб. Соответствует строке 150 формы № 2

- •Вопрос 2. Налоговая политика организации как вид налогового планирования

- •Вопрос 3. Взаимосвязь отдельных показателей финансовой и налоговой

- •Тема 10. Анализ статистической отчетности

- •Вопрос 1. Назначение, виды статистической отчетности

- •Вопрос 2. Информационно - аналитические возможности статистической отчетности (на примере формы № п-2 «Сведения об инвестициях»)

- •Тема 11. Анализ финансовой отчетности организации, составленной

- •Вопрос 1. Принципиальное отличие содержания финансовой отчетности, составленной по мсфо, от финансовой отчетности, составленной по рсбу

- •Вопрос 2. Методика анализа бухгалтерского баланса

- •Тема 12. Комплексная оценка деятельности организации по данным

- •Вопрос 1. Комплексная оценка как инструмент поиска резервов повышения эффективности бизнеса

- •Вопрос 2. Методика расчета комплексных показателей оценки интенсивного и экстенсивного развития производства

- •Вопрос 3. Система показателей для рейтинговой оценки по данным бухгалтерской отчетности и методы ее расчета

- •Тема 13. Использование финансовой отчетности в разработке бизнес - планов организации План

- •Вопрос 1. Цель и задачи прогнозирования деятельности компании. Бизнес - план. Финансовый план в составе бизнес - плана

- •Вопрос 2. Методика формирования плана продаж, производства, доходов, расходов, прибыли, денежных потоков, активов и пассивов

- •Вопрос 3. Мониторинг выполнения бизнес - планов

Вопрос 3: Факторный анализ как инструмент выявления резервов роста

эффективности сегмента

Последовательность комплексного управленческого анализа деятельности торговой компании приведена на рисунке 1.

Этап 1. Финансовый анализ

конечные финансовые результаты (товарооборот, валовая маржа, доход от основной деятельности, маржинальный доход, валовая и чистая прибыль, показатели рентабельности)

ресур сный потенциал (величина и структура совокупных активов)

источники финансирования (величина и структура совокупных пассивов)

финансовая устойчивость (чистый оборотный капитал, ликвидность, финансовая маневренность)

Этап 2. Факторный анализ по отдельным сегментам бизнеса

Эффективность торговой деятельности (оборот капитала):

факторный анализ дохода от основной деятельности

скорость обращения капитала (оборачиваемость активов)

анализ «затрат» - генераторы затрат

анализ «издержки-объём-прибыль» и операционный рычаг

Финансы:

финансовые нормативы движение денежных средств

финансовый рычаг

Анализ «сильных» и «слабых» мест (SWOT - анализ)

Этап 3. Синтез. Корректировка управленческой политики нормативный анализ (оценка результатов АХД)

«увязка» конфликтных целей эффективности и финансового состояния выработка управленческой политики на ближайшую и долгосрочную перспективу

Рис. Блок-схема проведения комплексного управленческого анализа деятельности

торговой компании

Тема 8. Анализ консолидированной финансовой отчетности

План

Информационно - аналитические возможности консолидированной финансовой отчетности

Принципы и виды консолидации

Особенности методики анализа данных консолидированной отчетности

Вопрос 1. Информационно - аналитические возможности консолидированной финансовой отчетности

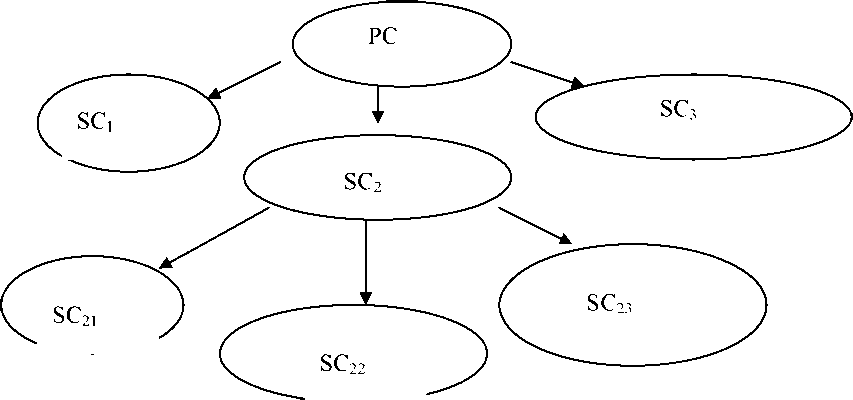

Рис.

Схема взаимосвязи компаний при создании

корпоративной группы

Дочерняя

компания

SCi

-Активы

-Капитал

-Обязательства

-Прибыль

Дочерняя

компания

SC2

-Активы

-Капитал

-Обязательства

-Прибыль

Материнская

Материнская

компания РС

-Активы

-Капитал

-Обязательства

-Прибыль

Рис. Информативность о группе в отсутствие консолидированной

отчетности

Рис.

Информативность о группе в условиях

консолидированной отчетности

Процесс формирования консолидированной отчетности представляет собой нетривиальную задачу. Во-первых, структура группы компаний может быть достаточно сложной и в общем случае состоять, например, из управляющей (материнской), а также нескольких дочерних и зависимых компаний. Кроме того, дочерние компании могут быть совладельцами самой материнской компании и друг друга. Во-вторых, между компаниями группы может происходить множество хозяйственных операций (внутригрупповых операций), результаты которых нужно исключать при подготовке консолидированной отчетности.

Существует три стандартных для МСФО метода консолидации отчетности - "Полная консолидация", "Метод долевого участия" и "Пропорциональная консолидация". Выбор того или иного метода зависит от степени реального контроля группы над конкретным предприятием и может выполняться автоматически или директивно.

Автоматический способ основан на механизме определения полной доли владения предприятием со стороны основных собственников группы. Этот алгоритм обслуживает сложные схемы владения компаниями группы, включающие опосредованное и встречное владение. Компания PriceWaterhouse Coopers провела независимый аудит этого алгоритма и на основании его результата выдала положительное заключение.

Директивный способ позволяет при определении степени контроля над предприятием учитывать неформальные признаки.

Для консолидации отчетности дочерних предприятий обычно используется метод "Полная консолидация". Показатели консолидированной отчетности в этом случае рассчитываются путем суммирования показателей отчетности всех дочерних предприятий с учетом консолидационных корректировок. Одна из

корректировок подразумевает исключение (элиминацию) результатов внутригрупповых операций - взаимных инвестиций, задолженностей, реализации и т.д. С помощью второй корректировки исключается "доля меньшинства", т.е. "доля миноритариев", под которой понимается часть прибыли (убытка), а также часть чистых активов дочерней компании, приходящаяся на долю в капитале, которой материнская компания не владеет ни напрямую, ни опосредованно.

"Метод долевого участия" используется по отношению к зависимым предприятиям. По отношению к данным предприятиям группа является инвестором. В основе метода - отражение в консолидированной отчетности инвестиций в зависимое предприятие, а также прибыли (убытка), начисленной инвестору за отчетный период. Показатели отчетности зависимого предприятия (активы и пассивы, прибыли и убытки) в консолидированную отчетность не включаются.

Для консолидации отчетности предприятий, занимающихся совместной деятельностью с группой в рамках простого товарищества, применяется метод "пропорциональная консолидация". Он предусматривает включение в консолидированную отчетность активов, обязательств, доходов и расходов пропорционально доле контроля группы над предприятиями, которые контролируются совместно.

Совокупность бизнес-единиц, включенных в группу для составления консолидированной отчетности, представляет собой "периметр" консолидации. Количество периметров консолидации в решении неограниченно. Периметр может представлять собой холдинг, субхолдинг, отраслевые или географические сегменты, сеть филиалов, группу центров финансового учета или ответственности и т. д.

Должен быть организован регулярный рабочий процесс подготовки консолидированной отчетности из полученных комплектов отчетов бизнес- единиц по заранее составленному плану (шаблону). Шаблон состоит из нескольких этапов. Для каждого этапа определяются его содержание, область действия, исполнители и ответственные, а также плановая длительность. Под содержанием этапа понимается набор операций по обработке определенной совокупности отчетов. Область действия этапа определяет бизнес-единицы группы, к которым он применяется. Созданные шаблоны процессов могут быть наглядно представлены в виде сетевых диаграмм - специальных отчетов, в которых видны связи между этапами.