- •Форми та види податкового контролю

- •1.3. Методи податкового контролю

- •Прийоми і способи документального податкового контролю

- •Прийоми і способи фактичного контролю за господарськими операціями

- •Лекція 2.

- •1.4. Контролюючі органи та органи стягнення

- •Повноваження органів державної податкової служби

- •Обов’язки і права платників податків

- •Запитання для самоконтролю

Тема 1

Податковий контроль у системі державного регулювання економіки України

Лекція 1 (2 год.)

Сутність, цілі та задачі податкового контролю.

Форми та види податкового контролю.

Методи податкового контролю.

Лекція 2 (2 год.)

1.4. Контролюючі органи та органи стягнення.

1.5. Повноваження органів державної податкової служби.

1.6. Обов’язки та права платників податків.

Література [1 ]

1.1. Сутність і способи здійснення податкового контролю

Державний податковий контроль є суттєвим елементом державного регулювання економіки, обов’язковою умовою ефективного функціонування фінансової системи та економіки країни в цілому. Його основна мета – сприяння реалізації податкової політики держави в процесі формування і використання бюджетів різних рівнів і цільових державних фондів. Від його ефективності значною мірою залежить економічний добробут держави та її безпека.

Податки – це одне з проявів суверенітету держави. Цим вони відрізняються від інших державних доходів, таких як позики, використання державного майна тощо. Право стягувати податки завжди було одним із суверенних прав держави, як і випуск грошей, державних цінних паперів та здійснення правосуддя. З цього випливає, що перелік податків, методика їх обчислення, порядок сплати та методи контролю за дотриманням податкового законодавства встановлюються в однобічному порядку. Однак при цьому слід зазначити, що таке становище не суперечить демократичним принципам, встановленим Конституцією. Згоду на встановлення податків дає Верховна Рада – тобто таке важливе питання вирішують народні обранці. Усвідомлюючи необхідність фінансування загальнодержавних потреб, громада добровільно бере на себе зобов’язання щодо відчуження частки власних доходів на користь держави.

Особливо слід зауважити, що такий підхід формує, насамперед, основний принцип податкового контролю як складової державного регулювання. Він полягає в тому, що податкові органи не мають дискреційної влади (дискреція – від лат.discrete – рішення посадової особи або державним органом будь – якого питання за власною точкою зору). Це проявляється, наприклад, у тому, що держава має більшу свободу у своїх видатках порівняно з доходами. Коригування статей державних видатків в більшості випадків не потребує прийняття нового закону, в той час як коригування податкових надходжень до бюджету потребує певних змін законодавчо встановленого податкового режиму. А це потребує і відповідних змін в організації податкового контролю.

З розвитком податкового законодавства зростає регулятивна направленість податкового контролю. Норми податкового контролю стають більш гнучкими. Це дозволяє податковим органам все ширше використовувати при здійсненні контролю договірні взаємовідносини з платниками податків. Перш за все це стосується не тільки міжнародних договорів по усунення подвійного оподаткування, кількість яких швидко зростає, а також розширення можливостей укладення договорів з вітчизняними платниками. З прийняттям Закону України «Про порядок погашення зобов’язань платників податків перед бюджетами та державними цільовими фондами» від 21.12. 2000р., № 2181 – III податковий орган при здійсненні контролю може запропоновувати платнику податковий компроміс – надавати йому на договірних засадах відстрочку і розстрочку і вдаватися до деяких інших заходів з метою впливу на платника. Все це, при відповідній організації, сприятиме подальшому покращенню взаємовідносин між платником і податковим органом, а також оздоровленню економіки в цілому.

Податковий контроль як елемент керування процесом оподаткування є необхідною умовою існування ефективної податкової системи. Він покликаний забезпечити зв'язок платників податків з органами державного управління, що наділені особливими правами і повноваженнями з усіх питань оподаткування.

Податковий контроль внутрішньо властивий будь-якій державі. Саме він створює умови для виконання податками повною мірою своєї фіскальної функції – формування грошових ресурсів держави.

Разом з тим теорія оподаткування доводить, що розробка ефективної податкової політики і виконання нею повною мірою своїх головних функцій неможливі у випадку, коли контроль буде обмежений лише проведенням перевірок платників податків і застосуванням санкцій до порушників. Без масової роз'яснювальної роботи, проведення профілактичних заходів, глибокого аналізу економічної ситуації та оперативного вживання необхідних запобіжних заходів неможливо реалізувати великий регулюючий, стимулюючий і перерозподільний потенціал оподаткування. Здійснюючи податковий контроль, працівники державних органів виявляють відхилення параметрів доходної частини бюджету від заданих умов, аналізують їх причини і визначають шляхи подальшого розвитку оподаткування.

Податковий контроль як складова частина державного управління економікою має певну специфіку практики застосування і цільову спрямованість, що відрізняє його від інших видів контролю. Він проводиться шляхом застосування науково обґрунтованих методів встановлення ступеня відповідності практики оподаткування положенням розробленої податкової політики. Інститут податкового контролю являє собою складовий елемент загальної структури контролюючих органів держави і разом з тим виступає як найважливіша ланка фінансового механізму в цілому.

Таким чином, податковий контроль – система заходів, що вживаються контролюючими органами з метою контролю правильності нарахування, повноти і своєчасності сплати податків і зборів, а також дотримання законодавства з питань проведення розрахункових та касових операцій, патентування, ліцензування та іншого законодавства, контроль за дотриманням якого покладено на контролюючі органи.

Податкові контрольні дії охоплюють усю систему оподаткування і здійснюються в розрізі окремих податків, окремих платників, груп платників, територій тощо. Тобто податковий контроль пронизує економіку по вертикалі й горизонталі, забезпечуючи фіскальні інтереси бюджету.

Суб’єктом податкового контролю є юридичні чи фізичні особи, поведінка яких регулюється нормами податкового законодавства, тобто платники податків і зборів, які мають, одержують (передають) об’єкти оподаткування або провадять діяльність (операції), що є об’єктом оподаткування згідно з Податковим Кодексом або податковими законами.

До об’єкта податкового контролю належать правильність обчислення податкового платежу, своєчасне і повне його перерахування, здійснення інших дій, безпосередньо пов'язаних з виконанням платником своїх податкових обов'язків (постановка на облік в органах податкової служби, складення та подання податкової звітності тощо). Специфіка податкового контролю визначається особливостями руху грошових потоків від корпоративних та індивідуальних власників до скарбниці держави.

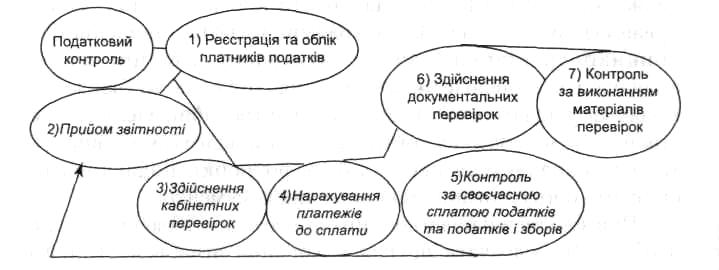

Основними процедурами (завданнями) податкового контролю є (рис.1):

реєстрація і облік платників податків;

облік податків та інших обов'язкових платежів;

масово-роз'яснювальна робота і консультації платників;

проведення податкових перевірок і звірок відповідно до вимог Податкового Кодексу України № 2755 – УІ від 2 грудня 2011р.;

аналіз фінансової звітності платників податків та інформації, отриманої з інших джерел;

одержання пояснень від платників податків та інших осіб;

огляд приміщень і територій, які використовуються для одержання доходу (прибутку);

обмін інформацією з іншими державними органами, її аналіз, а також координація дій з такими органами в області контролю.

Рис. 1 Схема здійснення податкового контролю

Форми та види податкового контролю

У найзагальнішому плані податковий контроль поділяється на зовнішній і внутрішній контроль. Зовнішній - здійснюють контролюючі органи, визначені законодавством (органи державної податкової служби, митні органи). Внутрішній контроль здійснюють суб'єкти підприємницької діяльності, тобто юридичні та фізичні особи - платники податків.

Залежно від ступеня охоплення об'єктів податковий контроль можна виокремити, як:

Комплексний контроль - це контроль, що охоплює всю діяльність суб'єкта.

Тематичний податковий контроль охоплює окремі сторони діяльності суб'єкта.

Повний податковий контроль - це контроль, який всебічно вивчає фінансову діяльність об'єкта з максимально можливим застосуванням різних методів контролю.

Частковий контроль проводиться з певного переліку питань про фінансову діяльність суб'єкта оподаткування.

Суцільний контроль передбачає вивчення усіх первинних документів і записів у формах аналітичного й синтетичного обліку.

Вибірковий контроль передбачає перевірку або всіх документів певного періоду звітного року, або частини документів за увесь звітний період.

За джерелами інформації податковий контроль можна поділити на документальний (ґрунтується на вивченні даних фінансової документації) і фактичний (на даних фактичної перевірки у натуральних показниках).

За цільовою спрямованістю контрольних дій виділяють: стратегічний податковий контроль - він спрямовується на вирішення питань стратегії розвитку підприємства чи організації, і тактичний - з питань поточної фінансової діяльності.

За місцем здійснення податкового контролю його поділяють па контроль на місцях, коли суб'єкт виконує контрольні дії безпосередньо на підконтрольному об'єкті, та дистанційний, коли об’єкт контролюється на відстані за допомогою інформації, яка передається через засоби зв'язку.

Суттєвою ознакою класифікації податкового контролю є форма його здійснення, за якою виділяють:

Попередній контроль здійснюється до формування платником податків об'єктів оподаткування (реєстрація платників податків та відповідної інформації щодо їх діяльності).

Поточний (оперативний) контроль здійснюється в ході формування об'єктів оподаткування. Він покликаний попереджати помилкові або незаконні дії за операціями, які вже провадяться платниками податків і впливають на формування об'єктів оподаткування.

Наступний контроль починається після формування платником податків об'єктів оподаткування і здійснення розрахунків податків у відповідних податкових деклараціях (розрахунках) та інших документах, пов'язаних з обчисленням і сплатою податків.

1.3. Методи податкового контролю

Метод податкового контролю являє собою органічно взаємозалежну сукупність специфічних принципів, шляхів, способів і засобів у процесі вивчення законності, достовірності податкової звітності та повноти, правильності і своєчасності сплати податків і зборів до бюджету на основі використання облікової, звітної, нормативної та іншої економічної інформації у поєднанні з дослідженням фактичного стану об'єкта контролю.

Основні методи встановлення і документування правопорушень в царині податкового і валютного законодавства поділяються на дві групи:

1) прямі методи;

2) непрямі методи.

До прямих методів податкових перевірок належать методи документального контролю і фактичного контролю.