- •6.5 Современные приемы финансового менеджмента.

- •6.7 Финансовые результаты деятельности организации. Валовой доход и прибыль. Функции прибыли. Максимизация прибыли. Точка безубыточности.

- •6.9 Операционный и финансовый рычаг.

- •Операционный рычаг

- •Финансовый рычаг

- •6.10 Система показателей рентабельности.

- •6.11 Учет реализации продукции и определение финансового результата.

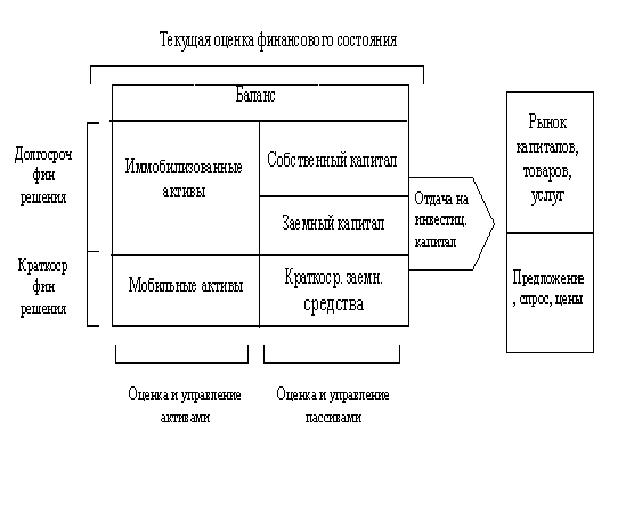

- •6.14 Структура и содержание бухгалтерского баланса как источника информации для управления организацией.

- •Бухгалтерский баланс

VI. Финансы и финансовый менеджмент.

6.1 Цель и функции финансового менеджмента. Структура финансового менеджмента.

Финансовый менеджмент – процесс управления денежным оборотом, формированием и использованием финансовых ресурсов предприятия. С другой стороны финансовый менеджмент – это система форм, методов и приемов, с помощью которых осуществляется управление денежным оборотом и финансовыми ресурсами.

Основной целью финансового менеджмента является максимизация цены фирмы и повышение эффективности собственного капитала.

Все эти направления жестко взаимосвязаны, решения по ним являются многовариантными, так как все они связаны с определенным риском.

Функции финансового менеджмента определяют формирование структуры управляющей системы.

I. Функции субъекта управления: (организация; анализ; планирование; мотивация; контроль).

II. Функции объекта управления: (Воспроизводственная функция заключается в эффективном воспроизводстве капитала, инвестированного в активы предприятия; Распределительная функция заключается в:оптимизации пропорций распределения и использования финансовых ресурсов, формировании оптимальной структуры капитала; Контрольная функция связана с применением различных стимулов и санкций, соответствующих нормативных показателей, осуществлением контроля за использованием финансовых ресурсов).

III. Специфические функции (характеризуют специфику финансового менеджмента): (Функция управления активами;Функция управления капиталом;Функция управления инвестициями;Функция управления денежными потоками; Функция управления финансовыми рисками.

Финансовый менеджмент можно рассматривать как сложный управленческий комплекс, который включает в себя:

Риск-менеджмент (управление рисками)

Менеджмент кредитных операций

Менеджмент операций с ценными бумагами

Менеджмент валютных операций

Менеджмент операций с недвижимостью

Структуризация финансового менеджмента.

6.2 Финансовые ресурсы организаций и источники их формирования.

Финансовые ресурсы – это совокупность денежных средств предприятия, предназначенных для выполнения финансовых обязательств и осуществления затрат по обеспечению расширенного воспроизводства.

Источником формирования финансовых ресурсов служит совокупность источников удовлетворения дополнительной потребности в капитале на предстоящий период, обеспечивающем развитие предприятия. Эти источники подразделяются на собственные (внутренние) и заемные (внешние).

Финансовые ресурсы предприятия:

внутренние: (Уставный капитал; Добавочный капитал; Резервный капитал; Нереспределенная прибыль; Амортизационные отчисления; Прочие резервы).

2. Внешние: (Кредиты банков; Заемные средства других организаций; Бюджетные средства; Средства внебюджетных фондов; Средства от выпуска корпоративных облигаций; Средства от эмиссии акций).

Среди внутренних источников финансовых ресурсов, используемых для целей инвестирования, важнейшими во всем мире считаются прибыль и амортизационные отчисления.

6.3 Формирование собственного и заемного капитала организации.

Возможности предприятия по формированию структуры капитала зависят от чистой рентабельности собственных средств и норм распределения прибыли на дивиденды.

При высокой чистой рентабельности собственных средств можно больше оставлять нераспределенной прибыли на развитие.

Формирование капитала на предприятии ведется за счет внешних источников: заимствования и эмиссии акций; и внутренних – за счет нераспределенной прибыли.

Собственный капитал – основной рисковый капитал предприятия, средства, которые предприятие может с наибольшей уверенностью инвестировать на долгосрочной основе и подвергнуть наибольшему риску.

Собственный капитал состоит из:

- Уставного капитала – совокупность вкладов учредителей

- Добавочный капитал – аккумулирует денежные средства, поступающие предприятию в течение года по нескольким каналам. Он возникает в результате: прироста стоимости внеоборотных активов после их переоценки; получения дополнительных денежных средств при продаже акций в случае их первичного размещения по цене, превышающей их номинальную стоимость; прироста активов в результате безвозмездного получения имущества и денежных средств; прироста стоимости внеоборотных активов, созданных за счет чистой прибыли или фондов предприятия.

- Резервный капитал – подразделяется на два типа резервных фондов: обязательный резервный фонд, создаваемый в соответствии с законодательством РФ – формируется только за счет ежегодного отчисления чистой прибыли предприятия; необязательные резервные фонды могут использоваться при недостатке оборотных средств (на формирование производственных запасов, незавершенного производства и готовой продукции) и при достаточности оборотных средств (в краткосрочные финансовые вложения).

- нераспределенная прибыль – это часть чистой прибыли, которая не была распределена между акционерами и осталась в распоряжении предприятия.

В условиях рыночной экономики внешние источники финансовых ресурсов имеют огромное значение: предприятие на практике не может обойтись без привлечения заемных средств. Заемные средства в нормальных экономических условиях способствуют повышению эффективности производства, они необходимы для осуществления расширенного производства. К источникам заемных средств относятся: кредиты банков, коммерческие кредиты, факторинг, лизинг, кредиты частных лиц и пр.

Заемный капитал подразделяется на краткосрочный и долгосрочный.

6.4 Финансовое планирование в организации.

Финансовое планирование обеспечивает взаимосвязь доходов и расходов на основании взаимоувязки показателей развития предприятия с его финансовыми ресурсами.

Цель финансового планирования – обеспечение воспоизвосдтвенного процесса, соответствующими как по объектам так и по структуре финансовыми ресурсами.

В ходе достижения этой цели выделяются следующие основные задачи:

1. Определение объекта планирования

2. Разработка систем финансовых планов с выделением оперативных, административных и стратегических планов

3. Расчет необходимых финансовых ресурсов

4. Расчет объемов и структуры внутреннего и внешнего финансирования, выявление резервов и определение объемов дополнительного финансирования

5. Прогноз доходов и расходов предприятия в целом.

Обычно составляются планы стратегические, текущие и оперативные.

Стратегические планы – это планы генерального развития бизнеса и долгосрочной структуры организации.

Текущие планы разрабатываются на основе стратегических, путем их детализации. Если стратегический план дает примерный перечень финансовых ресурсов, их объем и направления использования, то в рамках текущего планирования проводится взаимоувязка каждого вида вложений с источниками финансирования.

Оперативные планы – это краткосрочные тактические планы непосредственно связанные с достижением целей предприятия.

Оперативные планы входят составной частью в годовой или квартальный общий бюджет предприятия.

Бюджет – это количественное воплощение плана, характеризующее доходы и расходы на определенный период и капитал, который необходимо привлечь для достижения заданных планом целей.

6.5 Современные приемы финансового менеджмента.

Целью финансового менеджмента является управление движением финансовых ресурсов, которое осуществляется с помощью разных приемов. Общим содержанием всех приемов финансового менеджмента является воздействие финансовых отношений на величину финансовых ресурсов. К приемам управления движением финансовых ресурсов и капитала относятся: системы расчетов и их формы; кредитование и его формы; депозиты и вклады (в том числе в драгоценные металлы и за рубежом); операции с валютой; страхование (включая хеджирование); залоговые операции; трансферт; трастовые операции; текущая аренда; лизинг; селенг; инжиниринг; транстинг; франчайзинг; эккаутинг.

Франчайзинг – предоставление предприятием физическому или юридическому лицу за вознаграждение на срок или без ограничения права использовать в своей предпринимательской деятельности комплекса исключительных прав, выдавая лицензию (франшизу), кот может распространяться на производство или продажу товаров под фирменной маркой.

Трансферт –

- перевод иностранной валюты или золота из одной страны в другую

- передача права владения именными ценными бумагами

- перевод денег из одного финансового учреждения в другое или из страны в страну.

Кредит – предоставление банком или кредитной организацией (кредитором) денежных средств (кредит) с возвратом денежной суммы в определенный срок и уплаты процентов по нему.

Лизинг – вид инвестиционной деятельности, долгосрочная аренда помещений, оборудования и др элементов основных средств, обычно предполагающая переход права собственности на арендуемое имущество от арендодателя к арендатору по истечение срока аренды (финансовый лизинг). Лизинг одновременно выполняет роль аренды и кредита.

6.6 Финансовый менеджмент в условиях инфляции.

В условиях инфляции происходит искажение технико-экономических и финансовых показателей по трем основным причинам:

1. Начисление износа основных средств ведут исходя из заниженной первоначальной стоимости

1. Списание потребительского сырья по ценам первой, последней закупке или по средним ценам.

3. Начисление процентов по полученным кредитам и способ отражения в отчетности суммы возвращаемого кредита разный.

Первые две причины очевидны. Происходит образование инфляционной сверхприбыли. Третья причина проистекает из действующих нормативных документов, согласно которым получение ссуды можно показывать в балансе с непогашенными процентами, увеличив одновременно активные счета (расходы будущих периодов, расчеты с разными дебиторами и кредиторами)

Если банковский процент превышает 100%, величина начисляемых процентов превысит размер полученной ссуды. В этом случае существенно меняются различные показатели (прибыль, валюта баланса и построенные на их основе коэффициенты).

Одной из базовых концепций финансового менеджмента является концепция временной стоимости денег, разработанная И. Фишером. Она гласит: сегодняшние поступления ценнее будущих. Соответственно, будущие поступления менее ценны, чем текущие.

Фактор времени учитывают с помощью методов наращения и дисконтирования.

Наращение - увеличение первоначальной суммы за счет начисленных процентов. Метод наращения позволяет определить будущую современной стоимости через некоторый промежуток времени , исходя из заданной процентной ставки (или ставки роста).

Дисконтирование – способ определения современной стоимости по ее известному или предполагаемому значению в будущем. Дисконтирование – операция, обратная наращению, с использованием процентной ставки (нормой дисконта).