- •Учебно-методическое пособие

- •080105.65 «Финансы и кредит»

- •Введение

- •Тема 1. Предмет, цель и задачи курса «Теоретические основы финансового менеджмента»

- •Тема 2. Финансовая политика предприятия

- •Тема 3. Финансовые стратегия и тактика предприятия

- •Тема 4. Роль финансового менеджмента в системе управления предприятием

- •Тема 5. Принципы организации финансового менеджмента

- •Тема 6. Финансовые инструменты

- •Тема 7. Построение системы финансового управления на предприятии

- •Тема 8. Информационное обеспечение финансового менеджмента

- •Тема 9. Финансовый менеджмент в условиях инфляции

- •Тема 10. Функции финансового директора

- •Тема 11. Сущность и методы анализа финансового состояния

- •Тема 12. Оценка имущественного положения

- •Тема 13. Анализ использования основных и оборотных средств

- •Тема 14. Ликвидность и платежеспособность

- •Тема 15. Прибыль и рентабельность

- •Тема 16. Финансовое планирование

- •Библиографический список литературы

Тема 15. Прибыль и рентабельность

Конспект лекций

Понятие прибыли и рентабельности

Показатели рентабельности

Результативность деятельности предприятия в финансовом смысле характеризуется показателями прибыли и рентабельности. Эти показатели как бы подводят итог деятельности предприятия за отчетный период; они зависят от многих факторов:

объем проданной продукции, затратоемкость, организация производства и др. В числе ключевых факторов – уровень и структура затрат (издержек производства и обращения), поэтому в рамках внутрифирменного управления финансами в этом блоке может выполняться оценка целесообразности затрат, их динамика, структурные изменения, а основные показатели – уровень издержек производства (обращения) и абсолютная и относительная экономия (перерасходы) издержек.

Подчеркнем, что можно выделить различные показатели прибыли, представляющие особый интерес для тех или иных категорий пользователей. Поскольку данные показатели являются наиболее распространенными обобщенными характеристиками успешности деятельности компании, необходима четкая и однозначная их идентификация, позволяющая делать обоснованные оценочные суждения. Так, данные о том, что предприятие работает рентабельно, а его прибыль равна Р, безусловно полезны, но мало информативны, поскольку неясно, о какой прибыли идет речь.

Показатели рентабельности – это выражаемые в процентах относительные показатели, в которых прибыль сопоставляется с некоторой базой, характеризующей предприятие с одной из двух сторон – ресурсы или совокупный доход в виде выручки, полученной от контрагентов в ходе текущей деятельности. Поэтому известны две группы показателей рентабельности: рентабельность инвестиций (капитала) и рентабельность продаж.

• Рентабельность инвестиций может рассчитываться с позиции интересов различных групп: собственники, инвесторы, предприятие и др.

Инвесторы (собственники и лендеры) являются основными поставщиками капитала предприятию. Их совокупный доход – чистая прибыль и величина процентов к уплате. Этот совокупный доход может сравниваться либо со всеми активами, либо с долгосрочным капиталом; в первом случае рассчитывается коэффициент, известный как рентабельность активов (ROA), во втором – рентабельность инвестированного капитала (ROD:

где N1 – чистая прибыль (прибыль, доступная к распределению среди собственников);

IE – проценты к уплате;

ТА – совокупный объем активов (итог баланса-нетто);

TL – совокупный объем источников финансирования (итог баланса-нетто по пассиву);

CL – краткосрочные обязательства.

Показатель ROA дает оценку эффективности вложения средств в активы данного предприятия; иными словами, оценивается правильность выбора именно такого инвестирования (в частности, речь идет об отраслевой принадлежности предприятия). Показатель ROI характеризует оценку эффективности и целесообразности взаимоотношений между инвесторами и созданным ими предприятием – он оценивает доходность долгосрочного капитала.

Наиболее распространенным финансовым индикатором оценки целесообразности инвестиций с позиции собственников предприятия является показатель рентабельности собственного капитала (ROE):

![]()

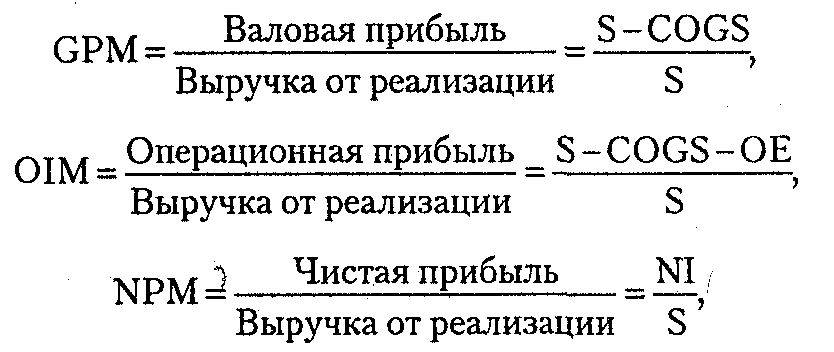

Рассмотренные показатели дополняются коэффициентами рентабельности продаж. Возможны различные алгоритмы их исчисления в зависимости от того, какой из показателей прибыли заложен в основу расчетов, однако чаще всего используются валовая, операционная (прибыль до вычета процентов и налогов) или чистая прибыль. Соответственно рассчитывают три показателя рентабельности продаж: (а) норма валовой прибыли, или валовая рентабельность реализованной продукции (GPM); (б) норма операционной прибыли, или операционная рентабельность реализованной продукции (OIM);

(в) норма чистой прибыли, или чистая рентабельность реализованной продукции (NPM).

где COGS – себестоимость реализованной продукции;

ОЕ – операционные расходы (расходы за исключением процентов к уплате и налогов).

Значения показателей рентабельности по данным условного примера таковы:

Оценивая значения этих показателей, необходимо помнить, что они характеризуют результаты работы за полугодие. Если динамика финансово-хозяйственной деятельности сохранится, то значения коэффициентов рентабельности капитала по результатам года примерно удвоятся. Таким образом, по результатам года чистая рентабельность реализованной продукции составит около 8—9%, тогда как рентабельность собственного капитала – около 15%. Последнее значение можно интерпретировать следующим образом: при сложившихся условиях работы вложения собственников в активы данного предприятия окупаются в среднем за 6—7 лет (100%: 15%). Поскольку значения показателей рентабельности ощутимо варьируют по отраслям, регионам, отдельным хозяйствующим субъектам, суждение об эффективности работы данного предприятия можно сделать путем сравнения полученных результатов со среднеотраслевыми.

Рыночная активность. Этот термин имеет различные интерпретации. С позиции компании, котирующей свои ценные бумаги на бирже, он означает комплекс мероприятий, способствующих стабильному ее положению на рынке капитала в плане динамики рыночных индикаторов. С позиции других компаний рыночная активность подразумевает контроль за динамикой рынка капитала, имеющий целью выявление общеэкономических и отраслевых тенденций, оценку положения основных конкурентов и (или) компаний, определяющих «погоду» в конкретном секторе производства товаров и услуг, формирование эффективного инвестиционного портфеля и др. Поэтому в развитой рыночной экономике подавляющее число компаний в той или иной степени связано с рынком капитала. Целесообразность общения с рынком (в плане мобилизации финансовых ресурсов, в спекулятивных целях, с позиции оценки конъюнктуры рынков и т.п.) оценивается по результатам анализа ряда финансовых индикаторов. Охарактеризуем наиболее значимые из них.

Доход (прибыль) на акцию (Earnings Per Share, EPS). Представляет собой отношение чистой прибыли, уменьшенной на величину дивидендов по привилегированным акциям, к общему числу обыкновенных акций. Именно этот показатель в значительной степени влияет на рыночную цену акций, поскольку он рассчитан на широкую публику – владельцев обыкновенных акций. Рост этого показателя или, по крайней мере, отсутствие негативной тенденции способствуют увеличению операций с ценными бумагами данной компании, повышению ее инвестиционной привлекательности. Необходимо подчеркнуть, что повышение цены находящихся в обращении акций компании, естественно, не приносит непосредственного дохода эмитенту, вместе с тем этот процесс сопровождается косвенными доходами, например: растет доход от капитализации, что стимулирует действующих акционеров к реинвестированию прибыли в активы компании; возрастает резервный заемный потенциал компании; становится возможным размещать вновь имитируемые ценные бумаги на более выгодной основе и т.п.

Ценность акции (Price/Earnings Ratio, P/E). Рассчитывается как частное от деления рыночной цены акции на доход на акцию. Коэффициент Р/Е служит индикатором спроса на акции данной компании, поскольку показывает, как много согласны платить инвесторы в данный момент за один рубль прибыли на акцию. Относительно высокий рост этого показателя в динамике указывает на то, что инвесторы ожидают более быстрого роста прибыли данной фирмы по сравнению с другими. Этот показатель уже можно использовать в пространственных (межхозяйственных) сопоставлениях. Компаниям, имеющим относительно высокое значение коэффициента устойчивости экономического роста, характерно, как правило, и высокое значение показателя «ценность акции».

Дивидендная доходность акции (Dividend Yield) выражается отношением дивиденда, выплачиваемого по акции, к ее рыночной цене. В компаниях, расширяющих свою деятельность путем капитализирования большей части прибыли, значение этого показателя относительно невелико. Дивидендная доходность акции характеризует процент возврата на капитал, вложенный в акции фирмы. Это прямой эффект. Есть еще и косвенный (доход или убыток), выражающийся в изменении цены на акции данной фирмы и характеризующийся показателем капитализированной доходности.

Дивидендный выход (Dividend Payout) рассчитывается путем деления дивиденда, выплачиваемого по акции, на прибыль на акцию. Наиболее наглядное толкование этого показателя – доля чистой прибыли, выплаченная акционерам в виде дивидендов. Значение коэффициента зависит от инвестиционной политики фирмы. С этим показателем тесно связан коэффициент реинвестирования прибыли, характеризующий ее долю, направленную на развитие производственной деятельности. Сумма значений показателя дивидендного выхода и коэффициента реинвестирования прибыли равна единице.

Коэффициент котировки акции (Market-to-Book Ratio) есть отношение рыночной цены акции к ее книжной (учетной) цене. Книжная цена характеризует долю собственного капитала, приходящегося на одну акцию. Таким образом, она складывается из номинальной стоимости (т.е. стоимости, проставленной на акции, по которой она учтена в акционерном капитале), доли эмиссионной прибыли (накопленной разницы между рыночной ценой проданных акций и их номинальной стоимостью) и доли накопленной и вложенной в развитие фирмы прибыли. Значение коэффициента котировки больше единицы означает, что потенциальные акционеры, приобретая акцию, готовы дать за нее цену, превышающую бухгалтерскую оценку реального капитала, приходящегося на эту акцию на данный момент.

На практическом занятии проводится опрос по контрольным вопросам, заслушиваются и принимаются к защите рефераты, выполненные студентами в качестве самостоятельной работы.

План практического занятия по теме 15. «Прибыль и рентабельность»

Понятие прибыли и рентабельности

Показатели рентабельности

Вопросы для самоконтроля

В чем отличия между прибыльностью и рентабельностью

Какие основные показатели относятся к показателям рентабельности

Рекомендуемая литература 10,11,15, 24, 32, 35, 38