- •1.Понятие нма и оис

- •2. Метод исходных затрат в оценке нма и оис

- •3.Метод стоимости восстановления в оценке нма и оис

- •4. Метод стоимости замещения в оценке нма и оис

- •5.Метод стоимости приобретения в оценке нма и оис

- •6.Метод сравнения аналогов продаж в оценке нма и оис

- •7.Метод прямой капитализации в оценке нма и оис

- •8.М етод ддп в оценке нма и оис

- •9.Метод преимущества в прибыли в оценке нма и оис

- •10.Метод выигрыша в себестоимости в оценке нма и оис

- •11.Метод освобождения от роялти в оценке нма и оис

- •12.Бухгалтерский метод в оценке нма и оис

- •13.Метод избыточных прибылей в оценке нма и оис

- •18. Оценка стоимости программ для эвм и баз данных

- •19. Произведения науки, литературы и искусства

- •20. Программы для эвм .Базы данных

- •21.Исполнения.Фонограммы.Сообщения в эфир или по кабелю радио- или телепередач(вещание организаций эфирного или кабельного вещания)

- •22.Изобретения

- •24. Промышленные образцы

- •25.Селекционные достижения

- •26. Топология интегральных микросхем

- •27. Секреты производства (ноу-хау)

- •28. Фирменные наименования

- •29. Товарные знаки и знаки обслуживания. Наименования мест происхождения товаров.

- •30. Коммерческие обозначения

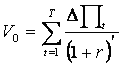

8.М етод ддп в оценке нма и оис

Чаще всего в практических расчетах используется формула дисконтированного

денежного потока (ДДП), применение которой подразумевает достаточно тщательное

прогнозирование будущих доходов. На практике, категория дохода, принятая для

оценки, - это обычно валовой доход, чистый операционный доход и чистый доход до

вычета налогов, чистый доход после вычета налогов, операционный денежный поток

или свободный денежный поток. В методе дисконтирования денежного потока

рассчитываются денежные поступления для всех будущих периодов. Эти поступления

конвертируются в стоимость путем применения ставки дисконтирования и

использования техники расчета стоимости, приведенной к текущему моменту.

При расчете ставки дисконтирования для денежных потоков, создаваемых оцениваемой

интеллектуальной собственностью, следует учитывать:

безрисковую ставку отдачи на капитал;

• величину премии за риск, связанный с инвестированием капитала в

приобретение оцениваемой интеллектуальной собственности;

• ставки отдачи на капитал аналогичных по уровню риска инвестиций.

При этом безрисковая ставка отдачи на капитал определяется как ставка отдачи при

наименее рискованном вложении капитала (например, ставка доходности по депозитам

банков высшей категории надежности или ставка доходности к погашению по

государственным ценным бумагам).

9.Метод преимущества в прибыли в оценке нма и оис

Под преимуществом в прибыли понимается дополнительная прибыль , генерируемая оцениваемым НМА . Преимущество в прибыли образуется либо по сравнению с предприятиями, выпускающими аналогичную продукцию, но без использования оцениваемой ИС, либо по сравнению с выпуском продукции тем же предприятием, но до использования оцениваемой ИС.

Суть данного метода заключается в том, чтобы спрогнозировать и оценить в денежной форме преимущество в прибыли , возникающее на протяжении всего срока использования нематериального актива, привести его к текущей стоимости и просуммировать - это и будет стоимостью оцениваемого объекта интеллектуальной собственности.

Общая формула оценки нематериальных активов методом преимущества в прибылях :

где:

∆П - преимущество в прибыли

r - ставка дисконта;

Т - предполагаемый период получения преимущества в прибыли .

10.Метод выигрыша в себестоимости в оценке нма и оис

При оценке стоимости нематериального актива, иногда используется такой метод затратного подхода как метод выигрыша в себестоимости. Он содержит элементы как затратного, так и рыночного подходов. Стоимость нематериального актива измеряется через определение экономии на затратах в результате его использования, например, при применении ноу-хау.

Пример. Предприятие владеет ноу-хау производства изделия. Затраты на производство изделий без использования ноу-хау составляют 6,5 $ за штуку. При этом 45% себестоимости представляют собой затраты труда. Рассматриваемое предприятие продает 300.000 изделий в год. Ноу-хау дает предприятию возможность экономить на каждом выпускаемом изделии 1,25 $ за счет используемых материалов и 40% трудовых затрат. По прогнозам это преимущество сохранится в течение 6 лет. Необходимо оценить стоимость ноу-хау при ставке дисконта 15%. Решение. 1. Экономия материала 300.000 шт. х 1,25 = 375.000 $; 2. Экономия трудовых затрат: Себестоимость продукции без использования ноу-хау: 300.000 шт. х 6,5 = 1.950.000 $; Трудовые затраты (45%) = 877.500 $; Экономия трудовых затрат: 40% х 877.500 = 351.000 $; 3. Выигрыш в себестоимости: 726.000 = (375.000 + 351.000); 4. Продолжительность преимущества в себестоимости 6 лет; 5. Вычисление стоимости: Фактор текущей стоимости аннуитета (6 лет по ставке 15%) 3,784; Стоимость: 726.000 х 3,784 = 2.747.184 $.