- •Частина II. Бухгалтерський фінансовий облік

- •8.4.2. Облік вибуття запасів 61

- •10.1. Загальні положення 117

- •11.1. Загальні положення 130

- •12.1. Загальні положення 146

- •13.1. Загальні положення 174

- •14.1. Загальні положення 227

- •Розділ 7 облік основних засобів та нематеріальних активів

- •7.1. Облік основних засобів

- •7.1.1. Визнання, класифікація та оцінка основних засобів

- •7.1.2. Документування операцій з обліку основних засобів

- •7.1.3. Облік надходження основних засобів

- •7.1.4. Облік витрат, пов’язаних з експлуатацією основних засобів

- •7.1.5. Облік вибуття основних засобів

- •7.1.6. Облік переоцінки основних засобів

- •7.1.7. Облік основних засобів на консервації

- •7.1.8. Амортизація основних засобів

- •7.2. Облік інших необоротних активів

- •7.3. Облік нематеріальних активів

- •7.3.1. Визначення, визнання та класифікація нематеріальних

- •7.3.2. Облік операцій з нематеріальними активами

- •7.4. Інвентаризація необоротних активів

- •Розділ 8. Облік запасів

- •8.1. Визнання та класифікація запасів

- •8.2. Документування операцій з обліку запасів

- •8.3. Облік надходження запасів

- •8.4. Облік вибуття запасів

- •8.4.1. Методи оцінки запасів при вибутті

- •Метод середньозваженої собівартості

- •Метод оцінки по цінах продажу

- •8.4.2. Облік вибуття запасів

- •8.5.Облік переоцінки запасів

- •8.6. Облік малоцінних та швидкозношуваних предметів

- •8.7. Облік витрат на виробництво продукції, робіт і послуг

- •8.7.1. Калькулювання собівартості продукції, робіт і послуг

- •8.7.2. Облік витрат виробництва

- •8.8. Облік браку

- •8.9. Облік готової продукції

- •8.10. Облік транспортно-заготівельних витрат

- •Метод прямого підрахунку

- •Метод середнього відсотка

- •8.11. Інвентаризація запасів

- •Розділ 9. Облік грошових коштів

- •9.1. Облік грошових коштів у касі

- •9.1.1. Загальні положення

- •9.1.2. Порядок надходження готівки

- •Порядок застосування рро

- •9.1.3. Використання готівкових коштів

- •9.1.4. Інвентаризація каси

- •9.1.5. Облік операцій з готівковими коштами

- •9.2. Облік грошових коштів на рахунках в банку

- •9.2.1. Види банківських рахунків та порядок їх відкриття в установах банку

- •9.2.2. Порядок та форми здійснення безготівкових розрахунків

- •9.2.3. Облік операцій на рахунках в банку

- •Розділ 10. Облік фінансових інвестицій

- •10.1. Загальні положення

- •10.2. Облік придбання та реалізації фінансових інвестицій

- •10.3. Методи оцінки фінансових інвестицій

- •10.4. Визнання доходу від фінансових інвестицій

- •Розділ 11. Облік власного капіталу та забезпечення зобов'язань

- •11.1. Загальні положення

- •11.2. Облік статутного капіталу

- •11.3. Облік пайового капіталу

- •11.4. Облік додаткового капіталу

- •11.5. Облік резервного капіталу

- •11.6. Облік нерозподіленого прибутку (непокритих збитків)

- •11.7. Облік вилученого капіталу

- •11.8. Облік неоплаченого капіталу

- •11.9. Облік забезпечення майбутніх витрат і платежів

- •11.10. Облік цільового фінансування та цільових надходжень

- •Розділ 12. Облік розрахунків з оплати праці

- •12.1. Загальні положення

- •12.2. Структура заробітної плати

- •12.3. Робота за сумісництвом

- •12.4. Оплата праці жінок

- •12.5. Облік нарахування заробітної плати

- •12.5.1. Документування розрахунків з оплати праці

- •12.5.2. Облік відпусток

- •12.5.3. Облік допомоги в разі тимчасової непрацездатності

- •12.5.4. Облік матеріальної допомоги

- •12.5.5. Індексація заробітної плати

- •12.5.6. Синтетичний та аналітичний облік заробітної плати

- •12.6. Облік утримань із заробітної плати

- •12.7. Облік нарахувань на фонд оплати праці

- •Розділ 13. Облік розрахунково-кредитних операцій

- •13.1. Загальні положення

- •13.2. Облік розрахунків з покупцями та замовниками

- •13.3. Облік резерву сумнівних боргів

- •13.4. Облік розрахунків з оренди

- •13.5. Облік векселів

- •13.6. Облік розрахунків з підзвітними особами

- •13.7. Облік розрахунків за претензіями

- •13.8. Облік розрахунків з постачальниками та підрядниками

- •13.9. Облік кредитних операцій

- •13.10. Облік розрахунків за податками і платежами

- •13.11. Облік розрахунків з учасниками

- •13.12. Облік витрат і доходів майбутніх періодів

- •13.12.1. Облік витрат майбутніх періодів

- •13.12.2. Облік доходів майбутніх періодів

- •Розділ 14. Облік витрат і доходів

- •14.1. Загальні положення

- •14.2. Групування доходів і витрат на рахунках бухгалтерського обліку

- •14.3. Способи ведення обліку витрат і доходів

- •14.4. Облік доходів

- •14.4.1. Визнання доходу

- •14.4.2. Облік доходів від реалізації продукції

- •14.4.3.Облік доходів від реалізації товарів

- •14.4.4.Облік доходів від надання послуг, виконання робіт

- •14.4.5. Облік доходів від іншої операційної діяльності

- •14.4.6. Облік доходів від бартерних операцій

- •14.4.7. Облік доходів від інвестиційної діяльності

- •14.4.8. Облік доходів від фінансової діяльності

- •14.4.9. Облік інших доходів

- •14.4.10. Облік доходів, одержаних у вигляді цільового фінансування

- •14.4.11. Облік надзвичайних доходів

- •14.5. Облік витрат

- •14.5.1. Визнання витрат

- •14.5.2. Облік витрат за елементами

- •14.5.3. Облік витрат за видами діяльності

- •14.5.4. Облік собівартості реалізованої продукції

- •14.5.5. Облік і розподіл загальновиробничих витрат

- •14.5.6. Облік адміністративних витрат

- •14.5.7. Облік витрат на збут

- •14.5.8. Облік інших витрат операційної діяльності

- •14.5.9. Облік фінансових витрат

- •14.5.10.Облік втрат від участі в капіталі

- •14.5.11. Облік інших витрат

- •14.5.12. Облік надзвичайних витрат

- •14.5.13. Облік витрат для сплати податку на прибуток

- •14.6. Облік фінансових результатів

- •14.7. Роль управлінського обліку в прийнятті рішень на підприємстві

- •Розділ 15. Фінансова звітність та показники фінансового аналізу

- •15.1. Фінансова звітність: призначення і склад, вимоги при складанні

- •15.2. Характеристика форм фінансової звітності

- •15.2.1. Баланс

- •15.2.2. Звіт про фінансові результати

- •15.2.3. Звіт про рух грошових коштів

- •15.2.4. Звіт про власний капітал

- •15.2.5. Примітки до річної фінансової звітності

- •15.3. Виправлення помилок та інші зміни у фінансовій звітності

- •15.4. Аналіз фінансової звітності підприємства

13.5. Облік векселів

Вексель — цінний папір, що засвідчує безумовне грошове зобов'язання боржника (векселедавця) сплатити у певний термін зазначену суму грошей власникові векселя (векселетримачеві). Розрізняють простий і переказаний вексель. Простий вексель містить просту і нічим не обумовлену обіцянку векселедавця сплатити власникові векселя після вказаного терміну певну суму. Переказаний вексель (тратта) містить письмовий наказ векселетримача (трасанта), адресований платникові (трасатові), сплатити третій особі (ремітентові) певну суму грошей у певний термін. Трасат стає боржником (акцептантом) за векселем тільки після того, як акцептує вексель, тобто дасть згоду на його оплату, поставивши на ньому свій підпис. Акцептант переказаного векселя, як і векселедавець простого векселя, є вексельним боржником і несе відповідальність за оплату векселя у визначений в ньому термін. У процесі обігу вексель передається від одного тримача до іншого через передавальний запис — індосамент. Кожний індосант (особа, що здійснює передавальний напис на векселі), як і векселедавець, несе відповідальність за акцепт і виплату за вексель. Вексельні зобов'язання платника, векселедавця та індосанта можуть бути додатково гарантовані за допомогою аваля — вексельного гарантування. Аваліст (особа, що гарантує оплату векселя) несе відповідальність тільки перед тими особами, які поставили свої підписи в ряді індосаментів після особи, за яку дається аваль. Після оплати векселя аваліст має право вимоги проти особи, за яку давався аваль. Предметом векселя можуть бути тільки гроші. Дозволяється виставляти вексель як у національній, так і в іноземній валюті. Можливість і умови виставлення й оплати векселя в іноземній валюті визначаються нормами національного валютного законодавства.

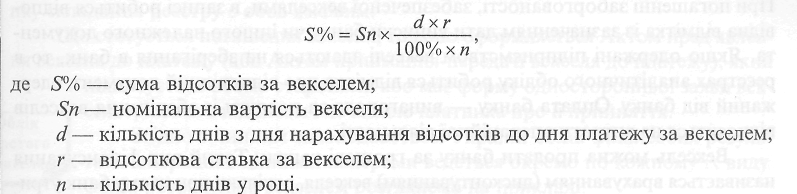

Векселі бувають як безвідсоткові, так і з нарахуванням відсотків. Суму відсотків, яка нараховується на вексель, можна розрахувати за формулою:

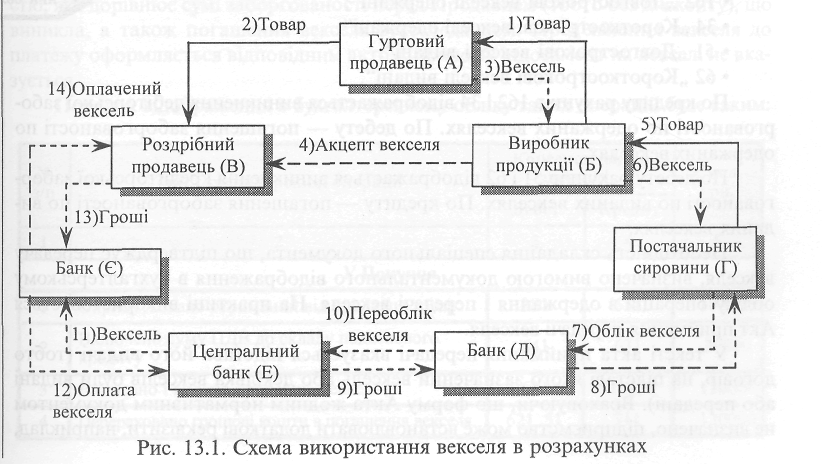

Схему використання векселя в розрахунках показано на рис. 13.1.

Гуртовий продавець А, купивши товар у виробника Б (операція 1) і продавши його роздрібному продавцеві В (операція 2), виписує вексель терміном на 10 днів на продавця В і розплачується цим векселем із виробником Б (операція 3). Останній пред'являє вексель продавцеві В для акцепту (операція 4). Ставши власником акцептованого векселя, виробник Б розплачується ним із постачальником Г за сировину (операції 5 і 6). Постачальник Г у разі виникнення потреби в коштах може здійснити облік векселя у своєму банку Д (операції 7 і 8). Банк Д у свою чергу може здійснити переоблік векселя в центральному банку Е (операції 9 і 10). Після настання терміну оплати за векселем центральний банк пред'являє вексель банкові Є, який обслуговує акцептанта векселя В, і сплачує суму векселя з кореспондентського рахунку цього банку (операції 11 і 12). Банк Є списує суму векселя з рахунку акцептанта В (операція 13) і вручає останньому оплачений вексель (операція 14).

Векселі можуть зберігатися на підприємстві чи передаватися на зберігання банку. Векселі, що знаходяться на підприємстві, зберігаються в його касі разом з готівкою згідно з Порядком ведення касових операцій в народному господарстві України. На всі векселі, що зберігаються на підприємстві, складається запис, де вказується назва платника, сума і строк погашення заборгованості по векселю. При погашенні заборгованості, забезпеченої векселями, в записі робиться відповідна відмітка із зазначенням дати виписки банку чи іншого належного документа. Якщо одержані підприємством векселі здаються на зберігання в банк, то в реєстрах аналітичного обліку робиться відмітка про відповідний документ, одержаний від банку. Оплата банку — винагорода за послуги із зберігання векселів відноситься на витрати операційної діяльності.

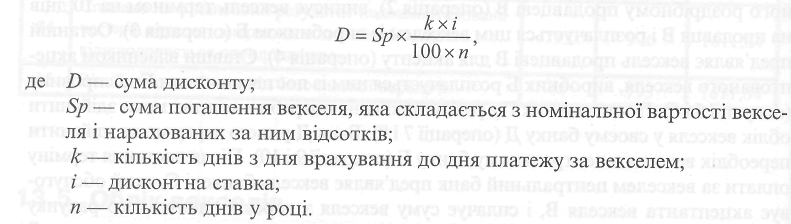

Вексель можна продати банку за грошові кошти. Такий вид фінансування називається врахуванням (дисконтуванням) векселя, оскільки при цьому банк утримує позиковий відсоток (купує вексель зі знижкою). Сума дисконту, що підлягає утриманню на користь банку, розраховується за формулою:

Бухгалтерський облік розрахунків за допомогою векселів ведеться з використанням таких рахунків:

• 162 „Довгострокові векселі одержані";

• 34 „Короткострокові векселі одержані";

• 51 „Довгострокові векселі видані";

• 62 „Короткострокові векселі видані".

По кредиту рахунків 162 і 34 відображається виникнення дебіторської заборгованості по одержаних векселях. По дебету — погашення заборгованості по одержаних векселях.

По дебету рахунків 51 і 62 відображається виникнення кредиторської заборгованості по виданих векселях. По кредиту — погашення заборгованості по виданих векселях.

Необхідність складання спеціального документа, що підтверджує передачу векселя, визначено вимогою документального відображення в бухгалтерському обліку операцій з одержання і передачі векселя. На практиці використовується Акт приймання-передачі векселя.

У тексті акта приймання-передачі вказується підстава його видачі (тобто договір, на підставі якого зазначений вексель або декілька векселів були видані або передані). Враховуючи, що форму Акта жодним нормативним документом не визначено, підприємство може встановлювати додаткові реквізити, наприклад, найменування платника за переказаним векселем, найменування авалістів (у випадку передачі авальованих векселів), дату початку нарахування відсотків (при передачі відсоткових векселів) тощо.

За бажанням учасників вексельної операції, крім Акту приймання-передачі, може складатись реєстр векселів. У разі передачі векселя для інкасування до банку складання реєстру є обов'язковим.

Що стосується погашення векселя, то воно оформляється Актом пред'явлення векселя до платежу (або Актом приймання-передачі векселя до платежу), який підписується обома сторонами або має форму односторонньої заяви векселетримача з підписом і печаткою платника про її прийняття.

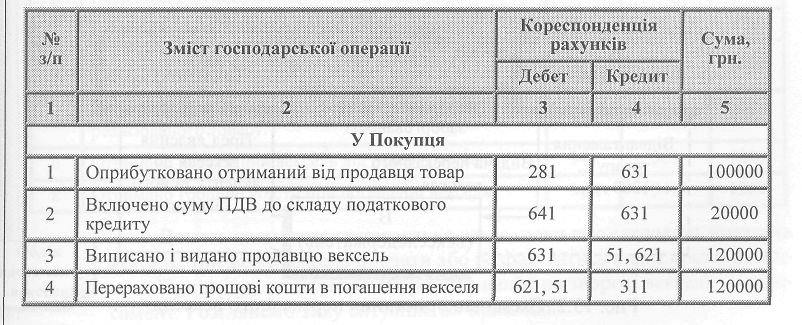

Згідно з чинним законодавством України облік фінансових результатів операцій з цінними паперами ведеться окремо по кожному їх виду. Облік розрахунків векселем розглянемо на прикладі.

Для простоти припустимо, що після пред'явлення векселя до платежу він був своєчасно і у повному обсязі погашений векселедавцем грошовими коштами, тобто векселетримачеві не довелося вчиняти процедуру опротестування векселя для забезпечення своїх прав.

Першим етапом є відвантаження товарів Продавцем за договором на суму 120000 грн. (у т.ч. ПДВ — 20000 грн.) і оприбуткування зазначених товарів Покупцем.

Наступним етапом є видача Покупцем простого векселя номінальною вартістю, яка дорівнює сумі заборгованості перед Продавцем (тобто без дисконту), що виникла, а також погашення векселя векселедавцем. Пред'явлення векселя до платежу оформляється відповідним актом, причому індосамент на векселі не вказується.

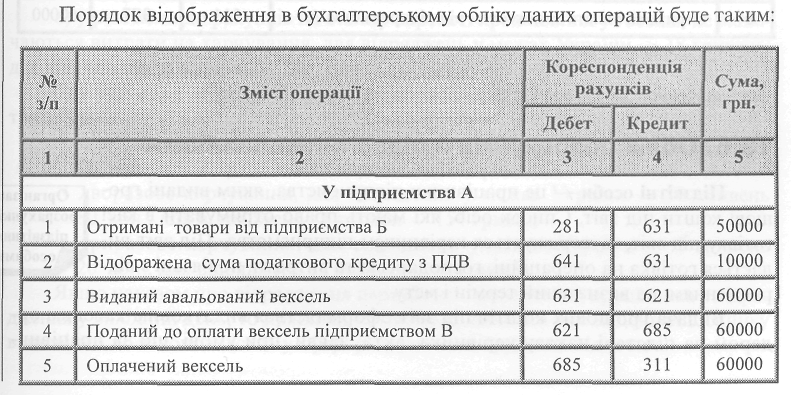

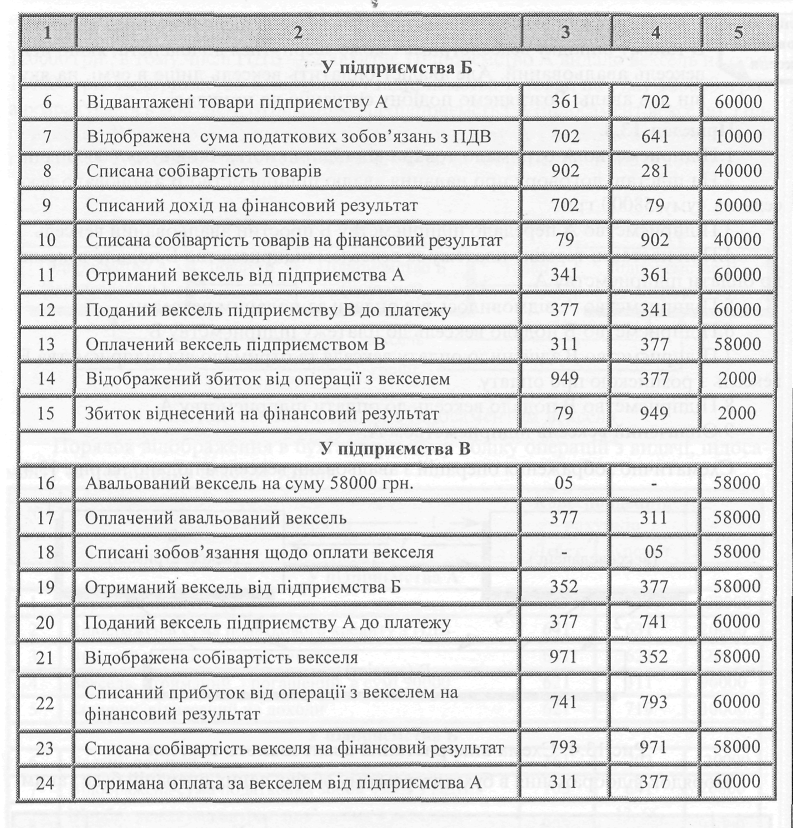

Порядок відображення в бухгалтерському обліку таких операцій буде таким:

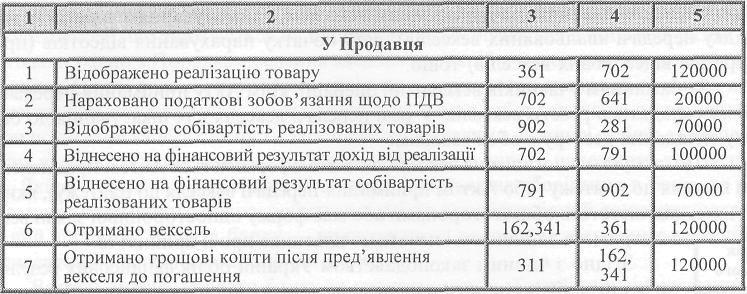

Основна відмінність від операцій, оформлених простим векселем, у випадку видачі переказаного векселя полягає в тому, що у цій схемі братимуть участь 3 особи, а саме:

• особа, що видала вексель, тобто векселедавець (підприємство А);

• особа, якій векселедавець дає наказ сплатити, тобто платник за векселем, або трасат (підприємство Б);

• особа, на користь якої видано вексель, тобто перший утримувач, або векселетримач, або ремітент (підприємство В).

Порядок бухгалтерського обліку операцій з видачі та погашення переказаного векселя розглянемо в табличній формі:

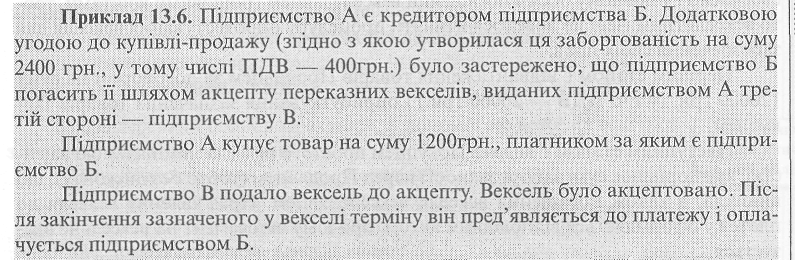

Досить часто векселетримач не чекає, поки векселедавець погасить вексель. Він може вексель продати або розрахуватись ним з постачальником. При цьому векселетримач робить напис на звороті векселя — індосамент. Розглянемо таку ситуацію на прикладі.

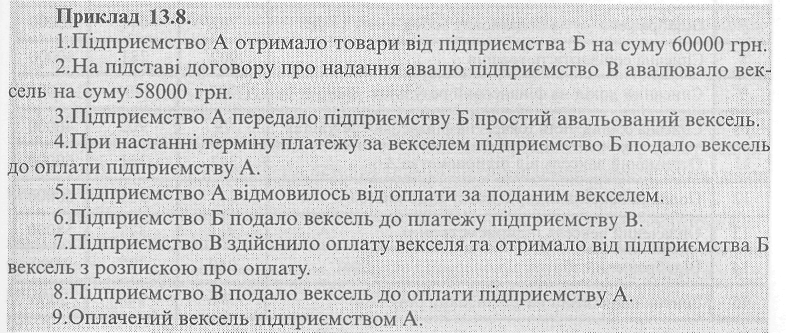

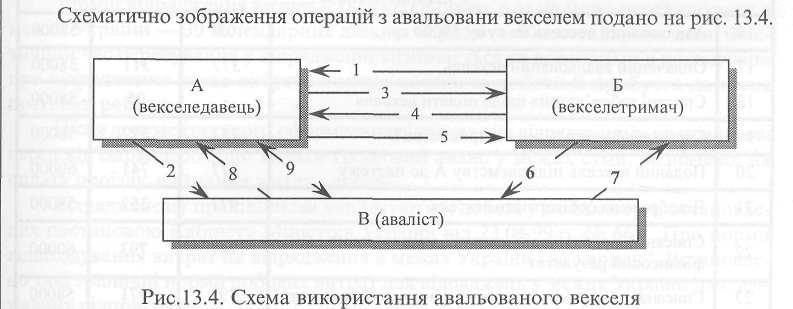

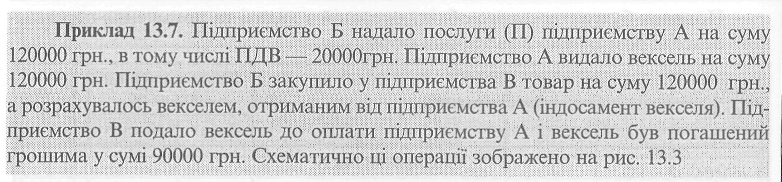

Не завжди векселедавець погашає вексель після його пред'явлення. В такому випадку векселетримач може звернутися до аваліста, якщо цей вексель авальований. Але аваліст оплатить вексель лише в сумі, на яку він дав аваль. Розглянемо подібну ситуацію на прикладі.