- •Потребности, их классификация.

- •Ресурсы их характеристика. Граница производственных возможностей общества.

- •Факторы производства. Классификация факторов производства в соответствии с различными подходами.

- •Понятие экономической системы и её структура.

- •Понятие и структура экономической системы общества

- •Основные типы экономических систем

- •18. Конкуренция и ее виды

- •19. Конкурентная стратегия

- •Состав национального богатства с точки зрения накопленного капитала

- •Согласно системе национальных счетов

- •Измерение национального богатства

- •Национальное богатство: содержание и структура

- •Цикличное развитие рыночной экономики. Понятие экономического роста и цикличности

- •Совокупный спрос и совокупное предложение

- •Функция потребления и сбережения. Предельная склонность к потреблению (mpc) и предельная склонность к сбережению (mps) и их взаимосвязь

- •Экономические функции государства

- •7.2. Сущность государственного регулирования экономики

- •Модель совокупных доходов и совокупных расходов.

- •Государственный бюджет, принципы его формирования.

- •Налоговая система и ее структура. Налоги и их виды.

- •Кредитная эмиссия

- •Денежно-кредитная политика

- •Понятие экономического роста и его измерение

- •13.2. Факторы экономического роста

- •13.3. Показатели экономического роста

- •13.4. Экстенсивный и интенсивный экономический рост

- •Модели экономического роста

Кредитная эмиссия

- увеличение банком денежной массы страны за счет создания новых чековых (текущих) счетов для тех клиентов, которые получили от него ссуды и не берут их наличными, соглашаясь осуществлять свои будущие расходы в безналичной форме: с помощью чеков или иным образом. Предложение денег исчисляется с помощью денежного мультипликатора. Денежный мультипликатор - это часть избыточного резерва, которую система коммерческих банков может использовать для увеличения массы денег в обращении, а также суммы бессрочных вкладов, которые имитируются путем предоставления новых займов (или скупки ценных бумаг). Он равен единице, деленной на обязательную норму резерва. Денежный мультипликатор показывает, во сколько раз изменится объем денежной массы в случае изменения денежной базы (денег центрального банка). Данный показатель используется для прогнозирования предложения денег и регулирования денежной массы.

Равновесие на денежном рынке. Кривая LM, её сдвиги.

Равновесие на рынке товаров и услуг. Кривая IS, её сдвиги.

Модель IS-LM, её сущность и условия использования в теории и на практике.

Факторы сдвига кривой LM

К факторам, сдвигающим кривую LM (или изменяющим ее наклон) можно отнести факторы, изменяющие спрос на деньги и предложение денег.

Область выше кривой LM соответствует избыточному предложению денег.

Модель IS-LM была впервые предложена Дж. Р. Хиксом в 1937 г. в качестве наглядного способа изложения сути макроэкономической концепции Дж. М. Кейнса и получила широкое распространение после выхода книги А. Хансена в 1949 г. Поэтому модель IS-LM иногда называют моделью Хикса-Хансена.

Величина совокупного спроса на рынке благ, соответствующая совместному равновесию на рынках благ и денег, называется эффективным спросом.

Последствия сдвига кривой IS: при увеличении автономных инвестиций увеличится спрос на рынке благ, при неизменной ставке процента возникнет дефицит денег, процент увеличится, а спрос на блага возрастет на меньшую величину. Таким образом денежный рынок "гасит" мультипликационный эффект изменения автономных инвестиций.

В какой мере денежный рынок "гасит" мультипликационный эффект, зависит от того, в пределах какого из трех участков линии LM происходит сдвиг линии IS.

В кейнсианской области кривой LM равновесие устанавливается в условиях низкого процента и выпуска. В этом случае установился малый спрос на деньги для сделок и большой спрос на деньги как имущество, поэтому при росте национального дохода появляющаяся дополнительная потребность в деньгах для сделок удовлетворяется за счет денег в составе имущества, что не влияет на увеличение процента. Поэтому мультипликационный эффект дополнительных автономных расходов будет проявляться в полной мере.

В случае установления равновесия в классической области, сдвиг кривой IS вообще не изменит спрос на блага. В условиях высокой ставки процента осуществить новые инвестиционные проекты в условиях отсутствия денег в составе имущества можно только за счет перераспределения существующего объема кредитных средств от менее эффективных вариантов к более эффективным, поэтому будет расти лишь ставка процента, а совокупные инвестиции и выпуск не изменятся.

Последствия сдвига кривой LM: при увеличении количества денег увеличится спрос на ценные бумаги, процент упадет, увеличатся инвестиции, возникнет мультипликационный эффект, национальный доход возрастет.

Однако, если исходное равновесие установилось в кейнсианской области кривой LM, то возникает эффект ловушки ликвидности, при которой увеличение предложения денег не приводит к росту национального дохода.

Если спрос на инвестиции совершенно не эластичен по проценту, то возникает инвестиционная ловушка: при увеличении предложения денег не происходит роста национального дохода.

В результате взаимодействия рынков благ и денег образуется 4 области, характеризуемые различным характером неравновесия.

Как правило, равновесие на денежном рынке устанавливается быстрее, чем на рынке благ, так как для изменения объема производства требуется больше времени, чем для изменения количества находящихся в обращении денег.

Товарный рынок - это рынки потребительских товаров и услуг, а также и рынок инвестиционных товаров. На потребительский спрос в основном оказывает влияние доход, а на инвестиционный - процентная ставка.

Денежный рынок - это рынок, на котором происходит краткосрочное кредитование и заимствование денег, объединяя т.о. финансовые институты (коммерческие банки, инвестиционные компании, пенсионные фонды), фирмы и государство.

Товарные рынки и рынок денег находятся в процессе постоянного взаимодействия. Изменения на одном рынке со временем отражаются на функционировании другого, за исключением случая ликвидной ловушки.

В модели IS - LM (инвестиции - сбережения - предпочтение ликвидности - деньги) товарный и денежный рынок представлены как сектора единой системы. Данная модель впервые была предложена в 1937 г. Дж. Хиксом, но широкое распространение получила после выхода книги А. Хансена "Монетарная теория и фискальная политика" в 1949 г., после чего ее стали называть моделью Хикса-Хансена.

Кривая IS отражает соотношение процентной ставки и уровня национального дохода, при котором обеспечивается равновесие на товарных рынках. Условием такого равновесия является равенство объемов совокупного спроса и предложения.

Кривая IS отражает множество равновесных ситуаций на товарном рынке. Она имеет отрицательный наклон, поскольку снижение процентной ставки увеличивает объем инвестиций, следовательно, и совокупный спрос, увеличивая т.о. равновесное значение дохода.

На сдвиг кривой IS оказывают влияние следующие факторы:

уровень потребительских расходов;

уровень государственных закупок;

чистые налоги;

изменение объемов инвестиций при существующей процентной ставке.

Кривая LM отражает зависимость между процентной ставкой и уровнем дохода, возникающую на рынке денежных средств. При данном уровне дохода равновесие денежного рынка будет достигаться при пересечении кривой спроса на деньги с кривой предложения денег.

Кривая LM соответствует таким парам точек (Y, i), для которых спрос на деньги L, определяющий уровень их ликвидности, равен предложению денежной массы М.

Такое равновесие на денежном рынке может достигаться в том случае, когда с ростом дохода Y процентная ставка i будет повышаться.

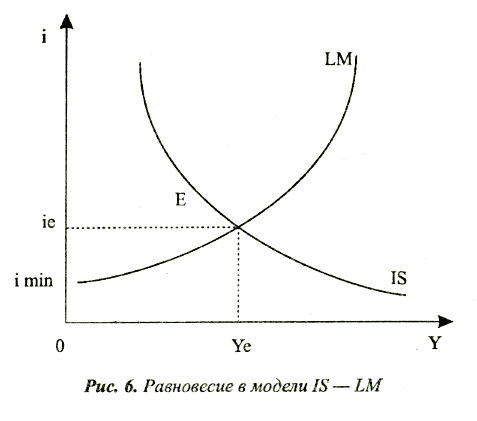

Совместное равновесие товарного и денежного рынков достигается в точке пересечения кривых IS - LM (рис. 6).

Модель основывается на состоянии общего экономического равновесия, соответствующего как равенству инвестиций и сбережений, так и равновесию на денежном и финансовом рынке. Модель определяет равновесные значения процентной ставки i и уровня дохода Y в зависимости от условий, сложившихся в этих секторах экономики.

Поскольку кривая LM отражает изменения в монетарной политике, т.к. связана с денежным предложением, а кривая IS - изменения в фискальной политике, то модель IS - LM дает возможность оценить их совместное влияние на макроэкономику.

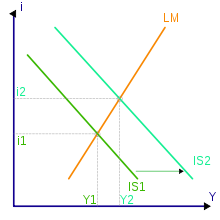

Модель

![]()

Кривая IS сдвигается вправо. Новая точка равновесия отличается более высоким национальным доходом и высокой процентной ставкой.

Каждая точка на кривой IS соответствует равновесию на товарном рынке, которое определяется соотношением национального дохода (Y) и процентной ставки (i). Кривая IS моделирует две зависимости:

Зависимость объёма инвестиций от процентной ставки. Чем выше процентная ставка, тем ниже инвестиции. (Издержки перевода. Имеется в виду, что при высокой ставке низкодоходный бизнес перестает функционировать - из него забирают инвестииции). Следовательно, падает национальное производство, и вместе с ним национальный доход. (Однако, если это реакция на подорожавшие ресурсы, это адекватное ситуации снижение производственной деятельтности. Нарастить производство в данной ситуации можно внедрением новых технологий.)

Кейнсианский крест

В свою очередь, каждая точка на кривой LM соответствует равновесию на денежном рынке. Кривая LM моделирует зависимость процентной ставки от национального дохода. Чем выше доход, тем выше процентная ставка (высокий доход → более высокие расходы, связанные с потреблением → более высокий спрос на наличные деньги → более высокая процентная ставка).

Только в точке пересечения кривых достигается равновесие между обоими рынками.[1]

Интерпретация

Модель IS-LM позволяет визуализировать взаимосвязь таких макроэкономических величин как процентная ставка, денежная масса,уровень цен, спрос на наличные деньги, спрос на товары, производственный уровень экономики. Изменения одной или нескольких этих величин приводят к смещению точки пересечения кривых LM и IS, которая в свою очередь определяет уровень производства (и дохода) экономики, а также соответствующий уровень процентной ставки.

Кредитно-денежная политика государства и её инструменты.