- •Понятие риска. Понятие и содержание риск-менеджмента.

- •Виды рисков. Факторы, влияющие на возникновение рисков.

- •Организация процесса управления рисками в организации.

- •Классификация методов управления рисками.

- •Управление информационными рисками.

- •11.Карта рисков.

- •12. Методы управления рисками.

- •2. Прогнозирование внешней экономической обстановки.

- •5. Создание системы резервов.

- •6. Привлечение внешних ресурсов.

- •13. Методы моделирования рисковых ситуаций

- •1. Параметрический метод

- •2. Моделирование по историческим данным

- •3. Метод Монте-Карло

- •4. Метод анализа сценариев

- •14. Основные количественные характеристики рисков

- •15. Выбор проектов на основе математического ожидания и среднего квадратического отклонения

- •16.Закон нормального распределения (закон Гаусса).

- •Понятие и содержание теории математических игр

- •Типы математических игр

- •Платежная матрица игры

- •Чистые стратегии в математической игре

- •Смешанные стратегии в математической игре

- •Аналитическое решение смешанной игры.

- •Методика мажорирования стратегий.

- •Понятие и содержание «игр с природой»

- •Матрица рисков в «играх с природой».

- •Критерии принятия решений в «играх с природой».

- •31. Использование дерева решений

- •33. Функция полезности Неймана-Моргенштерна

- •34. Концепция рисковой стоимости var

3. Метод Монте-Карло

из учебника:

Метод Монте-Карло заключается в определении статистических моделей для активов портфеля и их моделировании посредством генерации случайных траекторий. Значение VAR вычисляется из распределения ставок роста капитала портфеля, аналогичного тому, которое изображено на гистограмме для индекса FTSE-100, но полученного в результате искусственного моделирования.

из Интернета:

Метод статистических испытаний Монте-Карло (Monte-Carlo simulation) аналогичен методу исторического моделирования. Отличие состоит в том, что изменения факторов рыночного риска генерируются псевдослучайным образом. По заданному распределению с помощью генератора случайных чисел имитируются изменения факторов риска. При этом число сценариев должно быть достаточно большим. Полученные значения используются для вычисления гипотетических доходностей портфеля. По их распределению вычисляется величина VaR с заданной вероятностью.

Моделирование по методу Монте-Карло представляет собой способ определения силы системы и отвечает на вопросы: «Что могло бы произойти, если бы прошлое было чуть другим?» или «Что может принести будущее?» Вы можете рассматривать метод как способ создания альтернативных ситуаций на основании набора данных, составляющих реальный набор данных о ценах. Название Монте-Карло происходит от города в Монако, известного своими казино, предлагающими большое количество игр, исход которых зависит от случайности, – например рулетка, блэкджек, кости и т. п.

Недостатки метода Монте-Карло:

Сложность реализации.

Требует мощных вычислительных ресурсов.

Сложность для понимания топ-менеджментом.

При простейших реализациях может оказаться близок или к историческому или параметрическому VaR, что приведет к наследованию всех их недостатков.

Вероятность значимых ошибок в используемых моделях.

4. Метод анализа сценариев

Метод анализа сценариев изучает эффект изменения капитала портфеля в зависимости от изменения величин рисковых факторов (напр., процентной ставки, волатильности) или параметров модели. Моделирование происходит в соответствии с определенными "сценариями". Так многие банки оценивают величину "PV01" своих портфелей с "фиксированной доходностью" (fixed-income portfolios, т.е. портфелей, состоящих из инструментов "на процентную ставку": облигаций, форвардов на процентную ставку, свопов и т.д.), которая вычисляется как изменение капитала портфеля при параллельном сдвиге кривой доходности на 100 базисных пунктов

14. Основные количественные характеристики рисков

Риск, которому подвергается предприятие, - это вероятная угроза разорения или несения таких финансовых потерь, которые могут остановить все дело.

Поскольку вероятность неудачи присутствует всегда, встает вопрос о методах снижения риска. Для ответа на этот вопрос необходимо количественно определить риск, что позволит сравнить величину риска различных вариантов решения и выбрать из них тот, который больше всего отвечает выбранной предприятием стратегии риска.

При количественной оценке риска используются различные методы. В настоящее время наиболее распространенными являются:

статистический метод;

анализ целесообразности затрат;

метод экспертных оценок;

аналитические методы;

метод аналогий;

анализ финансовой устойчивости предприятия и оценка его платежеспособности.

Статистический метод заключается в изучении статистики потерь и прибылей, имевших место на данном или аналогичном предприятии, с целью определения вероятности coбытия, установления величины риска. Вероятность означает возможность получения определенного результата.

Степень риска измеряется двумя показателями: средним ожидаемым значением и колеблемостью (изменчивостью) возможного результата. Среднее ожидаемое значение связано с неопределенностью ситуации, оно выражается в виде средневзвешенной величины всех возможных результатов Е(х), где вероятность каждого результата (А) используется в качестве частоты или веса соответствующего значения (х). В общем виде это можно записать так:

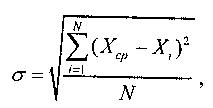

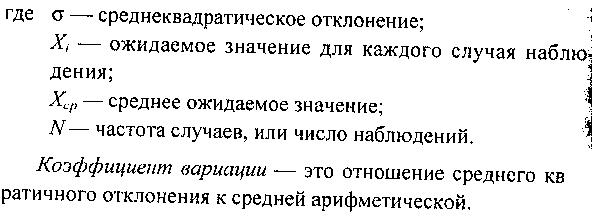

Колеблемость возможного результата представляет собой степень отклонения ожидаемого значения от средней величины. Для ее определения обычно вычисляют дисперсию или среднеквадратическое отклонение:

Метод экспертных оценок основан на обобщении мнения специалистов-экспертов о вероятностях риска. Интуитивные характеристики, основанные на знаниях и опыте эксперта, дают в ряде случаев достаточно точные оценки. Экспертные методы позволяют быстро и без больших временных и трудовых затрат получить информацию, необходимую для выработки управленческого решения.

Метод оценки платежеспособности и финансовой устойчивости предприятия позволяет предусмотреть вероятность банкротства. В первую очередь анализу подвергаются сведения, содержащиеся в документах годовой бухгалтерской отчетности.

Основными критериями неплатежеспособности, характеризующими структуру баланса, являются:

коэффициент тeкущей ликвидности,

коэффициент обеспеченности собственными средствами и

коэффициент восстановления (утраты) платежеспособности.

На основании указанной системы показателей можно оценить вероятность наступления неплатежеспособности предприятия.

Метод целесообразности затрат. Этот метод позволяет определить критический объем производства или продаж, т.е. нижний предельный размер выпуска продукции, при котором прибыль равна нулю.

Производство продукции в объемах меньше критического приносит только убытки. Критический объем производства необходимо оценивать при освоении новой продукции и при сокращении ее выпуска, вызванного падением спроса, сокращением поставок материалов и комплектующих изделий, заменой продукции на новую, ужесточением экологических требований и другими причинами.