- •Коротка анотація

- •Зміст навчальної дисципліни за темами курсу Модуль і Сутність інвестицій

- •Тема 1. Методологічні основи інвестування

- •Тема 2. Суб’єкти та об’єкти інвестиційної діяльності

- •Тема 3. Фінансові інвестиції

- •Тема 4. Інвестиції в засоби виробництва

- •Модуль II Поняття інновацій, сутність іноземних інвестицій, інвестиційне проектування

- •Тема 5. Інноваційна форма інвестицій

- •Тема 6. Залучення іноземного капіталу

- •Тема 7. Обґрунтування доцільності інвестицій

- •Тема 8. Інвестиційні проекти

- •Тема 9. Використання інвестицій

- •Тема 10. Фінансове забезпечення інвестиційного процесу

- •Типові задачі з дисципліни «Інвестування» Аналіз ефективності реальних інвестицій підприємства

- •Грошові потоки інвестиційного проекту

- •Аналіз ефективності фінансових інвестицій підприємства

- •Приклади розв’язАння ситуаційних завдань

- •Розрахунок теперішньої вартості грошових потоків по інвестиційних проектах

- •Теперішня вартість грошових потоків за проектами

- •Тестові завдання

- •11. Характер економічного розвитку держави відображають:

- •14. Інвестор — це суб’єкт інвестиційної діяльності, що:

- •16. Відповідно до Закону України «Про інвестиційну діяльність» забороняється інвестування в об’єкти:

- •20. Узагальнена характеристика сукупності соціальних, економічних, організаційних, політичних, правових переду мов, що визначають привабливість і доцільність інвестування в господарську систему:

- •42. Інвестиційний аналіз,— це:

- •57. Стадія інвестиційного циклу, у процесі якої розроблюються альтернативні варіанти інвестиційних рішень, проводиться їхня оцінка й приймається до реалізації їхній конкретний варіант, — це:

- •74. Портфель доходу, — це:

- •81. Акція, що дає право на участь в управлінні акціонерним товариством:

- •82. Акція, що забезпечує стабільний доход у вигляді заздалегідь обговореного розміру дивідендів:

- •88. Інвестиційні ресурси, які характеризують загальну вартість коштів підприємства, що забезпечують його інвестиційну діяльність і належать йому на правах власності, — це:

- •91. Інвестиційні ресурси підприємства можуть формуватися:

- •100. Визначити точку беззбитковості інвестиційного проекту можна шляхом розрахунку показників:

- •Глосарій

- •Тематика рефератів з курсу «Інвестування»

- •Вимоги до написання рефератів

- •Перелік питань, що охоплюють зміст робочої програми та виносяться на залік

- •Відповідність між рейтинговою і державною бальною оцінкою

- •Методи оцінювання та розподіл балів за модульно-рейтинговою системою

- •Список рекомендованої літератури Основний:

- •Додатковий:

- •Методичні вказівки до вирішення завдань 1, 2

- •Методичні вказівки до вирішення завдань 3, 4

- •Методичні вказівки до вирішення завдань 5, 6

- •Методичні вказівки до вирішення завдань 7, 8

- •Оцінка економічної ефективності капітальних вкладень

- •Методичні вказівки до вирішення завдання 9

- •Методичні вказівки до вирішення завдання 10

- •Методичні вказівки до вирішення завдання 1

- •Методичні вказівки до вирішення завдань 2, 3, 4

- •Методичні вказівки до вирішення завдань 5, 6, 7, 8

- •Методичні вказівки до вирішення завдань 9, 10, 11, 12

- •Методичні вказівки до вирішення завдання 13

Методичні вказівки до вирішення завдань 1, 2

Для ухвалення рішення про вибір найбільш ефективного варіанта розміщення коштів необхідно оцінити майбутню вартість інвестованих коштів.

Використання простого відсотка припускає нарощування капіталу тільки із суми початкових інвестицій протягом усього строку вкладення. Для оцінки майбутньої вартості інвестованих коштів (FV) використовується формула:

FV = PV x (1+ і х п),

де, РV — сума коштів, інвестованих у початковий період, грн;

і — ставка відсотка, коеф.;

п — строк додавання коштів, років.

При використанні складного відсотка отриманий доход періодично додається до суми початкового вкладення, тобто відсоток обчислюється також із накопиченої суми відсотків платежів. При цьому для оцінки майбутньої вартості коштів використовується формула:

![]()

У випадку, якщо передбачається виплата відсотків кілька разів на рік (щодня, щомісяця, поквартально, раз у півріччя), майбутню вартість інвестованих коштів можна визначити за формулою:

![]()

де, т — кількість нарахувань за рік, од.

Найбільш ефективним варіантом вкладення коштів є той, за яким величина майбутньої вартості коштів максимальна.

Методичні вказівки до вирішення завдань 3, 4

Для визначення суми коштів, яку необхідно помістити на депозитний рахунок банку, щоб одержати після закінчення встановленого строку необхідну суму, потрібно оцінити поточну вартість майбутніх грошових потоків (РУ).

Показник поточної вартості розраховується за формулою

![]()

де FV — майбутня вартість коштів;

і — дисконтна ставка, коеф.;

п — період розрахунку, років.

PVIFі,п — фактор (множник) поточної вартості, стандартні значення якого представлені в таблиці значень фактора поточної вартості.

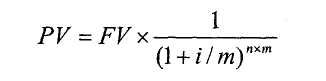

Якщо нарахування відсотків планується більше одного разу за рік, то розрахунок проводять за формулою.

де т — кількість нарахувань за рік, од.

Найефективнішим для підприємства є вкладення меншої суми коштів.

Методичні вказівки до вирішення завдань 5, 6

Економічний ефект від реалізації інвестицій являє собою різницю між загальною сумою дисконтованих чистих грошових припливів за всі періоди часу й величиною інвестиційних витрат. Проект можна прийняти, якщо в результаті його реалізації підприємство одержить позитивний економічний ефект. Процес конвертування планованих до одержання в майбутніх періодах коштів у їхню поточну вартість необхідно здійснювати з використанням таблиці стандартних значень PVIFi,n

Таблиця 1

Оцінка економічної ефективності капітальних вкладень

Період часу, років |

Грошовий потік, тис.грн. |

Фактор поточної вартості, коеф. |

Поточна вартість, тис.грн. |

0 |

|

|

|

1 |

|

|

|

2 |

|

|

|

….. |

|

|

|

10 |

|

|

|