- •Финансы хозяйствующих субъектов, их функции и принципы организации.

- •Финансовые особенности коммерческих организаций (предприятий) различных организационно-правовых форм и отраслей экономики.

- •Активы и капитал организации: понятие и классификация.

- •Доходы и расходы организации: экономическое содержание и классификация, условия признания.

- •Расходы организации по обычным видам деятельности и их классификация.

- •Основные фонды и другие внеоборотные активы организации, источники их формирования и эффективность использования.

- •1. Показатели движения:

- •Основные причины морального и физического износа основных фондов

- •Амортизация основных фондов и методы ее начисления.

- •Капитальные вложения и источники их финансирования.

- •Оборотные средства организации, источники их формирования, эффективность использования.

- •Прибыль организации: понятие, виды, порядок формирования, распределения и использования.

- •Налогообложение коммерческих организаций: общий и специальные режимы.

- •12.Финансовое планирование в коммерческих организациях.

- •13.Анализ финансового состояния организации: задачи, методы, виды, последовательность, информационная база.

- •3. Методы факторного анализа.

- •Анализ финансовой устойчивости и ликвидности организации.

- •Несостоятельность (банкротство) организации: финансово-правовой аспект.

Активы и капитал организации: понятие и классификация.

Можно выделить три основных подхода к формулированию сущностной трактовки капитала:

Экономический подход (физическая концепция капитала)

Капитал — это стоимость (совокупность ресурсов), авансированная в производство с целью извлечения прибыли. В данном случае капитал рассматривается как совокупность ресурсов, являющихся источником доходов общества. Капитал можно разделить на реальный и финансовый, основной и оборотный капитал. В соответствии с этой концепцией величина капитала исчисляется как итог бухгалтерского баланса по активу.

Бухгалтерский подход (финансовая концепция капитала)

Капитал трактуется как интерес собственников субъекта в его активах, т. е. термин «капитал» в этом случае выступает синонимом чистых активов, а его величина рассчитывается как разность между суммой активов хозяйствующего субъекта и величиной его обязательств.

Учетно-аналитический подход представляет собой комбинацию двух предыдущих подходов.

В этом случае капитал как совокупность ресурсов характеризуется одновременно с двух сторон: а) направлений его вложения и б) источников происхождения. Соответственно выделяют две взаимосвязанные разновидности капитала: активный и пассивный. Активный капитал — это имущество хозяйствующего субъекта, формально представленное в активе его бухгалтерского баланса в виде двух блоков — основного и оборотного капитала. Пассивный капитал — это источники финансирования, за счет которых сформированы активы субъекта, они подразделяются на собственный и заемный капитал.

Рассматривая капитал с позиций отражения его в бухгалтерском балансе,

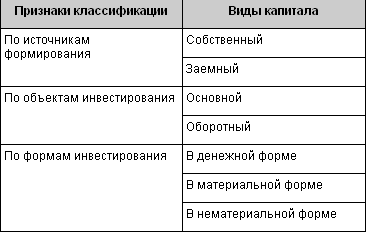

Капитал можно классифицировать по следующим признакам (табл. 3.1):

Таблица 3.1- Виды капитала

Собственный капитал организации (предприятия) характеризует общую стоимость средств организации, принадлежащих ей на праве собственности и гарантирующих интересы ее кредиторов.

Исходя из природы и экономического содержания собственного капитала можно выделить следующие его функции:

оперативная — связана с поддержанием непрерывности деятельности организации;

защитная (абсорбирующая) — направлена на защиту капитала кредиторов и возмещение убытков организации;

распределительная — связана с участием в распределении полученной прибыли;

регулирующая — определяет возможности и масштабы привлечения заемных источников финансирования, а также участия отдельных субъектов в управлении организацией.

В составе собственного капитала могут быть выделены две основные составляющие: инвестированный и накопленный капитал.

Инвестированный капитал — это капитал, вложенный собственниками. Инвестированный капитал представлен в балансе российских организаций в виде уставного капитала и в виде эмиссионного дохода в составе добавочного капитала.

Накопленный капитал — это капитал, созданный сверх того, что было первоначально авансировано собственниками. Он находит свое отражение в виде статей, формируемых за счет чистой прибыли (резервный капитал, нераспределенная прибыль).

В составе собственного капитала выделяются:

Уставный капитал организации (предприятия) — это первоначальная сумма средств учредителей (собственников), необходимых для ее функционирования и отражающих право, закрепленное в уставе общества, на ведение предпринимательской деятельности. Его величина определяет минимальный размер имущества компании, гарантирующего интересы ее кредиторов.

Законодательством РФ предусмотрены требования к минимальному размеру уставного капитала:

Для ООО размер уставного капитала общества должен быть не менее стократной величины минимального размера оплаты труда, установленного федеральным законом на дату представления документов для государственной регистрации общества.

Для ОАО размер уставного капитала общества должен составлять не менее тысячекратной суммы минимального размера оплаты труда, установленного федеральным законом на дату регистрации общества

Для ЗАО — не менее стократной суммы минимального размера оплаты труда, установленного федеральным законом на дату государственной регистрации общества.

Для государственных унитарных предприятий (ГУП) размер уставного фонда должен составлять не менее чем пять тысяч минимальных размеров оплаты труда, установленных федеральным законом на дату государственной регистрации государственного предприятия.

Для муниципальных унитарных предприятий (МУП) размер уставного фонда должен составлять не менее чем одну тысячу минимальных размеров оплаты труда, установленных федеральным законом на дату государственной регистрации муниципального предприятия.

Добавочный капитал формируется за счет:

прироста стоимости внеоборотных активов, выявляемого по результатам их переоценки;

эмиссионного дохода акционерного общества (сумма разницы между продажной и номинальной стоимостью акций, вырученной в процессе формирования уставного капитала акционерного обществ).

Использование добавочного капитала имеет место в следующих случаях: 1) увеличения уставного капитала; 2) распределения части суммы между учредителями организации; 3) погашения сумм снижения стоимости основных средств по результатам переоценки.

Резервный капитал.

Законодательством РФ предусмотрено обязательное создание резервных фондов в акционерных обществах.

В соответствии со ст. 35 Федерального закона «Об акционерных обществах» № 208-ФЗ от 26 декабря 1995 года резервный фонд создается в размере, предусмотренном уставом общества, но не менее 5% от его уставного капитала. Резервный фонд формируется путем обязательных ежегодных отчислений до достижения им размера, установленного уставом общества. Размер ежегодных отчислений предусматривается уставом общества, но не может быть менее 5% от чистой прибыли до достижения размера, установленного уставом общества.

Средства резервного фонда общества предназначены для покрытия убытков, погашения облигаций общества, выкупа собственных акций в случае отсутствия иных средств. Резервный фонд не может быть использован в иных целях.

Для предприятий других организационно-правовых форм создание резервного фонда не является обязательным.

Общество с ограниченной ответственностью может создавать резервный фонд в порядке и размерах, предусмотренных уставом общества. При этом для ООО при создании резервных фондов не установлены его минимально необходимые размеры.

Нераспределенная прибыль.

Заемный капитал — совокупность заемных средств (денежных средств и материальных ценностей), авансированных в предприятие и приносящих прибыль.

Заемный капитал может быть классифицирован по различным признакам.

По периоду привлечения финансовые обязательства подразделяются на долгосрочные и краткосрочные.

К долгосрочным обязательствам относятся все формы функционирующего на предприятии заемного капитала со сроком его использования более одного года.

К краткосрочным обязательствам относятся все формы привлеченного заемного капитала со сроком его использования до одного года.

По форме привлечения заемные средства подразделяются:

на заемные средства, привлекаемые в денежной форме (банковский кредит);

заемные средства, привлекаемые по договору финансового лизинга (в форме объектов основных средств);

заемные средства, привлекаемые в товарной форме (коммерческий кредит).

Использование заемного капитала организацией имеет и определенные недостатки:

привлечение заемных средств сопряжено с рисками для организации;

активы, образованные за счет заемного капитала, формируют более низкую норму прибыли на капитал, так как возникают дополнительные расходы по обслуживанию долга перед кредиторами;

относительная сложность процедуры привлечения заемных средств, особенно на длительный срок, и др.

Однако использование заемного капитала организациями для финансирования своей деятельности имеет определенные преимущества:

Заемный капитал обладает широкими возможностями привлечения, особенно при высоком кредитном рейтинге заемщика.

Преимуществом финансирования за счет долговых источников является также нежелание владельцев увеличивать число акционеров, учредителей.