- •Механізм функціонування інвестиційного ринку.

- •Напрямки створення сприятливих умов інвестування та шляхи активізації інвестування.

- •Інвестиційна діяльність підприємства: мета, завдання та функції.

- •Суб’єкти інвестиційної діяльності: основні та функціональні.

- •Держава як суб’єкт інвестування.

- •Індивідуальні та інституціональні інвестори.

- •Об’єкти інвестиційної діяльності.

- •Участь фінансових посередників в інвестуванні.

- •Вітчизняний досвід функціонування інститутів спільного інвестування.

- •Характеристика фінансових інвестицій за чинним законодавством України, їх облік та розкриття інформації у фінансовій звітності.

- •Характеристика цінних паперів як об’єктів фінансового інвестування.

- •Ринок цінних паперів, учасники ринку цінних паперів та їх функції.

- •4. Учасники ринку цінних паперів та їх функції

- •Похідні цінні папери, їх відмінність від основних цінних паперів.

- •Фондова біржа, її роль і функції

- •Методи оцінки інвестиційних якостей цінних паперів.

- •Формування портфеля цінних паперів та методи управління ним. Теорія інвестиційного портфеля.

- •Особливості депозитарної діяльності . Учасники національної депозитарної системи.

- •Сутність та структура реальних інвестицій.

- •Капітальні інвестиції як форма реальних інвестицій: суть, види та структура.

- •Особливості реалізації реального інвестування.

- •Інвестиції в оборотні активи.

- •Оцінка об’єктів реальних інвестицій.

- •Особливості оцінки об’єктів нерухомості.

- •Поняття інновацій та їх види.

- •Інноваційний процес. Поняття венчурного капіталу та венчурного підприємництва.

- •Державне регулювання інноваційної діяльності в Україні. Державна підтримка інновацій.

- •Види інтелектуальної власності. Інтелектуальні інвестиції.

- •Характеристика іноземних інвестицій.

- •Напрямки міжнародної інвестиційної діяльності та її інститути.

- •Інвестиції іноземних фірм і спільних підприємств.

- •Державна політика щодо залучення іноземних інвестицій та державні гарантії захисту.

- •Сучасний стан іноземного інвестування в Україні. Інвестиційна безпека.

- •Механізми фінансової допомоги мвф.

- •Спеціальні економічні зони, їх класифікація та мета створення. Нормативна база створення та діяльності вез в Україні.

- •Система показників ефективності інвестиційних проектів, переваги та недоліки показників ефективності інвестиційних проектів.

- •Прогнозування грошових потоків, часова теорія грошей.

- •Метод розрахунку чистого приведеного ефекту, метод розрахунку індексу прибутковості, метод розрахунку строку окупності інвестицій

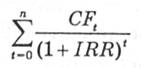

- •Метод розрахунку норми рентабельності інвестицій, внутрішньої ставки рентабельності.

- •Інвестиційний проект, його зміст та форми. Класифікація інвестиційних проектів

- •Життєвий цикл інвестиційного проекту.

- •Техніко-економічне обґрунтування інвестиційних програм

- •Бізнес-планування інвестиційного проекту.

- •Зміст розділів бізнес-плану інвестиційного проекту

- •Джерела формування фінансових ресурсів для процеса інвестування.

- •Інвестиційні ресурси

- •Джерела фінансових ресурсів та їх цільове (переважне) використання:

- •Фінансові інструменти та фінансовий інжиніринг.

- •Способи залучення капіталу.

- •3. Фінансування на консорційних засадах:

- •5. Пільгове фінансування

- •6. Субсидіювання (неповернене фінансування)

- •Лізинг як спосіб інвестування, його види та форми.

- •Види та форми лізингу

- •Зміст управління інвестиційним процесом.

- •Система управління інвестиційною діяльністю підприємства.

- •Планування інвестиційної діяльності підприємств.

- •Основні підходи до розробки інвестиційної стратегії підприємства. Формування стратегічних цілей інвестиційної діяльності підприємства

- •Способи реалізації інвестиційних проектів.

- •Договори (контракти), що регулюють інвестиційний процес.

- •Поняття про тендери. Тендерна документація, принципи її опрацювання. Регулювання офертно-тендерних відносин.

- •Організація управління реалізацією інвестиційного проекту. Обґрунтування необхідності закриття проекту.

- •Матеріально-технічне забезпечення інвестиційного проекту.

- •Моніторинг реалізації інвестиційного проекту.

- •Прийняття інвестором виконаних робіт і готових об’єктів.

Система показників ефективності інвестиційних проектів, переваги та недоліки показників ефективності інвестиційних проектів.

Традиційна вітчизняна методика оцінки ефективності капіталовкладень у сучасних умовах не може бути визнана універсальною, оскільки сфера її застосування обмежується заходами локального характеру, більшість з яких не пов'язана з придбанням основних фондів і характеризується швидкою окупністю. На базі цієї концепції у світовій практиці відпрацьовані класичні методи оцінки ефективності інвестиційних проектів: метод чистої теперішньої вартості, метод індексу дохідності, дисконтний метод періоду повернення інвестицій та метод внутрішньої норми рентабельності.

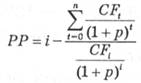

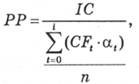

Найбільшою наочністю характеризується дисконтний метод періоду повернення інвестицій, оскільки він дає змогу визначити тривалість проміжку часу, протягом якого інвестиційні витрати відшкодовуються за рахунок приведеного до теперішньої вартості чистого грошового потоку, що генерується проектом протягом його життєвого циклу. В альтернативному підході розраховується період повернення інвестицій (РР) як співвідношення між інвестиційними витратами та середньорічною теперішньою вартістю чистого грошового потоку:

де ІС — інвестиційні витрати (investment);

CFt — чистий грошовий потік за проектом (cash flow);

t — порядковий номер року в межах життєвого циклу проекту;

п — тривалість життєвого циклу проекту, у роках;

а — коефіцієнт приведення чистого грошового потоку до теперішньої вартості (а = 1: (1+р)t, де р — норма дисконту).

Однак таке трактування цього показника, на думку авторів, недостатньо коректне. За умови, коли норма дисконту є значною (за рахунок інфляційної складової або премії за ризик, пов'язаний з реалізацією проекту), значення теперішньої вартості чистого грошового потоку за початкові та останні роки життєвого циклу суттєво відрізняються. У результаті середньорічна нинішня вартість чистого грошового потоку зсувається в бік зменшення, а період повернення інвестицій відповідно — у бік збільшення. Тобто оцінка терміну відшкодування початкових інвестицій має надмірно песимістичний характер і не відповідає дійсності. Отже, розглядати період повернення інвестицій, розрахований за формулою (7.22), можна лише як гарантований. Тому слід використовувати математичну інтерпретацію методу, яка дозволяє точно розрахувати дисконтний період повернення інвестицій (7.23):

де і — в якому році (1-й, 2-й, 3-й, ...) чистий грошовий потік, приведений до теперішньої вартості, є додатним життєвого циклу проекту, на кінець якого накопичений за період експлуатації проекту чистий грошовий потік, приведений до теперішньої вартості, стає додатним.

За аналогією простий період повернення інвестицій доцільно розраховувати за формулою

Для різних типів інвестиційних проектів набір застосовуваних методів оцінки ефективності має відрізнятися. Це детально розглянуто фахівцями в багатьох дослідженнях, присвячених інвестиційному проектуванню.

Останнім часом засновані на концепції грошових потоків методи оцінки ефективності інвестицій знайшли широке застосування у вітчизняній практиці. Зокрема, розрахунок відповідних показників є невід'ємною складовою фінансового розділу бізнес-плану. Однак методи визначення показників не позбавлені певних недоліків. Один із них, на думку авторів, стосується теоретичних основ і заслуговує на більш детальний розгляд.

Базовим положенням фінансової математики є те, що інвестиція може бути здійснена на умовах як простого, так і складного процента. Якщо PV та FV— це відповідно сучасна та майбутня вартість інвестиційних витрат, п — кількість років, а р — норма дисконту, то:

1) згідно з моделлю простих процентів

![]()

2) згідно з моделлю складних процентів

![]()

У першому випадку передбачається, що інвестований у певну сферу бізнесу капітал генерує чистий грошовий потік, який виводиться за її межі (наприклад, вкладається в інші сфери). Другий випадок передбачає, що генерований чистий грошовий потік реінвестується в певну сферу бізнесу.

У процесі господарської діяльності підприємства можуть мати місце обидві ситуації. Тому, для більш конкретної оцінки інвестиційного проекту доцільно здійснювати розрахунок показників чистої теперішньої вартості, індексу дохідності, періоду повернення інвестицій та внутрішньої норми рентабельності як для моделі складних, так і для моделі простих процентів.

Таблиця 7.3. Розрахункові формули показників ефективності інвестиційних проектів

Показник |

Розрахункові формули |

|

|

Модель складних процентів |

Модель простих процентів |

1. Чиста теперішня вартість (NPV – net present value) |

|

|

2. Індекс дохідності (PI – profitability index) |

|

|

3. Внутрішня норма рентабельності (IRR – internal rate of return) |

|

|

4. Період повернення інвестицій (PP – payback period) |

|

|