- •Сущность, функции и организация финансов предприятия.

- •Дать характеристику проблеме лучшей ликвидности и высокой рентабельности предприятия. Задачи финансового менеджмента на предприятии.

- •Показать схематично кругооборот денежных потоков предприятия. Функции, опосредующие этот оборот.

- •Документы, отражающие формирование и распределение фондов денежных средств, характеристика.

- •5. Денежные фонды предприятия, их характеристика. (с. 146)

- •6. Чистые активы предприятий, их роль и организация собственных средств. (с. 147)

- •7. Структура капитала предприятия. Коэффициенты, характеризующие структуру капитала. Финансовый рычаг.

- •8. Цикличность как характеристика потоков денежных средств. Цикл оборотных и внеоборотных средств. Значение цикличности оборотного капитала для производственной деятельности.

- •9. Финансовый цикл, характеристика, расчет, схема

- •10. Виды денежных потоков, чистый денежный поток

- •11. Распределение денежных потоков по видам хозяйственной деятельности. Пример.

- •12. Оборотный капитал, структура ,характеристика

- •13. Управление денежными средствами. Чистый денежный поток.

- •14. Дебиторская задолженность. Управление дз. Оборачиваемость дз.

- •15. Источники формирования оборотного капитала. Нормы и нормативы.

- •16. Понятие запасов. Управление запасами. Нормируемые и ненормируемые оборотные средства.

- •17. Управление незавершенным производством

- •18. Управление готовой продукцией. Совокупный норматив оборотных средств.

- •19. Оценка эффективности использования оборотного капитала. Оборачиваемость. Коэффициент оборачиваемости. Коэффициент загрузки оборотных средств.

- •20. Внеоборотные активы. Состав. Характеристика.

- •21. Экономическое содержание оценки основных средств. Виды стоимостей. Переоценка оф.

- •22. Анализ движения оф.

- •23.Анализ эффективности использования ос.

- •24.Амортизация оф. Способы начисления амортизации.

- •25. Выручка. Факторы, влияющие на изменение выручки. Виды цен, франкирование. Методы определения цены.

- •26. Затраты, структура, характеристика.

- •27. Прибыль, валовая прибыль, факторы, определяющие прибыль.

- •28. Правило 20-80.

- •29. Методы планирования прибыли. Метод прямого счета, аналитический метод.

- •30. Планирование прибыли методом операционного рычага

- •31. Анализ безубыточности, запас финансовой прочности. Распределение прибыли.

- •32. Формы денег, безналичный расчет. Отношения возникающие между банком и клиентом.

- •34.Расчеты платежными поручениями.

- •35. Расчеты платежными требованиями, аккредитивы.

- •36. Расчеты по инкассо, расчеты чеками, кассовые операции.

- •37. Сущность, цель и задачи финансового планирования

- •38. Методология финансового планирования. Стратегическое, текущее и оперативное фин.Планирование. Методы фин.Планирования.

- •39. Бюджетирование как основа финансового планирования. Центры финансовой ответственности.

- •40. Состав операционного и финансового бюджетов

- •41. Последовательность бюджетирования на предприятии.

- •42. Понятие о несостоятельности. Фиктивное и преднамеренное банкротство.

- •43. Основные понятия процедуры банкротства.

- •44. Временное и внешнее управление.

- •Права и обязанности временного управляющего

- •45. Конкурсное управление.

- •46. Меры по предотвращению банкротства.

- •47. Коэффициенты, используемые для диагностики финансовой несостоятельности.

- •48. Факторинг.

- •49. Сущность лизинга

- •50. Сущность финансового анализа, информационная база фа, виды фа.

- •51. Алгоритм и блок-схема фа. Характеристика основных этапов.

- •52. Характеристика общего анализа фхд.

- •57. Коэффициенты финансового состояние предприятия

- •58. Значение коэффициентов финансовых результатов деятельности предприятия.

- •59.Сущность и предназначение инвестиционного проектирования. Расчет основных показателей инвестиционного проекта.

- •60.Дисконтирование. Расчет чистого дисконтированного дохода.

34.Расчеты платежными поручениями.

Наибольшая доля безналичных платежей осуществляется с помощью платежных поручений. Они используются в расчетах как по товарным операциям (оплата полученных товаров и услуг, предоплата, погашение кредиторской задолженности, платежи по решениям суда и арбитража, внесение арендной платы), так и не по товарным операциям (платежи в бюджет и внебюджетные фонды, погашение банковских ссуд с уплатой процентов, взносы в уставные фонды при учреждении АО, приобретение ценных бумаг), при этом нетоварные платежи совершаются только платежными поручениями. Инициатором в расчетах выступает плательщик, оформляющий платежное поручение, которое представляет собой письменное распоряжение плательщика обслуживающему банку о перечислении определенной суммы с его счета на счет получателя средств.

Поручение составляется плательщиком на специальном бланке и содержит все необходимые для совершения платежа реквизиты. Оно представляется в банк, как правило, в 4 экземплярах, из которых первый экземпляр остается в банке плательщика и используется для списания средств с его счета; второй и третий экземпляры платежного поручения отсылаются в банк получателя средств, где на основании второго экземпляра происходит зачисление платежа на счет получателя, а третий экземпляр передается ему как приложение к выписке с его счета. Четвертый экземпляр поручения возвращается плательщику с отметкой его банка в качестве расписки о приеме поручения к исполнению. Срок действия платежного поручения ограничен 10 днями с момента его выписки.

Особый порядок расчетов платежными поручениями предусмотрен для предприятий и организаций, осуществляющих денежные переводы на имя отдельных граждан заработной платы, пенсий, алиментов, авторских гонораров или другим предприятиям на хозяйственные нужды в те места, где нет учреждений банков. В этих случаях к расчетам подключаются отделения связи. Предприятие-плательщик выписывает платежное поручение, в котором в качестве получателя средств указывает ближайшее почтовое отделение. К поручению прилагаются бланки заполненных денежных переводов на конкретных получателей и их общий список (в двух экземплярах) с изложением всех необходимых сведений. Поручение сдается в банк, который, исполняя его, списывает указанную в поручении сумму со счета предприятия-плательщика (перевододателя) и зачисляет ее на расчетный счет почтового отделения, переводящего денежные средства. Оно в свою очередь так же составляет платежное поручение на перечисление средств почтовому отделению, расположенному в месте нахождения конкретного переводополучателя. Им выплаты переводов предприятиями связи производятся наличными. При движении денежных средств между банками, обслуживающими разные предприятия связи, используется система корреспондентских счетов.

С помощью предприятий связи хозяйствующие субъекты имеют возможность переводить на свои банковские счета суммы наличной торговой выручки. Для этого они, сдавая выручку в отделение связи, заполняют соответствующий бланк почтового перевода. Предприятие связи на сумму почтовых денежных переводов выписывает платежное поручение, на основе которого банк, обслуживающий данное предприятие связи, списывает необходимую сумму с его счета и зачисляет ее на счет переводополучателя или перечисляет средства в тот банк, где находится счет переводополучателя.

Платежные поручения применяются и при самостоятельной форме расчетов, которая носит название расчетов плановыми платежами. При постоянных и равномерных поставках товаров и оказании услуг у контрагентов появляется возможность рассчитываться не по каждой фактически произведенной отгрузке или услуге, а путем периодического перечисления средств со счета покупателя на счет поставщика в заранее оговоренные сроки и в определенных суммах на основе плана отпуска товаров или оказания услуг на предстоящий период. В этом случае плательщик заблаговременно передает банку платежные поручения на плановые платежи на предстоящий период. По состоянию на определенную дату стороны должны выверять взаимные расчеты путем сопоставления фактически произведенных поставок и услуг с их плановой величиной. Выявленная кредиторская или дебиторская задолженность засчитывается при перечислении следующего планового платежа. Плановые платежи находят широкое применение на производственных предприятиях, потребляющих электроэнергию, уголь, газ, металл, а также торговых предприятиях в расчетах со своими поставщиками — хлебозаводами, молокозаводами, мясокомбинатами, на предприятиях, перерабатывающих сельхозпродукцию при расчетах с производителями этой продукции.

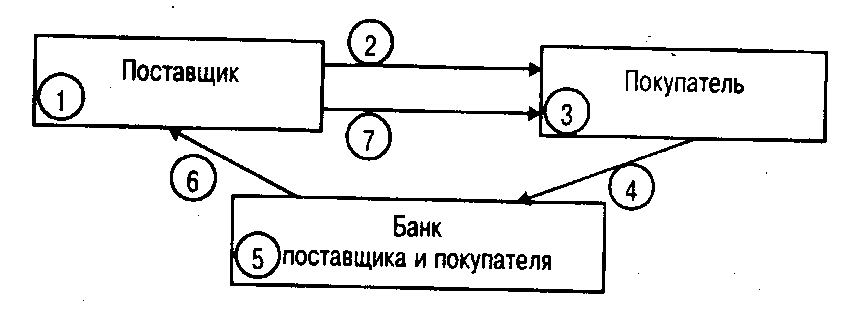

Документооборот при предварительной оплате товаров с использованием платежного поручения изображен на рис. 5.1. Контрагенты расположены в одном населенном пункте и обслуживаются одним учреждением банка.

Рис. 5.1. Документооборот при расчетах платежными поручениями

1 — представитель покупателя (работник отдела материально-технического снабжения) отобрал на складе поставщика необходимую продукцию и подготовил ее к отгрузке;

2 — представитель покупателя сообщил на свое предприятие о необходимости произвести предоплату;

3 — бухгалтерия покупателя выписывает платежное поручение;

4 — поручение сдается в банк на инкассо (на исполнение);

5 — банк исполняет поручение, т.е. списывает с расчетного счета покупателя указанную в поручении сумму и зачисляет ее на расчетный счет поставщика;

6 — банк информирует поставщика о платеже путем представления ему выписки из его расчетного счета;

7 — поставщик разрешает покупателю вывезти оплаченную продукцию.