- •Загальні положення

- •2.Назвіть спільні риси податку і збору

- •3.Сутність та ознаки податків

- •6. Соціально-економічна сутність податків та форми їх проявів .Соціальні збори

- •7. Класифікація і види податків.

- •8. Елементи податків.

- •10.Об’єкт оподаткування

- •11. База оподаткування

- •12. Абсолютна та відносна ставки податку

- •13. Податкові пільги

- •14. Строк сплати податку та збору

- •15.Податковий період

- •16. Види податкового періоду

- •17. Податковий обов'язок

- •18. Виконання податкового обов'язку

- •19. Контролюючі органи та органи стягнення

- •20.Вимоги до підтвердження даних, визначених у податковій звітност

- •21.Податкова декларація

- •22,23.Складення і подання податкової декларації

- •24. Податкові консультації

- •25. Визначення сум податкових та грошових зобов'язань

- •26. Оскарження рішень контролюючих органів

- •27. Строки сплати податкового зобов'язання

- •28. Податкове повідомлення - рішення

- •29. Питання 9

- •30. Права органів дпс

- •31.Питання 27,28

- •32. Права платників податків

- •33,34,35,36 Структура та організація діяльності дпс, функції, права органів дпс, податкова міліція.

- •37.,38 Облік платників податків.Єдиний банк даних юо.Дрфо.Облік самозайнятих осіб.

- •Єдиний банк даних про платників податків юридичних осіб (Єдиний банк даних юридичних осіб)

- •Джерела формування Реєстру

- •39,40,41,42 Перевірки сг

- •43Умови та порядок допуску посадових осіб органів державної податкової служби до проведення виїзних перевірок

- •44. Оформлення результатів перевірок

- •45. Розстрочення та відстрочення под.Зобовязань

- •46. Питання 26

- •47. Відповідальність платників податку.

- •48.Пеня

Загальні положення

2.Назвіть спільні риси податку і збору

Податком є обов'язковий, безумовний платіж до відповідного бюджету, що справляється з платників податку.

Ознаки податків:

-обов’язковість сплати податків –закріплення на конституційному рівні сплати податків як першочергового обов’язку громадян;

-законодавча закріпленість - право на встановлення, зміну, скасування податків, пільг, здійснюється виключно державними уповноваженими органами;

-нецільовий характер - означає надходження його у фонди, що акумулюються державою і використовуються на задоволення державних потреб. При цьому не зрозуміло, на задоволення яких саме цілей витрачаються надходження від конкретного податку;

-індивідуальна безоплатність, що передбачає однобічний рух коштів від платника до держави. При цьому платник не одержує натомість нічого, це означає, що держава не має зустрічних обов’язків. Кошти платника йдуть на задоволення суспільних потреб;

-примусовий характер - забезпечення доходної частини бюджету через примусовий характер стягнення податків з усіх ю/ф осіб;

-некаральний характер - означає сплату податку, не пов’язану з жодними зустрічними діями, привілеями з боку держави.

Податкові збори – платежі ЮО та ФО для фінансування діяльності органів держ-ї влади, які здійснюються на засадах обов-сті, закон. закріпленості і здійснюються з метою фінансування держ-х потреб цільового призначення або як плати за вчинення, уповнов. державою органом певних юридично-значимих дій.

Збором (платою, внеском) є обов'язковий платіж до відповідного бюджету, що справляється з платників зборів, з умовою отримання ними спеціальної вигоди, у тому числі внаслідок вчинення на користь таких осіб державними органами, органами місцевого самоврядування, іншими уповноваженими органами та особами юридично значимих дій.

Соціальні збори – обов’язкові платежі, які сплачуються з доходів громадян. Збори відрізняються від податків тим, що мають разовий і випадковий характер та є невеликими за розмірами.

Під час встановлення податку обов'язково визначаються такі елементи:

платники податку;

об'єкт оподаткування;

база оподаткування;

ставка податку;

порядок обчислення податку;

податковий період;

строк та порядок сплати податку;

строк та порядок подання звітності про обчислення і сплату податку. Під час встановлення податку можуть передбачатися податкові пільги та порядок їх застосування.

10.1. До місцевих податків належать:

10.1.1. податок на нерухоме майно, відмінне від земельної ділянки;

10.1.2. єдиний податок.

10.2. До місцевих зборів належать:

10.2.1. збір за провадження деяких видів підприємницької діяльності;

10.2.2. збір за місця для паркування транспортних засобів;

10.2.3. туристичний збір.

3.Сутність та ознаки податків

Податком є обов'язковий, безумовний платіж до відповідного бюджету, що справляється з платників податку.

Ознаки податків:

-обов’язковість сплати податків –закріплення на конституційному рівні сплати податків як першочергового обов’язку громадян;

-законодавча закріпленість - право на встановлення, зміну, скасування податків, пільг, здійснюється виключно державними уповноваженими органами;

-нецільовий характер - означає надходження його у фонди, що акумулюються державою і використовуються на задоволення державних потреб. При цьому не зрозуміло, на задоволення яких саме цілей витрачаються надходження від конкретного податку;

-індивідуальна безоплатність, що передбачає однобічний рух коштів від платника до держави. При цьому платник не одержує натомість нічого, це означає, що держава не має зустрічних обов’язків. Кошти платника йдуть на задоволення суспільних потреб;

-примусовий характер - забезпечення доходної частини бюджету через примусовий характер стягнення податків з усіх ю/ф осіб;

-некаральний характер - означає сплату податку, не пов’язану з жодними зустрічними діями, привілеями з боку держави.

4.Ф-ї податків механізм їх реалізації

Суть податків проявляється через основні функції, які вони виконують:

1. Фіскальна функція - податки виконують своє основне призначення — насичення доходної частини бюджету, доходів держави для задоволення потреб суспільства.

2. Соціальна функція – полягає в підтриманні соціальної рівноваги у сіспільстві шляхом зміни співвідношення між доходами різних соціальних груп для зменшення нерівності між ними.

3. Регулююча функція полягає в здійсненні через податки впливу на процес суспільного відтворення. Ця функція може бути стимулююча, дестимулююча і відтворювальна.

Стимулююча - створює орієнтири для розвитку або згортання виробництва, діяльності. Ця функція може бути пов'язана із застосуванням пільг, зміною об'єкта оподаткування, зменшенням бази оподаткування. Вона спрямована на підтримку розвитку тих або інших економічних явищ. Теперішня система оподаткування надає широкий набір податкових пільг малим підп-м, під-м інвалідів, с/г виробникам.

Дестимулююча – спрямована на встановлення через податковий тягар перешкод для розвитку яких-небудь економічних процесів.Це виявляється через введення підвищених податкових ставок податків (наприклад, для казино встановлена ставка податку на прибуток в розмірі 90 %), установленні податку на вивіз капіталу, підвищення мит, податку на майно, акцизів і ін.

Відтворювальна – призначена для акумуляції засобів на відновлення використовуваних ресурсів. Цю підфункцію виконують відрахування на відтворення мінерально-сировинної бази, плату за воду і т.д.

Контрольна функція реалізується в ході оподаткування при регламентації державою фінансово-господарської діяльності підприємств і організацій, одержанні доходів громадянами, використанні ними майна. З допомогою цієї функції оцінюють раціональність, збалансованість податкової системи, кожного важеля окремо, перевіряють, наскільки податки відповідають реалізації мети у сформованих умовах.

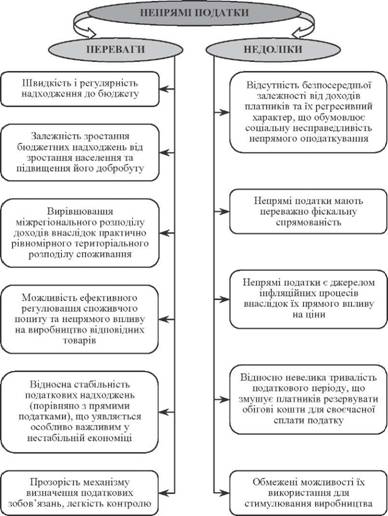

5. Види непрямих податків їх переваги та недоліки.

Непрямі податки — податки на товари і послуги, що встановлюються у вигляді надбавки до ціни або тарифу, оплачуються покупцями при купівлі товарів та отриманні послуг, а в бюджет вносяться продавцями чи рідше виробниками цих товарів та послуг.

Характерною особливістю непрямих податків є те, що:

це внутрішні податки які не можуть регулюватися нормами міжнародних договорів, крім договорів, ратифікованих Верховною Радою України, до вступу у силу законів за кожним з вказаних податків;

вони виникають тільки на останньому етапі в процесі реалізації товарів (робіт, послуг) безпосередньо виробником чи торгівельною організацією, а також юридичними і фізичними особами, які ввозять на митну територію України товари, шляхом надбавки до ціни товару (робіт, послуг), що склалася, створюючи нову вартість;

вони стягуються державою незалежно від результатів господарської діяльності платника податків;

непрямими вони є через те, що фактично матеріальні витрати зі сплати податку несе споживач у складі ціни на продукцію, що він придбав.

Тому непрямі податки носять характер податків на споживання. Платник податку (юридична чи фізична особа) виступає як посередник, що нараховує і сплачує податок у бюджет держави!

Види: Hині в Україні стягуються акцизи, мито та податок на додану вартість.