- •1. Типы портфелей

- •2. Измерение риска присущему инвестиционным портфелям

- •3. Стандартные измерители риска , сигма, дисперсия

- •4. Оценка изменчивости доходности портфелей

- •5. Вычисление портфельного риска

- •6. Общая формула для вычисления портфельного риска

- •7. Влияние отдельных ценных бумаг на портфельный риск

- •9. Риск и доходность, теория эффективного портфеля

- •10. Кривая ожидаемого дохода и риска

- •11. Кредитный и заемный портфель, выбор оптимального портфель

- •12. Модель оценки доходности активов (capm и ставка дисконтирования)

- •13. Альтернативные теории, Бета потребления

- •14. Потребительская capm

- •15. Теория арбитражного ценообразования

- •16. Трехфакторная модель Фама-Френча

- •17. Модель Бара

- •18. Структура капитала (Три теории)

- •19. Финансовый рычаг (традиционный подход)

- •20. Wacc

- •21. Управление портфельными активами, международная диверсификация

- •1/3 Приходится на инвестиции с фиксированной доходностью – смягчает риск волатильности,

- •22. Безрисковые активы их влияние на риск портфеля

- •23. Технический и фундаментальный анализ

- •24. Графические методы технического анализа

- •25. Методы апроксимации

13. Альтернативные теории, Бета потребления

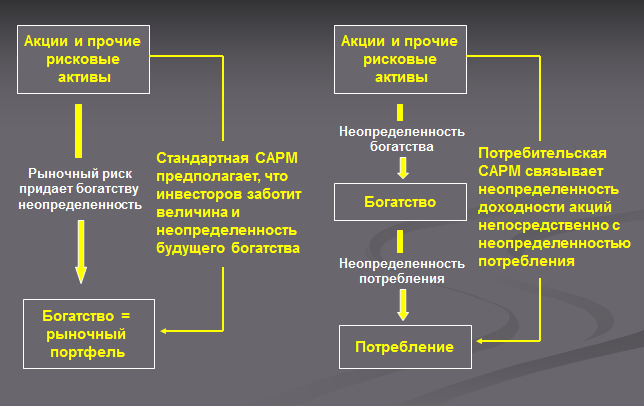

САРМ предполагает, что инвесторы озабочены исключительно уровнем и неопределенностью

своего благосостояния.

Дуглас Бриден разработал модель, в которой риск ц/б измеряется их чувствительностью к изменениям в

потреблении.

Ожидаемая доходность ценных бумаг должна меняться вместе с бетой потребления, а не с рыночной бетой

Стандартная САРМ и потребительская САРМ

В стандартной модели САРМ инвесторов беспокоит исключительно величина и неопределенность их

будущего богатства. Богатство каждого инвестора в конечном итоге полностью коррелирует с доходностью

рыночного портфеля – спрос на акции определяется их рыночным риском.

В потребительской САРМ неопределенность доходности акций напрямую связана с неопределенностью

потребления.

14. Потребительская capm

В потребительской САРМ неопределенность доходности акций напрямую связана с неопределенностью

потребления.

15. Теория арбитражного ценообразования

Arbitrage Pricing Theory Модель арбитражного ценообразования) Стивена Росса (1978), основана на существенно меньшем количестве упрощений реальной ситуации фондового рынка, чем САРМ. Понятие «арбитраж» подразумевает получение гарантированной, безрисковой прибыли при противоположных сделках.

ri = a + b1F1 + b2F2 + b3F3 + … + bnFn

Согласно этому уравнению, на изменение стоимости актива влияет не только рыночный фактор (стоимость рыночного портфеля), но и другие, в том числе нерыночные факторы, факторы риска, макроэкономические показатели - курс национальной валюты, стоимость энергоносителей, уровень инфляции и безработицы и т.д.

Если в качестве факторов риска рассматривать только один - стоимость рыночного портфеля, - то уравнение совпадает с уравнением САРМ. Таким образом, Модель арбитражного ценообразования является многофакторной в отличии от однофакторной САРМ.

В основу арбитражной теории ценообразованияположено следующее утверждение: в условиях равновесного рынка арбитраж практические невозможен. Если такая возможность и появляется, рынок быстро её "ликвидирует". В чем преимущества многофакторности?Внимание к нескольким факторам позволяет строить более строгую модель. Это приводит к:

- более точному прогнозу изменения цены актива;

-уменьшению несистематического риска даже без составления портфеля.

Для любой отдельной акции существуют два источника риска. Риск первого типа возникает при воздействии общих макро- экономических факторов и не устраняется диверсификацией. Риск второго типа порождают «уникальные» события, которые могут произойти только с конкретной фирмой.

Диверсификация действительно устраняет такой индивидуальный риск, и поэтому диверсифицированные инвесторы могут не брать его в расчет, когда принимают решения о купле или продаже акций. На ожидаемую премию за риск акций оказывает влияние «факторный» или «макроэкономический» риск, но не индивидуальный риск.

Если вводить в формулу нулевые значения для всех b, то ожидаемая премия за риск равна 0. Диверсифицированный портфель составленный так, чтобы его чувствительность к каждому макроэкономи- ческому фактору равнялась 0, является фактически безрисковым, а это значит, что цена на него должна устанавливаться так, чтобы его доходность совпадала с безрисковой процентной ставкой. Если бы портфель обеспечивал более высокую доходность, инвесторы могли бы получать безрисков. (арбитражную или спекулятивную) прибыль, беря займы для покупки портфеля.