- •Определения ипотеки и ипотечного кредитования.

- •Характерные черты ипотеки как экономической категории.

- •Особенности ипотечного кредитования.

- •Классификация ипотечных кредитов.

- •Влияние системы ипотечного кредитования на развитие национальной экономики.

- •Исторический опыт ипотечного кредитования во Франции, Германии и России.

- •Исторический опыт ипотечного кредитования в сша. Развитие ипотечных институтов в сша

- •Субъекты и инструменты первичного рынка закладных. Стандартная схема появления закладной на первичном рынке. Классическая схема ипотеки.

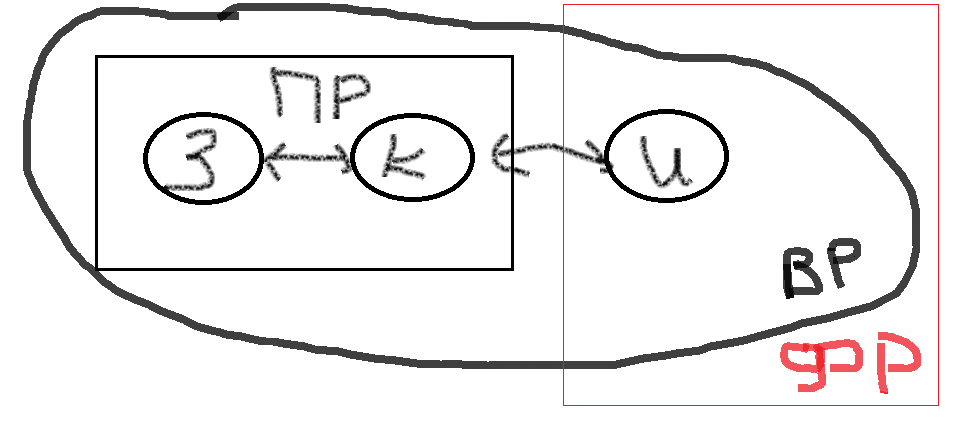

- •Субъекты и инструменты вторичного рынка ипотеки. Стандартная схема замещения закладных денежными средствами на вторичном рынке.

- •Основные формы ипотечного кредитования, используемые в странах со сложившейся системой ипотечного кредитования. Виды закладных. Виды закладных.

- •Типы закладных по условиям обслуживания

- •Основные модели систем организации ипотечного кредитования. Усеченно – открытая модель.

- •Расшир. Открыт. Модель ипот. Кредитования.

- •Сбалансированная автономная модель ипотечного кредитования.

- •Цели и роли субъектов рынка ипотечного жилищного кредитования. Общие черты и различия основных систем ипотечного кредитования.

- •Способы финансирования жилищного строительства. Жилищно-строительные кооперативы (жск).

- •Облигационные жилищные займы. Общая схема, состав участников.

- •Долевое строительство и его особенности. Договор долевого участия в строительстве и условия проведения сделки.

- •Схемы финансирования сделок с недвижимостью. Основные группы. Кредитование с использованием векселей (схема двойного кредитования).

- •Приобретение недвижимости на условиях аренды и последующей покупки с использованием при этом банковского кредита.

- •Кредитование под поручительство юридического лица.

- •Расторжение кредитного договора и обращение взыскания на заложенное имущество.

- •Принципиальная схема ипотечного кредитования в рф.

- •Организационная схема ипотечного кредитования в рф (региональная компонента).

- •Риски кредитора и пути их снижения.

- •Федеральное агентство ипотечного жилищного кредитования (аижк). Основные функции. Организационная структура.

- •Управление по операциям на вторичном рынке закладных:

- •Управление по вопросам технической помощи и обучения:

- •Основные этапы ипотечной сделки.

- •Предварительная квалификация заемщика (кредитной заявки).

- •Андеррайтинг заемщика.

- •Оформление ипотечной сделки и выдача кредита.

- •Оформление продажи закладной.

- •Сопровождение (обслуживание кредита).

- •Подготовительная фаза ипотечной сделки. Андеррайтинг. Предварительная квалификация заемщика.

- •Основные направления проведения процедуры оценки вероятности погашения ссуды (андеррайтинг).

- •Анализ стабильности занятости заемщика.

- •Источники дохода. Проверка доходов заемщика, имеющего собственное дело. Коэффициенты надежности.

- •Анализ расходов заемщика.

- •Анализ активов заемщика. Анализ кредитной истории

- •Коэффициенты, определяющие платежеспособность заемщика при андеррайтинге (п/д и о/д).

- •Расчет максимального размера ежемесячного платежа по кредиту (на основе коэфф-ов п/д и о/д).

- •Оценка предмета залога. Обязанности эксперта по андеррайтингу.

- •Требования, предъявляемые к залоговому имуществу.

- •Соотношение между суммой кредита и стоимостью залогового имущества (к/з).

- •Расчет максимально доступной суммы кредита.

- •Расчет величины ежемесячных платежей (аннуитетная выплата кредита).

- •Содержание кредитного договора.

- •Требования к банкам-участникам программы ипотечного кредитования. Критерии финансовой устойчивости Банка-участника. Опыт кредитования и квалификация персонала.

- •Требования к страховым и оценочным компаниям.

- •Требования к нотариусам, риэлтерским и рекрутинговым компаниям.

- •Квалифицированные ипотечные кредиты. Валюта кредита Процентная ставка по кредитам. Максимальная сумма кредита. Целевое использование кредита.

- •Срок кредита. Досрочное погашение кредита. Ежемесячный платеж по кредиту.

- •Страховое обеспечению ипотечных сделок. Личное и имущественное страхование.

- •Страхование титула собственности. Основные условия страхования. (см. 2 часть 48 вопр)

- •Порядок и условия продажи ипотечных кредитов аижк. Общие положения. Виды кредитов. Порядок расчетов. Условия продажи и обслуживания. Общие положения

- •Заключение договорных взаимоотношений банков и аижк. Документооборот. Гарантии сторон.

- •Порядок обратного выкупа Банком просроченных кредитов. Хранение и возврат документов.

- •Оформление процедуры обслуживания ипотечных кредитов в банке.

- •Общие требования к организации обслуживания кредитов в банке. Документированный порядок деятельности. Специальный накопительный счет (счет эскроу).

- •Порядок и способы внесения платежей по ипотечным кредитам.

- •Работа с просроченными платежами. Порядок внесения заемщиком и обработки банком внеплановых платежей по кредиту.

- •Обслуживание кредитов с переменной ставкой процента.

- •Проверка состояния предмета залога.

- •Расчетные счета заемщика для обслуживания ипотечного кредита. Счета доверительного управления. Исправление ошибок в платежах.

- •Порядок перечисления средств, поступающих от заемщика. Ежегодный отчет перед заемщиком.

- •Секьюритизация ипотеки – определения и основные формы.

- •Механизм секъюритизации ипотечных активов. Основные участники, схема взаимодействия.

- •Способы финансирования организованной ипотеки.

- •Выбор и обоснование параметров ценных бумаг ипотечного агентства.

Субъекты и инструменты вторичного рынка ипотеки. Стандартная схема замещения закладных денежными средствами на вторичном рынке.

Вторичный

рынок

ипотечных кредитов — сегмент ипотечного

рынка, в котором происходит формирование

совокупного кредитного портфеля

ипотечной системы за счет трансформации

персонифицированных прав по кредитным

обязательствам и договорам об ипотеке

(закладных) в обезличенные доходные

бумаги (облигации) и размещение их среди

долгосрочных инвесторов.

Субъекты и инструменты вторичного рынка закладных:

Ипотечный кредитор

Закладные

Ипотечный оператор – обслуживающий центр (ОАО «ИЖК»)

Ипотечные ценные бумаги

Инвесторы

Секьюритизация – формирование обязательств в ц.б. Обеспечивают ипот операторы.

Доходы банка по закладной:

Не% доходы

% доходы за период нахождения кредита на балансе банка

Обслуживание закладной

Стандартная схема замещения закладных денежными средствами на вторичном рынке:

Покупка закладных у ипотечных кредиторов

Заключение договоров об обслуживании закладных

Оценка и сортировка закладных

Эмиссия ипот оператором ценных бумаг, обеспеченных закладными (эмиссия ц.б.-выпуск и гос.рег. ц.б., но не размещение)

Первичное размещение ипотечных ценных бумаг, т.е. продажа ип ц.б. их первым держателям

Обслуживание и погашение ипотечных ценных бумаг

Основные формы ипотечного кредитования, используемые в странах со сложившейся системой ипотечного кредитования. Виды закладных. Виды закладных.

Практика ипотечного бизнеса разных стран породила существенно различающиеся подходы к оформлению закладных. До последнего времени вопросам их классификации уделялось явно недостаточное внимание. Это снижает четкость при изучении и приводит к ошибкам в применении закладных на практике.

Закладные наиболее целесообразно классифицировать в зависимости от ситуации, в которой они используются, или в зависимости от особенностей процедур, связанных с их обслуживанием.

Общая закладная - это закладная, при которой займ по общей закладной относится более чем к одной части недвижимого имущества и обычно применяется для финансирования модернизации имущества.

Комплексная закладная - комплексный займ берется не только под недвижимость, но и под предметы личной собственности, прилагаемые к недвижимости, а также оборудование, являющееся частью недвижимости.

Открытая закладная - это открытый займ, гарантирующий долговое обязательство, выдаваемое кредитору или наследникам его прав должником.

Перевешивающая закладная - дает возможность заемщику, выплачивающему уже существующий кредит по закладной, получить дополнительное финансирование от другого кредитора. Новый кредитор принимает на себя уплату существующего займа и предоставляет заемщику новый кредит под более высокий процент.

Типы закладных по условиям обслуживания

Большинство кредитов под залог недвижимости представляют собой амортизированный займ (Amortized Loans), т. е. по ним должны регулярно производиться платежи в пределах срока. К концу срока весь размер займа и процентов по нему должны быть уплачены. Такие займы также именуются займами с равномерным уменьшением (Direct reduction Loans), и обычный срок их действия от 15 до 30 лет.

Полностью амортизированная закладная (Fully amortized mortgage). Требует от должника платить постоянную сумму денег, как правило, ежемесячно. Это может быть еще названо как займ с уровневой платой (Level payment loan).

Линейно амортизированная закладная (Straiqht - Line amortized mortgage). В данном случае заемщик может вносить неравные между собой размеры платежей в счет погашения долга.

Закладная с прямым платежом (Straiqht payment mortgage) требует периодических платежей по процентам, при этом что основная сумма долга выплачивается полностью до истечении срока, на который был представлен займ. Данный кредит именуется "прямой или срочный кредит".

Закладная с регулируемой нормой (Adjustable rate mortgage). Кредит, выдаваемый под закладную с регулируемой нормой, характеризуется тем, что выплаты по нему связаны с определенной нормой процента, которая колеблется в течение срока, на который предоставлен займ, в соответствии с изменением определенных макроэкономических показателей.

Закладная со ступенчатыми выплатами по кредиту (Graduated payment loan). Заемщик в своих интересах может выбрать такую форму колеблющихся выплат, как залог со ступенчатыми выплатами, обычно используемый для того, чтобы дать возможность молодым людям на время получить большую прибыль.

Закладная с раздутым платежом по кредиту (Balloon payment loan). В случае, когда залог требует таких периодических платежей, которые к моменту окончания срока, на который был предоставлен кредит, полностью не погашают величины займа, то последний платеж является более высоким, чем предыдущие.

Закладная с перезаключаемой нормой (Renegotiable rate mortgage - RRM) - это закладная под долгосрочный кредит, условия выплаты по которому заново устанавливаются каждые 3,4 или 5 лет, в течение которых норма процента растет или падает. Это регулирование основывается на макроэкономических показателях.

Частично амортизированная закладная (Shared-appreciation mortgage SAM). В данном случае кредитор выдает кредит под залог по льготной ставке процента (несколько пунктов ниже, чем текущая ставка процента) в качестве компенсации за гарантированное участие в прибыли (если таковая будет), которую получит заемщик, продав по истечении определенного времени свое имущество.