- •Понятие, предмет, задачи, принципы экономического анализа.

- •Методика экономического анализа

- •11. Финансовая отчетность и анализ финансового состояния предприятия

- •2.2 Анализ финансовой устойчивости.

- •16. Методика анализа дебиторской задолженности

- •17. Структура материальных ресурсов предприятия и их виды

- •18. Анализ движения денежных средств (прямой и косвенный методы)

- •Анализ движения денежных средств прямым и косвенным методом.

- •Прямой метод расчета

- •Косвенный метод.

- •7.2. Анализ финансовых результатов от обычных видов деятельности

- •7.3. Анализ уровня среднереализационных цен

- •7.4. Анализ финансовых результатов от прочих видов деятельности

- •7.5. Анализ рентабельности продукции

- •7.6. Анализ распределения и использования прибыли предприятия

- •7.7. Анализ прибыли и рентабельности с использованием международных стандартов

- •22)Анализ рентабельности Показатели рентабельности

22)Анализ рентабельности Показатели рентабельности

Общая

рентабельность, % - определяется как

отношение прибыли до налогообложения

к выручке от реализации продукции.

Формула

расчета: где

где

П(У)оН - прибыль (убыток) от налогообложения; Выр - выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей).

Рентабельность

собственного капитала, % - определяется

как отношение чистой прибыли к величине

собственного капитала организации.

Формула

расчета: где

где

ЧП(У)ОП - чистая прибыль (убыток) отчетного периода; СК0 – собственный капитал на начало года; СК1 – собственный капитал на конец года;

Рентабельность

акционерного капитала, % - определяется

как отношение чистой прибыли к величине

уставного капитала, отраженного в

пассиве Баланса.

Формула расчета: ![]() где

где

ЧП(У)ОП - чистая прибыль (убыток) отчетного периода; УК - уставной капитал

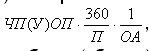

Рентабельность

оборотных активов, % - прибыли (прибыли

после налогообложения) к оборотным

активам предприятия.

Формула

расчета:  где

где

ЧП(У)ОП - чистая прибыль (убыток) отчетного периода; П – период; ОА – оборотные активы.

Общая

рентабельность производственных фондов,

% - определяется как отношение

балансовой прибыли к среднему значению

суммы стоимости основных производственных

фондов, нематериальных активов и

оборотных средств в товарно-материальных

ценностях.

Формула расчета:![]() где

где

П(У)Н - прибыль (убыток) после налогообложения; П – период; НА0 – нематериальные активы на начало года; НА1 – нематериальные активы на конец года; ОС0 – основные средства на начало года; ОС1 – основные средства на конец года; ЗиЗ0 - запасы и затраты на начало года; ЗиЗ1 - запасы и затраты на конец года.

Рентабельность

всех активов, % - определяется как

отношение чистой прибыли (прибыли после

налогообложения) к всем активам

предприятия за вычетом собственных

акций, выкупленных у акционеров и

задолженностью участников (учредителей)

по взносам в уставной капитал.

Формула

расчета: ![]() где

где

ЧП(У)ОП - чистая прибыль (убыток) отчетного периода; П – период; ВБ – валюта баланса.

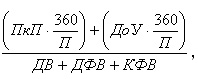

Рентабельность

финансовых вложений, % - определяется

как отношение величины доходов от

финансовых вложений к величине финансовых

вложений.

Формула расчета: где

где

ПкП - проценты к получению; ДоУ - доходы от участия в других организациях; П – период; ДВ - доходные вложения в материальные ценности; ДФВ - долгосрочные финансовые вложения; КФВ - краткосрочные финансовые вложения.

Рентабельность

основной деятельности - определяется

как отношение прибыли до налогообложения

к выручке от реализации продукции.

Формула

расчета:![]() где

где

ВП - валовая прибыль; Выр - выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей).

Рентабельность

производства, % - рентабельность

производства определяется как отношение

величины валовой прибыли к себестоимости

продукции.

Формула расчета: ![]() где

где

ВП - валовая прибыль; СС - себестоимость проданных товаров, продукции, работ, услуг.

23)Анализ деловой активности

Коэффициенты деловой активности (А)

1А) Коэффициент общей оборачиваемости капитала

![]() ,

,

где ![]() —

выручка от реализации продукции (работ,

услуг);

—

выручка от реализации продукции (работ,

услуг);

![]() — средний

за период итог баланса.

— средний

за период итог баланса.

2А) Коэффициент оборачиваемости мобильных средств

![]() ,

,

где ![]() — средняя

за период величина запасов и затрат по

балансу;

— средняя

за период величина запасов и затрат по

балансу;

![]() —

средняя за период

величина денежных средств, расчетов и

прочих активов.

—

средняя за период

величина денежных средств, расчетов и

прочих активов.

3А) Коэффициент оборачиваемости материальных оборотных средств

![]() .

.

4А) Коэффициент оборачиваемости готовой продукции

![]() ,

,

где ![]() — средняя

за период величина готовой продукции.

— средняя

за период величина готовой продукции.

5А) Коэффициент оборачиваемости дебиторской задолженности

![]() ,

,

где ![]() — средняя

за период дебиторская задолженность.

— средняя

за период дебиторская задолженность.

6А) Средний срок оборота дебиторской задолженности

![]()

7А) Коэффициент оборачиваемости кредиторской задолженности

![]()

где ![]() — средняя

за период кредиторская задолженность.

— средняя

за период кредиторская задолженность.

8А) Средний срок оборота кредиторской задолженности

![]() .

.

9А) Фондоотдача основных средств и прочих внеоборотных активов

![]() ,

,

где ![]() — средняя

за период величина основных средств и

прочих внеоборотных активов по балансу.

— средняя

за период величина основных средств и

прочих внеоборотных активов по балансу.

10А) Коэффициент оборачиваемости собственного капитала

![]()

где ![]() — средняя

за период величина источников собственных

средств предприятия по балансу.

— средняя

за период величина источников собственных

средств предприятия по балансу.

Комментарий по коэффициентам деловой активности (АК)

Коэффициент оборачиваемости активов - отражает скорость оборота совокупного капитала предприятия, т.е. показывает, сколько раз за рассматриваемый период происходит полный цикл производства и обращения, приносящий соответствующий эффект в виде прибыли, или сколько денежных единиц реализованной продукции принесла каждая единица активов:

Коа = Чистая выручка от реализации продукции / Среднегодовая стоимость активов;

Коэффициент оборачиваемости дебиторской задолженности

В процессе хозяйственной деятельности предприятие дает товарный кредит для потребителей своей продукции, то есть существует разрыв во времени между продажей товара и поступлением оплаты за него, в результате чего возникает дебиторская задолженность. Коэффициент оборачиваемости дебиторской задолженности показывает, сколько раз за год обернулись средства, вложенные в расчеты. Он определяется по формуле:

Кодз = Чистая выручка от реализации продукции / Среднегодовая сумма дебиторской задолженности;

Коэффициент оборачиваемости кредиторской задолженности - показывает расширение или снижение коммерческого кредита, предоставленного предприятию. Рост коэффициента означает увеличение скорости оплаты задолженности предприятия, снижение - рост покупок в кредит. Формула расчета коэффициента оборачиваемости кредиторской задолженности имеет вид:

Кокз = Чистая выручка от реализации продукции / Среднегодовая сумма кредиторской задолженности;

Коэффициент оборачиваемости материальных запасов - отражает число оборотов товарно-материальных запасов предприятия за анализируемый период. Снижение данного показателя свидетельствует об относительном увеличении производственных запасов и незавершенного производства или о снижении спроса на готовую продукцию. В целом, чем выше показатель оборачиваемости материальных запасов, тем меньше средств завязано в этой наименее ликвидной статье оборотных активов, тем более ликвидную структуру имеют оборотные активы и тем устойчивее финансовое положение предприятия. Коэффициент оборачиваемости материальных запасов определяется по формуле:

Комз1 = Чистая выручка от реализации продукции / Среднегодовая стоимость запасов;

Более точно коэффициент оборачиваемости запасов можно оценить:

Комз2 = Себестоимость реализованной продукции / Средняя величина запасов;

Коэффициент оборачиваемости основных средств (фондоотдача) рассчитывается как отношение чистой выручки от реализации продукции (работ, услуг) к среднегодовой стоимости основных средств. Он показывает эффективность использования основных средств предприятия.

Коэффициент оборачиваемости собственного капитала рассчитывается как отношение чистой выручки от реализации продукции (работ, услуг) к среднегодовой величине собственного капитала предприятия и характеризует эффективность использования собственного капитала предприятия.

24)Анализ финансового левериджа

Коэффициент финансового левериджа

Определение. Коэффициент финансового левериджа определяется как отношение заемного капитала к собственному капиталу.

Значок в формулах (акроним): DR

Коэффициент финансового левериджа (debt-to-equity ratio) – это показатель соотношения заемного и собственного капитала организации. Он принадлежит к группе важнейших показателей финансового положения предприятия, куда входят аналогичные по смыслу коэффициенты автономии и финансовой зависимости. Термин "финансовый леверидж" часто используют в более общем смысле, говоря о принципиальном подходе к финансированию бизнеса, когда с помощью заемных средств у предприятия формируется финансовый рычаг для повышения отдачи от собственных средств, вложенных в бизнес.

Расчет (формула)

Коэффициент финансового левериджа рассчитывается как отношение заемного капитала к собственному:

Коэффициент финансового левериджа = Обязательства / Собственный капитал

И числитель, и знаменатель берутся из пассива бухгалтерского баланса организации. Обязательства включают в себя и долгосрочные, и краткосрочные обязательства (т.е. все, что остается от вычитания из сальдо баланса собственного капитала).

24. 24 вопрос Финансовый рычаг (плечо финансового рычага, кредитный рычаг, кредитное плечо, финансовый леверидж) — это отношение заёмного капитала к собственным средствам (иначе говоря, соотношение между заёмным и собственным капиталом). Также финансовым рычагом или эффектом финансового рычага называют эффект от использования заёмных средств с целью увеличить размер операций и прибыль, не имея достаточного для этого капитала. Размер отношения заёмного капитала к собственному характеризует степень риска, финансовую устойчивость. Размер отношения заемного капитала к собственному характеризует степень риска, финансовую устойчивость. Компания с высокой долей заемного капитала называется финансово зависимой компанией. Компания финансирующая свою деятельность за счет только собственного капитала называется финансово независимой компанией. Плата за заемный капитал обычно меньше, чем дополнительная прибыль, которую он обеспечивает. Эта дополнительная прибыль суммируется с прибылью на собственный капитал, что позволяет увеличить коэффициент его рентабельности. Т.о. происходит приращение рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего. Финансовый рычаг может возникать только в случае использования торговцем заёмных средств. Эффект финансового рычага (ЭФР), %: ЭФР = (1 – СН) * (РА – ЦЗК) * ЗК/СК где: 1 – СН – налоговый корректор РА – ЦЗК - дифференициал ЗК/СК – плечо рычага СН – ставка налога на прибыль, в десятичном выражении; РА – рентабельность активов (или коэффициент рентабельности активов = отношение валовой прибыли к средней стоимости активов), %; ЦЗК – цена заемного капитала активов, или средний размер ставки процентов за кредит, %. (для более точного расчета можно брать средневзвешенную ставку за кредит) ЗК – средняя сумма используемого заемного капитала; СК – средняя сумма собственного капитала.

25. Анализ инвестиционной деятельности

В наиболее широкой трактовке инвестиции представляют собой вложение капитала с целью последующего его увеличения. Источником прироста капитала и движущим мотивом осуществления инвестиций является получаемая от них прибыль. Часто термин “инвестиция” идентифицируется с термином “капитальные вложения”. Инвестиции в этом случае рассматриваются как вложение средств в воспроизводство основных фондов (зданий, оборудования, транспортных средств, и т.п.). Инвестиции могут осуществляться: в оборотные активы; в различные финансовые инструменты (акции, облигации и т.п.); в отдельные виды нематериальных активов (приобретение патентов, лицензий и “ноу-хау”) и т.п. Следовательно, капитальные вложения являются более узким понятием и могут рассматриваться лишь как одна из форм инвестиций, но не как их аналог.

Все инвестиции подразделяют на две основные группы: реальные(капиталообразующие) и финансовые. Реальные инвестиции — это в основном долгосрочные вложения средств (капитала) непосредственно в средства производства. Они представляют собой финансовые вложения в конкретный, как правило, долгосрочный проект и обычно связаны с приобретением реальных активов. При этом может быть использован как собственный так и заемный капитал, в том числе и банковский кредит. В таком случае банк также становится инвестором, осуществляющим реальное инвестирование.

Финансовые или портфельные инвестиции — это вложение капитала в проекты, связанные с формированием портфеля ценных бумаг и других активов. В этом случае основной задачей инвестора является формирование и управление оптимальным инвестиционным портфелем, осуществляемое, как правило, посредством операции покупки и продажи ценных бумаг на фондовом рынке. Инвестиционный портфель — это совокупность собранных воедино различных инвестиционных ценностей.

В практике планирования и учета долгосрочные реальные инвестиции могут группироваться по следующим признакам:

по уровню централизации источников финансирования: централизованные (средства государственного бюджета), нецентрализованные (собственные средства предприятия, заемные и привлеченные финансовые ресурсы и др.);

по технологической структуре (составу работ и затрат): на строительные и монтажные работы, приобретение всех видов оборудования, инструмента и инвентаря, прочие капитальные работы и затраты;

по характеру воспроизводства основных фондов: новое строительство, расширение,

реконструкция, техническое перевооружение;

по способу выполнения работ: подрядным и хозяйственным способом;

по назначению: производственного и непроизводственного назначения.