- •Тема 9. Таможенно-тарифное регулирование и взимание таможенных платежей

- •Основные цели Единого таможенного тарифа (етт)

- •Льготы по уплате таможенных платежей

- •Тарифные льготы предоставляются для следующих товаров

- •Основные черты таможенной пошлины

- •Классификация пошлин

- •Перечень товаров, которые освобождаются от уплаты ввозной таможенной пошлины (ст.6 Соглашения)

- •Основные критерии в рф для включения банка в реестр

- •Предметы залога в таможенном деле

- •Не принимаются в качестве залога

Перечень товаров, которые освобождаются от уплаты ввозной таможенной пошлины (ст.6 Соглашения)

1) транспортные средства, осуществляющие международные перевозки грузов, багажа и пассажиров, а также предметы материально-технического снабжения и снаряжение, топливо, продовольствие и др. имущество, необходимое для их нормальной эксплуатации на время следования в пути, в пунктах промежуточной остановки или приобретенное за границей в связи с ликвидацией аварии (поломки) этих транс. ср-в; |

2) продукция морского промысла судов государств ТС, а также судов, арендованных (зафрахтованных) юридическими лицами и физическими лицами государств ТС; |

3) товары, ввозимые для официального или личного пользования представителями третьих стран, физическими лицами, имеющими право на беспошлинный ввоз таких предметов на основании международных договоров государств ТС или их законодательства; |

4) валюта государств ТС, валюта третьих стран (кроме используемой для нумизматических целей), а также ценные бумаги согласно законодательству государств ТС; |

5) товары, ввозимые в качестве гуманитарной помощи и/или в целях ликвидации последствий аварий и катастроф, стихийных бедствий; |

6) товары, кроме подакцизных (за исключением легковых автомобилей, специально предназначенных для медицинских целей), ввозимые в качестве безвозмездной помощи, а также в благотворительных целях по линии третьих стран, международных организаций, правительств, в т.ч. для оказания технической помощи; |

7) товары, ввозимые в рамках таможенных процедур, правовыми актами предусматривающих освобождение от обложения ввозными тамож. пошлинами; |

8) товары, ввозимые физическими лицами, за исключением запрещенных к ввозу, не предназначенные для производственной или иной предпринимательской деятельности; |

9) товары, подлежащие обращению в собственность государств ТС, в случаях, предусмотренных их законодательством. |

НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ (НДС) - форма изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров, работ и услуг и материальных затрат, отнесенных на издержки производства и обращения. |

НДС в отношении товаров, облагаемых ввозными таможенными пошлинами и акцизами, исчисляется по следующей формуле:

Сндс = (Ст + Пс + Ас) х Н,

где Сндс - сумма НДС;

Ст - таможенная стоимость ввозимого товара;

Пс - сумма ввозной таможенной пошлины;

А - сумма акциза;

Н - ставка НДС - 18% (ч. 3 ст. 164 НК РФ).

НДС в отношении товаров, облагаемых ввозными таможенными пошлинами и не облагаемых акцизами, исчисляется по формуле:

Сндс = (Ст + Пс) х Н,

НДС в отношении товаров, не облагаемых ввозными таможенными пошлинами и акцизами, исчисляется по формуле:

Сндс = Ст х Н,

НДС в отношении товаров, не облагаемых ввозными таможенными пошлинами, но подлежащих обложению акцизами, исчисляется по формуле:

Сндс = (Ст + Ас) х Н,

При обложении НДС товаров, перемещаемых через таможенную границу России, действует три вида ставок (ст. 164 НК РФ):

нулевая,

10%

18%.

Нулевая ставка применяется при реализации: |

1) товаров, вывезенных в таможенных процедурах экспорта и свободной таможенной зоны; |

2) работ (услуг), непосредственно связанных с производством и реализацией товаров, выполненных российскими организациями или индивидуальными предпринимателями, и работ (услуг) по переработке товаров, помещенных под таможенные процедуры переработки на таможенной территории; |

3) работ (услуг), непосредственно связанных с перевозкой или транспортировкой товаров, помещенных под таможенную процедуру международного таможного транзита; |

4) услуг по перевозке пассажиров и багажа при условии, что пункт отправления или пункт назначения пассажиров и багажа расположены за пределами территории РФ; |

5) товаров (работ, услуг) в области космической деятельности; |

6) драгоценных металлов РФ налогоплательщиками, осуществляющими их добычу или производство из лома и отходов, содержащих драгоценные металлы; |

7) товаров (работ, услуг) для официального пользования иностранными дипломатическими и приравненными к ним представительствами или для личного пользования дипломатического или административно-технического персонала этих представительств, включая проживающих вместе с ними членов их семей. |

8) припасов, вывезенных с территории РФ в таможенной процедуре перемещения припасов. Припасами признаются топливо и горюче-смазочные материалы, которые необходимы для обеспечения нормальной эксплуатации воздушных и морских судов, судов смешанного (река-море) плавания… |

Ставка 10% применяется при реализации продовольственных товаров, книжной продукции, некоторых медицинских товаров и товаров для детей, перечисленных в п. 2 ст. 164 НК РФ. |

Ставка 18% используется для операций, связанных с реализацией остальных товаров. |

От НДС освобождается ввоз на таможенную территорию РФ следующих товаров (ст. 150 НК РФ):

|

|

|

|

|

|

|

АКЦИЗ (фр. accise, лат. accido - обрезаю) - косвенный, федеральный налог, устанавливаемый преимущественно на предметы массового потребления (табак, вино и др.) внутри страны, в отличие от таможенных платежей, несущих ту же функцию, но на товарах, доставляемых из-за границы, а также коммунальные, транспортные и другие распространённые услуги. |

Акцизы определяет глава 22 (статьи 179-206) НК РФ.

Ст. 181 НК РФ определяет исчерпывающий список подакцизных товаров. Выделяют 10 видов подакцизных товаров, которые можно сгруппировать как: |

|

|

|

|

Не рассматриваются как подакцизные товары следующие товары: |

|

|

|

|

Важнейшими признаками НДС и акцизов являются

• обязательность,

• индивидуальная безвозмездность,

• включение в цену товара.

IV.

Порядок исчисления таможенных пошлин, налогов регламентируется гл. 10 (ст.ст. 75-81) ТК ТС.

Объектом обложения таможенными пошлинами, налогами являются товары, перемещаемые через таможенную границу.

Налоговой базой для целей исчисления таможенных платежей являются

• таможенная стоимость товаров

и/или

• их физическая характеристика в натуральном выражении (количество, масса) (ст. 75 ТК ТС).

Таможенная стоимость товаров состоит из

стоимости по контракту или

цены сделки

др. расходов, в т.ч. транспортных, погрузочных, страхования, рекламы и т.д.

Порядок исчисления таможенной стоимости вывозимых и ввозимых товаров различен.

Таможенная стоимость товаров определяется декларантом либо таможенным представителем, действующим от имени и по поручению декларанта, а в случаях, установленных ТК ТС, – таможенным органом.

Декларирование таможенной стоимости ввозимых товаров осуществляется путем заявления сведений о

• методе определения таможенной стоимости товаров,

• величине таможенной стоимости товаров,

• об обстоятельствах и условиях внешнеэкономической сделки, имеющих отношение к определению таможенной стоимости товаров,

• представления подтверждающих их документов.

Определить ставку таможенной пошлины конкретного вида перемещаемого через таможенную границу товара можно посредством Единой товарной номенклатуры внешнеэкономической деятельности (ЕТН ВЭД).

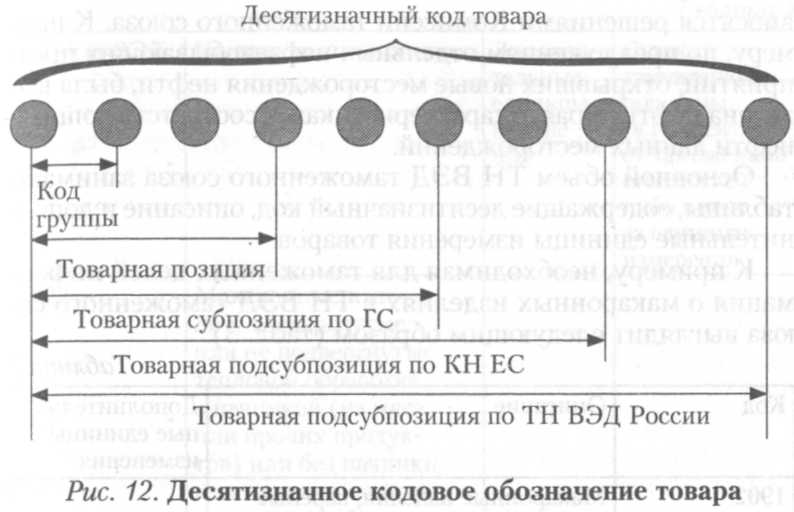

Каждый перемещаемый через таможенную границу ТС товар обозначается 10-значным цифровым кодом. Чем лучше качество товара, тем выше ставка таможенной пошлины на него.

Совет таможенного сотрудничества (ныне - Всемирная таможенная организация) в 1950 г. разработал Брюссельскую товарную номенклатуру, а в 1983 г. - Гармонизированную систему описания и кодирования товаров. Она представляет собой многоцелевую классификационную систему, используемую для целей внешней торговли. Гармонизированная система - это база национальных номенклатур, включая и ТН ВЭД России.

Первые шесть знаков кодового обозначения товара тождественны цифровому шифру, принятому в номенклатуре Гармонизированной системы. Седьмой и восьмой знаки означают дополнительную детализацию в соответствии с Комбинированной номенклатурой ЕС. Девятый знак соответствует коду товара по ТН ВЭД СНГ. Десятый знак - коду товара по ЕТН ВЭД ТС. |

За недостоверное декларирование ввезенного товара предусматривается штраф в размере от 50 до 200% от его стоимости.

Под СРОКОМ УПЛАТЫ ТАМОЖЕННЫХ ПЛАТЕЖЕЙ следует понимать период времени, в течение которого заинтересованное лицо обязано уплатить причитающуюся сумму. |

Сроки уплаты таможенных пошлин, налогов установлены статьями ТК ТС (ст.ст. 81, 161, 166, 172, 197, 211, 214, 227, 228, 237, 250, 261, 274, 283, 290, 300, 306, 344 и 360).

Допускается досрочная уплата таможенных платежей авансом - авансовые платежи.

АВАНСОВЫЕ ПЛАТЕЖИ - денежные средства (деньги), уплаченные и не идентифицированные плательщиком в качестве конкретных видов и сумм таможенных платежей за конкретные товары, если уплата таких платежей предусмотрена законодательством государств-членов ТС (ст.73 ТК ТС). |

Изменение сроков уплаты таможенных пошлин, налогов производится в форме отсрочки или рассрочки.

Под ОТСРОЧКОЙ уплаты таможенных платежей следует понимать изменение срока их уплаты с единовременной уплатой плательщиком суммы задолженности. |

РАССРОЧКА представляет собой установление дополнительного периода уплаты с поэтапным внесением плательщиком сумм задолженности. |

При этом составляется график сроков частичной уплаты таможенных платежей (периодические платежи) и их размер при каждом погашении.

Ст. 6 Соглашения «Об основаниях, условиях и порядке изменения сроков уплаты таможенных пошлин» от 21.05.2010 устанавливает следующие основания для предоставления плательщику таможенных платежей отсрочки или рассрочки их уплаты:

• причинение плательщику ущерба в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы; |

• задержка плательщику таможенных пошлин финансирования из федерального (республиканского) бюджета или оплаты за выполненный этим лицом государственный заказ; |

• ввоз скоропортящихся товаров; |

• осуществление поставок в рамках международных договоров, одной из сторон которых является государство-член ТС, если законодательством государства-члена ТС не установлено, что данное обстоятельство не является основанием для предоставления отсрочки или рассрочки уплаты таможенных пошлин; |

• ввоз товаров, включенных в утвержденный Комиссией ТС перечень отдельных типов ввозимых иностранных воздушных судов и комплектующих к ним, в отношении которых могут быть предоставлены отсрочка или рассрочка уплаты тамож. пошлин; |

• ввоз организациями, осуществляющими сельскохозяйственную деятельность либо поставки для указанных организаций, посадочного или посевного материала, средств защиты растений, сельскохозяйственной техники субпозиций 8424 81, 8433 51, 8433 59 ЕТН ВЭД ТС, товаров для кормления животных, кроме кошек, собак и декоративных птиц; |

• ввоз товаров, в т.ч. сырья, материалов, технологического оборудования, комплектующих и запасных частей к нему, для их использования в промышленной переработке. |

Отсрочка или рассрочка уплаты таможенных пошлин предоставляются на срок не более 6 месяцев, а в отношении скоропортящихся товаров - на срок не более 2 месяцев.

За отсрочку или рассрочку уплаты таможенных пошлин взимаются проценты, начисляемые согласно законодательству государств-членов ТС

Решение о предоставлении отсрочки или рассрочки уплаты таможенных пошлин НЕ ПРИНИМАЕТСЯ, если в распоряжении таможенного органа имеется информация о том, что лица, претендующие на предоставление отсрочки или рассрочки,

|

|

|

Правила принудительного взыскания таможенных платежей регламентируются гл. 14, ст.ст. 91-93 ТК ТС

Принудительное взыскание таможенных пошлин, налогов производится

• за счет денежных средств плательщика; |

• иного имущества плательщика, в т.ч. |

- за счет излишне уплаченных таможенных пошлин, налогов |

- сумм авансовых платежей, |

- за счет обеспечения уплаты таможенны. платежей |

Законодательством государств-членов ТС могут быть установлены иные возможности взыскания таможенных пошлин, налогов, в т.ч. за счет стоимости не уплаченных товаров.

ТК ТС определяет порядок, когда принудительное взыскание невозможно:

1) по истечении срока взыскания неуплаченных таможенных пошлин, налогов, предусмотренного законодательством государства-члена ТС, таможенным органом которого производится взыскание таможенных пошлин, налогов; |

2) если обязанность по уплате таможенных платежей прекратилась согласно п.2 ст.80 ТК ТС: |

1) уплаты или взыскания тамож. пошлин, налогов в размерах, установленных ТК ТС; |

2) помещения товаров под тамож. процедуру выпуска для внутреннего потребления с предоставлением льгот по уплате тамож. пошлин, налогов, не сопряженных с ограничениями по пользованию и/или распоряжению этими товарами; |

3) уничтожения (безвозвратной утраты) иностранных товаров вследствие аварии или действия непреодолимой силы либо в результате естественной убыли при нормальных условиях перевозки и/или хранения; |

4) если размер неуплаченной суммы тамож. платежей не превышает сумму, эквивалентную Є2 (двум) по курсу валют, устанавливаемому согласно законодательству государства-члена ТС, на территории которого возникла обязанность по уплате тамож. пошлин, налогов; |

5) помещения товаров под тамож. процедуру отказа в пользу государства, если обязанность по уплате тамож. платежей возникла до регистрации тамож. декларации на помещение товаров под эту процедуру; |

6) обращения товаров в собственность государства-члена ТС согласно законодательству этого государства-члена ТС; |

7) обращения взыскания на товары, в т.ч. за счет стоимости товаров, в соответствии с законодательством государства-члена ТС; |

8) отказа в выпуске товаров согласно заявленной тамож. процедуре, в отношении обязанности по уплате тамож. платежей, возникшей при регистрации тамож. декларации на помещение товаров под эту тамож. процедуру; |

9) при признании ее безнадежной к взысканию и списании в порядке, определяемом законодательством государств-членов ТС; |

10) возникновения обстоятельств, с которыми ТК ТС связывает прекращение обязанности по уплате тамож. пошлин, налогов. |

Принудительное взыскание может быть бесспорным и оспариваемым.

Бесспорным оно является для юридических лиц, когда взыскание производится за счет безналичных денежных средств на счетах плательщика, а также за счет иного его имущества. |

Если взыскание производится в судебном порядке (для физ. лиц), оно считается оспариваемым. |

V.

Порядок обеспечения уплаты таможенных платежей регулируется гл. 12, ст.ст. 85-88 ТК ТС.

Обеспечение уплаты таможенных пошлин, налогов производится:

1) перевозки товаров в соответствии с таможенной процедурой таможенного транзита; |

2) изменения сроков уплаты таможенных пошлин, налогов, если это предусмотрено международными договорами и/или законодательством государств-членов ТС; |

3) помещения товаров под таможенну. процедуру переработки товаров вне таможенной территории; |

4) при выпуске товаров в соответствии со ст. 198 ТК ТС (таможенная экспертиза); |

5) иных случаях, предусмотренных ТК ТС, международными договорами и/или законодательством государств-членов ТС. |

Обеспечение уплаты таможенных пошлин, налогов не предоставляется:

1) если сумма подлежащих уплате тамож. платежей и процентов не превышает сумму, эквивалентную Є500 (пятистам) по курсу валют, устанавливаемому согласно законодательству государства-члена ТС, в котором подлежат уплате тамож. пошлины, налоги, действующему на день регистрации тамож. декларации, а если тамож. декларация не представляется – на день принятия решения о непредоставлении обеспечения; |

2) в иных случаях, предусмотренных ТК ТС и/или законодательством государств-членов ТС. |

СПОСОБЫ ОБЕСПЕЧЕНИЯ УПЛАТЫ ТАМОЖЕННЫХ ПЛАТЕЖЕЙ - это специальные меры имущественного характера, стимулирующие уплату таможенных платежей в надлежащем порядке путем установления дополнительных гарантий. |

СПОСОБЫ ОБЕСПЕЧЕНИЯ УПЛАТЫ ТАМОЖЕННЫХ ПЛАТЕЖЕЙ (ст.86 ТК ТС)

1) денежными средствами (деньгами); 2) банковской гарантией; 3) поручительством; 4) залогом имущества. |

1. Обеспечение уплаты таможенных платежей денежными средствами (деньгами) может быть осуществлен путем внесения на депозит сумм таможенных платежей, подлежащих уплате, регулируется ТК ТС и правовыми нормами ТС.

ДЕПОЗИТНЫЕ ПЛАТЕЖИ - это денежные средства, которые вносятся плательщиком на счет таможенного органа в качестве обеспечения уплаты таможенных платежей. |

Перечисление депозита производится в течение 7 календарных дней со дня принятия решения таможенным органом.

ТК ТС устанавливает предельный срок возврата обеспечения уплаты таможенных платежей - две недели после исполнения обязательств, в соответствии с которыми было внесено такое обеспечение.

Возврат обеспечения уплаты таможенных пошлин и налогов осуществляется не позднее 3-х дней после того, как таможенный орган удостоверится в исполнении обеспеченных обязательств, либо после прекращения деятельности, условием которой является такое обеспечение.

2. Банковская гарантия как способ обеспечения обязательств получила широкое распространение в таможенной практике.

БАНКОВСКАЯ ГАРАНТИЯ - обязательство определенного лица уплатить таможенным органам денежные суммы в случае, если они не будут уплачены субъектом ВЭД, в отношении которого предоставляется такая гарантия |

В качестве обеспечения уплаты таможенных платежей может использоваться гарантия банка и иного кредитного учреждения, получившего лицензию Банка государства-члена ТС на проведение операций в иностранной валюте.