- •Сутність, склад і класифікація оборотних засобів

- •1. Поняття затрат і витрат обігу торгового підприємства

- •Состав и структура персонала

- •Планирование численности персонала

- •Производительность труда

- •Поточні витрати та ціни на продукцію (послуги). Характеристика собівартості

- •Характеристика виробничих витрат

- •2. Склад і характеристика витрат

- •18. Витрати некапітального характеру, пов'язані з забезпеченням якості будівництва:

- •1. Витрати на підготовку об'єктів будівництва до здачі:

Економіка підприємства:Сутність, склад і класифікація оборотних засобів |

Оборотними називаються засоби виробництва, що беруть участь в одному виробничому циклі та переносять свою вартість на вартість готової продукції одразу і повністю, змінюючи при цьому свою речову форму. Оборотні засоби підприємств становлять сукупність оборотних фондів і фондів обігу, виражених у вартісній формі. Інакше кажучи, вартість оборотних засобів набуває форми оборотних фондів і фондів обігу. Оборотні фонди —це частина засобів виробництва, що беруть участь в одному виробничому циклі та переносять свою вартість на вартість готової продукції одразу і повністю, змінюючи при цьому свою натуральну форму (тобто це матеріали, конструкції, деталі тощо). Оборотні фонди є матеріальними ресурсами підприємства. Одна їх частина входить до продукції й утворює, таким чином, її матеріальний склад, а друга допомагає виконувати виробничий процес. Фонди обігу — це частина засобів виробництва, яка не бере участі у виробничих циклах, але авансується підприємством на створення засобів оборотних фондів: матеріалів, сировини, деталей, палива та ін. У цьому полягає основна схожість й відмінність між оборотними фондами та фондами обігу. Таким чином, оборотні фонди виражаються в обслуговуванні сфери виробництва, а фонди обігу — в обслуговуванні сфери обігу. Для наочності необхідно докладніше розглянути, з чого утворюються фонди обігу та оборотні фонди. Оборотні фонди містять такі елементи: 1.Виробничі запаси, що необхідні для забезпечення процесу виробництва основними запасами сировини та матеріалів. До виробничих запасів належать: 1.1.основні матеріали, сировина, конструкції та деталі, що безпосередньо беруть участь у виробництві і з яких виготовляється продукція; 1.2.допоміжні матеріали, конструкції, деталі, що на відміну від основних безпосередньо не пов'язані з виготовленням продукції, але необхідні для виробничого процесу. До них належать мастильні матеріали, приводні паси, паливо, запасні частини до устаткування, обтиральні матеріали та ін.; 1.3.малоцінні інвентар та інструменти й такі, що швидко зношуються. За характером практичного застосування вони поділяються на малоцінний інвентар та інструмент і на господарський та конторський інвентар. Усі ці засоби праці об'єднуються в одну групу, незважаючи на різноманітність призначення, оскільки їх вартість невелика (приблизно до п'ятнадцяти неоподаткованих мінімумів громадян) і вони мають відносно нетривалий термін використання (до одного року). До цієї групи належать також спецодяг, спецвзуття та інші захисні пристосування незалежно від строку їх служби та вартості. 2.Незавершене виробництво. Незавершене виробництво наявне лише на підприємствах з тривалістю виробничого циклу понад один день. У вартісному вираженні незавершене виробництво містить витрати на придбання матеріалів, запасних частин, конструкцій, сировини, заробітну плату та інші кошти, необхідні для виконання процесу виробництва. 3.Витрати майбутніх періодів. До витрат майбутніх періодів належать витрати на виконання науково-дослідних та раціоналізаторських робіт, освоєння нової техніки, орендну плату та інші, що проводяться в поточному році, але на собівартість продукції зараховуватимуться в наступному періоді. 4.Залишки готової продукції на складах. До цих оборотних фондів належить продукція, що є на складах підприємства на кінець розрахункового періоду, але не оплачена замовником, тобто ще не продана. Співвідношення між окремими групами оборотних виробничих фондів виражене у відсотках, становить структуру оборотних фондів підприємства. Основна питома вага в цій структурі належить виробничим запасам основних матеріалів, конструкцій та деталей. Але слід зауважити, що структура оборотних фондів залежить передусім від специфіки виробництва. Наприклад, у будівництві приблизно 50-60% припадає на незавершене виробництво, а 25% — на основні виробничі запаси; на транспорті та в інших сферах інфраструктури незавершене виробництво майже зовсім відсутнє (крім перевезень на великі відстані), а основних виробничих запасів та залишків готової продукції немає взагалі. Але приблизно 70% припадає на допоміжні виробничі запаси. Для нормальної виробничо-господарської діяльності підприємства, виконання постачально-збутових операцій, розрахунків з працівниками а також інших виробничих та господарчих потреб неабияк роль відіграють фінансові ресурси, що перебувають в обігу. Такі ресурси і утворюють фонди обігу, до яких належать: 1)товарно-матеріальні цінності; 2)кошти на розрахунковому рахунку підприємства в банку; 3)кошти, наявні в касі; 4)кошти в розрахунках із замовниками (дебіторські заборгованості; 5)відвантажені товари та надані послуги. Іншими словами, фонди обігу — це всі засоби, що в грошовій або речовій формі перебувають на підприємстві і юридичне, в будь-який момент, можуть стати вільними коштами підприємства. Усі оборотні засоби підприємства класифікуються за трьома основними принципами: 1)за місцем та роллю в процесі виробництва; 2)за джерелами утворення; 3)за способами планування або нормування. За місцем та роллю в процесі виробництва оборотні засоби поділяються на оборотні фонди та фонди обігу, про які йшлося раніше. За джерелами утворення оборотні засоби підприємства поділяються на власні та позичені. Власними є засоби, що були виділені підприємству при його створенні для забезпечення нормального функціонування. До власних оборотних засобів належать всі оборотні фонди підприємства, а також частина фондів обігу: уставний фонд, прибуток, амортизаційний фонд та ін. Позичені представлені тільки фондом обігу — це різноманітні кредити, позики від інших організацій та установ. За способами планування та нормування оборотні засоби поділяються на нормовані та ненормовані. Нормовані оборотні засоби забезпечують мінімум обігових засобів, необхідний для безперебійного функціонування підприємства. Ненормовані оборотні засоби являють собою додаткові засоби, що направляються, як правило, на розширення виробництва. Таким чином, до нормованих належать оборотні фонди підприємства, а до ненормованих — фонди обігу. |

Сутність, склад і класифікація оборотних засобів

Оборотними називаються засоби виробництва, що беруть участь в одному виробничому циклі та переносять свою вартість на вартість готової продукції одразу і повністю, змінюючи при цьому свою речову форму. Оборотні засоби підприємств становлять сукупність оборотних фондів і фондів обігу, виражених у вартісній формі. Інакше кажучи, вартість оборотних засобів набуває форми оборотних фондів і фондів обігу. Оборотні фонди —це частина засобів виробництва, що беруть участь в одному виробничому циклі та переносять свою вартість на вартість готової продукції одразу і повністю, змінюючи при цьому свою натуральну форму (тобто це матеріали, конструкції, деталі тощо). Оборотні фонди є матеріальними ресурсами підприємства. Одна їх частина входить до продукції й утворює, таким чином, її матеріальний склад, а друга допомагає виконувати виробничий процес. Фонди обігу — це частина засобів виробництва, яка не бере участі у виробничих циклах, але авансується підприємством на створення засобів оборотних фондів: матеріалів, сировини, деталей, палива та ін. У цьому полягає основна схожість й відмінність між оборотними фондами та фондами обігу. Таким чином, оборотні фонди виражаються в обслуговуванні сфери виробництва, а фонди обігу — в обслуговуванні сфери обігу. Для наочності необхідно докладніше розглянути, з чого утворюються фонди обігу та оборотні фонди. Оборотні фонди містять такі елементи: 1. Виробничі запаси, що необхідні для забезпечення процесу виробництва основними запасами сировини та матеріалів. До виробничих запасів належать: 1.1. основні матеріали, сировина, конструкції та деталі, що безпосередньо беруть участь у виробництві і з яких виготовляється продукція; 1.2. допоміжні матеріали, конструкції, деталі, що на відміну від основних безпосередньо не пов'язані з виготовленням продукції, але необхідні для виробничого процесу. До них належать мастильні матеріали, приводні паси, паливо, запасні частини до устаткування, обтиральні матеріали та ін.; 1.3. малоцінні інвентар та інструменти й такі, що швидко зношуються. За характером практичного застосування вони поділяються на малоцінний інвентар та інструмент і на господарський та конторський інвентар. Усі ці засоби праці об'єднуються в одну групу, незважаючи на різноманітність призначення, оскільки їх вартість невелика (приблизно до п'ятнадцяти неоподаткованих мінімумів громадян) і вони мають відносно нетривалий термін використання (до одного року). До цієї групи належать також спецодяг, спецвзуття та інші захисні пристосування незалежно від строку їх служби та вартості. 2. Незавершене виробництво. Незавершене виробництво наявне лише на підприємствах з тривалістю виробничого циклу понад один день. У вартісному вираженні незавершене виробництво містить витрати на придбання матеріалів, запасних частин, конструкцій, сировини, заробітну плату та інші кошти, необхідні для виконання процесу виробництва. 3. Витрати майбутніх періодів. До витрат майбутніх періодів належать витрати на виконання науково-дослідних та раціоналізаторських робіт, освоєння нової техніки, орендну плату та інші, що проводяться в поточному році, але на собівартість продукції зараховуватимуться в наступному періоді. 4. Залишки готової продукції на складах. До цих оборотних фондів належить продукція, що є на складах підприємства на кінець розрахункового періоду, але не оплачена замовником, тобто ще не продана. Співвідношення між окремими групами оборотних виробничих фондів виражене у відсотках, становить структуру оборотних фондів підприємства. Основна питома вага в цій структурі належить виробничим запасам основних матеріалів, конструкцій та деталей. Але слід зауважити, що структура оборотних фондів залежить передусім від специфіки виробництва. Наприклад, у будівництві приблизно 50-60% припадає на незавершене виробництво, а 25% — на основні виробничі запаси; на транспорті та в інших сферах інфраструктури незавершене виробництво майже зовсім відсутнє (крім перевезень на великі відстані), а основних виробничих запасів та залишків готової продукції немає взагалі. Але приблизно 70% припадає на допоміжні виробничі запаси. Для нормальної виробничо-господарської діяльності підприємства, виконання постачально-збутових операцій, розрахунків з працівниками а також інших виробничих та господарчих потреб неабияк роль відіграють фінансові ресурси, що перебувають в обігу. Такі ресурси і утворюють фонди обігу, до яких належать: 1) товарно-матеріальні цінності; 2) кошти на розрахунковому рахунку підприємства в банку; 3) кошти, наявні в касі; 4) кошти в розрахунках із замовниками (дебіторські заборгованості; 5) відвантажені товари та надані послуги. Іншими словами, фонди обігу — це всі засоби, що в грошовій або речовій формі перебувають на підприємстві і юридичне, в будь-який момент, можуть стати вільними коштами підприємства. Усі оборотні засоби підприємства класифікуються за трьома основними принципами: 1) за місцем та роллю в процесі виробництва; 2) за джерелами утворення; 3) за способами планування або нормування. За місцем та роллю в процесі виробництва оборотні засоби поділяються на оборотні фонди та фонди обігу, про які йшлося раніше. За джерелами утворення оборотні засоби підприємства поділяються на власні та позичені. Власними є засоби, що були виділені підприємству при його створенні для забезпечення нормального функціонування. До власних оборотних засобів належать всі оборотні фонди підприємства, а також частина фондів обігу: уставний фонд, прибуток, амортизаційний фонд та ін. Позичені представлені тільки фондом обігу — це різноманітні кредити, позики від інших організацій та установ. За способами планування та нормування оборотні засоби поділяються на нормовані та ненормовані. Нормовані оборотні засоби забезпечують мінімум обігових засобів, необхідний для безперебійного функціонування підприємства. Ненормовані оборотні засоби являють собою додаткові засоби, що направляються, як правило, на розширення виробництва. Таким чином, до нормованих належать оборотні фонди підприємства, а до ненормованих — фонди обігу.

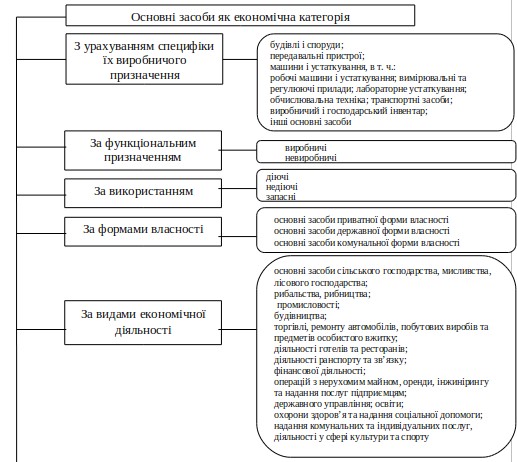

Досліджено формування структури основних засобів. Проаналізовано розуміння змісту економічної категорії «основні засоби». Розглянуто різні точки зору щодо класифікації «основних засобів». Розглянуто значення структури основних засобів. Наведено класифікацію основних засобів за техніко-економічними показниками. Ключові слова: основні засоби, структура основних засобів, класифікація основних засобів, класифікаційні характеристики, техніко-економічні показники.

Forming of structure of the fixed assets has been investigated. Economic substance of "the fixed assets" is analyzed. The various opinions about the classification of the fixed assets are considered. The meaning of the structure of the fixed assets is considered. Named fixed assets classification system by technical and economic indicators. Keywords: the fixed assets, structure of the fixed assets, structure of the fixed assets, classification of the fixed assets, classification specifications, technical and economic indicators.

Планування, облік і наукове дослідження основних засобів підприємств промисловості України може бути організовано лише на основі правильно сформованої структури та науково-обґрунтованої їх класифікації у відповідності з видами, призначенням, використанням і територіальним розміщенням. Саме структура основних засобів, які використовуються у виробничому процесі, впливає на технічну оснащеність виробництва і технічну озброєність праці, а також в певній мірі і на ефективність капітальних вкладень.

Метою даного дослідження є з’ясування суті структури основних засобів, їхнього поділу та класифікації, залежність структури від різних факторів та вплив на них, а також шляхи її покращання.

Основні засоби, що використовуються у виробництві, поділяють на певні групи, залежно від того, яку роль вони відіграють у виробничому процесі. Частина основних засобів використовується для безпосереднього впливу людини на процес виробництва, тобто виступають тими засобами праці, що безпосередньо впливають на оборотні засоби, перетворюючи їх на готову продукцію. Такі основні засоби називають їх «активною частиною». До них можна віднести робочі машини, устаткування, транспортні засоби, вимірювальні й регулюючі прилади, обчислювальна техніка та лабораторне устаткування. Існують й інші види основних засобів, які не використовуються активно у виробництві, проте є необхідною умовою його здійснення. Тобто їх відсутність унеможливлює здійснення виробничого процесу. До таких відносять, наприклад, будівлі, споруди. Саме ці основні засоби становлять так звану «пасивну частину». Слід зазначити, що в силу того, що робочі машини, устаткування, транспортні засоби та інша техніка і прилади активно використовуються у виробництві, з часом зношуються та потребують постійного оновлення, саме «активна частина» основних засобів відіграє провідну роль в розвитку виробництва.

В свою чергу, як зазначав вчений-економіст Іванов Е.А., будь-яка розвинута сукупність машин складається з трьох різних частин: машини-двигуна, яка приводить в рух увесь механізм, передаточного механізму, що регулює рух і змінює його форму, та машини-засобу або робочої машини, яка безпосередньо впливає на предмети праці і цілеспрямовано змінює їх.

Слід також зазначити, що поділ основних засобів на «активну» та «пасивну» частини, а сукупність машин на машину-двигун, придатковий механізм та робочу машину став теоретичною базою для побудови видової класифікації основних засобів.

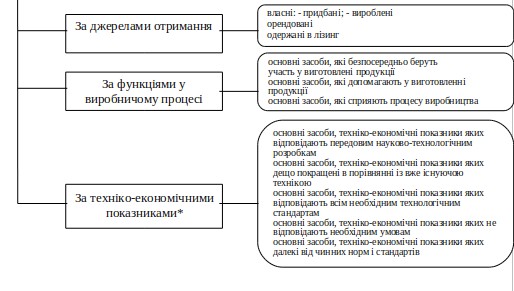

Відповідно до типової класифікації основні засоби можуть групуватися за сукупністю спільних технічних характеристик, за функціональним призначенням та умовами використання необоротніх матеріальних активів, формами власності і видами економічної діяльності тощо [2, с. 13]. За функціональним призначенням основні засоби розрізняють як виробничі та невиробничі. До складу виробничих основних засобів належать засоби, що безпосередньо беруть участь у виробничому процесі або сприяють його здійсненню у сфері матеріального виробництва. На відміну від виробничих, невиробничі основні засоби не беруть безпосередньої участі у процесі матеріального виробництва й призначені, в основному, для обслуговування житлового та комунального господарств, забезпечення культурно-побутових потреб населення у невиробничій сфері тощо. За використанням основні засоби поділяють на діючі, недіючі та запасні. До діючих належать усі основні засоби, що використовуються у господарській діяльності підприємства. До недіючих відносять основні засоби, що тимчасово не використовуються у зв’язку з консервацією окремих об’єктів або приміщень (цехів) підприємства. До запасних основних засобів відносять різне устаткування, що знаходиться в резерві й призначене для заміни об’єктів основних засобів, що вибули або ремонтуються [2, с. 13]. Згідно з Цивільним кодексом України встановлено такі форми власності: приватна, державна та комунальна [3, ст. 325-327]. Відповідно до цього основні засоби також можуть перебувати у приватній, державній або комунальній формі власності. Основні засоби також можна згрупувати за джерелами їх отримання та за функціями, які вони виконують у виробничому процесі. За джерелами отримання основні засоби можна поділити на власні (які, в свою чергу, можуть бути придбаними чи виробленими), орендовані чи одержані в лізинг. За функціями, які основні засоби виконують у виробничому процесі, їх можна класифікувати наступним чином: (1) основні засоби, які безпосередньо беруть участь у виготовлені продукції (або ті, які виготовляють продукт), до них можна віднести робочі машини і устаткування, виробничий і господарський інвентар, оскільки вони безпосередньо задіяні у виготовленні подукції; (2) основні засоби, які допомагають у виготовленні продукції, сюди відносяться вимірювальні і регулюючі прилади; обчислювальна техніка та лабораторне устаткування, оскільки вони не виготовлять продукції, проте допомагають у дотриманні усіх необхідним вимог щодо виготовлення якісного продукту; (3) основні засоби, які сприяють процесу виробництва, тобто ті, які не берть безпосередньої участі і не допомагають виробництву, а лише створюють необхідні умови для нього, серед них можна виділити будівлі, споруди, транспортні засоби.

Основні засоби виробничого призначення доцільно було б також класифікувати за техніко-економічними показниками. Вчені-економісти Лич Н.М., Розенплентер А.Е. та Фіалко Г.А поділяють нову техніку за її техніко-економічними показниками на три групи. Перша група – це нова техніка, яка розроблена на основі наукових відкриттів та винаходів. Друга група – це нова техніка, розроблена на базі діючої техніки та технології, проте зі значним покращенням техніко-економічних показників. Третя група – техніка, розроблена на базі модернізації вже діючої техніки. На основі даного поділу можна згрупувати активну частину основних засобів за їх техніко-економічними показниками. Зокрема, серед них можна виділити: (1) основні засоби, техніко-економічні показники яких відповідають передовим науково-технологічним розробкам, тобто розроблені на основі нових конструктивних та технологічних схем; (2) основні засоби, техніко-економічні показники яких дещо покращені в порівнянні із вже існуючою технікою, тобто розроблені на базі вже існуючої техніки та технології; (3) основні засоби, техніко-економічні показники яких відповідають всім необхідним технологічним стандартам, тобто розроблені на основі модернізації вже існуючих засобів виробництва; (4) основні засоби, техніко-економічні показники яких не відповідають необхідним умовам, до цієї групи слід віднести діючі основні засоби, які потребують модернізації; (5) основні засоби, техніко-економічні показники яких далекі від чинних норм і стандартів, сюди належать основні засоби, які вже не можуть бути задіяні у виробничому прцесі, оскільки потребують реконструкції.

Класифікаційні характеристики основних засобів

Основні засоби – одна з складових національного багатства країни. До них відносяться основні засоби державних, колективних, комунальних, громадських підприємств і організацій, фонди інших держав та міжнародних організацій, а також основні засоби, що перебувають в особистій власності населення. Основним завданням функціонування підприємства є виготовлення продукції (виконання робіт, надання послуг) в результаті поєднання і взаємодії в процесі виробництва трьох його основних елементів: засобів праці, предметів праці та праці людини. Засоби праці та предмети праці утворюють засоби виробництва, які, в свою чергу, поділяються на основні і оборотні. Положення (стандарт) бухгалтерського обліку 7 „Основні засоби‖ трактує основні засоби як матеріальні активи, які підприємство утримує з метою використання їх у процесі виробництва або постачання товарів, надання послуг, здавання в оренду іншим особам або для здійснення адміністративних і соціально-культурних функцій, очікуваний термін корисного використання (експлуатації) яких більше року (або операційного циклу, якщо він перевищує один рік). Згідно названого вище стандарту основні засоби класифікують за такими групами: Земельні ділянки Капітальні затрати на поліпшення земель Будинки, споруди та передавальні пристрої Машини та обладнання Транспортні засоби Інструмент, прилади, інвентар (меблі) Багаторічні насадження Інші основні засоби Бібліотечні фонди Малоцінні необоротні матеріальні активи Тимчасові (не титульні) споруди Природні ресурси Інвентарна тара Предмети прокату Інші необоротні матеріальні активи. Слід зазначити, що в Законі України „Про оподаткування прибутку підприємств‖ вживається термін не „основні засоби‖, а „основні фонди‖. Під терміном „основні фонди‖ у зазначеному Законі розуміються матеріальні цінності, які використовуються у господарській діяльності платника податків впродовж періоду, що перевищує 365 календарних днів з дати введення в експлуатацію таких матеріальних цінностей, вартість яких поступово зменшується у зв’язку з фізичним зносом. Згідно із зазначеним законом основні фонди поділяються на чотири групи: група 1 – будівлі, споруди, їх структурні компоненти та передавальні пристрої, в тому числі житлові будинки та їхні частини (квартири і місця загального користування), вартість капітального поліпшення землі; група 2 – автомобільний транспорт та вузли до нього; меблі, побутові електронні, оптичні, електромеханічні прилади та інструменти, інше конторське (офісне) обладнання, устаткування та приналежності до нього; група 3 – будь-які інші основні фонди, не включені до груп 1, 2 і 4; група 4 – електронно-обчислювальні машини, інші машини для автоматичної обробки інформації, програмне забезпечення, пов’язані з ними засоби зчитування або друку інформації, інші інформаційні системи, телефони (у тому числі стільникові), мікрофони і рації. Необхідно зазначити, що більш деталізованою і прозорою є кваліфікація основних засобів, яка подана в П(С)БО 7 „Основні засоби‖. З точки зору участі основних засобів у виробничому процесі та їх впливу на предмети праці вони поділяються на: 1) активну частину, яка включає машини та обладнання, транспортні засоби, інструменти, прилади, інвентар; 2) пасивну частину, до якої відносяться будівлі, споруди, передавальні пристрої та інші основні засоби. За призначенням основні засоби поділяють на власні та залучені. Власні засоби знаходяться безпосередньо на балансі підприємства (організації), а залучені це ті, що взяті в тимчасове користування в іншого підприємства (організації) на умовах оренди чи надання послуг. За використанням основні засоби поділяються на діючі та бездіючі. Засоби, які безпосередньо не беруть участь в створені продукції і призначені для задоволення соціально-побутових потреб працівників підприємства відносяться до основних засобів невиробничого призначення. При формуванні основних засобів підприємств повинні враховуватись особливості кожного об’єкту, їх складових. Кожен об’єкт може виконувати свої функції, а їх комплекс певну роботу в складі комплексу, а не самостійно. У тих випадках, коли об’єкт основних засобів складається з частин, які мають різний строк корисного використання (експлуатації), тоді кожна з його частин може вважатися об'єктом основних засобів і відповідним чином знаходити відображення в бухгалтерському обліку та у звітності підприємства. Співвідношення окремих видів (груп) основних виробничих засобів, виражених у відсотках до їх загальної вартості на підприємствах характеризує їх видову (технологічну) структуру. На підставі даних про видову (технологічну) структуру основних засобів судять про прогресивні зміни в їх складі, які відбуваються під впливом багатьох факторів. Найбільш серед них можна виділити такі: науково-технічний прогрес і зумовлений ним технічний рівень виробництва; прогресивні форми організації виробництва; відтворювальна структура капітальних інвестицій при формуванні нових основних засобів; розміщення підприємства і його кооперовані зв'язки; вартість будівництва нових об'єктів і рівень цін на технологічне устаткування. В інтересах суспільства і окремих підприємств є досягнення такої видової (технологічної) структури основних засобів, яка дозволяє здійснювати ефективну організацію процесів виготовлення продукції (виконання робіт, надання послуг) високої якості та конкурентоспроможності на внутрішньому і зовнішньому ринках. Тому поряд з намаганнями збільшувати активну частину основних засобів підприємства, яка характеризує підвищення його технічного рівня, треба постійно дбати про необхідну кількість і утримання в належному стані інших груп основних засобів. Досягнення оптимального співвідношення між активною і пасивною частинами основних засобів дає змогу досягти злагодженого функціонування підприємств і високих результатів їх діяльності. Видова (технологічна) структура основних засобів підприємств має галузевий характер. Так, в промисловості питома вага будівель і споруд становить в середньому 47%, машин і устаткування – 45% до загальної їх величини, в будівництві відповідно 36% і 62%. На транспорті основну питому вагу, майже 69%, складають транспортні засоби, значно менше всі інші види основних фондів. Видова класифікація основних засобів має загальне пізнавальне значення для оцінки структури використання засобів праці. Чим більша питома вага активної частини основних засобів, тим прогресивніша їх структура. Поліпшення видової (технологічної) структури основних засобів досягається за рахунок: оновлення та модернізації устаткування, машин і механізмів, механізації виробництва, правильного розроблення проектів будівництва та високоякісного виконання планів будівництва підприємств; ліквідації устаткування, що не використовується, будівельної техніки тощо. Оцінювання основних засобів. Планування відтворення основних засобів, амортизація, мобілізація резервів підвищення фондовіддачі зумовлюють необхідність організації обліку й оцінювання основних засобів. Облік їх ведеться у натуральних та вартісних показниках. Натуральні показники характеризують певні його параметри (продуктивність, масу, габарити тощо). Вони використовуються для розрахунку виробничих потужностей, складання балансів устаткування, визначення технічного стану основних засобів. Вартісні показники основних засобів дають змогу визначити загальний їх обсяг, динаміку, знос, нарахувати амортизацію, визначити собівартість продукції, рентабельність організації. Виходячи із особливостей тривалого функціонування та поступового спрацювання засобів праці, умов постійної динаміки їх відтворення; використовують декілька видів оцінки основних засобів. Серед них слід назвати оцінку за первісною вартістю, справедливою (реальною) вартістю, переоціненою (відновленою) вартістю та ліквідною вартістю. Первісна вартість основних засобів – це фактична їх вартість (собівартість необоротних активів), представлена в сумі грошових коштів, які підприємство сплатило або витратило на придбання (створення) необоротних активів. Первісна вартість основних засобів формується із ціни їх придбання, в яку входять суми оплачені постачальникам активів та підрядникам за виконання будівельно-монтажних робіт, реєстраційні збори, державне мито та аналогічні платежі, що здійснюються в зв’язку з придбанням (отриманням) прав на об'єкт основних засобів; суми ввізного мита; суми непрямих податків у зв’язку з придбанням (отриманням) основних засобів, якщо останні не відшкодовуються підприємству; витрати, пов’язані зі страхуванням ризиків доставки основних засобів; витрати на транспортування, установку, монтаж, налагодження основних засобів; інші витрати, безпосередньо пов’язані з доведенням основних засобів до стану, в якому вони придатні для використання в процесі виробництва та виконання інших функцій. Первісна вартість – це вартість будівництва або придбання об’єктів. За первісною вартістю зараховуються на баланс підприємства придбані у постачальників або створені власними силами основні засоби. Згідно П(С)БО 7 під первісною вартістю розуміють історичну (фактичну) собівартість необоротних активів або справедливої вартості інших активів у сумі грошових коштів або справедливої вартості інших активів, сплачених (переданих), витрачених для придбання (створення) необоротних активів. Первісна вартість об’єктів основних засобів складається з таких витрат: сума, що сплачується постачальникам активів та підрядникам за виконання будівельно-монтажних робіт; реєстраційні засобів; суми ввізного мита; суми непрямих платежів у зв’язку з придбанням (створенням) основних засобів (якщо вони не відшкодовуються підприємству); витрати зі страхування ризиків доставки основних засобів; витрати на транспортування, установку, монтаж, налагодження основних засобів; інші витрати, безпосередньо пов’язані з доведенням основних засобів до стану, в якому вони придбані для використання із запланованою метою. Поряд з цим в П(С)БО-7 „Основні засоби‖ ґрунтовно розглядається цілий ряд інших важливих обставин, за яких об’єкт основних засобів оцінюється за первинною вартістю. П(С)БО вводить такий новий вид оцінки основних засобів як їх справедлива вартість. Під справедливою вартістю слід розуміти суму, за якою може бути здійснений обмін активу в результаті операцій між обізнаними, зацікавленими та незалежними сторонами. Для визначення справедливої вартості підприємству необхідно знати ринкову вартість. У разі відсутності даних про ринкову вартість основних збори, державне мито та аналогічні платежі, що здійснюється в зв’язку з придбанням (отриманням) прав на об’єкт основних засобів справедлива вартість може бути визначена як відновлювана вартість або вартість заміщення. Відновлювана вартість – це сума витрат відтворення точно такого ж об’єкта, з аналогічними функціями, з тих же матеріалів, за таким самим архітектурним проектом. Вартість заміщення – це вартість відтворення аналога за функціями, але із застосуванням нових технологій, дизайну, матеріалів. У балансі підприємства відображається первісна і залишкова вартість основних засобів. Остання визначається як різниця між вартістю, за якою об'єкт був занесений на баланс підприємства, та сумою зносу, тобто тієї частини вартості основних засобів, яку вони в процесі виробництва перенесли на вартість готової продукції. Залишкова вартість основних засобів на час їх вибуття з експлуатації, обумовленого зношенням, називається ліквідаційною вартістю. Ліквідаційна вартість – це сума коштів, яку підприємство має отримати від реалізації (ліквідації) основних засобів після закінчення періоду їх корисного використання (експлуатації) за вирахуванням витрат, пов’язаних з його вибуттям. Показники ліквідаційної вартості є розрахунковими, оскільки вони визначаються на підставі приблизних розрахунків, а не за допомогою безпосереднього вимірювання. Використання показників ліквідаційної вартості дає змогу більш обґрунтовано визначити ту частину вартості об’єкта, яка має бути віднесена на витрати впродовж періоду його використання підприємством (за умови достатньо точного визначення ліквідаційної вартості). Підприємство здійснює переоцінку об’єктів основних засобів, якщо їх залишкова вартість значно (більше як на 10%) відрізняється від справедливої вартості, на дату складення балансу. Під час переоцінки об'єкта основних фондів на ту саму дату здійснюється переоцінка всіх об’єктів групи основних засобів до якої належить цей об’єкт. Переоцінена первісна вартість та сума зносу об'єкта основних засобів визначаються множенням відповідно первісної вартості і суми зносу об’єкта основних засобів на індекс переоцінки, який визначається шляхом ділення справедливої вартості об’єкта на його залишкову вартість. Отже, економіко-аналітична діяльність в організації повинна бути спрямована на: визначення складу, динаміки, структури, ступеня оновлення і вибуття основних засобів, їх технічного стану; визначення ступеня використання основних засобів, на основі проведених розрахунків фондооснащеності, фондовіддачі, її динаміки; виявлення резервів підвищення фондовіддачі, поліпшення використання активної частини основних засобів; пошук шляхів зниження витрат на утримання та експлуатацію будівельної техніки; розробку організаційно-технічних та економічних заходів щодо підвищення ефективності використання активної частини основних засобів. Джерелами інформації для дослідження основних засобів підрядних будівельних організацій є: паспорт організації, план технічного розвитку, форма № 1 „Баланс підприємства‖; форма № 4 „Звіт про власний капітал‖; форма № 1-кб „Звіт про виконання підрядних робіт‖; форма № 11-03 „Звіт про наявність та рух основних засобів, амортизацію (знос)‖. Крім названих джерел інформації, для аналізу використовують дані проведених на підприємстві інвентаризацій, інвентарні картки обліку основних засобів тощо.

Нині найпоширенішим видом кредиту є банківський. За такого кредитування підприємство виступає тільки в ролі позичальника. Банківський кредит класифікують за такими ознаками: 1. Цільова направленість. 2. Термін кредиту. 3. Вид відсоткової ставки. 4. Валюта кредиту. 5. Види обслуговування. Залежно від мети кредит може надаватися на: * фінансування оборотного капіталу; * фінансування основного капіталу; * викуп приватизованого підприємства. Чинне українське законодавство забороняє надавати підприємствам кредити на покриття збитків від господарської діяльності, на формування і збільшення статутних фондів банків, для внесення платежів у бюджет і позабюджетні фонди. Не можуть отримати кредити підприємства: * проти яких порушено справу про банкрутство (крім кредитування заходів фінансової санації"); * під укладені ними контракти, які не передбачають захисту позичальника від можливих втрат, пов'язаних із затримками в поставках товарів; * коли вони мають прострочену заборгованість за раніше наданими кредитами. Залежно від терміну розрізняють: короткостроковий, середньо-строковий, довгостроковий кредити. Залежно від відсоткової ставки підприємства можуть одержувати кредити з плаваючою і фіксованою відсотковою ставкою. Позики з фіксованою відсотковою ставкою підприємствам надаються переважно за умов стабільної економіки. Іноді такі позики підприємство може отримати й за умов інфляції, але тільки на дуже короткий термін. За економічної нестабільності підприємствам, як правило, надаються позики з плаваючою відсотковою ставкою. Ставки по таких позиках залежать від рівня відсоткової ставки на міжбанківські кредити й офіційної облікової ставки Національного банку України. Підприємства переважно намагаються отримати в банках позики із фіксованою відсотковою ставкою. Підприємства можуть одержувати в банках кредити як у національній, так і в іноземній валюті. Для одержання кредитів у іноземній валюті від іноземних кредиторів підприємство повинно мати відповідний дозвіл Національного банку України. Кредитування в іноземній валюті має особливість, яка полягає в тім, що прогнозовані надходження в національній валюті, яких достатньо для купівлі іноземної валюти сьогодні, не можуть вважатися надійним джерелом погашення кредиту, бо можливі різкі зміни валютного курсу. Тому прогноз грошових потоків підприємства здійснюється в іноземній валюті. Видача підприємству позики в іноземній валюті, як і в національній, здійснюється банком тільки за відсутності простроченої заборгованості за раніше виданими позиками, незалежно від того, в якій валюті їх було надано. Кредит в іноземній валюті може бути використаний підприємством на фінансування капітальних вкладень, придбання обладнання, сировини, матеріалів. Зокрема, підприємство може передбачати часткове використання виданого кредиту на такі цілі: * оплата комісійних за виконання банком платежів або інших операцій з валютою, які здійснюються відповідно до кредитного до-товору підприємства з іноземною фірмою; * оплата витрат на відрядження працівників підприємства за кордон у межах встановлених нормативів, коли необхідність відряджень підтверджується контрактом; * сплата мита, страхових та митних внесків, які встановлені країною-експортером і віднесені за умовами контракту на імпортера; * оплата транспортних витрат у межах чинних тарифів або документально підтверджених витрат на транспортування експортної продукції. Часом банки відмовляють підприємству у видачі кредитів у іноземній валюті. Так, банк може відмовити підприємству в позиці для спекулятивних операцій, оскільки такі операції мають зависокий ступінь ризику. Підприємства можуть отримати різноманітні види кредитів та послуги кредитного характеру Строковий кредит - це кредит, який надається повністю негайно після укладення кредитної угоди. Погашається він або періодичними внесками, або одноразовим платежем у кінці терміну. Кредитна лінія - це згода банку надати кредит протягом певного періоду часу в розмірах, які не перевищують заздалегідь обумовленої суми. Кредитна лінія відкривається, як правило, на рік, але її можна відкрити й на коротший період. Відкрита кредитна лінія дає змогу оплатити за рахунок кредиту будь-які розрахункові документи, передбачені у кредитній угоді, що укладається між підприємством та банком. Протягом строку дії кредитної лінії підприємство може будь-коли одержати позику без додаткових переговорів з банком та інших формальностей. Проте за банком зберігається право відмовити підприємству у позиці в межах затвердженого ліміту, якщо банк виявить погіршання фінансового стану позичальника. Через це кредитну лінію відкривають підприємствам зі стійким фінансовим становищем та доброю репутацією. На прохання підприємства ліміт кредитування можна переглядати. Розрізняють два види кредитних ліній: сезонну й постійно відновлювальну. Сезонну кредитну лінію відкривають за періодичного браку оборотних коштів, пов'язаних із сезонністю виробництва або з необхідністю створення запасів товарів на складі. Таку лінію може бути відкрито, наприклад, цукровому заводу для формування запасів цукрових буряків або овочевій базі для створення запасів овочів на зиму. Кредити овочевій базі і цукровому заводу погашаються за рахунок виручки від реалізації продукції. Погашення боргу й відсотків здійснюється одноразовим платежем. У разі відкриття сезонної кредитної лінії банк в обов'язковому порядку вимагає від підприємства забезпечення. Відновлювальну кредитну лінію може бути відкрито підприємству тоді, коли воно відчуває постійний брак оборотних коштів для відновлення процесу виробництва в заданому обсязі. Відновлювальна кредитна лінія надається на термін, який не перевищує одного року. Особливість відновлювальної кредитної лінії полягає в тім, що підприємство, погасивши частину кредиту, може одержати нову суму, але в межах відповідного ліміту і періоду дії кредитної угоди. У зв'язку з цим підприємство повинно заставити банку основні фонди або надати якусь іншу гарантію. Нині комерційні банки України відкривають кредитні лінії, як правило, сільськогосподарським підприємствам і підприємствам переробних галузей народного господарства. Овердрафт - короткостроковий кредит, що надається банком надійному підприємству понад залишок його коштів на поточному рахунку в межах заздалегідь обумовленої суми шляхом дебетування його рахунку. Для підприємства у комерційному банку може відкриватись спеціальний позичковий рахунок - контокорент (італ. conto corrente - поточний рахунок) - єдиний рахунок, на якому враховуються всі операції підприємства. На контокорентному рахунку відображуються, з одного боку, погашення кредиту банку та інші платежі з доручення підприємства, з іншого - кошти, які надходять на користь підприємства (виручка від реалізації продукції, наданий кредит та інші надходження). Контокорент - це поєднання позикового рахунка з поточним, і він може мати дебетове та кредитове сальдо. Підприємство може підтримувати комерційні стосунки з багатьма партнерами, і в нього постійно виникають грошові зобов'язання та вимоги. Банк бере на себе здійснення розрахунків за поточними вимогами і зобов'язаннями підприємства і з цією метою відкриває йому контокорентний рахунок. Грошові зобов'язання, які має підприємство, можуть у певний час перевищувати його фінансові можливості. У зв'язку з цим виникає потреба в отриманні контокорентного кредиту. Якщо підприємство використовує контокорентний кредит без згоди з банком або виходить за встановлені межі кредиту, то цю частину кредиту називають терміном "овердрафт". За дебетового сальдо контокорентного рахунка банк за використані ним кошти сплачує підприємству відсотки, як правило, у розмірі ставки на вклади до запитання. За кредитового сальдо - навпаки, підприємство сплачує банку відсотки в розмірі, передбаченому кредитною угодою Відкриваючи контокорентний рахунок підприємству, банк визначає ліміт кредиту, який може бути протягом року переглянутий за згодою сторін. Ліміт кредитування може бути збільшений, якщо підприємство переконає банк у доцільності такого рішення (плановане збільшення обсягів виробництва тощо). Ліміт кредиту за контокорентним рахунком залежить від розміру необхідного кредиту, можливості підприємства погашати його, щоденного обсягу реалізації продукції, міри довіри банку до свого клієнта. Коли підприємство робить перевитрати за контокорентним рахунком, то банк може: * переглянути ліміт кредиту (за наявності об'єктивних причин); * стягнути штраф; * відмовити у контокорентному кредиті. Використання контокорентного кредиту пов'язане з більшими витратами для підприємства. Відсотки за користування позикою за контокорентним рахунком є найвищими у банківській практиці. Контокорентний кредит може використовуватись для: * фінансування придбання засобів виробництва, готової продукції, виробничих запасів; * подолання тимчасових фінансових труднощів. Характерні особливості контокорентного кредиту: * встановлення ліміту кредитування; * можливість скасування кредитної угоди будь-коли. З іншого боку, контокорентний кредит має певні переваги для підприємства-позичальника: * відсотки за кредит нараховуються лише за фактичні дні користування; * кредитними коштами підприємство може скористатись будь-коли без укладення додаткової кредитної угоди. Кредит під облік векселів (обліковий кредит) - це короткостроковий кредит, який банківська установа надає пред'явнику векселів, обліковуючи (скуповуючи) їх до настання строку виконання зобов'язань за ними і сплачуючи пред'явнику номінальну вартість векселів за мінусом дисконту. Переваги такого кредиту для підприємства: * гарантія того, що кредити, які надає підприємство своїм контрагентам, можуть бути рефінансовані в банку за вигідною відсотковою ставкою; * у зв'язку з наявністю солідарної відповідальності за векселем, банки не вимагають додаткових гарантій від підприємств; * такий кредит поліпшує умови ліквідності суб'єкта господарювання. Надання облікового кредиту здійснюється на підставі поданої підприємством заяви на дисконтування векселів. Банк ретельно перевіряє репутацію підприємства-векселедавця, а також підприємства-пред'явника векселя. Коли їх фінансовий стан є позитивним, банк дисконтує векселі. При цьому він залишає за собою право повернути ті векселі, які викликають підозру. Розмір та термін дії вексельного кредиту залежать від строку пред'явленого векселя. Термін, на який видається вексель, не може перевищувати 90 днів. Приклад 2. Номінальна вартість векселя - 10 000 грн. Банк викуповує в підприємства вексель за 90 днів до його погашення за ставкою 10% річних. Підприємство сплачує банку дисконт, що розраховується за формулою: С=(К*Т*П)/(365*100) де С - сума дисконту; К - номінальна сума векселя; Т - строк (у днях) від дня обліку до дня платежу; П - ставка, за якою обліковується вексель. (10000*90*0,1)/365=246,6 грн. Банк виплачує підприємству номінальну вартість векселя за мінусом дисконту, тобто 10 000 грн. - 246,6 грн. = 9753,4 грн. Погашення вексельного кредиту здійснюється в день оплати векселя платником (трасантом). Коли трасант неплатоспроможний, відповідальність за зобов'язаннями несе пред'явник векселя та інші особи, що мають солідарну відповідальність за цим векселем. , Усі операції з обліку векселів здійснюються банком на підставі договору, укладеного з підприємством-власником векселя. Для укладення договору про облік векселів підприємство подає в банк такі документи: * заяву; * оригінали векселів, що пропонуються до дисконтування; * дві ксерокопії кожного векселя (лицьовий та зворотний бік); * реєстр векселів; * копії засновницьких документів фірми-власника векселя; * баланс і звіт про фінансові результати за останній звітний період; * довідку про операції за основним поточним рахунком пред'явника векселя; * документ, що підтверджує товарний характер векселя. За позитивного рішення банк та власник векселя укладають договір. Предметом договору є порядок і умови придбання банком прав за векселем через його оплату до настання строку платежу. Зміст договору: 1. Предмет договору. 2. Права та обов'язки сторін. 3. Порядок розрахунків (зазначення строків перерахування банком пред'явнику облікової вартості векселів). 4. Відповідальність сторін (зазначаються штрафні санкції у разі невиконання банком і пред'явником умов договору). 5. Особливі умови (зазначається порядок зміни умов договору, вирішення суперечок між банком та пред'явником векселя). 6. Строк дії договору. 7. Юридичні адреси та реквізити сторін. Дисконтуючи вексель у банку, власник векселя робить іменний індосамент на користь банку, указуючи реквізити індосанта. Передаточний напис підписують керівник та головний бухгалтер юридичної особи-індосанта і засвідчують його печаткою. До кредитно-гарантійних послуг, що надаються підприємствам банками, належать: * акцептний кредит; * звальний кредит. Акцептний кредит - це позика, яка передбачає акцептування банком інкасованої підприємством-позичальником тратти за умови, що підприємство надає у розпорядження банку вексель до строку його оплати. Особливість акцептного кредиту полягає в тім, що банк дає підприємству не гроші, а гарантію оплатити вексель у визначений термін. При цьому банк стає першим боржником і з економічного погляду виконує умовне зобов'язання, тобто здійснює оплату векселя лише тоді, коли підприємство не виконує своїх зобов'язань. Акцептний кредит має короткостроковий характер і використовується для фінансування оборотних засобів підприємства і переважно у сфері зовнішньої торгівлі. Цей кредит дешевший для підприємств як порівняти з дисконтним, оскільки вони сплачують банку лише комісійні за акцепт векселя. Порядок акцептного кредитування показано на рис. 7.7. На відміну від дисконтування векселів акцептний кредит надається векселедавцю (платнику за векселем) - звідси і його інша назва - векселедавчий - і виступає, як гарантійна послуга. У світовій банківській практиці ця операція здійснюється за класичною схемою: кредитна угода оформлюється з використанням переказ-ного векселя, де одержувач коштів указує платника, який повинен акцептувати вексель, тобто дати згоду здійснити платіж. Підприємство виставляє вексель на банк, тобто банк стає трасатом. Банк акцептує вексель з умовою, що до настання строку платежу за векселем підприємство внесе в банк суму, необхідну для його погашення. Позичальник (векселедавець) може використовувати акцептований банком вексель як платіжний засіб для придбання товарів, оплати своїх зобов'язань перед іншими кредиторами, розрахунків з іншим банком. Дисконтування векселя може бути здійснене в банку, який його акцептував. У цьому разі банк стає не тільки гарантом, а й безпосередньо кредитором підприємства. Оскільки умовою акцептованого кредиту є грошове покриття суми векселя позичальником до настання строку погашення векселя, банки ставлять високі вимоги до надійності підприємств. Якщо підприємство не виконало своїх зобов'язань перед банком-гарантом, банк згідно з вексельним правом виставляє зворотну вимогу до векселедавця з наступним примусовим стягненням боргу з підприємства-позичальника. За надання акцептного кредиту банк стягує акцептну комісію. У зв'язку з ненадійним фінансовим станом більшості підприємств в Україні акцептний кредит не набув широкого застосування. Може існувати інша схема надання кредиту. Наприклад, у Росії поширено практику, відповідно до якої підприємство укладає угоду з банком. Згідно з угодою підприємство отримує прості векселі, виписані банком на нього. Ця схема відрізняється від класичної. Банк фактично є боржником, а не трасатом, як у класичному варіанті, і за відмови клієнта перерахувати необхідну суму має право не регресної вимоги, а вимоги згідно з укладеною угодою. Ця схема є простішою й ефективнішою для суб'єктів господарювання. Авальний кредит - це позика, коли банк бере на себе відповідальність за зобов'язаннями підприємства у формі поручительства або гарантії. Підприємство-одержувач платежу, як і за акцептного кредиту, отримує від банку-гаранта (аваліста) умовне платіжне зобов'язання. Якщо власник векселя вносить протест у зв'язку з несплатою векселя, банк-аваліст погашає всю суму векселя за платника. За авальний кредит банк одержує комісійні, розмір яких залежить від виду вимог, що випливають з гарантії, а також терміну дії гарантії. Крім того, за наданий кредит стягується відсоток за діючими ставками. Принципова різниця між звальним та акцептним кредитами полягає у характері відповідальності банку. За надання авального кредиту, без огляду на його суть як вексельного поручительства, банк несе тільки субсидіарну (додаткову) відповідальність, тобто вимога може бути звернена на нього тільки за невиконання її підприємством. За акцептного кредиту банк несе солідарну відповідальність і вимогу, на вибір кредитора, може бути звернено як на підприємство, так і на банк. Для підприємств, які інтенсивно використовують векселі, більш еластичною формою вексельного кредиту є позики, що видаються під заставу векселів. Банки можуть відкривати підприємствам спеціальні позикові рахунки і відображати на них суму наданої позики, забезпечену прийнятими векселями. Позики оформляються без зазначення строку або до настання строку погашення векселів, що приймаються в заставу. Векселі приймаються (депонуються) як забезпечення не за їхньою повною вартістю, а за 60 - 90% їхнього номіналу залежно від кредитоспроможності підприємства, що заставляє векселі, і надійності самих векселів. Погашення позики під векселі робить саме той, хто користується кредитом, після чого банк повертає йому векселі на суму погашеного боргу. Якщо від самого підприємства гроші не надходять, то на погашення позики обертаються суми, які надходять в оплату векселів. До послуг кредитного характеру, що надаються банками підприємствам, належить факторинг - система фінансування, за умовами якої підприємство-постачальник товарів переуступає короткострокові вимоги за торговельними операціями комерційному банку. Факторингові операції включають: кредитування у формі попередньої оплати боргових вимог; ведення бухгалтерського обліку клієнта, зокрема обліку реалізації продукції; інкасацію заборгованості клієнту; страхування його від кредитного ризику. В основу факторингової операції покладено принцип придбання банком рахунків-фактур підприємства-постачальника за відвантажену продукцію, тобто передачу банку постачальником права вимагати платежі з покупця продукції. Згідно з конвенцією про факторингові операції 1988 року операція вважається факторинговою тоді, коли вона задовольняє принаймні дві з чотирьох умов. 1. Наявність кредитування у формі оплати позикових зобов'язань. 2. Облік дебіторської заборгованості підприємства-постачальника. 3. Інкасування дебіторської заборгованості підприємства-постачальника. 4. Страхування підприємства-постачальника від кредитного ризику. Підприємству відкривається факторинговий рахунок, де здійснюється облік усіх операцій з факторингу. Факторингом більше користуються малі та середні підприємства, оскільки їм частіше бракує оборотних коштів. Внутрішній факторинг передбачає, що постачальник, його контрагент та банк перебувають у тій самій країні. Зовнішній факторинг передбачає, що одна зі сторін факторингової угоди перебуває за кордоном. Конвенційний (відкритий) факторинг - це тип факторингу, коли підприємство-постачальник повідомляє підприємство-покупця (дебітора) про те, що права на одержання оплати переуступлено банку або факторинговій компанії. Конфіденційний (закритий) факторинг передбачає, що ніхто з контрагентів постачальника не знає про переуступку ним прав на одержання оплати банку чи факторинговій компанії. Факторинг з правом регресу дозволяє банку (факторинговій компанії) повернути підприємству-постачальнику розрахункові документи, від оплати яких відмовився покупець, і вимагати повернення підприємством-постачальником коштів. Факторинг без права регресу означає, що банк (факторингова компанія) бере на себе весь ризик щодо платежу. Повне факторингове обслуговування включає, крім суто факторингових послуг, і надання ряду інших: аудиторських, обліку дебіторської заборгованості, повного управління борговими зобов'язаннями тощо. Частковий факторинг - це оплата банком (факторинговою компанією) лише рахунків-фактур постачальника. Факторинг з попередньою оплатою передбачає негайну оплату розрахункових документів постачальника, як тільки їх буде надано банку (факторинговій компанії"). Факторинг без попередньої оплати - це такий вид факторингу, коли банк (факторингова компанія) зобов'язується оплатити передані йому постачальником розрахункові документи лише в день оплати документів боржником. Факторингові послуги банк не надає: * за платіжними зобов'язаннями бюджетних організацій; * за платіжними зобов'язаннями збиткових і неплатоспроможних підприємств; * за платіжними зобов'язаннями господарських організацій, оголошених некредитоспроможними; * за компенсаційними або бартерними угодами; * за договорами, умови яких застерігають право покупця повернути товар протягом певного часу, а також за договорами, які вимагають від продавця здійснення післяпродажного обслуговування; * підприємствам, що мають велику кількість дебіторів, заборгованість кожного з яких є незначною. Практично суть факторингу зводиться до такого. Банк купує в підприємства-постачальника право на стягнення дебіторської заборгованості покупця продукції (робіт, послуг) і перераховує постачальнику 70-90% суми коштів за відвантажену продукцію в момент подання всіх необхідних документів. Після отримання платежу від покупця банк перераховує продавцю залишок коштів (30-10%) за мінусом відсотків за факторинговий кредит та комісійної винагороди. Перед укладенням факторингової угоди банк вивчає підприємство-постачальника з погляду відповідності таким вимогам. 1. Продукція має бути високої якості і користуватись попитом на ринку. 2. Постачальник повинен мати стійкі темпи зростання виробництва і дотримувати чітко встановлених умов продажу продукції. 3. Підприємство має бути фінансове стійким та мати добру репутацію. Для здійснення факторингових операцій постачальник подає в банк такі документи: 1) заяву; 2) баланс на останню звітну дату; 3) копії розрахункових документів, виданих на покупця; 4) інші документи на вимогу банку. Укладаючи факторингову угоду, підприємство повідомляє банку (факторинговій фірмі) такі дані: * найменування, адресу кожного платника та умови торгівлі з ним; * суму боргових вимог, що переуступаються; * суму боргу кожного платника (з урахуванням сум за рахунками-фактурами, сум недоплат); * дані про умови платежів для кожного платника або стосовно різних видів рахунків; * іншу інформацію, необхідну для інкасації боргових вимог, у тім числі листування з платником, інформацію про здійснені заходи щодо стягнення належних сум. Плата за факторингове обслуговування залежить від виду факторингу, фінансового стану підприємства-позичальника, масштабів і структури його виробничої діяльності та надійності покупців. Визначаючи плату за факторинг, ураховують відсоток за кредит і середній термін обороту коштів банку в розрахунках із покупцем. Приклад 3. Підприємство звернулось у банк з проханням викупити рахунки-фактури (дебіторську заборгованість) на суму 20000 грн. Плата за кредит - 32% річних. Середній термін обертання коштів у розрахунках з покупцем - 10 днів. Комісійна винагорода за факторингове обслуговування 3%. Плата за факторинг складається із плати за кредит та комісійної винагороди, тобто: (20000*0,32*10)/365=175,3 грн; 20000 * 0,03=600грн. Плата за факторинг у цілому становитиме: 173,3 + 600 = 773,3 грн. Факторингові послуги банку (факторингової компанії) мають для підприємств такі переваги: 1) більша гарантія стягнення (інкасування) дебіторської заборгованості покупця; 2) надання продавцю короткострокового кредиту; 3) зменшення кредитних ризиків продавця; 4) продавець має можливість оперативно поліпшити своє фінансове становище, оскільки оплата за продукцію (роботи, послуги) здійснюється банком (факторинговою компанією) протягом 2-3 днів з моменту укладення факторингової угоди. Недоліком факторингу для підприємства є вища вартість цієї послуги порівняно зі звичайним кредитом. В Україні факторингове обслуговування підприємств не набуло поширення у зв'язку з низьким рівнем платіжної дисципліни в народному господарстві.

Витрати обігу торгових підприємств, Економічна характеристика витрат підприємств і тенденції їх зміни, Поняття затрат і витрат обігу торгового підприємства, Економіка торгівлі - Марцин B.C. Бібліотека українських підручників