- •Тема 1. Теоретические основы формирования системы управления финансовыми рисками

- •Вопрос 1. Финансовые риски: виды, классификация, взаимосвязь.

- •Вопрос 2. Эволюция финансового риск-менеджмента.

- •Международные стандарты, применяемые для управления рисками7

- •Вопрос 3. Тенденции и перспективы развития систем управления рисками.

- •Подходы к организации управления рисками

- •Вопрос 4. Процесс управления финансовыми рисками: от идентификации к контроллингу.

- •Портфель идентифицированных видов финансового риска

- •Вопрос 5. Стресс-тестирование на предприятии.

- •Подходы к организации стресс-тестирования в кредитных организациях (на основе обзора международной финансовой практики)10

- •1. Общие положения

- •2. Основные этапы работы

- •3. Рекомендации по организации работы

- •Контрольные вопросы

- •К рыночным рискам организации относят:

- •Избежание риска для инвестора означает …

- •Стоимостная оценка риска может быть проведена на основе …

- •Сценарный анализ – это анализ риска, при котором …

- •К внутренним финансовым рискам организации относят …

- •Практические задания

- •Наиболее вероятный вариант

- •Изменение npv пpи колебании физического объема реализации на 20%

- •Наиболее вероятный вариант

- •Наилучший сценарий – улучшение показателей на 10%

- •Наихудший сценарий – ухудшение показателей на 10%

- •Возможные варианты дохода от реализации проекта и вероятность развития сценариев

- •Баланс предприятия за период с 2005 по 2010 г. (тыс. Руб.)

- •Основные финансовые результаты деятельности предприятия (тыс. Руб.)

- •Метод оценки коэффициента с анализом факторов риска

- •Тема 2. Управление рисками ликвидности

- •Вопрос 1. Риск балансовой ликвидности и риск рыночной ликвидности предприятия.

- •Группировка активов и пассивов для оценки ликвидности баланса предприятия

- •Матрица гэп-анализа активов и пассивов предприятия

- •Расширенная матрица гэп-анализа активов и пассивов предприятия

- •Матрица фондирования

- •Вопрос 2. Выявление факторов риска ликвидности. Сценарный анализ риска ликвидности.

- •Матрица сценариев ликвидности

- •Форма платежного календаря

- •Вопрос 3. Инструменты снижения риска ликвидности. Мониторинг риска ликвидности.

- •Что следует предпринять, чтобы избежать кассовых разрывов?19

- •Матрица ответственности подразделений в процессе управления риском ликвидности

- •Контрольные вопросы

- •Практические задания

- •Выписка об остатках средств на счетах на конец месяца, тыс. Руб

- •Тема 3. Управление кредитными рисками

- •Вопрос 1. Показатели кредитного риска, кредитное событие и дефолт.

- •Показатели кредитного риска

- •Вопрос 2. Понятие кредитного рейтинга и модели оценки кредитоспособности.

- •Рейтинг регионов с наименьшими интегральными инвестиционными рисками24

- •Показатели оценки юридического риска дебитора

- •Критерии оценки юридического риска дебитора

- •Показатели оценки делового риска дебитора

- •Критерии оценки делового риска

- •Показатели оценки финансового риска дебитора

- •Алгоритм расчета показателей оценки финансового риска дебитора

- •Критерии оценки финансового риска

- •Вопрос 3. Основные инструменты и способы управления кредитным риском, кредитный мониторинг.

- •Практические задания

- •Рейтинговая шкала консорциума «Эксперт ра - ак&м»

- •Действующие кредитные рейтинги консорциума «Эксперт ра - ак&м»

- •Баланс предприятия за период с 2005 по 2010 г. (тыс. Руб.)

- •Основные финансовые результаты и показатели деятельности предприятия

- •Показатели оценки юридического риска дебитора

- •Показатели оценки делового риска дебитора

- •Показатели оценки финансового риска дебитора

- •Расчет показателей оценки финансового риска дебитора

- •Определение совокупного рейтинга дебитора

- •Тема 4. Управление рыночными рисками

- •Вопрос 1. Идентификация и оценка рыночных рисков. Управление процентным риском.

- •Квантили нормального распределения

- •Анализ разрыва актива и пассива по срокам (гэп-анализ)

- •Варианты изменения чистого процентного дохода

- •Вопрос 2. Управление валютным риском. Управление ценовым риском.

- •Вопрос 3. Система мониторинга рыночных рисков.

- •Контрольные вопросы

- •Практические задания

Вопрос 4. Процесс управления финансовыми рисками: от идентификации к контроллингу.

Управление финансовыми рисами базируется на определенных принципах:

Осознанность принятия рисков. Менеджер должен сознательно идти на риск, если он надеется получить соответствующий доход от осуществления определенной операции. Поскольку финансовый риск – явление объективное, полностью исключить его из деятельности предприятия нельзя. Осознанность принятия риска является непременным условием нейтрализации его последствий.

Управляемость принимаемыми рисками. В состав портфеля финансовых рисков должны включаться только те из них, которые поддаются нейтрализации в процессе управления, независимо от их природы. Риски неуправляемые, например форс-мажор, можно либо игнорировать, либо передать внешнему страховщику или партнерам по бизнесу.

Независимое управление отдельными группами риска. Финансовые потери по различным видам рисков независимы друг от друга и в процессе управления ими должны нейтрализоваться отдельно.

Сопоставимость уровня принимаемых рисков с уровнем доходности проводимых операций. Это принцип является основополагающим в финансовом менеджменте. Он заключается в том, что предприятие должно принимать в процессе осуществления своей финансовой деятельности только те виды финансовых рисков, которые компенсируются адекватной величиной ожидаемого дохода. Операции, риски по которым не соответствуют ожидаемому доходу, должны быть отвергнуты.

Сопоставимость уровня принимаемых рисков с возможными потерями предприятия. Возможный размер финансовых потерь предприятия в процессе проведения той или иной рисковой операции должен соответствовать доле капитала, которая зарезервирована для его покрытия.

Эффективность управления рисками. Затраты предприятия по нейтрализации финансового риска не должны превышать суммы возможных финансовых потерь по нему даже при самой высокой степени вероятности наступления рискового случая.

Учет фактора времени в управлении рисками. Чем длиннее период осуществления операции, тем шире диапазон существующих рисков, тем меньше возможностей обеспечивать нейтрализацию их негативных последствий. При необходимости осуществления таких операций предприятие должно обеспечить получение необходимого дополнительного уровня по ней не только за счет прими за риск, но и премии за ликвидность, поскольку период осуществления финансовой операции представляет собой период «замороженной ликвидности» вложенного в нее капитала. Только в этом случае у предприятия будет сформировании необходимый финансовый капитал для нейтрализации негативных финансовых последствий по такой операции при возможном наступлении рискового случая.

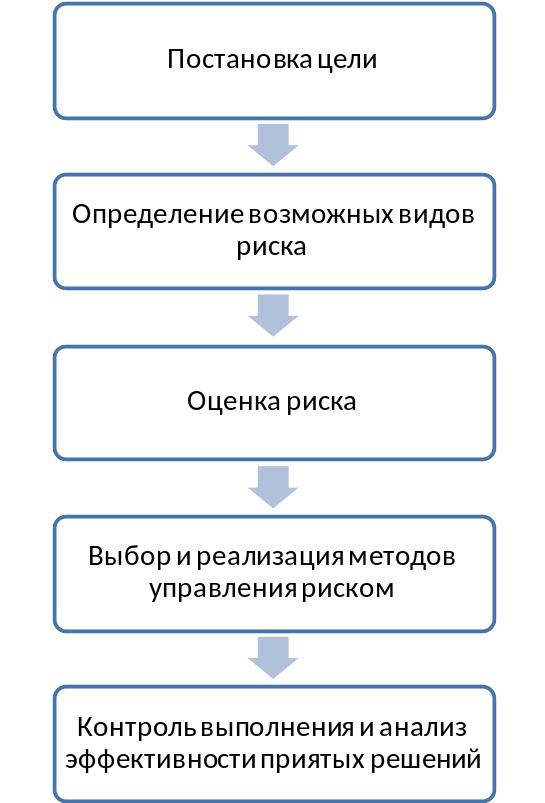

Рис. 7. Процесс управления финансовыми рисками

В соответствии с выделенными этапами процесс управления рисками начинается с постановки цели. Несмотря на многообразие подобных целей, в финансовой практике они могут быть сведены к обеспечению получения запланированного уровня доходности, недопущению роста затрат. Постановка цели не предполагает различных компромиссов. По результатам первого этапа определяется первоначальный уровень риска операции или проекта.

Второй этап предполагает определение видов риска, выявление их основных источников и наиболее значимых факторов. Основой для этого служит особенности и специфика деятельности, а так же внутренней и внешней среды. Определение видов по рискам и базовым признакам, а так же возможным последствиям необходима для последующей оценки, правильного выбора и разработки мероприятий по снижению и нейтрализации.