9,10.Перспективное, текущее и оперативное финансовое планирование

Перспективное финансовое планирование определяет важнейшие показатели, пропорции и темпы расширенного воспроизводства, является главной формой реализации целей предприятия.

Перспективное финансовое планирование в современных условиях охватывает период времени от одного года до трех лет. Однако такой временной интервал носит условный характер, поскольку зависит от экономической стабильности и возможности прогнозирования объемов финансовых ресурсов и направлений их использования.

Перспективное планирование включает разработку финансовой стратегии предприятия и прогнозирование финансовой деятельности. Разработка финансовой стратегии представляет собой особую область финансового планирования, так как, являясь составной мастью общей стратегии экономического развития, она должна быть согласована с целями и направлениями, сформулированными общей стратегией. В свою очередь, финансовая стратегия оказывает влияние на общую стратегию предприятия. Изменение ситуации на финансовом рынке влечет за собой корректировку финансовой, а затем и общей стратегии развития хозяйствующего субъекта.

В ходе стратегического планирования ведется активный поиск альтернативных вариантов, осуществляется выбор лучшего из них и построение на этой основе стратегии развития предприятия.

На основе финансовой стратегии определяется финансовая политика предприятия по конкретным направлениям финансовой деятельности: налоговой, амортизационной, дивидендной, эмиссионной и т.д.

Важное значение при формировании финансовой стратегии имеет учет факторов риска.

Основу перспективного планирования составляет прогнозирование, которое является воплощением стратегии компании на рынке. Прогнозирование (от греч. prognosis — предвидение) состоит в изучении возможного финансового состояния предприятия на длительную перспективу. В отличие от планирования задачей прогнозирования не является реализация разработанных прогнозов на практике, так как они представляют собой лишь предвиденье возможных изменений. Прогнозирование предполагает разработку альтернативных финансовых показателей и параметров, использование которых при наметившихся (но заранее спрогнозированных) тенденциях изменения ситуации на рынке позволяет определить один из вариантов развития финансового положения предприятия.

Состав показателей прогноза может значительно отличаться от состава показателей будущего плана. В чем-то прогноз может казаться менее подробным, чем расчеты плановых заданий, а в чем-то он будет более детально проработан.

Результатом перспективного финансового планирования является разработка трех основных финансовых документов:

• прогноза отчета о прибыли и убытках;

• прогноза движения денежных средств;

• прогноза бухгалтерского баланса.

Основной целью построения-этих документов является оценка финансового положения предприятия на конец планируемого периода.

Для составления прогнозных финансовых документов важно правильно определить объем будущих продаж (объем реализованной продукции).

С помощью прогнозного отчета о прибылях и убытках определяется величина получаемой прибыли в предстоящем периоде.

Прогноз отчета о прибылях и убытках содержит следующие статьи:

1. Выручка от реализации продукции (за минусом НДС и акцизов).

2. Себестоимость реализации продукции.

3. Коммерческие расходы.

4. Управленческие расходы.

5. Прибыль (убыток) от реализации (ст. 1 - ст. 2 - ст. 3 - ст. 4).

6. Проценты к получению.

7. Проценты к уплате.

8. Доходы от участия в других организациях.

9. Прочие операционные доходы.

10. Прочие операционные расходы.

11. Прибыль (убыток) от финансово - хозяйственном деятельности

(ст. 5 + ст. 6 - ст. 7 + ст. 8 + ст. 9 - ст. 10).

12. Прочие внереализационные доходы.

13. Прочие внереализационные расходы.

14. Прибыль (убыток) планового периода (ст. 11 +ст. 12-ст. 13).

15. Налог на прибыль.

16. Отвлеченные средства.

17. Нераспределенная прибыль (убытки) планового периода

(ст. 14 - ст. 15 - ст. 16).

На практике для предприятия, функционирующего на рынке, необходимо знать не только, что оно получит прибыль, но и когда оно ее получит.

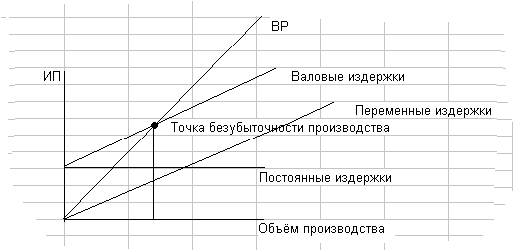

Для этого проводится специальный анализ соотношений между объемом производства, затратами и доходом. Процесс нахождения точки безубыточности можно проследить с помощью рисунка 1.

Рис.

1

Рис.

1

Точка безубыточности объёма производства:

ИП – издержки производства; ВР – выручка от реализации товаров и услуг

Точка безубыточности на графике - это точка пересечения кривой выручки от реализации товаров и кривой валовых издержек производства. В этой точке прибыль, равна нулю. Этой точке, соответствует определенный объем производства - критический объем производства. Если предприятие будет производить продукции меньше этого критического объема, то оно понесет убытки, если больше критического объема, то получит прибыль. Величину объема производства в этой точке можно рассчитать по формуле:

Б = П : (Ц -В),

Где Б - объем производства, при котором достигается безубыточность или порог рентабельности;

П - сумма постоянных расходов предприятия;

Ц - цена единицы продукции;

В - переменные расходы на единицу продукции;

(Ц-В) - маржинальный доход на одно изделие.

Сила воздействия операционного рычага = Валовая маржа Прибыль

Валовая маржа = ВР – ИП

Запас финансовой прочности = ВР - Порог рентабельности

Операционный рычаг - метод управления прибылью организации путем изменения структуры издержек производства (соотношения между постоянными и переменными расходами). Постоянные расходы - это расходы, которые не зависят от изменения объема производства (амортизационные отчисления, административно-управленческие расходы и т. п.). Переменные расходы - это расходы, которые зависят от изменения объема производства (расходы на сырье, материалы, заработная плата сдельщиков и т. п.). Эффект действия операционного рычага основан на «эффекте масштаба»: при росте объема производства общая сумма постоянных расходов не изменяется, но уменьшается их величина на единицу изделия, что ведет к снижению себестоимости единицы изделия и росту прибыли.

Прогноз баланса входит в состав основных документов перспективного финансового планирования. Понятие «баланс» (от фр. Ьа1апсе — весы) означает равновесие, равенство активов и пассивов, т.е. использующиеся предприятием средства по своей величине должны быть равны денежным источникам их поступления.

Баланс представляет собой сводную таблицу, в которой отражаются источники капитала (пассив) и средства его размещения (актив). Баланс активов и пассивов необходим для того, чтобы оценить, в какие виды активов направляются денежные средства и за счет каких видов пассивов предполагается финансировать создание этих активов. В активе баланса можно выделить наиболее активную часть средств — текущие активы (счет в банке, касса, дебиторская задолженность), запасы и фиксированные активы. В пассиве отражаются собственные и заемные средства предприятия, их структура и прогнозы их изменения средств на планируемый трехлетний период.

В отличие от прогноза отчета о прибылях и убытках, который показывает динамику финансовых операций предприятия, прогноз баланса отражает фиксированную, статистическую картину финансового равновесия предприятия.

Структура прогнозируемого баланса соответствует общепринятой структуре отчетного баланса предприятия, так как в качестве исходного используется отчетный баланс на последнюю дату.

Прогноз движения денежных средств является финансовым документом, получающим в российской практике в последние годы все большее распространение. Он отражает движение денежных потоков по текущей, инвестиционной и финансовой деятельности. Разграничение направлений деятельности при разработке прогноза позволяет повысить результативность управления денежными потоками.

Прогноз движения денежных средств помогает финансовому менеджеру в оценке использования предприятием денежных средств и в определении их источников. В дополнение к изучению отчетной информации прогнозные данные позволяют оценить будущие потоки, а следовательно, перспективы роста предприятия и его будущие финансовые потребности.

Финансирование инвестиций включается в прогноз после тщательного технико-экономического обоснования и анализа производственных и финансовых инвестиций. При планировании долгосрочных инвестиций и источников их финансирования будущие денежные потоки рассматриваются с позиции временной ценности денег на основе методов дисконтирования для получения соизмеримых результатов.

С помощью прогноза движения денежных средств можно оценить, сколько денежных средств необходимо вложить в хозяйственную деятельность предприятия, синхронность поступления и расходования денежных средств, а значит - проверить будущую ликвидность предприятия.

После составления этого прогноза определяют стратегию финансирования предприятия, суть которой заключается в следующем:

- определение источников долгосрочного финансирования;

формирование структуры и затрат капитала.

Текущее финансовое планирование является планированием осуществления; оно рассматривается как составная часть перспективного плана и представляет собой конкретизацию его показателей.

Текущее планирование хозяйственной деятельности предприятия состоит в разработке:

1) плана прибылей и убытков;

2)плана движения денежных средств;

3) планового бухгалтерского баланса.

поскольку эти формы планирования отражают финансовые цели организации (предприятия). Все три плановых документа основываются на одних и тех же исходных данных и должны корреспондироваться друг с другом.

Документы текущего финансового плана составляются на период, равный одному году.

1. План прибылей и убытков. Разработку финансового плана целесообразно начинать с плана прибылей и убытков, так как, имея данные по прогнозу объема продаж, можно рассчитать необходимое количество финансовых ресурсов. Этот документ показывает обобщенные результаты текущей (хозяйственной) деятельности.

Необходимым условием разработки плана является сбалансированность объема производства с прогнозом объема реализации продукции. Для предприятия целесообразней задействовать все производственные мощности и оптимизировать величину материальных запасов. Это является неотъемлемой частью составления годового производственного плана.

2. План движения денежных средств. Следующим документом текущего финансового планирования является годовой план движения денежных средств. Он представляет собой собственно план финансирования, который составляется на год с разбивкой по кварталам по трем вилам деятельности предприятия:

• основной (текущей) деятельности;

• инвестиционной деятельности;

• финансовой деятельности.

3. Плановый баланс. Заключительным документом финансового плана является плановый бухгалтерский баланс на конец планируемого года, который отражает все изменения в активах и пассивах в результате запланированных мероприятий и показывает состояние имущества и финансов предприятий.

Обычно текущее планирование баланса начинается с планирования активов.

Данные об изменении материальных активов берутся из перспективного плана, финансовых активов — из долгосрочного плана финансирования. Из программ производства, снабжения, продаж определяются размеры запасов. Другие статьи нормируемых оборотных средств планируются на основании прошлого опыта и в соответствии с финансовым планом. Основой для планирования стоимости основных средств являются инвестиционные проекты.

В пассиве баланса изменение собственного капитала рассчитывают исходя из возможности увеличения (уменьшения) капитала на момент составлении плана и изменения резервного капитала, образуемого в соответствии с законодательством и учредительными документами. Объем необходимого заемного капитала получают как разницу между активом баланса и собственным капиталом.