- •1. Управление недвижимостью

- •1.1. Определение управления недвижимостью

- •1.2. Руководство управлением недвижимостью

- •1.3. Управляющие недвижимостью

- •1.4. Главные цели управления недвижимостью

- •1.5. Подходы к управлению недвижимостью

- •2. Задачи в управлении недвижимостью

- •2.1. Цель управления

- •2.2. Задачи пользователя

- •2.3.Задачи владельца

- •2.4.Задачи владения

- •2.5.Задачи по содержанию недвижимости

- •2.6.Задачи профилактики и текущего ремонта

- •2.7.Услуги, предлагаемые пользователем

- •2.8.Задачи застройщика

- •2.9. Задачи органов власти и управления

- •3. Заключительные положения и выводы

- •.1 Юридическое понятие недвижимости

- •1.2. Экономическое понятие недвижимости

- •Методология определения цены под воздействием традиционных рыночных регуляторов.

- •Шесть составляющих недвижимости

- •Политическая составляющая недвижимости

- •Экономическая составляющая недвижимости

- •Г. Сегменты рынка недвижимости и экономика.

- •Финансовая составляющая недвижимости

- •Правовая составляющая недвижимости

- •Географическая составляющая недвижимости а. Регионы и секторы

- •Б. Функция имущества управляет ценой

- •Временная составляющая недвижимости

- •Г. Экономическая, физическая и эмоциональная (моральная) жизнь недвижимости

- •Д. Эксплуатация и реконструкция

- •Эксплуатация и модернизация недвижимости

- •Резюме: влияние шести составляющих недвижимости

- •Введение в управление портфелем недвижимости портфель недвижимости

- •Диверсификация как основная составляющая портфеля недвижимости

- •Принципы управления портфелем недвижимости

- •Основы управления

- •Уровни управления

- •Стратегический менеджмент модель управления

- •Модель разработки стратегии управления портфелем недвижимости

- •Анализ текущего финансового состояния портфеля

- •Исследование рынка

- •Анализ портфеля

- •Стратегии и сценарии развития

- •Оптимизация портфеля

- •3) Этапа "зрелости": дойная корова - б,

- •4) Этапа "старости", "упадка": старая собака - в.

- •Финансирование инвестиций

- •1. Финансирование собственными средствами.

- •2. Финансирование заемными средствами.

- •Инвестиционные решения в международном контексте

- •Жизненный цикл недвижимости

- •1.3.1 Общие определения жизненного цикла

- •1.3.2 Основные фазы жизненного цикла строения

- •1.3.3. Влияние на недвижимость «жилищной карьеры»

- •1.3.4. Жизненные циклы

- •1.3.5. Культурное наследие

- •1.4. Экономика жизненного цикла недвижимости

- •1.4.1. Частные экономические факторы

- •1.4.2. Доходы, выгоды и ценности недвижимости в период ее жизненного цикла.

- •1.4.3. Затраты в течение жизненного цикла

- •Операционный бюджет Бюджет продаж

- •Бюджет производства ( производственная программа)

- •Бюджет прямых материальных затрат

- •Бюджет прямых затрат на оплату труда

- •Бюджет производственных накладных расходов

- •Бюджет производственных запасов

- •Бюджет сбытовых и административных расходов

- •Отчет о прибылях и убытках

- •Операционные бюджеты (пояснение)

- •Алгоритмы создания агентства недвижимости

- •1.1 Иллюзии и мифы риэлторского бизнеса.

- •1.2 Психология учредителя агентства недвижимости.

- •1.3 Технология прибыли агентства недвижимости.

- •1.4 Риэлторская компания-это борьба за власть.

- •1.5 Финансовые «глюки» риэлторской компании.

- •1.6 Человеческий капитал агентства недвижимости.

- •2.Технология создания агентства недвижимости.

- •3. Структура и организация работы агентства недвижимости.

- •3.1 Введение

- •3.2 Характеристика отрасли

- •3.3 Характеристика фирмы.

- •3.4 Выбор товара

- •3.5 Производственная программа фирмы

- •3.6 Организационная структура фирмы

- •3.7 План маркетинга

- •3.8 Оценка рисков

- •3.9 Финансовый план предприятия

- •4. Договора

- •Г. Магнитогорск «____»_________ 2009г.

- •Предмет договора.

- •Критерии сделки по отчуждению Объекта.

- •Права и обязанности сторон.

- •Агент обязан:

- •Принципал обязан:

- •Вознаграждение Агента и порядок расчетов Принципала с Агентом.

- •Ответственность сторон.

- •Агентский договор от 2010

- •Предмет договора.

- •Критерии сделки по приобретению Объекта:

- •Права и обязанности сторон.

- •Агент обязан:

- •Принципал обязан:

- •Вознаграждение Агента и порядок расчетов Принципала с Агентом.

- •Ответственность сторон.

- •Предмет договора.

- •Критерии сделки по отчуждению Объекта-1.

- •Критерии сделки по приобретению Объекта-2.

- •Права и обязанности сторон.

- •4.2. Агент обязан:

- •Принципал обязан:

- •Вознаграждение Агента и порядок расчетов Принципала с Агентом.

- •Ответственность сторон.

- •Договор задатка

- •Ответственность сторон

- •Срок исполнения договора

- •Предварительный договор купли – продажи

- •2. Экономическое регулирование

- •3. Энергосбережение в быту (квартиры, частные дома)

- •4. Энергосбережение в жилищно-коммунальном хозяйстве

- •Повышение энергоэффективности тепловых сетей

- •Повышение энергоэффективности электрических сетей и системы освещения

- •Повышение энергоэффективности систем водоснабжения

- •"Нетрадиционные" способы энергосбережения в жкх

- •5. Энергосбережение в бюджетной сфере

- •6. Энергосберегающие технологии

- •6. Классификация зданий по энергетической эффективности

- •Пути дальнейшего повышения энергоэффективности зданий

- •7. Конструктивные и технологические решения устройства теплозащиты стен

- •8. Системы теплоснабжения, водопровода, канализации.

- •Классификация систем теплоснабжения

- •Классификация

- •Внутренняя канализация

- •Наружная канализация

- •Материалы

- •Прокладка трубопровода

- •Элементы водопровода

- •Внутренний водопровод

- •Наружный водопровод

- •Управленческая экспертиза объектов недвижимости.

- •Технология управленческой экспертизы объектов недвижимости.

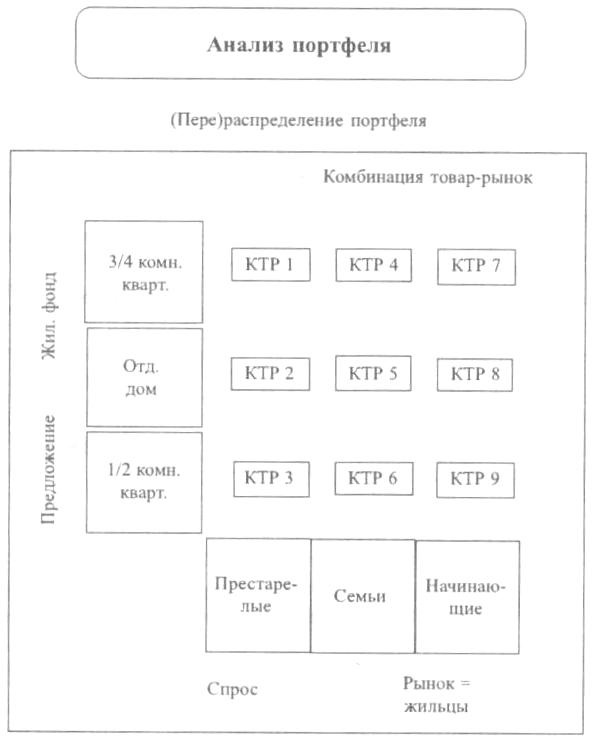

Анализ портфеля

На примере портфеля недвижимости, состоящей из жилых домов.

Рис. 3. Портфель как набор комбинаций товар - рынок

А. Сильные и слабые стороны активов."SWOT - анализ"

Б. Рационализация портфеля.

Анализ портфеля начинается с группировки собственности по:

- типу собственности (квартиры с различным числом комнат в многоквартирных домах, отдельно стоящие коттеджи).

- типу пользователей (одинокий молодой человек, молодая пара без детей, семейная пара с детьми, пожилые люди и т. д.).

Комбинация этих двух критериев позволяет определить так называемые комбинации товар - рынок (КТР).

Следующим шагом является определение соответствия недвижимости в портфеле спросу на рынке.

В. Доходы и риски.

Доходность и рискованность портфеля зависят от того, насколько стабильны и доходны различные КТР. Например, если мы имеем в распоряжении многоэтажные жилые кварталы из преимущественно одно- или двухкомнатных квартир, при том, что наши квартиросъемщики - это в основном семьи с одним и более детьми (в среднем 4 человека), то такая комбинация будет не стабильной. Как только эти семьи получат более привлекательное предложение (например, просторную квартиру или коттедж), они вероятнее всего съедут и оставят нас с риском простоя жилой площади и потери доходов.

Для анализа перспективности различных КТР в нашем портфеле с учетом степени риска и прибыльности используется известная модель, разработанная Бостонской консалтинговой группой, - матрица-BCG.

Г. Матрица Бостонской консалтинговой группы (БКГ).

Любая компания, которая производит набор товаров, сталкивается с фактом разного спроса на товар. Это связано с жизненным циклом товара, со спросом на этот товар, с себестоимостью, а также с конкуренцией.

Некоторые товары пользуются популярностью на рынке и продаются "сами по себе". Прибыль от таких товаров высока и значительна вследствие занимаемой ими значительной доли рынка. Такие товары считаются "дойными коровами". Доходы от которых могут использоваться для финансовой поддержки и развития других товаров.

Для рынка жилья это значит, что весь портфель должен быть проанализирован досконально с различных точек зрения. Необходимо определить, что относится к "дойным коровам", что к "звездам", что к "диким кошкам" и, важнее всего, к "собакам".

Модель имеет градацию по товару и доли рынка, согласно которой рыночный рост означает, на какой товар растет спрос и какую долю компания занимает на этом рынке.

Рост рынка и доля рынка могут много сказать о доходности и стабильности доходов портфеля. Если спрос на наш товар растет, значит улучшается наша позиция на рынке.

Таким образом, мы можем использовать матрицу в терминах доходности и уровня риска. Адаптированные параметры будут следующими:

Рис.4. Матрица БКГ: риск и доходность КТР

"Кошки" — доходы потенциально высокие, но нестабильные на данный момент и непредсказуемые на будущее. Следовательно, риск очень велик;

"Звезды " - стабильные и высокие доходы и, как следствие, низкий риск и высокая доходность ( превосходная комбинация, гарантирующая оптимальные доходы).

"Коровы " - стабильный и высокий текущий уровень доходов.

"Собаки" - высокий риск вследствие низкого потенциала реализации в будущем, текущая стабильность, но низкая доходность (объекты, от которых надо как можно быстрее избавиться).

Д. Позиционирование собственности в матрице БКГ.

После того, как управляющий портфелем определил комбинации товар - рынок, появляется возможность проанализировать их в рамках матрицы БКГ.

Результат такого вида анализа позволяет управляющему портфелем получить представление о текущем состоянии дел. Сопоставив этот анализ с дополнительной информацией и прогнозами на будущее, мы можем провести динамическое позиционирование активов в нашем портфеле.

Е. Анализ конкурентоспособности.

Содержимое портфеля можно сравнить с подобными портфелями конкурентов как по отдельности (в пределах квартала, микрорайона), так и в более крупном масштабе (город, регион). Разработка сценариев развития в большей мере зависит от масштаба деятельности, который хочет достичь компания.

Ж. Комплексный анализ портфеля: синтез.

Для того чтобы получить действительно полное понимание прошлого, настоящего и будущего состояния портфеля, использование одной модели не достаточно, необходим комплексный анализ.

Результаты такого подхода позволяют управляющему портфелем выявить:

- Наиболее сильные и слабые стороны портфеля с точки зрения прогнозируемого развития рынка;

- Конкурентную позицию компании и, следовательно, влияние ценовой политики компании на весь процесс развития рынка в целом;

- Возможности и объемы денежных средств для финансирования усовершенствований портфеля. В частности, важно знать, имеются ли средства для кросс-финансирования, при котором позитивные потоки денежных средств от одной из КТР ("дойные коровы)" могут быть использованы для развития других КТР ("звезды" или "дикие кошки").