- •Содержание

- •1. Методические указания к выполнению курсовой работы

- •1.1. Общие замечания

- •1.2. Основные требования, предъявляемые к работе

- •Составление календарного плана-графика подготовки работы

- •2.1. Содержание плана-графика

- •2.2. Примерная тематика курсовых работ

- •Рекомендации по содержанию разделов курсовой работы

- •3. Сбор, изучение и обработка источников информации

- •4. Общие принципы и приемы подготовки рукописи

- •5. Рекомендуемая литература

- •Дополнительная литература:

- •Интернет-ресурсы

- •6. Формирование работы

- •6.1 Текст

- •6.2. Ссылки на использованные источники

- •6.3. Формирование списка источников

- •6.4. Содержание приложений

2.2. Примерная тематика курсовых работ

Основные этапы и содержание работ по реструктуризации.

Оперативная реструктуризация и ее основные задачи.

Сущность и основные задачи стратегической реструктуризации.

Определение и расчет денежного потока.

Денежный поток от операционной, инвестиционной и финансовой деятельности предприятия.

Модель дисконтированного денежного потока и стоимость организации.

Основные составляющие рыночной стоимости бизнеса.

Создание стоимости компании.

Текущая, инвестиционная, финансовая реструктуризация.

Использование методов факторного анализа для выявления внутренних резервов развития предприятия.

Показатели экономической и финансовой устойчивости предприятия.

Реструктуризация материальных активов и долговых обязательств.

Показатели инвестиционной привлекательности.

Оценка риска - составная часть стратегической реструктуризации.

Управление финансовыми рисками в целях роста стоимости компании.

Разработка инвестиционной стратегии в условиях ограниченности финансовых ресурсов.

Анализ требований кредиторов.

Меры по восстановлению платежеспособности компании.

Инвентаризация кредиторской и дебиторской задолженности ОАО.

Расчет совокупной эффективности реструктуризации долговых обязательств.

Нормативно-правовая база осуществления процедуры реструктуризации в рамках арбитражного управления.

Продажа предприятия (бизнеса) должника как мера по восстановлению его платежеспособности.

23. Разработка бизнес плана (или существенного его раздела) мероприятий реструктуризации на основе оценки финансово – хозяйственной деятельности и выявления проблем предприятия.

2.3. Рекомендации по содержанию основных разделов работы

Все курсовые работы должны быть выполнены на материалах реальных предприятий( желательно тех, на которых студент проходил производственную практику).

В зависимости от темы, в плане могут преобладать теоретические или практические вопросы. Однако в любой работе должна быть изложена теория исследуемой проблемы (1 раздел), проанализирована практика экономической деятельности (2 раздел), предложены и тщательно обоснованы конкретные практические предложения по повышению эффективности экономической деятельности предприятия в рамках исследуемой тематики (3 раздел), восстановлению платежеспособности, созданию более высокой стоимости компании.

Выполнение работы следует начинать с подбора соответствующей литературы и статистического материала. Студенты должны владеть концепцией экономической политики в стране, знать основные законодательные акты и решения законодательной и представительной власти по вопросам экономической и исполнительной сферы.

Работа должна быть оформлена в соответствии с общеустановленными нормами и правилами, предъявляемыми к выполнению курсовых работ.

Рекомендации по содержанию разделов курсовой работы

Исходя из этого, работа, как правило, состоит из трех разделов, содержащих по три параграфа. Курсовая работа должна состоять из введения, основной части, заключения, списка использованных источников и приложений.

Во введении студент должен обосновать актуальность темы, сформулировать цель и задачи работы.

Первая глава, как правило, содержит развернутую характеристику теоретических аспектов темы. Например, общие вопросы сущности реструктуризации предприятия, сущности бизнес планирования и особенности бизнес планирования реструктуризации.

Вторая часть посвящается состоянию вопроса на выбранном объекте. Например, оценке существующего финансового состояния предприятия (фирмы), с полной её количественной характеристикой. Основным источником информации о деятельности предприятия является бухгалтерская отчетность. Наибольшую информацию для анализа содержит Бухгалтерский баланс (форма N 1) и Отчет о прибылях и убытках (форма N 2), хотя данные всех приложений к балансу также могут быть использованы для проведения анализа финансового состояния и результатов деятельности за отчетный год и сопоставить их с аналогичными показателями предшествующих периодов (2 – 3 предшествующих года). Работая с балансом, следует выявить те статьи, которые подверглись наибольшим изменениям в течение отчетного года (и, следовательно, оказали наибольшее влияние на финансовое состояние предприятия).

Сравнение проводится по всем статьям, для удобства расчетов абсолютный рост (снижение) показателей дополняется относительными (процентными) данными. Для этого необходимо провести аналитическую группировку активов бухгалтерского баланса (таблица 2. 1)

Таблица 2. 1

Аналитическая группировка и анализ статей актива баланса

(условный пример)

Анализ баланса |

2009 |

2010 |

Абсолютное отклонение, тыс. руб. |

Темп изменения, % |

||

Тыс. руб. |

Процент к итогу |

Тыс. руб. |

Процент к итогу |

|||

Активы, в т.ч. |

694 |

100,0% |

779 |

100,0% |

85 |

12,2% |

Иммобилизованные активы |

349 |

50,3% |

374 |

48,0% |

25 |

7,2% |

Текущие активы в т.ч. |

345 |

49,7% |

405 |

52,0% |

60 |

17,4% |

Материально – производственные запасы |

89 |

12,8% |

55 |

7,1% |

-34 |

-38,2% |

Дебиторская задолженность |

27 |

3,9% |

189 |

24,3% |

162 |

600,0% |

Денежные средства |

142 |

20,5% |

90 |

11,6% |

-52 |

-36,6% |

Экономическая интерпретация пассивов происходит аналогично интерпретации активов (таблица 2. 2).

Таблица 2. 2

Аналитическая группировка и анализ статей пассива баланса

(условный пример)

Пассив баланса |

2009 |

2010 |

Абсолютное отклонение тыс. руб. |

Темп изменения, % |

||

Тыс. руб. |

Процент к итогу |

Тыс. руб. |

Процент к итогу |

|||

Источник имущества – всего, в т.ч. |

694 |

100,0% |

779 |

100,0% |

85 |

12,2% |

Собственный капитал |

187 |

26,9% |

345 |

44,3% |

158 |

84,5% |

Обязательства в т.ч. |

507 |

73,1% |

434 |

55,7% |

-73 |

-14,4% |

Долгосрочные обязательства |

100 |

14,4% |

49 |

6,3% |

-51 |

-51,0% |

Краткосрочные обязательства в т.ч. |

407 |

58,6% |

385 |

49,4% |

-22 |

-5,4% |

Кредиторская задолженность |

337 |

48,6% |

268 |

34,4% |

-69 |

-20,5% |

Ликвидность предприятия – это более общее понятие, чем ликвидность баланса. Ликвидность баланса предполагает изыскание платежных средств только за счет внутренних источников (реализации активов). Но предприятие может привлечь заемные средства со стороны, если у него имеется соответствующий имидж в деловом мире и достаточно высокий уровень инвестиционной привлекательности.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения.

Первая группа (А1) включает в себя абсолютно ликвидные активы, такие, как денежная наличность и краткосрочные финансовые вложения.

Ко второй группе (А2) относятся быстро реализуемые активы: готовая продукция, товары отгруженные и дебиторская задолженность. Ликвидность этой группы текущих активов зависит от своевременности отгрузки продукции, оформления банковских документов, скорости платежного документооборота в банках, от спроса на продукцию, ее конкурентоспособности, платежеспособности покупателей, форм расчетов и др.

Значительно больший срок понадобится для превращения производственных запасов и незавершенного производства в готовую продукцию, а затем в денежную наличность. Поэтому они относятся к третьей группе медленно реализуемых активов (А3).

Четвертая группа (А4) - это труднореализуемые активы, куда входят основные средства, нематериальные активы, долгосрочные финансовые вложения, незавершенное строительство.

Соответственно на четыре группы разбиваются и обязательства предприятия:

П1 - наиболее срочные обязательства (кредиторская задолженность и кредиты банка, сроки возврата которых наступили);

П2 – среднесрочные обязательства (краткосрочные кредиты банка);

П3 – долгосрочные кредиты банка и займы;

П4 – собственный (акционерный) капитал, находящийся постоянно в распоряжении предприятия.

Баланс считается абсолютно ликвидным, если:

А1>П1; А2>П2; А3>П3; А4<П4.

Для оценки платежеспособности в краткосрочной перспективе рассчитывают следующие показатели: коэффициент текущей ликвидности, коэффициент промежуточной ликвидности, коэффициент абсолютной ликвидности.

Коэффициент текущей ликвидности (коэффициент покрытия долгов) –он показывает степень, в которой текущие активы покрывают текущие пассивы. Это главный показатель платежеспособности:

Ктек.ликв.= ОА/КО, (1);

Где: ОА – оборотные активы (А1+А2+А3),

КО – краткосрочные обязательства.

В состав краткосрочных обязательств входят: задолженность по краткосрочным кредитам и займам, кредиторская задолженность, задолженность участникам (учредителям) по выплате доходов, прочие краткосрочные обязательства (П1+П2).

Превышение текущих активов над текущими пассивами обеспечивает резервный запас для компенсации убытков, которые может понести предприятие при размещении и ликвидации всех текущих активов, кроме наличности. Чем больше величина этого запаса, тем больше уверенность кредиторов, что долги будут погашены. Другими словами, коэффициент покрытия определяет границу безопасности для любого возможного снижения рыночной стоимости текущих активов, вызванные непредвиденными обстоятельствами, способными приостановить или сократить приток денежных средств. Значение коэффициента текущей ликвидности должно находится в пределах от 1 до 2.

Банки при анализе платежеспособности предприятия отдают предпочтение коэффициенту быстрой (срочной) ликвидности:

Ксроч.ликв.= (ДС +КФВ+ДЗ)/КО, (2);

Где: ДС – денежные средства (А1),

КФВ - краткосрочные финансовые вложения (А1),

ДЗ – дебиторская задолженность (А2),

Надо отметить, что быструю ликвидность вряд ли надо рассчитывать по состоянию, например в 2009 и в 2010 годах, поскольку она чаще всего возникает непредвиденно, а оплата требуется немедленно.

Коэффициент абсолютной ликвидности дополняет предыдущие показатели. Рассчитывается по формуле:

Каб.ликв= (ДС +КФВ)/КО, (3).

Чем выше его величина, тем больше гарантия погашения долгов, так как для этой группы активов практически нет опасности потери стоимости в случае ликвидации предприятия и не существует никакого временного лага для предотвращения их в платежные средства. Значение коэффициента признается достаточным, если он составляет 0,20-0,25. если предприятие в текущий момент может на 20-25% погасить все свои долги, то его платежеспособность считается нормальной.

Таким образом, можно оценить ликвидность предприятия, оценив ликвидность баланса (таблица 2.3) и рассчитав необходимые коэффициенты (таблица 2.4).

Таблица 2.3

Оценка ликвидности баланса, тыс. руб.

(условный пример)

Актив |

2009 |

2010 |

Пассив |

2009 |

2010 |

Платежный излишек или недостаток |

|

2009 |

2010 |

||||||

1. Наиболее ликвидные активы (А1) |

224 |

158 |

1. Наиболее срочные обязательства (П1) |

337 |

268 |

-113 |

-110 |

2. Быстро реализуемые активы (А2) |

4 |

169 |

2. Краткосрочные пассивы (П2) |

30 |

60 |

-26 |

109 |

3. Медленно реализуемые активы (А3) |

61 |

34 |

3.Долгосрочные пассивы (П3) |

100 |

49 |

-39 |

-15 |

4. Трудно реализуемые активы (А4) |

405 |

418 |

4. Постоянные пассивы (П4) |

227 |

402 |

178 |

16 |

Баланс |

694 |

779 |

Баланс |

694 |

779 |

0 |

0 |

Для анализируемого предприятия получились соотношения, представленные в таблице 2.4.

Таблица 2.4

Соотношение статей баланса

(по данным таблицы 2.3.)

Для анализируемого предприятия: |

||

Соотношение значений показателей |

2009 |

2010 |

1. А1 и П1 |

< |

< |

2. А2 и П2 |

< |

> |

3. А3 и П3 |

< |

< |

4. А4 и П4 |

> |

> |

Из таблицы следует, что у рассматриваемого предприятия наблюдаются нарушения соотношений по ликвидности баланса по всем соотношениям, кроме первого.

Таблица 2.5

Пример расчета и оценки коэффициентов ликвидности

Показатели |

2009 |

2010 |

Рекомендуемые показатели |

Изменение (+,-) |

1. Коэффициент покрытия Кп=(А1+А2+А3)/(П1 + П2) |

0,787 |

1,101 |

> 1,5 |

0,313 |

2.Коэффициент быстрой ликвидности Кбл = (А1+А2)/(П1+П2) |

0,621 |

0,997 |

0,7 ... 1,0 |

0,376 |

3. Коэффициент абсолютной ликвидности Каб=А1/(П1+П2) |

0,610 |

0,482 |

> 0,2 |

-0,129 |

Для оценки финансовой устойчивости предприятия применяется набор или система коэффициентов. Коэффициенты финансовой устойчивости:

1. Коэффициент автономии (финансовой независимости);

2. Коэффициент соотношения заемного и собственного капитала;

3. Коэффициент обеспеченности собственными источниками финансирования;

4. Коэффициент обеспеченности материальных запасов;

5. Коэффициент маневренности;

6. Коэффициент покрытия инвестиций или коэффициент финансовой устойчивости;

7. Коэффициент обеспеченности оборотных активов собственными средствами.

Таблица 2.6

Оценка показателей финансовой устойчивости

Показатели |

2009 |

2010 |

Изменения |

Рекомендуемые показатели |

1. К. обеспеченности собственными средствами Косс=(3П-1А)/2А |

-0,470 |

-0,072 |

0,398 |

более 0,1 |

2. К. обеспеченности материальных запасов собственными средствами Комз=(3П-1А)/(стр.210) |

-1,820 |

-0,527 |

1,293 |

0,6-0,8 |

3. К. маневренности собственного капитала Км=(3П-1А)/3П |

-0,866 |

-0,084 |

0,782 |

более 0,5 |

4. К. постоянства актива Кп=1А/3П |

1,866 |

1,084 |

-0,782 |

в сумме с Км. = 1 |

5. К. долгосрочного привлечения заемных средств Кдпа = 4П/(3П+4П) |

0,348 |

0,124 |

-0,224 |

|

6. К. реальной стоимости имущества: Крси = (стр.122+ стр.211, 213, 214)/ВБ |

0,445 |

0,381 |

-0,064 |

более 0,5 |

7. К. автономии: Ка = 3П/ВБ |

0,269 |

0,443 |

0,173 |

более 0,5 |

8. К. соотношения заемных и собственных средств: Ксзс = (4П+5П)/3П |

2,711 |

1,258 |

-1,453 |

менее 1 |

9. К. финансовой напряжённости: Кфн=(5П+стр.610)/ВБ |

0,187 |

0,140 |

-0,047 |

|

10. К. финансовой устойчивости: Кфу=(3П+4П)/ВБ |

0,414 |

0,506 |

0,092 |

0,5-0,75 |

Заключительная глава представляет собой рекомендательную часть курсовой работы. Изложение рекомендаций должно быть основано на исследованных данных о фактическом состоянии вопроса на выбранном объекте, например, реструктуризации непрофильных активов предприятия.

Важнейшей составной частью заключительной главы курсовой работы необходимо считать оценку (её прогноз) результативности (эффективности).

Таблица 2.7.

Характеристика основных методов оценки эффективности проекта

Название показателя |

Другие его употребляемые названия |

Английский аналог названия |

Алгоритм расчета |

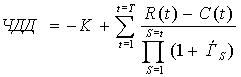

Чистый дисконтиро-ванный доход (ЧДД) |

Чистая текущая стоимость (ЧТС); Чистая современная стоимость (ЧСС) |

Net Present Value (NPV) |

где К – первоначальные инвестиции; R(t) – приток денег в t году; С(t) – отток денег в t году; T – продолжительность жизненного цикла; ЕS – норма дисконта. |

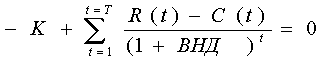

Внутренняя норма доходности (ВНД) |

Внутренняя норма окупаемости (ВНО); внутренняя норма рентабельности (ВНР) |

Internal Rate of Return (IRR) |

ВНД – единственный положительный корень уравнения:

|

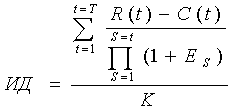

Индекс доходности (ИД) |

Индекс рентабельности (ИР) |

Profitability Index (PI) |

|

Срок окупаемости:а) без учета дисконтиро-вания;б) с учетом дисконтиро-вания |

Период окупаемости |

Pay-back period (РР) |

Срок окупаемости – минимальный отрезок времени, по истечении которого ЧДД становится и остается неотрицательным. |

Кроме приведенных известен и ряд других используемых показателей, таких как различные трансформации показателя (и алгоритма расчета) внутренней нормы доходности.

В заключении студент делает выводы в соответствии с задачами, поставленными во введении и материалами исследований проделанных в процессе написания курсовой работы.

,

,