- •Условия возникновения рынка

- •Факторы, определяющие динамику инвестиций

- •Акселератор инвестиций

- •Функция совокупных издержек Основные параметры

- •Анализ с помощью «кейнсианского креста»

- •Синтезированная модель общего экономического равновесия

- •Инфляционные ожидания

- •Бюджетный дефицит- превышение расходов государства над его доходами в данном финансовом году.

- •Принципы построения налоговой системы

- •Банк как финансовый посредник

- •Основные виды банковских операций

- •Виды социальной защиты

Основные виды банковских операций

Функции банков реализуются через их операции. Согласно Закону РФ от 3 февраля 1996 г. № 17-ФЗ «О банках и банковской деятельности» (в ред. ФЗ РФ от 23.07.2010 г. №181-ФЗ) [1] к банковским операциям относятся:

* привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок);

* размещение привлеченных денежных средств от своего имени и за свой счет;

* открытие и ведение банковских счетов физических и юридических лиц;

* осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

* инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

* купля-продажа иностранной валюты в наличной и безналичной формах;

* привлечение во вклады и размещение драгоценных металлов;

* выдача банковских гарантий;

* осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов.

Кроме перечисленных банки вправе осуществлять следующие сделки:

* выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

* доверительное управление денежными средствами и иным имуществом по договору с юридическими и физическими лицами;

* осуществление операций с драгоценными металлами и драгоценными камнями;

* предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

* лизинговые операции;

* оказание консультационных и информационных услуг.

Кредитная организация вправе осуществлять иные сделки в соответствии с законодательством Российской Федерации.

Все банковские операции и другие сделки осуществляются в рублях, а при наличии соответствующей лицензии Банка России - и в иностранной валюте. Правила осуществления банковских операций, в том числе их материально-технического обеспечения, устанавливаются Банком России в соответствии с федеральными законами.

Кредитной организации запрещается заниматься производственной, торговой и страховой деятельностью (ст. 5 Закона «О банках и банковской деятельности»).

Согласно ст. 6 Закона «О банках и банковской деятельности» в соответствии с лицензией, выдаваемой Банком России, коммерческий банк вправе выпускать, покупать, продавать, учитывать, хранить ценные бумаги, проведение операций с которыми не требует получения специальной лицензии в соответствии с федеральными законами, а также вправе осуществлять доверительное управление указанными ценными бумагами по договору с физическими и юридическими лицами [1].

Выделяют три группы операций коммерческих банков: пассивные, активные и комиссионно-посреднические, за которые банк взимает комиссионное вознаграждение (лизинговые, факторинговые, доверительного управления).

В основе деления банковских операций на пассивные и активные лежит их влияние на формирование и размещение банковских ресурсов.

Пассивные операции коммерческих банков — это операции по формированию источников средств, ресурсов банка, которые отражаются в пассиве его баланса. Ресурсы коммерческих банков состоят из двух источников: собственные средства (капитал) и приравненные к нему ресурсы; привлеченные средства. Особенностью банковского бизнеса является то, что он (банк) работает преимущественно на чужом капитале. Собственный капитал обычно составляет менее 10% ресурсов коммерческого банка, привлеченные средства — более 90%. Рассмотрение пассивов банка обычно начинается с собственного капитала. Во-первых, потому, что это единственный капитал, без которого вряд ли можно начать дело в любой сфере бизнеса. Во-вторых, потому, что значение собственного капитала банка значительно выше его удельного веса в общем объеме пассивов. Собственный капитал — не только стержень, на который опирается деятельность банка с первого дня его существования, но и его «последняя линия обороны» в случае неблагоприятного стечения обстоятельств. Привлеченные средства банка составляют подавляющую часть ресурсов коммерческого банка. Проведение пассивных операций позволяет банку привлечь (получить в пользование) временно свободные финансовые ресурсы вкладчиков (кредиторов) и других клиентов. В составе пассивных операций можно выделить следующие основные группы: прием вкладов и депозитов (до востребования, срочных и др.) от юридических и физических лиц, открытие и ведение расчетных, текущих и иных подобных счетов юридических лиц; получение кредитов от коммерческих банков или Центрального банка Российской Федерации (межбанковские кредиты); эмиссия неинвестиционных ценных бумаг (депозитных сертификатов, векселей и т.п.). Активные операции коммерческого банка означают использование от своего имени привлеченных и собственных средств для получения соответствующего дохода. Основными видами активных операций банка являются: предоставление кредитов разных видов юридическим и физическим лицам на определенный срок, для разнообразных целей и на различных условиях; инвестиции в ценные бумаги (облигации, акции и пр.), выпущенные государством или иными юридическими лицами, т. е. операции с ценными бумагами от своего имени и за свой счет; осуществление инвестиционных проектов; операции типа «репо»; валютные дилинговые операции; лизинговые операции. Активные операции банков осуществляются банками в целях получения прибыли при одновременном соблюдении законодательных норм, поддержании необходимого уровня ликвидности и рациональном распределении рисков по отдельным видам операций. Необходимость соблюдения указанных требований вынуждает банки размещать часть средств во вложения, не приносящие дохода либо приносящие его в крайне ограниченном размере (наличность в кассе, средства на счетах в Центральном банке и другие виды ликвидных активов). В то же время потребности всестороннего обеспечения деятельности банка и ее дальнейшее развитие обусловливают наличие в его активах таких статей, как банковские здания и оборудование, инвестиции в филиалы, ассоциированные компании, занимающиеся специализированными банковскими операциями. Хотя, строго говоря, эти позиции нельзя отнести собственно к активным операциям банков, однако и они фактически представляют собой не что иное, как размещение имеющихся в их распоряжении ресурсов. По своим задачам активные операции можно подразделить на операции, имеющие целью поддержание на том или ином уровне ликвидности банка, и операции, направленные на получение прибыли. Само собой разумеется, что между этими видами операций существует определенное соотношение, необходимое для поддержания ликвидности банка.

Б76

Денежно-кредитная (монетарная) политика заключается в регулировании денежной массы в обращении с целью стимулирования экономического роста, поддержания экономической и социальной стабильности. Бюджетно-финансовая и денежно-кредитная политика настолько тесно взаимосвязаны, переплетены, что в последнее время всё чаще используется понятие фискально-монетарная политика (или "бюджетно-монетарная смесь").

Инструменты денежно-кредитной политики

Рассмотрим основные инструменты, с помощью которых центральный банк проводит свою политику по отношению к коммерческим банкам. К ним относятся:

· изменение ставки рефинансирования,

· изменение норм обязательных резервов,

· операции на открытом рынке с ценными бумагами и иностранной валютой

· административные меры

Политика обязательных резервов.

В настоящее время минимальные резервы - это наиболее ликвидные активы, которые обязаны иметь все кредитные учреждения, как правило, либо в форме наличных денег в кассе банков, либо в виде депозитов в центральном банке или в иных высоколиквидных формах, определяемых центральным банком. Норматив резервных требований представляет собой установленное в законодательном порядке процентное отношение суммы минимальных резервов к абсолютным (объемным) или относительным (приращению) показателям пассивных (депозитов) либо активных (кредитных вложений) операций. Использование нормативов может иметь как тотальный (установление ко всей сумме обязательств или ссуд), так и селективный (к их определенной части) характер воздействия.

Минимальные резервы выполняют две основные функции:

1. Они как ликвидные резервы служат обеспечением обязательств коммерческих банков по депозитам их клиентов. Периодическим изменением нормы обязательных резервов центральный банк поддерживает степень ликвидности коммерческих банков на минимально допустимом уровне в зависимости от экономической ситуации.

2. Минимальные резервы являются инструментом, используемым центральным банком для регулирования объема денежной массы в стране. Посредством изменения норматива резервных средств центральный банк регулирует масштабы активных операций коммерческих банков (в основном объем выдаваемых ими кредитов), а следовательно, и возможности осуществления ими депозитной эмиссии. Кредитные институты могут расширять ссудные операции, если их обязательные резервы в центральном банке превышают установленный норматив. Когда масса денег в обороте (наличных и безналичных) превосходит необходимую потребность, центральный банк проводит политику кредитной рестрикции путем увеличения нормативов отчисления. Тем самым он вынуждает банки сократить объем активных операций.

Недостаток этого метода заключается в том, что некоторые учреждения, в основном специализированные банки, имеющие незначительные депозиты, оказываются в преимущественном положение по сравнению с коммерческими банками, располагающими большими ресурсами.

Рассмотрим содержание понятия рефинансирование коммерческих банков. Термин "рефинансирование" означает получение денежных средств кредитными учреждениями от центрального банка. Центральный банк может выдавать кредиты коммерческим банкам, а также переучитывать ценные бумаги, находящиеся в их портфелях (как правило, векселя).

Недостатком использования рефинансирования при проведении денежно-кредитной политики является то, что этот метод затрагивает лишь коммерческие банки. Если рефинансирование используется мало или осуществляется не в центральном банке, то указанный метод почти полностью теряет свою эффективность.

Операции на открытом рынке заключаются в продаже или покупке центральным банком у коммерческих банков ценных бумаг (преимущественно обязательств казначейских и государственных корпораций, а также облигаций промышленных компаний и банков, коммерческих векселей, учитываемых центральным банком). Они имели широкое распространение на протяжении всего послевоенного периода, что соответствовало общей тенденции перехода центральных банков к косвенным формам регулирования.

Операций на открытом рынке заключаются в том, что центральный банк осуществляет операции купли-продажи ценных бумаг в банковской системе. Приобретение ценных бумаг у коммерческих банков увеличивает ресурсы последних, соответственно повышая их кредитные возможности, и наоборот. Центральные банки периодически вносят изменения в указанный метод кредитного регулирования, изменяют интенсивность своих операций, их частоту.

Таким образом, операции на открытом рынке, как метод денежно-кредитного регулирования, значительно отличаются от двух предыдущих. Главное отличие - это использование более гибкого регулирования, поскольку объем покупки ценных бумаг, а также используемая при этом процентная ставка могут изменяться ежедневно в соответствии с направлением политики центрального банка. Коммерческие банки, учитывая указанную особенность данного метода, должны внимательно следить за своим финансовым положением, не допуская при этом ухудшения ликвидности.

Рассмотрим некоторые административные методы регулирования денежно-кредитной сферы.

К ним относится, например, использование количественных кредитных ограничений.

Этот метод кредитного регулирования представляет собой количественное ограничение суммы выданных кредитов. В отличие от рассмотренных выше методов регулирования, контингентирование кредита является прямым методом воздействия на деятельность банков. Также кредитные ограничения приводят к тому, что предприятия заемщики попадают в неодинаковое положение. Банки стремятся выдавать кредиты в первую очередь своим традиционным клиентам, как правило, крупным предприятиям. Мелкие и средние фирмы оказываются главными жертвами данной политики.

Б77

Банки способны создавать новые деньги путем кредитования. Банки создают новые деньги, когда выдают ссуды, и наоборот, денежная масса сокращается, когда клиенты возвращают банкам взятые ранее ссуды.

Каждый коммерческий банк имеет установленные законом обязательные резервы, размер которых определяет Центральный банк. Обязательные резервы – это часть суммы вкладов, которую каждый коммерческий банк должен зачислить на счет отделения Центрального банка. По разным вкладам (до востребования, срочным и т.д.) устанавливается своя резервная норма – процент от суммы депозитов. Минимальные размеры резервного фонда устанавливаются законодательно (доля резерва в активах банка колеблется от 3 до 20%) и являются инструментом регулирования количества денег в стране.

Избыточные резервы – это разность между общими резервами банка и обязательными резервами, их называют ссудным потенциалом банка.

Формирование обязательных резервов несколько ограничивает возможности коммерческих банков в предоставлении кредитов. Избыточные резервы банк может использовать для приращения денег.

Банковский мультипликатор - это процесс роста (мультипликации) денег, расположенных на депозитных счетах в коммерческих банках во время их движения от банка к банку. Депозитный, кредитный и банковский мультипликаторы отражают механизм мультипликации с различных позиций.

Кредитный мультипликатор отражает сам двигатель у процесса мультипликации, а именно то, что мультипликация возможна только как результат кредитования хозяйств.

Депозитный мультипликатор показывает объект мультипликации, которым выступают деньги, находящиеся на депозитных счетах в коммерческих банках (именно данные деньги увеличиваются в ходе мультипликации).

Механизм банковского мультипликатора вполне может существовать непосредственно в рамках двухуровневых (возможно и больше) банковских систем, при этом, первый уровень представлен центральным банком, который осуществляет управление данным механизмом, вторым уровнем являются коммерческие банки, которые заставляют мультипликатор действовать, причем действовать полностью в автоматическом режиме, независимо от того, желают ли это или нет отдельно взятые банки. Механизм банковского мультипликатора тесным образом связан со свободными резервами.

Свободным резервом является совокупность ресурсов, находящихся в распоряжении коммерческих банков, и которые могут в данный момент быть использованы для проведения банковских активных операций.

Это понятие основано на том, что коммерческие банки имеют возможность проводить свои активные операции (покупать ценные бумаги, выдавать ссуды, валюту и так далее) только в рамках ресурсов, имеющихся у них в распоряжении. Свободный резерв, принадлежащий системе коммерческих банков формируется из свободных резервов отдельно взятых коммерческих банков, из-за этого от увеличения или снижения свободных резервов отдельно взятого банка общий размер свободного резерва самой системы коммерческих банков не должен измениться. Размер свободного резерва отдельно взятого коммерческого банка будет равен:

Ср = ПР + К+ ЦК ± МБК- ОЦР-А0 ,

где К - является капиталом коммерческих банков;

ПР - средства в коммерческих банках на депозитных счетах;

ЦК - централизованный кредит, который предоставлен центральным банком коммерческому банку;

МБК - межбанковские кредиты;

ОЦР – необходимые отчисления, производимые в централизованный резерв, который находится в распоряжении у центрального банка;

А0 - ресурсы, вложенные в проведение коммерческими банками активных операций.

Б78

Социальная политика - это деятельность государства, общественных организаций и благотворительных фондов, которая направлена на удовлетворение потребностей населения и реализуется через социальную сферу. Объектами социальной политики являются: положение классов и социальных групп, наций и народностей, отдельной семьи, положение человека в обществе и все аспекты народного благосостояния. Отсюда следует, что социальная политика - понятие емкое. В широком смысле она должна охватывать все аспекты жизни людей: улучшение условий труда и быта, осуществление принципа социальной справедливости, социальная защита и гарантии населения, проблемы занятости, удовлетворение материальных и духовных потребностей человека, совершенствование национальных отношений и пр. Главная цель социальной политики - это повышение уровня и качества жизни граждан России на основе стимулирования трудовой и хозяйственной активности населения, предоставление каждому трудоспособному человеку условий, позволяющих своим трудом и предприимчивостью обеспечивать благосостояние семьи. При этом государство полностью сохраняет свои социальные обязательства перед пенсионерами, инвалидами, многодетными семьями, нетрудоспособными гражданами. Проводимая до настоящего времени социальная политика в нашей стране не отвечает требованиям ее целевой установки: отсутствуют четкие критерии социальных ориентиров, не разработан механизм реализации социальной политики и как следствие этого крайне низкая эффективность ее проведения. Утверждение, что социальное развитие общества, повышение народного благосостояния - это главная цель общественного производства и основа государственной политики, многие годы было лишь теоретическим постулатом, в значительной степени оторванным от реальной жизни. Подтверждением тому может служить низкий жизненный уровень населения по сравнению даже с развивающимися странами. Социальная обстановка продолжает оставаться напряженной и все более усложняется. Возрастает безработица и развиваются ее скрытые формы. Выход состоит в оздоровлении экономики страны и оживлении условий социальной активности, которые позволяют решить эти и другие насущные проблемы жизни населения.

Б79

Под доходами населения понимается сумма денежных средств и материальных благ, полученных или произведенных домашними хозяйствами за определенный промежуток времени

Источники доходов населения: - оплата труда работающих лиц; - доходы от предпринимательской деятельности; - пенсии, стипендии, различные пособия; - доходы от собственности в виде процентов, дивидендов, ренты; - доходы от оказанных на сторону различных услуг; - страховые возмещения; - ссуды; - доход от продажи иностранной валюты; - натуральные доходы (продукция, произведенная домашними хозяйствами) и др.

Доходы классифицируются следующим образом: 1) совокупные доходы, представляющий собой общую сумму денежных и натуральных доходов по всем источникам и поступлениям с учетом стоимости бесплатных или льготных услуг, оказываемых за счет социальных фондов; 2) номинальные доходы характеризуют уровень денежных доходов независимо от налогообложения и изменения цен; 3) располагаемые доходы – это номинальные доходы за вычетом налогов и других обязательных платежей, то есть средства, используемые населением на потребление и сбережение. Для измерения динамики располагаемых доходов применяется показатель «реальные располагаемые доходы», рассчитываемый с учетом индекса цен; 4) реальные доходы характеризуют номинальные доходы с учетом изменения розничных цен (и тарифов); 5) реальные располагаемые денежные доходы определяется исходя из денежных доходов текущего периода за минусом обязательных платежей и взносов, скорректированных на индекс потребительских цен

Неравенство доходов характерно для всех экономических систем. Наибольший разрыв в уровне доходов отмечался в традиционной системе. Этот разрыв был больше, чем в эпоху капитализма свободной конкуренции. Затем при переходе к современной рыночной экономике различия в уровне доходов (и имущества) заметно уменьшаются. При переходе от административно-командной к рыночной системе рост дифференциации доходов связан с тем, что часть населения продолжает жить в условиях распадающейся слой, действующий по законам рыночной экономики. По мере вовлечения все более широких слоев населения в рыночные отношения размеры неравенства сокращаются. Теоретическая возможность абсолютно равного распределения дохода представлена биссектрисой, которая указывает на то, что любой данный процент семей получает соответствующий процент дохода. Это значит, что если 20, 40, 60 процентов семей получают соответственно 20, 40, 60 процентов от всего дохода, то соответствующие точки будут расположены на биссектрисе. Кривая Лоренца представляет собой кумулятивное распределение численности населения и соответствующих этой численности доходов. В результате она показывает соотношение процентов всех доходов и процентов всех их получателей. Если бы доходы распределялись равномерно, то есть 10% получателей имели бы десятую часть доходов, 50% половину и т.д., то такое распределение имело бы вил линии равномерного распределения. Неравномерное распределение характеризуется кривой Лоренца, то есть линией фактического распределения, отстоящей от прямой тем дальше, чем больше дифференциация. Например, 20% населения с самыми низкими доходами получили 5% общего дохода, 40% с низкими доходами – 15% и т.д. [3]. Заштрихованная область между линией абсолютно равного распределения и кривой Лоренца указывает на степень неравенства доходов: чем больше эта область, тем больше степень неравенства доходов. Если бы фактическое распределение доходов было абсолютно равным, то кривая Лоренца и биссектриса совпали бы. Кривую Лоренца можно использовать для сравнения распределения доходов в различные периоды времени или между различными группами населения. Статистические данные по социально-экономической дифференциации (2002 г. в сравнении с 1997 г.) представлены в Приложении 1 [4; 7; 9]. Для характеристики распределения совокупного дохода между группами населения применяется индекс концентрации доходов населения (коэффициент Джини). Чем больше этот коэффициент, тем сильнее неравенство, то есть чем выше степень поляризации общества по уровню доходов, тем коэффициент Джини ближе к единице. При выравнивании доходов в обществе этот показатель стремится к нулю [2; 3]. Коэффициент Джини рассчитывается по формуле: КL = 1 - (Fi – F (i-l)) (S (i-l) + Si), (1) где S – нарастающие проценты денежного дохода; (Fi – F (i-l)) – доля населения, относящегося к i-му интервалу; S (i-l) , Si – доля суммарного дохода, приходящегося на начало и конец i-го интервала.

Б80

Различия в уровне доходов на душу населения или заработной платы на одного занятого называется дифференциацией доходов (заработной платы). Неравенство доходов характерно для всех экономических систем. Наибольший разрыв в уровне доходов отмечался в традиционной системе. При переходе от административно-командной к рыночной системе рост дифференциации доходов связан с тем, что часть населения продолжает жить в условиях распадающейся прежней системы и одновременно возникает общественный слой, действующий по законам рыночной экономики.

В период командно-административной системы наблюдалась тенденция уравнительности оплаты труда различных групп работников без достаточного учета их трудового вклада, квалификации, условий труда и т. д. (в 70-80-е годы коэффициент дифференциации практически оставался неизменным). В доходах населения это был главный и преимущественный источник (в разные годы на его долю приходилось 75—90% всех доходов). Возможности зарабатывания средств были ограничены. Различия в доходах имели место, но не очень значительные.

В связи с переходом к рынку положение изменилось: усилилась дифференциация доходов (внутри и межгрупповая, фирменная, отраслевая, районная). Различие в доходах — объективное явление, связанное с социально-экономическими различиями в положении членов общества в сфере производства, распределения и потребления. При переходе к рыночной экономике рост дифференциации связан с тем, что оплата труда части населения производится по прежней системе. Одновременно возник и новый общественный слой, действующий по законам рыночной экономики. По мере вовлечения широких слоев в рыночные отношения размеры неравенства будут сокращаться. Первоначальный же этап характеризуется обеднением населения (60%). Рост доходов произошел лишь у незначительной части населения (предпринимателей, владельцев недвижимости, банкиров, менеджеров, посредников, юристов).

Наиболее обобщающим признаком различий в доходах является величина семейного дохода, в соответствии с которой формируются низко-, средне- и высокообеспеченные группы населения.

Дифференциация денежных доходов работников складывается преимущественно под влиянием двух факторов: дифференциации заработной платы и дифференциации различий в семейном положении работников. Однако дифференциацию заработной платы и дифференциацию доходов нельзя оценивать с одних и тех же позиций. В первом случае мы имеем такое экономическое неравенство, которое отвечает понятию социальной справедливости в рамках данного общественного строя и является условием прогресса.

Неравенство, которое складывается в результате перераспределения доходов в семьях, можно назвать в известной мере «несправедливым» в части, в какой оно вызывается обстоятельствами, не имеющими отношения к труду и заслугам людей.

Анализ дифференциации заработной платы (доходов населения) проводится с использованием системы показателей, которая включает в себя:

• показатели центральной тенденции (разного рода средние величины, например, среднеарифметическая - среднегодовая заработная плата (или доходы) по различным отраслям, регионам, предприятиям, категориям персонала и т. д.);

• структурные показатели (различные квантили);

• показатели колеблемости или рассеяния (вариационный размах, дисперсия признака, среднее линейное и квадратическое отклонения);

• всевозможные измерители дифференциации и асимметрии.

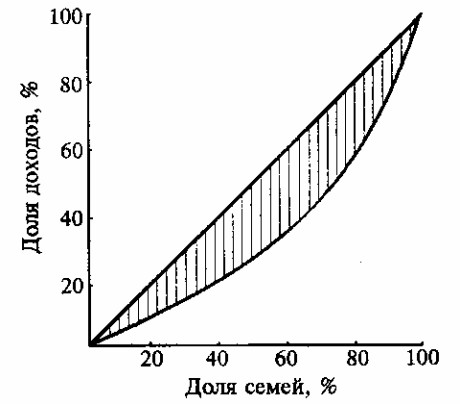

Степень неравенства доходов отражает кривая (график) Лоренца (рис. 2), при построении которой по оси абсцисс откладывали доли семей (в % от общего их числа) с соответствующим процентом дохода, а по оси ординат – доли доходов рассматриваемых семей (в % от совокупного дохода).

Теоретическая возможность абсолютно равного распределения дохода представлена биссектрисой, которая указывает на то, что любой данный процент семей получает соответствующий процент

Рис. 2. Кривая Лоренца (1,с.532)

дохода. Это значит, что если 20, 40, 60% семей получают соответственно 20, 40, 60% от всего дохода, то соответствующие точки будут расположены на биссектрисе.

Кривая Лоренца демонстрирует фактическое распределение дохода. Например, 20% населения с самыми низкими доходами получили 5% общего дохода, 40% с низкими доходами — 15% и т. д. Заштрихованная область между линией абсолютного равенства и кривой Лоренца указывает на степень неравенства доходов: чем больше эта область, тем больше степень неравенства доходов. Если бы фактическое распределение доходов было абсолютно равным, то кривая Лоренца и биссектриса совпали бы. Кривую Лоренца можно использовать для сравнения распределения доходов в различные периоды времени или между различными группами населения.

Одним из наиболее часто употребляемых показателей дифференциации доходов является децильный коэффициент, выражающий соотношение между средними доходами10% наиболее высокооплачиваемых граждан и средними наименее обеспеченных.

Для характеристики распределения совокупного дохода между группами населения применяется индекс концентрации доходов населения (коэффициент Джини). Чем больше этот коэффициент, тем сильнее неравенство, т. е. чем выше степень поляризации общества по уровню доходов, тем коэффициент Джини ближе к 1. При выравнивании доходов в обществе этот показатель стремится к нулю.

Для переходной экономики России первой половины 90-х гг. был характерен рост показателей дифференциации доходов. Децильный коэффициент вырос с 5, 4 в конце 1991 г. до 13, 3 в середине 1996 г. Коэффициент Джини повысился с 0, 256 в 1991 г. до 0, 351 в 1995 г. В идеале дифференциация общего уровня доходов сопровождается различиями в уровне оплаты труда в отдельных отраслях и сферах деятельности. В рыночной экономике отраслевая и межпрофессиональная дифференциация уровней оплаты труда отражает общественную полезность тех или иных занятий, служит ориентиром занятости, подготовки и переподготовки кадров.

Б81

Бе́дность — характеристика экономического положения индивида или социальной группы, при котором они не могут удовлетворить определённый круг минимальных потребностей, необходимых для жизни, сохранения трудоспособности, продолжения рода. Бедность является относительным понятием и зависит от общего стандарта уровня жизни в данном обществе

Самый простой подход к определению черты бедности заключается в том, чтобы определить набор товаров («корзину»), обозначенный вектором х*, которые приобретаются по ценам р. Тогда формула примет вид: (1 + h)p х*, где h обозначает неэффективные расходы или потери, включающие также приобретение товаров, не входящих в список х*. Данный метод, собственно, был внедрен Раунтри. К примеру, дневной рацион для вторников включал у него овсяную кашу на завтрак, хлеб с сыром на обед и овощной суп на ужин. Тем же способом пользовался и Оршански, у которого вектор х* представлял собой требуемый набор продуктов питания, a h (= 2) — поправку для учета расходов на другие товары. Такой подход нередко называют «абсолютным» стандартом бедности в отличие от «относительного стандарта», соотносящего черту бедности со средним уровнем жизни. Примером последнего может служить предложение Фукса установить в США черту бедности на уровне половины доходов медианной семьи. Иногда считается, что абсолютный стандарт создает меньше проблем, чем относительный, он также в меньшей степени зависит от ценностных суждений. Термин «абсолютный», однако, вряд ли может употребляться здесь в том же значении, что и в естественных науках, и существуют серьезные разногласия по поводу того, где же проходит черта бедности. В наибольшей степени это проявляется при применении концепции прав на минимальный доход, поскольку в данном случае определение минимального дохода является предметом общественного суждения. Однако проблемы возникают и с концепцией уровня жизни. Даже при определении необходимого набора продуктов питания, когда физиологические нормы, по идее, должны служить адекватной точкой отсчета, на самом деле оказывается непросто с точностью определить х*. Это связано с тем, что невозможно однозначно описать набор и количество продуктов, необходимых для выживания. Существует достаточно широкий интервал, в котором физиологическая эффективность снижается с уменьшением количества белков и калорий. Потребность в продуктах питания зависит от того, где человек живет и чем он занимается; тем самым этот уровень неодинаков для разных людей, а любые оценки носят вероятностный характер: при определенном уровне потребления существует некая вероятность того, что человек питается неадекватно своим потребностям. Даже если бы эти проблемы можно было решить, остается еще одна сложность, связанная с расхождением между рекомендациями экспертов и реальным потребительским поведением. Фактор h предназначен для отражения этого расхождения, но его значение зависит от субъективного суждения исследователя. Раунтри, 693 к примеру, включил в необходимый набор чай, который имеет очень низкую питательную ценность, но является традиционным элементом структуры потребления. В случае когда речь идет о непродовольственных товарах, влияние оценок исследователя оказывается еще сильнее вне зависимости от того, стремимся ли мы включить непродовольственные товары в вектор х* или отражаем их потребление посредством мультипликатора Л. Например, методы Оршански критиковались за переоценку значения Л за счет соответствующей недооценки доли дохода, потраченного на покупку продуктов питания. С более фундаментальной точки зрения роль благ в определении черты бедности должна быть пересмотрена. Исследователи отметили роль благ, используемых в качестве ресурсов для «домашнего производства», при этом масштаб домашнего производства оказывается важнее расходов на приобретение товаров.

Основываясь на этом, мы можем обозначить желаемый уровень производительной деятельности в домохозяйстве через г*, и если при этом известна матрица «затрат — выпуска» А, связывающая количество товаров, приобретаемых в качестве ресурсов, с уровнем домашнего производства, то необходимый объем расходов выглядит следующим образом: У= (1 + ЩрА?. Значение этого подхода состоит в том, что уровень бедности может измеряться в абсолютном выражении в том смысле, что вектор I* является фиксированным, но необходимый набор товаров может при этом меняться, поскольку матрица «затрат — выпуска» находится под влиянием процессов, происходящих в данном обществе. Если, например, мы берем вид производительной деятельности «посещение школы», то очевидно, что соответствующий спрос на одежду, книги, необходимые канцелярские принадлежности значительно отличается от того, который существовал сто лет назад. Это не означает, что между концепциями абсолютной и относительной оценки бедности нет четких разграничений. Принципиальное различие между ними состоит в том, что в первом случае мы рассматриваем вектор г* как фиксированный, а во втором считаем, что он находится под влиянием распространенного в обществе образа жизни и поведенческих моделей, как это сделал Таунсенд (Тохупвепа, 1979), который занимался изучением вопроса о том, в какой степени семьи могут разделять «стиль жизни данного общества». Таким образом, понятие абсолютного фиксированного стандарта бедности, применимого ко всем общественным системам в любые времена, — это химера. Неочевидно также, что однажды установленная черта бедности может оставаться адекватной в течение длительного времени, пересматриваясь только в связи с изменениями индекса потребительских цен. В случае как абсолютного, так и относительного подхода приходится сталкиваться с проблемой субъективных оценок, и здесь можно отметить несколько подходов к ее решению. Существуют исследования, согласно которым официальные стандарты уровня 694 бедности воплощают в себе социальные ценности, что выглядит естественным в свете подхода, основанного на правах на минимальный доход и, по крайней мере, помогает количественно оценить успех мероприятий правительства. Существуют также работы, в которых черта бедности проводится на основе взглядов населения, выявленных в ходе обследований. В США в опросах Гэллапа (Gallup Poll) регулярно задавался один и тот же вопрос: «Какой минимальной суммой средств должна, по-вашему, обладать семья из четырех человек, чтобы прожить в вашей местности?» Подобного рода подходы приводят в результате к некоему набору уровней бедности, и достижение соглашения относительно единого уровня становится маловероятным. Вот почему существуют серьезные основания для того, чтобы в явном виде признать возникающие в данном случае трудности и перейти к использованию нескольких черт бедности. Это означает, что мы можем и не прийти к недвусмысленному выводу, — к примеру, может выясниться, что при использовании одной из черт бедности уровень бедности будет расти, а при использовании другой — нет, но это хотя бы поможет выйти из тупика. Аналогичным образом, проводя сравнения во времени, было бы целесообразно сравнивать данные 1950 г. с двумя альтернативами для 1980 г., одна из которых учитывала бы изменения индекса потребительских цен, а другая — реальных доходов. Тем самым мог бы быть получен «доверительный интервал» для оценок 1980 г. До сих пор мы обсуждали черту бедности, как будто ее уровень представляет собой некое единое для всех значение, но семьи различного типа и размера заслуживают различного рассмотрения.

Б82

Государственное перераспределение доходов осуществляется прямым и косвенным способом. Меры прямого регулирования доходов: а) "трансфертные платежи" - это денежные выплаты малообеспеченным группам, пенсионерам и безработным; б) индексация фиксированных доходов и трансфертных платежей при определенном законом проценте инфляции; в) обязательный минимум зарплаты, как база оплаты труда во всех сферах экономики. Меры косвенного воздействия на перераспределение доходов: регулирование цен на социально важную продукцию; прогрессивное налогообложение, при котором налоговая ставка увеличивается по мере роста размеров номинального дохода.

Социа́льная защи́та — система мероприятий, осуществляющихся государственными и общественными организациями по обеспечению гарантированных минимальных достаточных условий жизни, поддерживанию жизнеобеспечения и деятельного существования человека.