- •1. Плательщики ндс, постановка на учет в качестве налогоплательщика, порядок освобождения от обязанностей плательщика ндс.

- •2. Налоговые вычеты есн.

- •5. Налоговая база ндс

- •6. Доходы, учитываемые при налогообложении прибыли

- •7. Ставки ндс

- •8. Доходы, не учитываемые при определении н.Базы по Нпр.

- •10. Методы определения доходов/расходов (м-д начисления, кассовый м-д)

- •12. Исчисление и уплата налога на прибыль

- •14. Ставки и сроки уплаты налога на прибыль

- •17. Порядок и сроки уплаты ндс.

- •18. Налоговые ставки по н/гу на прибыль.

- •19. Порядок оформления счетов-фактур при расчете ндс.

- •20. Гос. Пошлина:понятие,правовые основы. Объекты действия,сроки и порядок уплаты, льготы по уплате.

- •21. Роль и ф-ии акцизов в н.Системе.

- •22. Плательщики гос.Пошлины

- •23. Фискальная значимость акцизов

- •24. Виды государственной пошлины.

- •25. Основные виды подакцизных товаров

- •26. Ставки гос. Пошлин.

- •27. Место есн в системе налогов и сборов рф.

- •28. Льготы по уплате гос.Пошлин

- •30. Ндфл.Объект налогообложения.Плательщики.

- •32. Налоговая база и особенности определения налоговой базы при исчислении ндфл

- •34. Стандартные, соц-ые и имуществ. Вычеты при исчислении ндфл

- •35. . Порядок исчисления есн

- •36. Налоговые ставки,порядок исчисления ндфл.

- •37. Н льготы есн

- •38. Налоговые вычеты при исчислении акцизов.

10. Методы определения доходов/расходов (м-д начисления, кассовый м-д)

Организации при исчислении налога на прибыль, для определения доходов и расходов имеет право использовать метод начисления или кассовый метод.

Кассовый метод имеют право использовать организации, у которых предыдущий 4 квартала средняя сумма выручки от реализации товаров без учета НДС, не превысила 1 млн. руб. за каждый квартал.

При использовании этого метода, дата получения доходов признается день поступления денежных средств на счета в банках или кассу предприятия, поступление иного имущества и имущественных прав.

Расходами признаются затраты, после их фактической оплаты, при этом следует иметь ввиду, что:

расходы по приобретению сырья и материалов учитывается в составе расх-в, уменьшающих н/обл-ую прибыль по мере списания дан. Сырья и матер-в в произв-во;

в составе расх-в,уменьш-хн/обл-ую прибыль учит-ся амортизация только оплаченного н/пл-ом амортизируемого имущ-ва, используемого произв-вом.

Налоги исчисляются после получения оплаты за реализованные товары и существует реальная возможность перечислять их бюджет, однако, пользоваться кассовым методом не настолько выгодно. При кассовом методе должны быть оплачены как доходы, так и расходы.

Метод начисления

При использовании этого метода, доходы признаются в том отчетном периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества и имущественных прав в их оплату.

Датой получения дохода от реализации, в целях налогообложения признается день отгрузки или передачи товаров, услуг и т. д.

Для внереализационных доходов, дата их получения устанавливается индивидуально, в зависимости от вида дохода.

Расходы признаются в том отчетном периоде, к которому они относятся независимо от времени фактической уплаты денежных средств и иной формы их оплаты, это означает, что расходы признаются в том отчетном периоде, в котором эти расходы возникают, исходя из условий сделок и принципа равного и пропорционального формирования доходов и расходов. Они группируются на расходы,связ с реал-ей и внереализ-ые. Расх связ с реал : - матер расх-ды

- расх-ды на оплату труда

- амортизац отчисл-я

- прочие расх-ды.

11. Исчисление НДС и порядок его уплаты в бюджет

Сумма налога подлежащая взносу в бюджет определяется как разница между суммой налога полученного от покупателей за реализ. товары и сумма налога полученного от покупателей за реализацией или товары и суммы налога по оплаченным материальным ресурсам, топливу, работам, услугам, стоимость которых относиться на издержки производства и обращения.

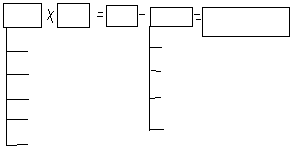

Схема расчета НДС подлежащ уплате в бюджет:

Н.база при реал-ии тов-в опред-ся как их ст-ть исчисленная исходя из цен, устан-х ст40 НК РФ. При ввозе тов-в на томож.терр. РФ н.база опред-ся как сумма:

-тамож ст-ть этих тов-в

-подлеж-х уплате тамож пошлины

-подлеж уплате акцизов.

Н. база увел-ся на суммы:

-АП или иных П,получ-х в счет предстоящих поставок тов-в,выполненных работ или оказанных услуг.

-в виде фин.помощи на пополнение фондов спец-го назначения в счет увел-я д/овлибо иначе связ-х с оплатой реалтз-х тов-в.

В целях правильного исчисления н/га необх-мо устан-ть дату реал-ии, в зав-ти от принятой учетной политики.

Н.период по НДС с 1.01.08 устан-ся квартал.

Вычеты:

1. Суммы НДС, предъявленные налогоплательщику при приобретении товаров (работ, услуг), имущественных прав на территории РФ (либо уплаченные налогоплательщиком при ввозе товаров на таможенную территорию РФ в режимах выпуска для внутреннего потребления, временного ввоза и переработки вне территории РФ).

2. Суммы НДС, уплаченные покупателями – налоговыми агентами, за исключением реализации конфиската, бесхозяйных ценностей, кладов и скупленных ценностей, перешедших по праву наследования государству, если они исполняют обязанности налогоплательщика НДС.

3. Суммы НДС, предъявленные продавцами иностранному лицу- покупателю при приобретении (ввозе) им товаров (работ, услуг) для его производственной (иной) деятельности, после уплаты налоговым агентом НДС и при условии постановки ин. лица на учет в налоговых органах.

4. Суммы НДС, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров (работ услуг) , в случае их возврата и отказа покупателя от них.

5. Суммы НДС, предъявленные исполнителем (подрядной организацией) налогоплательщику по товарам (работам, услугам), приобретенным для выполнения строительно-монтажных работ, а также предъявленные налогоплательщику при проведении капстроительства и при приобретении им объектов незавершенного капстроительства.

6. Суммы НДС, исчисленные налогоплательщиком при выполнении строительно-монтажных работ для собственного потребления, связанных с имуществом, предназначенным для осуществления операций, облагаемых НДС, стоимость которого подлежит включению в расходы при исчислении налога на прибыль.

7. Суммы НДС, исчисленные налогоплательщиком с суммы оплаты (частичной оплаты), полученных в счет предстоящей поставки.

8. Суммы НДС, исчисленные налогоплательщиком в случае отсутствия требуемых документов по операциям реализации товаров (работ, услуг) с нулевой процентной ставкой.

Налоговые вычеты производятся на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг), имущественных прав.

Все плательщики НДС должны составлять счета-фактуры при совершении операции по реализации товаров, они являются обязательными документами для всех плательщиков НДС.

На основании счетов-фактур осуществляется расчет НДС и контроль налоговых органов за полнотой и правильностью уплаты налога в бюджет.

Налогоплательщик обязан вести журнал учета полученных и выставленных счетов-фактур, книги покупок и продаж.

Законом предусмотрен порядок заполнения счетов-фактур.

Сумма подлежащая уплате в бюджет исчисляется по итогам каждого налогового периода, как уменьшенная на Сумму вычетов, общая сумма налогов исчисляется от налоговой базы. Если Сумма вычетов превышает общую сумму налога, то разница подлежит возмещению налогоплательщику.

Если ежемесячно в течении квартала выручка налогоплательщика от реализации товаров (Работ, услуг)без НДС составляет до 2 млн. рублей, то оплата производиться ежеквартально, не позднее 20-го числа месяца, следующего за истекшим. Если свыше 2 млн. руб., то оплата происходит ежемесячно до 20-го числа, следующего за истекшим