- •1. Сущность и методы фин анализа

- •2. Основные правила составления финансовых планов. Финансовое планирование. Создание модели фин планирования.

- •3. Основные отличия отчета о прибылях и убытков и отчета о движении денежных средств

- •4. Факторы влияющие на выбор источника финансирования

- •5. Анализ влияния финансирования на риск и доходность фирмы

- •6. Выбор оптимальной структуры капитала

- •7. Средневзвешенная стоимость капитала

- •9. Преимущества и недостатки заемного капитала

- •10. Стоимость заемного капитала

- •12. Финансовый леверидж. Эффект финансового рычага

- •15.Направления инвестиционного анализа в зависимости от его целей и конкретных задач хозяйственной деятельности компании.

- •17. Принципы разработки бюджета капитальных вложений

- •18. Прогноз денежных потоков инвестиционного проекта.

- •19. Характеристика методов анализа инвестиционных рисков

- •20. Качественные методы оценки инвестиционных рисков

- •21. Количественный анализ рисков инвестиционных проектов

- •22. Оценка финансовой состоятельности инвестиционного проекта.

- •23. Аннуитет. Будущая и приведенная стоимость аннуитета.

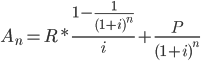

- •Коэффициент аннуитета. Коэффициент аннуитета превращает разовый платёж сегодня в платёжный ряд. С помощью данного коэффициента определяется величина периодических равных выплат по кредиту:

- •Приведенная стоимость срочного аннуитета пренумерандо

- •Приведенная стоимость бессрочного аннуитета

- •24. Неопределенность и риск инвестиционного проекта: основные отличия.

- •25. Метод срока окупаемости инвестиционного проекта

- •26. Метод индекса рентабельности

- •27. Метод расчета чистого дисконтированного дохода (чдд)

- •Метод внутренней нормы доходности.

- •29. Метод средней доходности инвестиций

- •30. Процесс формирования инвестиционного портфеля.

- •31. Оценка стоимости и доходности облигаций.

- •32. Оценка акций : модель дисконтирования дивидендов

- •33. Приведенная стоимость денег и дисконтирование.

- •34. Модель оценки долгосрочных активов capm при принятии инвестиционных решений.

- •35. Определение оптимального бюджета капиталовложений.

- •36. Понятие опциона. Основные типы контрактов, их преимущества.

- •37. Анализ инвестиционного портфеля

- •Анализ процентных ставок в условиях инфляции. Номинальная, реальная и эффективная процентные ставки.

- •Точка безубыточности. Методы определения точки безубыточности

- •Структура источников финансирования инвестиций предприятия.

- •41. Показатель текущей оценки реализуемости проектов (eva).

- •42. Вероятностный анализ денежных потоков по проекту.

- •43. Сущность метода анализа чувствительности проекта.

- •44. Сущность и отличия понятий инвестиций и финансовых вложений.

- •45 Степень устойчивости проекта. Точка безубыточности инвестиционного проекта.

- •Норма дисконта и поправка на риск.

- •Метод модифицированной нормы доходности.

- •49. Инфляция и планирование инвестиций.

- •50. Бизнес-план. Структура бизнес-плана.

30. Процесс формирования инвестиционного портфеля.

Инвестиционный портфель — это набор различных инвестиционных инструментов, которые используются для получения прибыли от инвестиций.

Формирование инвестиционного портфеля происходит после того, как определены цели инвестиционной политики, приоритетные задачи и выбрана стратегия управления инвестициями. Перед началом формирования портфеля инвестиций проводится тщательный анализ рынка, на основе результатов анализа задаются основные характеристики инвестиционного портфеля , к которым относят: ожидаемый доход, степень отклонения от него и т.д. Далее производится выбор и приобретение объектов инвестиций.

Процесс формирования портфеля инвестиций можно разбить на несколько этапов.

Первый этап - это поиск инвестиционных проектов, исходя из имеющихся ресурсов компании, текущего состояния рынка и ряда других факторов. Обычно, количество инвестиционных проектов, над которыми работают аналитики, несколько выше, чем планируемые затраты компании.

На втором этапе проводится рассмотрение и оценка каждого бизнес-плана для планируемой инвестиции, а также проводится тщательная экспертиза его характеристик. Затем производится первичной отбор проектов для более углубленного анализа на основе ряда показателей, которые разрабатываются аналитиками инвестиционной компании. В эти показатели могут входить: уровни инвестиционного риска, степень разработанности проекта, наличие производственной базы и инфраструктуры, а также имидж предприятия.

На последующем этапе производится оценка эффективности бизнес - проектов. В процессе данной оценки производится составление графика инвестиционных потоков для данного предприятия. Оценка эффективности бизнес - проекта является многофакторной задачей, на основе всех полученных показателей принимается решение о проведении инвестиции.

На заключительном этапе происходит конечное формирование портфеля инвестиций на основе выбранных критериев. Если тот или иной критерий является более важным, то может происходить корректировка при формировании портфеля инвестиций.

В некоторых случаях общий портфель инвестиционного фонда делится на несколько субпортфелей, для каждого из которых делается персональный анализ. Такой подход при разделении инвестиционных ресурсов позволяет вести более гибкую систему управления.

31. Оценка стоимости и доходности облигаций.

Оценка стоимости облигации заключается в определении текущей стоимости всех предстоящих выплат по облигации с учетом моментов времени, когда они будут произведены. Обычно при оценке облигаций считают, что процентная ставка равна рыночной (текущей) ставке процента, установившейся на рынке ценных бумаг на момент оценки, и будет оставаться постоянной до момента погашения облигации. Именно по этой ставке и осуществляется дисконтирование будущих выплат к моменту оценки облигации. Текущая стоимость купонной облигации равна сумме текущей стоимости номинала, выплачиваемого в момент погашения, и текущей стоимости потока купонных выплат, производимых в конце каждого купонного периода.

Стоимость облигации зависит от таких переменных показателей как процентная ставка, спрос и предложение, срок до погашения, кредитное качество и налоговый статус.

Основной метод оценки стоимости облигаций

Номинальная стоимость облигации (нарицательная стоимость) — величина денежной суммы, указанная на облигации, которую эмитент берет взаймы и обещает выплатить по истечении определенного срока (срока погашения).

Купонная процентная ставка — отношение суммы выплачиваемых процентов к номинальной стоимости облигации. Чем выше купонная процентная ставка, тем выше рыночная стоимость облигации.

Основные правила, которые необходимо учитывать на рынке облигаций:

чем ближе в момент покупки облигации срок ее погашения, тем выше ее рыночная стоимость;

чем выше доход, приносимый облигацией, тем ниже ее рыночная стоимость;

Формула текущей рыночной стоимости облигации

Оценка доходности облигаций:

Доходность облигаций – это один из показателей, определяющий характеристику финансовой эффективности инвестирования в облигацию в настоящий период в виде годовой ставки сложных процентов с учетом всех доходов облигаций.

РАСЧЕТ ДОХОДНОСТИ ОБЛИГАЦИЙ

Инвестор приобретает облигацию с целью получения дохода. Для определения эффективности инвестирования средств в облигацию и сопоставления различных облигаций используют не абсолютные значения дохода, а относительные, т.е. пользуются показателем доходности . Доходность за некоторый период времени (текущая доходность ) определяется как отношение полученного дохода к затраченному капиталу, который принес данный доход.

Доходность купонной облигации . Одним из основных показателей доходности купонной облигации является купонный процент. Однако в зависимости от состояния конъюнктуры рынка одна и та же облигация может обладать различной доходностью . Доходность облигации с нулевым купоном. Доход по облигации с нулевым купоном представляет собой разницу между номиналом и ценой приобретения бумаги.