- •1. Необхідність страхового захисту як важливого засобу економічної безпеки суб'єктів господарювання та життєдіяльності людей на випадок шкоди, зумовленої ризиковими обставинами.

- •2. Страхові фонди як матеріальна основа страхового захисту. Форми організації фондів страхового захисту.

- •3.Самострахування, його джерела й межі доцільного застосування.

- •4.Виникнення та етапи розвитку страхування. Сутність страхування.

- •5.Місце страхування в системі економічних категорій.

- •6.Функції страхування. Сфери застосування страхування.

- •7.Принципи страхування: економічні принципи функціонування системи страхування, принципи здійснення страхових правовідносин.

- •Поняття класифікації страхування, її наукове та практичне значення. Ознаки класифікації: історичні, економічні, юридичні.

- •Класифікація за об'єктами страхування. Галузі страхування: майнове, страхування відповідальності, особисте страхування.

- •11/ Види страхування.

- •12/ Класифікація страхування за родом небезпеки: страхування ризиків від вогню, інженерних, сільськогосподарських,транспортних,фінансово-кредитних та інших ризиків.

- •13/ Класифікація за ступенем свободи волевиявлення страхувальника. Обов'язкове страхування. Добровільне страхування.

- •14/ Класифікація страхування за статусом страхувальника. Страхування юридичних осіб усіх форм власності. Страхування громадян.

- •15/ Класифікація страхування за спеціалізацією страховика. Загальні види страхування. Страхування життя. Перестрахування.

- •16/ Поняття ризику. Основні характеристики ризику. Рівень ризику. Частота ризику та розмір шкоди.

- •17/ Управління ризиком. Роль ризик-менеджменту у виявленні, розпізнаванні ідентифікації та визначенні методів впливу на ризик. Виключення ризику. Активне й пасивне запобігання ризику.

- •18. Субєктивні та об'єктивні ризики. Матеріальні і нематеріальні ризики. Чисті і спекулятивні ризики. Фундаментальні і часткові ризики.

- •20. Визначення страхового ризику. Ознаки страхового ризику. Специфіка ризиків у страхуванні майна, відповідальності, в особовому страхуванні.

- •21. Оцінка ризику й визначення доцільності його страхування. Критерії визначення ціни страхування. Структура та основи розрахунку страхових тарифів.

- •22. Поняття страхового ринку. Об’єкти та суб'єкти страхового ринку.

- •22. Страхові послуги як об'єкти взаємовідносин страховиків і страхувальників.

- •23. Перспективи розвитку страхового ринку в Україні

- •24. Сутність і завдання маркетингу в страхуванні. План маркетингової діяльності. Інформаційне забезпечення маркетингових досліджень.

- •25. Реалізація страхового продукту. Страхові договори, порядок їх підготовки й укладання. Права й обов'язки сторін. Контроль за виконанням договорів.

- •26. Страхова компанія як основний суб’єкт страхового ринку, її організаційні форми.

- •27. Порядок створення, функціонування та ліквідації страхових компаній.

- •28. Ресурси страховика: фінансові, матеріальні, трудові, інформаційні.

- •Структура страхових компаній. Центральний офіс. Філіали й представництва. Управління страховою компанією. Страхові об'єднання.

- •Об’єктивна необхідність, зміст та межі державного регулювання страхової діяльності.

- •Органи нагляду за страховою діяльністю та їх функції. Реєстрація та ліцензування страховиків. Контроль за діяльністю страховиків.

- •Страхування життя і його основні види. Програми страхування життя.

- •Страхування пенсій (ренти).

- •Обов'язкові види страхування від нещасних випадків і професійних захворювань. Страхування від нещасних випадків на транспорті, військовослужбовців і працівників ризикових професій.

- •Добровільне індивідуальне й колективне страхування від нещасних випадків.

- •36. Медичне страхування. Суб'єкти й об'єкти страхування. Умови обов'язкового медичного страхування. Добровільне медичне страхування.

- •37. Страхування майна юридичних осіб: суб'єкти й об'єкти страхування, страхові події, порядок укладання договорів, умови відшкодування збитків.

- •38. Особливості страхування сільськогосподарських підприємств: страхування врожаю сільськогосподарських культур та багаторічних насаджень, страхування тварин, страхування будівель та іншого майна.

- •39. Страхування технічних ризиків.

- •40. Страхування фінансово-кредитних ризиків.

- •41. Страхування транспортних засобів автомобільного та іншого наземного, морського, авіаційного транспорту. Страхування вантажів.

- •42. Страхування майна громадян: будівель і споруд, тварин, домашнього та іншого майна.

- •43. Страхування цивільної відповідальності власників автотранспортних засобів.

- •44.Моторне (транспортне) страхове бюро і його функції. Міжнародна система "Зелена картка".

- •Страхування відповідальності роботодавців.

- •Страхування відповідальності товаровиробників за якість продукції.

- •Страхування професійної відповідальності.

- •Страхування відповідальності за забруднення довкілля.

- •50. Необхідність і сутність перестрахування, стан і перспективи його розвитку. Суб'єкти перестрахування. Ринки перестрахування. Вимоги, що ставляться до перестрахування ризиків у нерезидентів.

- •51.Методи перестрахування. Факультативне перестрахування. Облігаторне перестрахування. Порівняльний аналіз методів перестрахування.

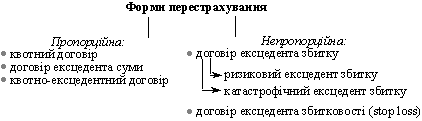

- •52. Форми проведення перестрахувальних операцій. Пропорційне перестрахування Квотні й ексцедентні договори пропорційного перестрахування, їх характеристика, переваги та недоліки.

- •53. Непропорційне перестрахування: на базі ексцеденту збитку, на базі ексцеденту збитковості.

- •Співстрахування й механізм його застосування.

- •Склад доходів страховика. Доходи від страхової діяльності. Зароблені страхові премії, порядок їх визначення. Доходи від інвестування тимчасово вільних коштів.

- •56.Витрати страховика: їх склад і економічний зміст. Собівартість страхової послуги

- •57. Виплата страхових сум і страхового відшкодування. Витрати на утримання страхової компанії.

- •58. Прибуток страховика. Визначення прибутку від страхової діяльності. Прибуток від інвестиційної діяльності. Розподіл прибутку.

- •59. Оподаткування страховиків.

- •60. Поняття фінансової надійності страховика та значення останньої.

- •61. Формування збалансованого страхового портфеля. Відбір ризиків. Тарифна політика. Перестрахування як метод забезпечення фінансової надійності.

- •Фінансові методи забезпечення надійності страхових компаній.

- •63. Платоспроможність страховика, умови її забезпечення. Власні кошти страховика. Технічні резерви, їх склад.

- •64. Показники платоспроможності. Фактичний і нормативний запас платоспроможності, порядок їх обчислення.

52. Форми проведення перестрахувальних операцій. Пропорційне перестрахування Квотні й ексцедентні договори пропорційного перестрахування, їх характеристика, переваги та недоліки.

Форми

перестрахування (пропорційна і

непропорційна) різняться системою

розподілу ризиків між сторонами

перестраховувальної угоди. Кожна з форм

перестрахування передбачає певні види

договорів.

Пропорційна форма виділяє кілька видів

договорів (квотні, ексцедентні,

квотно-ексцедентні). Згідно з квотним

договором

перестрахування перестрахувальник

зобов’язується передавати перестраховикові

частку в усіх ризиках певного виду, а

перестраховик зобов’язується приймати

її. Частка участі в перестрахуванні

може бути встановлена у відсотках від

страхової суми або в абсолютному

вираженні. Перестраховик має право

встановлювати ліміти відповідальності

за договором.

Ексцедент за договором

— це величина, кратна власному утриманню

цедента. Сума ексцедента виражається

в кілька разів збільшеному розмірі

власного утримання. Власне утримання

на певному рівні в ексцедентному

перестрахуванні називають лінією

(часткою). Квотно-ексцедентний договір

використовують у тому разі, коли компанія

розширює свій бізнес у новому для неї

виді страхування, тобто цедент може

точно обчислити ефект збільшення

квотного утримання.

Пропорційна форма виділяє кілька видів

договорів (квотні, ексцедентні,

квотно-ексцедентні). Згідно з квотним

договором

перестрахування перестрахувальник

зобов’язується передавати перестраховикові

частку в усіх ризиках певного виду, а

перестраховик зобов’язується приймати

її. Частка участі в перестрахуванні

може бути встановлена у відсотках від

страхової суми або в абсолютному

вираженні. Перестраховик має право

встановлювати ліміти відповідальності

за договором.

Ексцедент за договором

— це величина, кратна власному утриманню

цедента. Сума ексцедента виражається

в кілька разів збільшеному розмірі

власного утримання. Власне утримання

на певному рівні в ексцедентному

перестрахуванні називають лінією

(часткою). Квотно-ексцедентний договір

використовують у тому разі, коли компанія

розширює свій бізнес у новому для неї

виді страхування, тобто цедент може

точно обчислити ефект збільшення

квотного утримання.

53. Непропорційне перестрахування: на базі ексцеденту збитку, на базі ексцеденту збитковості.

Призначення непропорційного перестрахування — надання гарантій відповідальності страховика по прийнятих ризиках внаслідок великого сукупного збитку за визначений час.

Непропорційній формі перестрахування, як і пропорційній, притаманні певні види договорів (ексцедент збитку — «ехсеss of loss» та ексцедент збитковості — «stoop loss»).

Згідно з договором ексцедента збитку механізм перестрахування вступає в дію тоді, коли остаточна сума збитку за застрахованим ризиком перевищує межу обумовленої в договорі суми у разі настання страхового випадку. Договори ексцедента збитковості використовуються в тих випадках, коли за окремими видами страхування результати проходження договорів піддаються різким коливанням або існує небезпека, що один чи кілька страхових випадків можуть негативно вплинути на результати (градобиття, бурі).

Особливості, які слід враховувати при укладанні договорів ексцедента збитковості:

повна довіра перестраховика щодо компанії-цедента, її стратегії в проведенні страхування;

це форма покриття, що призначена для кореляції відхилень частотності від норми. Отже, обов’язково мають існувати попередні форми перестрахування;

пріоритет страховика має бути на такому рівні, щоб компанія-цедент на початку дії договору ексцедента збитковості вже несла понаднормативні збитки.

Співстрахування й механізм його застосування.

Співстрахування характеризує відносини в страхуванні, коли його об'єкт може бути застрахований за одним договором страхування кількома страховиками. За таких обставин два або більше страховиків беруть участь визначеними частками у страхуванні одного і того ж ризику, видаючи спільні та окремі поліси, кожний на страхову суму у своїй частці. У такому випадку страхові компанії ділять між собою в обумовлених частках і страхову премію, і відповідальність щодо відшкодування витрат від страхових подій. У договорі страхування містяться умови, що визначають права й обов'язки кожного страховика. При наявності відповідної угоди між співстраховиками та страхувальником один із співстраховиків може представляти всіх інших у взаємовідносинах із страхувальником, залишаючись відповідальним перед ним лише у розмірі своєї частки. Співстрахування сприяє зменшенню ризику конкретного страховика, вирівнюванню страхових сум і тим самим — досягненню більшої стабільності кожного страховика (виконується умова центральної теореми теорії вірогідності).

Особливості співстрахування:

1)один із співстраховиків може представляти усіх інших у взаємовідносинах із страхувальником, залишаючись відповідальним перед ним лише у розмірі своєї частки.

2)кожен страховик несе відповідальність тільки за обсягом взятих на себе зобов’язань.

3)страхувальник може розглядатися як співстраховик якщо об'єкт застраховано не в повній вартості.

4)має значні переваги при страхуванні великих ризиків та незручне при страхуванні середніх та незначних ризиків.