- •Министерство образования Российской Федерации

- •Теория рисков и ожиданий

- •Оглавление

- •Введение

- •Методические указания по изучению дисциплины «теория рисков и ожиданий»

- •Распределение тем контрольных работ и тестов по вариантам:

- •Раздел 1. Общая характеристика информации, неопределённости и рисков в экономике

- •Глава 1. Теория рисков и ожиданий – раздел экономической теории

- •1.1. Предмет и метод теории рисков и ожиданий

- •1.2. Связь теории рисков и ожиданий с другими научными дисциплинами

- •1.3. Краткая история развития дисциплины

- •1.4. Терминология теории рисков и ожиданий

- •Глава 2. Информация и проблемы функционирования рынка

- •2.1. Фиаско рынка: информация и ожидания

- •2.2. Проблема несовершенства информации

- •2.3. Степень равномерности распределения информации и ее оценка

- •2.5. Механизм передачи информации в условиях конкурентного и неконкурентного рынка

- •2.6. Информация и ожидания в рыночной экономике

- •2.7. Информация и уровни надежности ожидания

- •2.8. Устранение информационной асимметрии

- •Глава 3. Неопределённость в современной рыночной экономике

- •3.1. Характеристика неопределённости

- •3.2. Причины неопределённости

- •3.3. Условия неопределённости и их классификация

- •3.4. Неопределённость от недостатка информации

- •3.5. Классификация неопределённости в экономике

- •3.6. Полная неопределённость. Частичная неопределённость

- •3.7. Принятие решений в условиях неопределенности

- •Глава 4. Риски в рыночной экономике

- •4.1. Понятие риска

- •4.2. Сущность риска и причины его возникновения

- •4.3. Неопределённость и риск

- •4.4. Информация и риск

- •4.5. Отношение к риску

- •4.6. Риск и вероятность редких событий

- •4.7. Классификация и идентификация рисков

- •Классификация рисков по определённым признакам

- •4.8. Методы выявления рисков

- •4.9. Правила отнесения отраслей (подотраслей) экономики к классу профессионального риска

- •4.10. Способы управления риском

- •Правила риск - менеджмента

- •Нельзя думать, что есть лишь одно решение, возможно, есть и другие альтернативные решения

- •Вопросы для повторения

- •Раздел II. Общая характеристика методов воздействия на риск

- •Глава 1. Средства разрешения рисков

- •Принципы, используемые при выборе средств разрешения рисков

- •Глава 2. Основные методы (способы) снижения рисков

- •2.1. Диверсификация рисков

- •2.2. Страхование (объединение риска)

- •2.3. Поиск и приобретение дополнительной информации

- •2.4. Избежание (уклонение от риска)

- •2.5. «Принятие риска на себя»

- •2.6. Передача риска (или трансферт)

- •Передача рисков путём заключения договора факторинга.

- •2.7. Распределение рисков

- •2.8. Хеджирование

- •2.9. Использование внутренних нормативов

- •2.10. Лимитирование рисков

- •Вопросы для повторения

- •Раздел III. Инвестиционный риск и диверсификация портфеля

- •Глава 1. Оценка рисков на рынке капитальных активов

- •1.1. Оценка рисков

- •1.2. Комплексная оценка рисков

- •1.3. Основные принципы оценки рисков

- •1.4. Методы оценки рисков

- •1.5. Оценка систематического и несистематического рисков

- •1.6. Модель оценки капитальных активов

- •1.7. Риск и доход

- •1.8. Норма доходности, текущая (приведенная) стоимость и модель арбитражного ценообразования

- •1.9. Теория ожидаемых денежных потоков

- •Снижение денежного потока вызывают:

- •Глава 2. Риск инвестиционных решений и портфельное регулирование

- •2.1. Цена рисковых активов

- •2.2. Взаимосвязь прибыли и рисковых активов

- •2.3. Понятие инвестиционного портфеля

- •2.4. Диверсификация портфеля

- •2.5. Корреляция. Ковариация. Коэффициент корреляции

- •2.6. Выбор эффективного портфеля со многими активами

- •2.7. Методы регулирования инвестиционным портфелем

- •Вопросы для повторения

- •Темы контрольных работ

- •Методические материалы Тесты (выберите правильный ответ)

- •Верны ли следующие утверждения?

- •Библиографический список

- •Для заметок

- •Теория рисков и ожиданий

2.2. Взаимосвязь прибыли и рисковых активов

Каждый из инвесторов стоит перед выбором: либо высокая прибыль от рисковых активов (с опасностью потерять не только прибыль, а также вложенный капитал), либо ожидаемый доход с гарантированным результатом.

Существование рисков снижения доходности является следствием наличия вероятности снижения размеров процентов и дивидендов по портфельным инвестициям, а также по вкладам и кредитам.

Процентные риски представляют собой риски активных операций, проводимых компанией. Кредитные риски тесно связаны с процентным риском и в своём большинстве источники их возникновения одинаковы. При этом выделяют несколько специфических рисков, которые относятся к данной группе:

Биржевые риски, сущность которых состоит в наличии вероятности возникновения потерь в результате проведения компанией биржевых сделок,

Селективные риски (риски выбора), которые заключаются в неправильном выборе видов вложения капитала, видов ценных бумаг при формировании инвестиционного портфеля, выборе заёмщика и т.д.).

Риски ликвидности связаны с возможностью потерь при реализации ценных бумаг или других товаров вследствие изменения их качества, потребительской стоимости и т.п.

Риски банкротства – возникают в результате неправильного выбора способов вложения капитала, оканчиваются полной потерей инвестором собственного капитала и способности рассчитываться по взятым на себя обязательствам.

Самым безрисковым

активом являются деньги и казначейские

вексели. Покупка ценных бумаг (акций и

облигаций) всегда связана с риском. Если

часть активов, размещённых на фондовой

бирже, обозначить через

![]() то

то

![]() будет означать активы, предназначенные

для покупки казначейских векселей. В

этом случае средневзвешенная ожидаемая

прибыль

будет означать активы, предназначенные

для покупки казначейских векселей. В

этом случае средневзвешенная ожидаемая

прибыль

![]() будет равна:

будет равна:

![]() ,

,

где

![]() - часть активов, размещённая на фондовой

бирже;

- часть активов, размещённая на фондовой

бирже;

![]() - ожидаемая прибыль

от инвестиций на фондовой бирже;

- ожидаемая прибыль

от инвестиций на фондовой бирже;

- часть активов,

использованная на покупку казначейских

векселей;![]()

![]() - свободная от

риска прибыль по казначейским векселям.

- свободная от

риска прибыль по казначейским векселям.

Поскольку прибыль

от инвестиций на фондовой бирже, как

правило, больше прибыли по казначейским

векселям

![]() ,

то преобразуем уравнение:

,

то преобразуем уравнение:

![]() .

.

Дисперсию по

рисковому активу обозначим через

![]() ,

а их стандартное отклонение через

,

а их стандартное отклонение через

![]() .

Тогда стандартное отклонение

средневзвешенной ожидаемой прибыли

.

Тогда стандартное отклонение

средневзвешенной ожидаемой прибыли

![]() будет равно

будет равно

![]() :

:

![]() и

и

![]() .

.

В результате формулу общей прибыли по портфелю инвестиций, размещённых на фондовой бирже можно представить следующим образом:

![]() .

.

Это уравнение

является бюджетным ограничением,

демонстрирующим взаимосвязь прибыли

и рисковых активов. Поскольку

![]() и

- константы, то и цена риска (показывающая

угол наклона бюджетного ограничения).

и

- константы, то и цена риска (показывающая

угол наклона бюджетного ограничения).

![]() - тоже константа.

Следовательно, ожидаемая прибыль по

портфелю инвестиций

- тоже константа.

Следовательно, ожидаемая прибыль по

портфелю инвестиций

![]() зависит от

зависит от

![]() .

Это означает, что

.

Это означает, что

![]() увеличивается по мере роста стандартного

отклонения

(см. рис. 11).

увеличивается по мере роста стандартного

отклонения

(см. рис. 11).

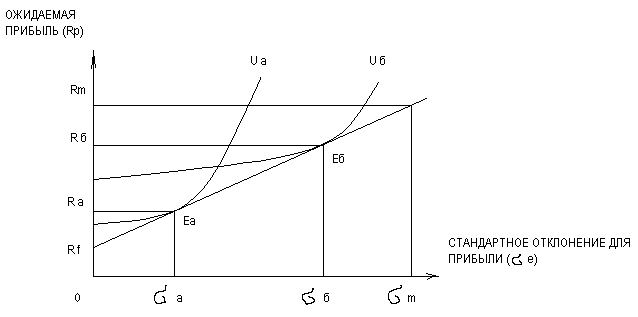

Рис. 11. Выбор соотношения прибыли и риска.

Согласно теории Неймана-Моргенштерна, удовлетворённость инвесторов от вложений в различные активы может быть выражена кривыми безразличия, каждая точка которых выражает равную степень удовлетворённости инвестора различными сочетаниями риска и дохода. При этом, чем больше размер портфеля, тем больше удовлетворённость инвестора, что выражается более отдалённой от начала координат кривой безразличия. Форма кривых безразличия такова, что, чем больше риск, тем меньше глубина их изгиба. Таким образом, каждая из кривых безразличия непосредственно отражает различные сочетания дохода и риска, но за этим стоят различные сочетания безрискового и рискового активов.

Обозначим

удовлетворение вкладчика через кривые

безразличия U1,

U2, U3 таким образом, что U3

будет отображать максимальное

удовлетворение, а U1

– минимальное. Кривые безразличия идут

вверх, так как с ростом риска (

)

растёт и ожидаемая прибыль

![]() ,

которая компенсирует риск.

,

которая компенсирует риск.

Как видно из графика

(рис. 11),инвестор в своём стремлении к

большему доходу переходит к кривой

![]() к кривым

к кривым

![]() ,

,

![]() и т.д. Инвестор может стремиться к самым

отдалённым от начала координат кривым

безразличия, т.е. к самым высоким доходам,

но он вынужден считаться с бюджетным

ограничением.

и т.д. Инвестор может стремиться к самым

отдалённым от начала координат кривым

безразличия, т.е. к самым высоким доходам,

но он вынужден считаться с бюджетным

ограничением.

На графике линия

бюджетного ограничения инвестора

строится фактически по той же схеме,

что и линии бюджетных ограничений

потребителей (рис. 11). Если все свои

финансовые средства инвестор израсходует

на безрисковый актив, то мы получим

точку бюджетной линии на вертикальной

оси нашего графика

![]() .

Если же все средства будут вложены в

высокорисковой актив, то это даст

сочетание очень высокой прибыли с очень

высоким риском, т.е. точку пересечения

проекций от значения высокого дохода

на вертикальной и высокого риска на

горизонтальной осях графика. Данная

точка пересечения будет второй точкой

линии бюджетного ограничения инвестора

(точка К на рис. 11).

.

Если же все средства будут вложены в

высокорисковой актив, то это даст

сочетание очень высокой прибыли с очень

высоким риском, т.е. точку пересечения

проекций от значения высокого дохода

на вертикальной и высокого риска на

горизонтальной осях графика. Данная

точка пересечения будет второй точкой

линии бюджетного ограничения инвестора

(точка К на рис. 11).

Целью инвестора является получение высокой прибыли (например, если бы он перешёл с кривой на кривую ). Однако он вынужден действовать в рамках своего бюджетного ограничения.

Проведём бюджетное ограничение, иллюстрирующее взаимосвязь прибыли и рисковых активов:

![]() .

.

В случае, когда

инвестор не решается рисковать, он

вкладывает все активы в казначейские

векселя, то

![]() и

и

![]() (см. рис. 11). А в случае, когда инвестор

вкладывает все свои активы в покупку

ценных бумаг,

(см. рис. 11). А в случае, когда инвестор

вкладывает все свои активы в покупку

ценных бумаг,

![]() ,

тогда

,

тогда

![]() и в данной ситуации резко возрастает

риск (см. рис. 11). Равновесие же установится

между

и

(поскольку часть активов будет вложена

в ценные бумаги, а часть - в казначейские

векселя), например в

и в данной ситуации резко возрастает

риск (см. рис. 11). Равновесие же установится

между

и

(поскольку часть активов будет вложена

в ценные бумаги, а часть - в казначейские

векселя), например в

![]() при риске

при риске

![]() (в интервале от

(в интервале от

![]() до

).

Указанные точки

и

выступают проекцией пересечения кривой

безразличия с бюджетным ограничением

в точке

до

).

Указанные точки

и

выступают проекцией пересечения кривой

безразличия с бюджетным ограничением

в точке

![]() .

Отношение инвестора к риску определяет

местонахождение точки

на бюджетной прямой.

.

Отношение инвестора к риску определяет

местонахождение точки

на бюджетной прямой.

На практике при равных бюджетных ограничениях могут действовать инвесторы, которые по-разному относятся к риску. У них, соответственно, будут различные кривые безразличия (рис. 12).

Рис. 12. Выбор пакетов ценных бумаг различными вкладчиками.

Как видно из графика, если данный инвестор не склонен к риску, то его наиболее высокая из доступных кривая безразличия будет касаться линии бюджетного ограничения в точке, расположенной на нижних участках этой линии, т.е. в точке с незначительным уровнем риска. Так получается потому, что инвестор-противник риска будет испытывать наибольшее удовлетворение при вложении своих средств преимущественно в малорисковые активы.

На данном графике выбор инвестора, не склонного к риску, представлен точкой А. Если же мы имеем дело с рисковым инвестором, то его кривая безразличия коснётся бюджетной линии в точке В, которая характеризует сочетание высокой нормы прибыли и большого риска. В портфеле такого инвестора, следовательно, будут преобладать высокорисковые активы.

Эту ситуацию

рассмотрим на примере двух инвесторов

– Х и У. Х не расположен к риску и

предпочитает безрисковый доход, вкладывая

свои активы в основном в казначейские

векселя. У склонен к риску, поэтому

большую часть активов вкладывает в

покупку акций. На графике склонность

риску Х и У отражают кривые безразличия

– соответственно

![]() и

и

![]() .

.

Пересечение кривой

безразличия

с бюджетным ограничением ближе к началу

координат. Это означает более низкую

ожидаемую прибыль

![]() при более низком риске

при более низком риске

![]() .

Проекции пересечения кривой безразличия

.

Проекции пересечения кривой безразличия

![]() с бюджетным ограничением на оси координат

свидетельствуют о том, что У может

получить более высокую ожидаемую прибыль

с бюджетным ограничением на оси координат

свидетельствуют о том, что У может

получить более высокую ожидаемую прибыль

![]() при боле высоком риске

при боле высоком риске

![]() .

.