- •2. Связь риска и доходности действительно является линейной. 34

- •8. Перечислите основные предпосылки модели сарм? 37

- •2. Определите уровень риска портфеля, состоящего на 30% из безрискового актива, доходностью 15% и из рисковых ценных бумаг, ско которых составляет 20. 37

- •3.12. Вопросы и задачи к главе 4 51

- •Вопрос 1 - правильный ответ 3 56

- •3.18. Вопросы и задачи к главе 5 69

- •3.19. Ответы и решения 73

- •Вопрос 1 - правильный ответ 3 73

- •3.28. Вопросы к главе 6 99

- •Вопрос 14 - правильный ответ 1 105

- •3.36. Ответы и решения 127

- •3.44. Вопросы и задачи к главе 8 161

- •1. Как связана цена капитала фирмы с эффективностью ее работы? 162

- •3.49. Вопросы и задачи к главе 9 177

- •0 1 2 N-1 n время 190

- •3.53. Вопросы к главе 10 195

- •7. Почему разумный инвестор предпочитает вкладывать деньги не в ценные бумаги одной фирмы, а в инвестиционный портфель? 196

- •3.61. Вопросы к главе 11 212

- •3.64. Вопросы к главе 12 224

- •Предмет и метод курса

- •Место финансового менеджмента в системе управления организацией.

- •Содержание финансового менеджмента

- •Цель и задачи финансового менеджмента

- •Внутренняя и внешняя среда фирмы

- •1.1.Правовая среда компании

- •1.2.Налоговая среда фирмы

- •Вопросы к главе 1

- •Литература

- •Основные концепции финансового менеджмента

- •Концепция идеальных рынков

- •Концепция альтернативных затрат

- •Гипотеза эффективности рынков и компромисс риска и доходности

- •Теория агентских отношений

- •Теория асимметричной информации

- •Вопросы к главе 2

- •Литература

- •Основные достижения финансового менеджмента как науки

- •Анализ дисконтированного денежного потока

- •Теории Модильяни-Миллера

- •Теория портфеля и модель оценки доходности финансовых активов

- •Модель оценки доходности финансовых активов сарм

- •Связь риска и доходности действительно является линейной.

- •Теория ценообразования опционов

- •Теория арбитражного ценообразования (арт)

- •Вопросы и задачи к главе 3

- •Перечислите основные предпосылки модели сарм?

- •Определите уровень риска портфеля, состоящего на 30% из безрискового актива, доходностью 15% и из рисковых ценных бумаг, ско которых составляет 20.

- •Литература

- •Информационное обеспечение фм

- •Управленческая и финансовая отчетность

- •Назначение и взаимосвязь баланса, отчета о прибыли и отчета о движении денежных средств

- •Внутренние и внешние пользователи финансовой отчетности

- •Базовые показатели финансового менеджмента

- •Вопросы и задачи к главе 4

- •1.3.Взаимосвязь трех основных финансовых документов

- •1.4.Состав и соотношения основных показателей финансового менеджмента

- •1.5.Расчет основных показателей финансового менеджмента

- •1.6.Ответы и решения

- •Литература

- •Показатели доходности предприятия

- •Экономическая рентабельность активов

- •Прибыльность и скорость оборота

- •Управление рентабельностью активов

- •Рентабельность собственных средств

- •Чистая рентабельность акционерного капитала

- •Вопросы и задачи к главе 5

- •1.7.Формулы расчета показателей

- •1.8.Расчет и анализ экономической рентабельности активов

- •1.9.Чистая рентабельность акционерного капитала

- •Ответы и решения

- •Литература

- •Управление рисками

- •Классификация финансовых рисков.

- •Риск-менеджмент

- •Рыночный и специфический финансовый риск.

- •Предпринимательский (операционный) леверидж

- •Найти операционный рычаг по следующим данным:

- •Порог рентабельности и запас финансовой прочности

- •Финансовый леверидж

- •Риск владельца обыкновенных акций

- •Управление рисками внутри предприятия

- •Вопросы к главе 6

- •1.10.Вопросы

- •1.11.Тест

- •Литература

- •Управление оборотным капиталом

- •Оборотный капитал и источник его финансирования. Показатели платежеспособности и ликвидности

- •Оборачиваемость оборотного капитала и его элементов

- •Управление запасами

- •1.12.Метод авс контроля товарно-материальных запасов

- •1.13.Определение наиболее экономичного размера заказа

- •1.14.Системы управления запасами

- •1.15. Управление запасами готовой продукции

- •Управление дебиторской задолженностью

- •Управление кредиторской задолженностью

- •Управление денежными средствами и их эквивалентами

- •Вопросы и задания к главе 7

- •Ответы и решения

- •Литература

- •Управление источниками долгосрочного финансирования

- •Источники финансирования

- •Структура капитала

- •1.16.. Модель Миллера - Модильяни

- •1.17.Влияние факторов реальных рынков на формирование структуры капитала

- •1.18.Особенности российского налогового законодательства, влияющие на формирование структуры капитала компании

- •Цена капитала

- •1.19.Составляющие капитала

- •1.20. Цена источника финансирования «заемный капитал»

- •1.21.Цена источника финансирования «привилегированные акции»

- •1.22.Цена источника финансирования «нераспределенная прибыль»

- •1.23.Цена источника «обыкновенные акции»

- •1.24.Цена источника «амортизационный фонд»

- •1.25.Цена источника «кредиторская задолженность»

- •Средневзвешенная и предельная цена капитала

- •Эффект финансового рычага

- •Темп устойчивого роста

- •Дивидендная политика

- •1.26.. Дивидендная политика: основные вопросы

- •1.27.. Теоретические основы формирования дивидендной политики компании

- •1.28. Формирование дивидендной политики

- •1.29. Законодательные ограничения в вопросах дивидендной политики в России

- •Вопросы и задачи к главе 8

- •1.30.Вопросы к разделу 8.2

- •1.31.Задачи к разделу 8.2

- •1.32. Вопросы к разделу 8.3

- •1.33.Задачи к разделу 8.3

- •1.34.Вопросы к разделу 8.5

- •1.35.Задачи к разделу 8.5

- •1.36.Вопросы к разделу 8.7

- •Литература

- •Управление инвестициями

- •Сущность, цель и задачи

- •Методы оценки эффективности инвестиционных проектов

- •Методы оценки риска инвестиционных проектов

- •Инвестиционная политика и формирование бюджета капиталовложений

- •Вопросы и задачи к главе 9

- •Литература

- •Финансовые инструменты

- •Виды финансовых инструментов

- •Методы оценки финансовых активов

- •1.37. Временная стоимость денег

- •1.38.Модель дисконтированного денежного потока (dcf- модель)

- •1.39. Практическое применение модели оценки денежного потока

- •Равенство обусловлено бесконечной геометрической прогрессией.

- •0 1 2 N-1 n время

- •Портфельные инвестиции

- •1.40.. Доходность инвестиционного портфеля

- •1.41.Риск инвестиционного портфеля

- •1.42.. Эффективные портфели

- •1.43.Оптимальный портфель

- •Вопросы к главе 10

- •Задачи к главе 10

- •Литература

- •Финансовое планирование и прогнозирование

- •Стратегическое, долгосрочное и краткосрочное финансовое планирование

- •Финансовая стратегия

- •Бюджетирование

- •1.44.Цели и задачи планирования финансовой деятельности

- •1.45.Понятие и методы разработки бюджета компании

- •1.46.Оперативное финансовое планирование и контроль

- •Финансовый менеджмент в условиях инфляции

- •Антикризисное управление

- •Банкротство и реструктуризация

- •Вопросы к главе 11

- •Литература

- •Международные аспекты финансового менеджмента

- •Две формы вертикального баланса

- •Проблемы международных сравнений отчетности

- •1.47.Использование международных стандартов учета

- •1.48.Применение стандарта ias

- •1.49.Применение мсфо в разных странах с учетом национальных особенностей

- •1.50.Международные организации, их вклад в мсфо

- •1.51.Россия и проблема перехода на мсфо

- •Вопросы к главе 12

- •1. Собственные средства предприятия равны 20, заемные – 10, текущие обязательства – 5, операционная прибыль –12, проценты за кредит – 30%, налог на прибыль 25%. Определите по этим данным:

- •Литература

- •Информационные технологии в финансовом менеджменте

- •Программы анализа финансового состояния предприятия

- •Основы финансового моделирования

- •Программы оценки инвестиционных проектов (Рroject Expert)

- •Литература

Литература

Вальтер О.Э., Понеделкова Е.Н., Корнилин Д.А. Финансовый менеджмент. – М, Финансы и статистика, 2002

Базовый курс по рынку ценных бумаг. – М, ИАУУ НАУФОР - 1999

Басовский Л.Е. Финансовый менеджмент. –М.: Инфра-М, 2002;

Касимов Ю.Ф.Основы теории оптимального портфеля ценных бумаг. – М.: Филинъ, 1998. – 142 с.;

Колб Р.Б., Родригес Р. Дж. Финансовый менеджмент. – М.: Издатество «Финпресс»,2001;

Ковалев В.В. Практикум по финансовому менеджменту. – М.: Финансы и статистика,2000.

Лытнев О. Курс лекций «Основы финансового менеджмента» - 2000, http://www. cfin.ru

Станиславчик Е.Н. Основы финансового менеджмента. – М.: «Ось-89»,2001.

Финансовое планирование и прогнозирование

Стратегическое, долгосрочное и краткосрочное финансовое планирование

Соотношение целей разного уровня может быть представлено в виде пирамиды:

Пирамида целей определяет миссию, стратегические направления, стратегию в целом и повседневные задачи, а также необходимую деятельность. Особое внимание в финансовом планировании уделяется взаимосвязи целей любого уровня с потреблением ресурсов.

Говоря о будущем, на идее пирамиды можно строить механизм планирования, позволяющий согласовывать цели любого уровня с миссией организации. Обращаясь в прошлое, можно использовать пирамиду как механизм управления, для контроля достижения поставленных целей и оценки вклада отдельных лиц и подразделений в глобальные цели организации.

Идея объединения всех уровней и горизонтов планирования очень важна в практике управления, и с точки зрения преемственности планов, и с точки зрения согласованности действий.

Финансовая стратегия

В современных условиях рынка для каждого отдельного предприятия важной задачей является анализ и прогнозирование его финансового состояния, выбор верной стратегии развития. Это задача стратегического менеджмента.

Разработка финансового плана дает картину финансового развития предприятия. Финансовое планирование способно активно влиять на все стороны работы предприятия через выбор объектов финансирования, направление расходования денежных средств и обеспечивать рациональное использование трудовых, материальных и денежных ресурсов.

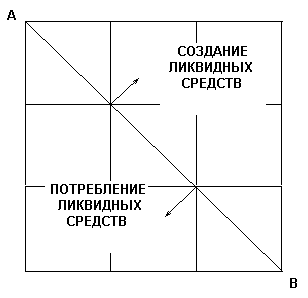

для анализа перспектив развития используется матрица финансовых стратегий, рекомендуемая французскими учеными и практиками Ж. Франшоном и И. Романе. Подобные матрицы помогают спрогнозировать «критический путь» предприятия на ближайшие годы, наметить допустимые пределы риска и выявить порог возможностей предприятия.

Для построения матрицы используются три показателя:

Результат хозяйственной деятельности предприятия (РХД);

2) Результат финансовой деятельности (РФД);

3) Результат финансово-хозяйственной деятельности предприятия (РФХД).

Первый показатель - результат хозяйственной деятельности предприятия (РХД), который называют еще «Денежные средства после финансирования развития». Он характеризует уровень ликвидности предприятия в результате совершения всего комплекса операций, относящихся к обычной для этого предприятия хозяйственной деятельности. Положительное значение РХД открывает перед предприятием возможности масштабного внедрения новой техники; реальными могут также стать планы инвестирования средств в другие виды и сферы деятельности.

Сначала из добавленной стоимости вычитаем все расходы по оплате труда и связанные с ней платежи. Получаем показатель брутто-результата эксплуатации инвестиций (БРЭИ). Из него вычитаем изменение величины финансово-эксплуатационных потребностей (ФЭП) за анализируемый период. ФЭП - это разница между средствами иммобилизованными в запасах и клиентской задолженности, и задолженностью предприятия поставщикам.

ФЭП = ЗАПАСЫ - ДЕНЕЖНЫЕ - КРЕДИТОРСКАЯ

СРЕДСТВА ЗАДОЛЖЕННОСТЬ

Теперь вычитаем производственные инвестиции. Осталось прибавить к полученному результату так называемые "обычные" продажи имущества.

РХД = БРЭИ - ∆ФЭП - ПРОИЗВОДСТВЕННЫЕ + ОБЫЧНЫЕ ПРОДАЖИ

ИНВЕСТИЦИИ ИМУЩЕСТВА

Второй показатель - результат финансовой деятельности (РФД). Его легче подсчитать. Вычисляем изменение задолженности предприятия за анализируемый период, вычитаем сумму процентов, налог на прибыль и дивиденды по участию работников в Уставном фонде, если таковое предусмотрено.

В показателе РФД отражается финансовая политика предприятия: при привлечении заёмных средств РФД может иметь положительное значение, без привлечения заёмных средств - отрицательное. Результат финансовой деятельности похож на пружину: чтобы её натянуть надо увеличить объём задолженности. Но как только заимствование средств прекращается, пружина вновь сжимается под давлением расходов на уплату процентов и налогов. Резко отрицательное значение РФД может быть компенсировано лишь выраженно положительным значением РХД.

Третий показатель - результат финансово-хозяйственной деятельности предприятия (РФХД) есть сумма результатов её хозяйственной и финансовой деятельности: РФХД = РХД + РФД .

Анализ РХД, РФД и суммарного РФХД нужен для выявления величины и динамики денежных средств предприятия в результате его хозяйственно-инвестиционной и финансовой деятельности, для оценки его способности отвечать по обязательствам, выплачивать дивиденды, совершать инвестиции в основные средства, покрывать текущие финансово-эксплуатационные потребности, т.е. иметь ПОЛОЖИТЕЛЬНЫЕ ДЕНЕЖНЫЕ ПОТОКИ – ПРЕВЫШЕНИЕ РАСХОДОВ НАД ДОХОДАМИ В ОБОЗРИМОЙ ПЕРСПЕКТИВЕ. Никакая фирма не может долго удерживаться на отрицательном значении результата финансово-хозяйственной деятельности, за очень редким исключением, ведь это балансирование на острие иглы. Но как же добиться положения равновесия? Один из самых распространенных способов - методом подгонки всячески комбинировать РХД и РФД, добиваясь приближения их суммы к нулю. Обычно равновесное положение достигается при РХД и РФД, находящихся в интервале между 0 % и +10 % добавленной стоимости и имеющих разные знаки.

Достичь идеального значения РФХД трудно, да и не всегда необходимо, но надо по возможности стараться удерживаться в границах безопасной зоны. В связи с этим финансовый менеджер обычно ставит перед собой задачу найти оптимальное сочетание РХД и РФД в пределах допустимого риска. При этом речь должна идти не об удержании любой ценой раз и навсегда найденного равновесия, а о постоянном лавировании, внимательном контроле и регулировании неравновесных состояний вокруг точки равновесия.

При решении этой задачи приходится решать следующие вопросы:

— Идти ли на отрицательный результат хозяйственной деятельности во время бурного наращивания инвестиций? (Да, но каков предел снижения РХД и насколько длителен допустимый период, при котором РХД меньше нуля?).

— Добиваться ли выражение положительного значения финансового результата? (Да, но с какой скоростью пружина будет затем сжиматься в обратную сторону, придавая РФД отрицательное значение?).

— Добиваться ли симметричного изменения РХД и РФД? (Да, это настоящее финансовое искусство, но в данном случае предприятию придется сбиться с темпа).

Маневрируя результатом хозяйственной деятельности, результатом финансовой деятельности и результатом финансово-хозяйственной деятельности, можно и предвосхищать ситуацию.

Д ля

разработки программного обеспечения

была выбрана матрица, в которой значение

результата финансово-хозяйственной

деятельности комбинируется с

различными значениями результата

хозяйственной деятельности и

результата финансовой деятельности,—

и все это, естественно, в корреляции с

темпами роста оборота (ТРО) предприятия.

Выглядит она следующим образом:

ля

разработки программного обеспечения

была выбрана матрица, в которой значение

результата финансово-хозяйственной

деятельности комбинируется с

различными значениями результата

хозяйственной деятельности и

результата финансовой деятельности,—

и все это, естественно, в корреляции с

темпами роста оборота (ТРО) предприятия.

Выглядит она следующим образом:

|

РФД «О |

РФД≈О |

РФД»0 |

РХД »О |

1 РФХД≈О |

4 РФХД>0 |

6 РФХД»0 |

РХД≈О

|

7 РФХД<0 |

2 РФХД≈О |

5 РФХД>0 |

РХД«0 |

9 РФХД«0 |

8 РФХД<0 |

3 РФХД≈О |

По главной диагонали АВ матрицы проходит граница между двумя основными зонами. Над диагональю – ЗОНА УСПЕХОВ – зона положительных значений аналитических показателей. Под диагональю – ЗОНА ДЕФИЦИТОВ – зона отрицательных значений аналитических показателей.

Чтобы обсудить различные возможности, открывающиеся перед предприятием, рассмотрим отдельно каждый квадрат матрицы.

ТРИ ПОЗИЦИИ РАВНОВЕСИЯ: (РФХД ≈ 0, квадраты 1, 2, 3)

Квадрат 1: «ОТЕЦ СЕМЕЙСТВА»

Темпы роста оборота ниже потенциально возможных. Не все внутренние ресурсы предприятия задействуются. Предприятие уменьшает задолженность и обходится во всевозрастающей пропорции собственными средствами, почти не пользуясь эффектом финансового рычага. При повышенных темпах роста оборота это «завидное» предприятие: оно располагает неиспользованными возможностями развития. При реактивизации этих возможностей есть шанс переместиться в квадрат 4 (политика привлечения заемных средств) или в квадрат 2 (рост инвестиций или даже инвестиционный рывок). При пониженных темпах роста оборота — это стареющее предприятие. Если оно не переориентируется, то через ряд промежуточных положений со временем переместится в нижние квадраты.

Квадрат 2: «УСТОЙЧИВОЕ РАВНОВЕСИЕ»

Устойчивость равновесного состояния... Как сохранить эту ценную характеристику деятельности предприятия? Если поставлена цель поспевать за бурным развитием рынка, то придется задействовать финансовые результаты, разуравновесить РХД и перемещаться к квадратам 3, 5 или 8. Напротив, при замедленных по сравнению с быстро возрастающими рыночными возможностями, разумно рассчитанных темпах роста оборота происходит перемещение в квадраты 1, 4 или (если кредиторы не испытывают доверия к предприятию, а темпы роста оборота низковаты) 7.

Квадрат 3: «НЕУСТОЙЧИВОЕ РАВНОВЕСИЕ»

Это не совсем естественное положение. До поры до времени удается устоять благодаря форсированию задолженности... Если, следуя за рыночной конъюнктурой, реинвестировать прибыли и любой ценой продолжать наращивать темпы роста оборота, то необходимость стабилизации РФД подводит фирму к стратегии увеличения собственных средств (квадрат 8). Если же удается добиться увеличения рентабельности, превышающей темпы роста оборота, то предприятие будет перемещаться к 5-му квадрату (или ко 2-му, если темпы роста оборота и рентабельности сравняются).

ТРИ ПОЗИЦИИ ДЕФИЦИТА: (РФХД < 0, квадраты 7, 8, 9)

Квадрат 7: «ЭПИЗОДИЧЕСКИЙ ДЕФИЦИТ»

Речь идет о десинхронизации сроков потребления и поступления ликвидных средств: предприятие продолжает увеличивать задолженность, не снижая прежних темпов роста инвестиций (за счет денежных поступлений; за счет увеличения капитала в ущерб дивидендам). Если экономическая рентабельность растет быстрее оборота, то автоматически происходит перемещение в квадрат 2 или в квадрат 1. В противном случае предприятие рискует угодить в квадрат 8, а затем и в квадрат 9.

Квадрат 8: «ДИЛЕММА»

Предприятие частично использует свои возможности наращивания задолженности, но этого мало для покрытия дефицита ликвидных средств, обеспечения внутренних потребностей функционирования. Если уровень экономической рентабельности восстанавливается или даже начинает превышать ТРО, то возможен подъем в квадрат 2 или хотя бы в квадрат 7 (если кредиторы не испытывают доверия к предприятию). Если экономическая рентабельность стагнирует или уменьшается, то не миновать квадрата 9.

Квадрат 9: «КРИЗИС»

В затруднительном положении целому ряду предприятий приходится прибегать к дезинвестициям (чтобы прекратить обескровливание результата хозяйственной деятельности), к различным видам финансовой поддержки (для стабилизации результата финансовой деятельности), к дроблению на малые предприятия (чтобы было легче обратить ФЭП в отрицательную величину) и перемещаться в квадраты 8 или 7.

ТРИ ПОЗИЦИИ УСПЕХА: (РФХД>0, квадраты 4, 5, 6)

Квадрат 4: «РАНТЬЕ»

Предприятие довольствуется умеренными по сравнению со своими возможностями темпами роста оборота и поддерживает задолженность на нейтральном уровне. В такой ситуации все зависит от уровня и динамики экономической рентабельности. При невысоком и практически неизменном уровне экономической рентабельности риск перемены знака эффекта рычага (вследствие повышения процентных ставок) и конкуренция тянут предприятие к квадрату 1 или 7. При повышенной и (или) возрастающей экономической рентабельности предприятие может начать подготовку к диверсификации производства или к наращиванию оборота—либо же щедро вознаграждает акционеров дивидендами (квадрат2).

Квадрат 5: «АТАКА»

Предприятие продолжает увеличивать заимствования, хотя интересы сохранения внутреннего равновесия того и не требуют. Возможно, это связано с началом политики диверсификации, подготовкой к инвестиционному рывку. Если поддерживается достаточный уровень экономической рентабельности, то возможно перемещение в квадрат 2. При падении уровня экономической рентабельности есть риск попасть в квадрат 8.

Квадрат 6: «ХОЛДИНГ»

Предприятие становится материнской компанией и обеспечивает финансирование дочерних обществ за счет увеличения заемных средств. Если соотношение ЗАЕМНЫЕ СРЕДСТВА/СОБСТВЕННЫЕ СРЕДСТВА поднимается слишком высоко, то возникает тенденция к перемещению в квадрат 4. Либо же, если рынок сбыта материнского общества «стареет», исчерпывается – возникает тенденция к перемещению в квадрат 5. Очевидно, что в квадрат 6 не удается войти ни из одного из соседних квадратов. Видимо, чтобы попасть в этот квадрат, нужно заняться учредительством. Предостережем, однако, от создания «пустых холдингов»: из чудесного 6-го квадрата так легко соскользнуть вниз... Бывает, правда, редко, что по сумме РФД и РХД предприятие оказывается в квадрате 6, даже и не будучи холдингом.

Разработанное программное обеспечение может использоваться на любом предприятии руководителем и экономистом для принятия управленческих решений, а также арбитражным управляющим при разработке плана внешнего управления для финансового оздоровления предприятия.