- •Кизим н. А. Иваниенко в. В.

- •Учебное пособие

- •Раздел 9. Анализ инвестиционной и инновационной деятельности 184

- •Раздел 1.

- •Раздел 1. Значение и основы финансового анализа...

- •Раздел 1. Значение и основы финансового анализа...

- •Раздел 1. Значение и основы финансового анализа...

- •Раздел 1, Значение и основы финансового анализа...

- •1. Инвестиционные решения

- •Раздел 1. Значение и основы финансового анализа...

- •Раздел 1. Значение и основы финансового анализа...

- •2. Решение по текущей производственной деятельности

- •Раздел 1. Значение и основы финансового анализа...

- •3. Решения по финансированию

- •Раздел 1. Значение и основы финансового анализа...

- •Раздел 1. Значение и основы финансового анализа...

- •Раздел 3. Анализ финансового состояния предприятия

- •2. По объему аналитического исследования выделяют:

- •3. По объекту финансового анализа выделяют:

- •4. По периоду проведения финансового анализа выделяют:

- •Раздел 3. Анализ финансового состояния предприятия

- •Раздел 3. Анализ финансового состояния предприятия

- •Раздел 2.

- •Раздел 2. Источники информации

- •Раздел 2. Источники информации

- •Раздел 2. Источники информации

- •Раздел 2. Источники информации

- •Раздел 2. Источники информации

- •Раздел 2. Источники информации

- •Раздел 3.

- •Раздел 3. Анализ финансового состояния предприятия

- •Раздел 3. Анализ финансового состояния предприятия

- •Раздел 3. Анализ финансового состояния предприятия

- •Раздел 3. Анализ финансового состояния предприятия

- •Раздел 3. Анализ финансового состояния предприятия

- •Раздел 3. Анализ финансового состояния предприятия

- •Раздел 3. Анализ финансового состояния предприятия

- •Раздел 3. Анализ финансового состояния предприятия

- •Раздел 3. Анализ финансового состояния предприятия

- •Раздел 3. Анализ финансового состояния предприятия

- •Раздел 3. Анализ финансового состояния предприятия

- •Раздел 3. Анализ финансового состояния предприятия

- •Раздел 3. Анализ финансового состояния предприятия

- •Раздел 3. Анализ финансового состояния предприятия

- •Раздел 3. Анализ финансового состояния предприятия

- •Раздел 3. Анализ финансового состояния предприятия

- •Раздел 3. Анализ финансового состояния предприятия

- •Раздел 4.

- •Раздел 4. Анализ финансовый результатов (доходности)

- •Раздел 4. Анализ финансовый результатов (доходности)

- •Раздел 4. Анализ финансовый результатов (доходности)

- •Раздел 4. Анализ финансовый результатов (доходности)

- •Раздел 4. Анализ финансовый результатов (доходности)

- •Раздел 4. Анализ финансовый результатов (доходности)

- •Раздел 4. Анализ финансовый результатов (доходности)

- •Раздел 4, Анализ финансовый результатов (доходности)

- •Раздел 4. Анализ финансовый результатов (доходности)

- •Раздел 4. Анализ финансовый результатов (доходности) Этот показатель дает расчетное количество дней для погашения кредита, взятого дебиторами.

- •Раздел 4. Анализ финансовый результатов (доходности)

- •Раздел 4. Анализ финансовый результатов (доходности)

- •Раздел 5.

- •Раздел 5. Анализ движения денежных средств

- •Раздел 5. Анализ движения денежных средств

- •Раздел 5. Анализ движения денежных средств

- •Раздел 5. Анализ движения денежных средств

- •1. Коэффициент поступления (Кп):

- •Раздел 5. Анализ движения денежных средств

- •Раздел 6. Анализ финансовых предпосылок несостоятельности (банкротства)... (Ill a* — расходы будущих периодов, которые будут погашены в течение 12 месяцев с даты составления баланса;

- •Перед предприятием

- •Раздел 6. Анализ финансовых предпосылок несостоятельности (банкротства)...

- •Раздел 7.

- •Раздел 7. Оценка эффективнее™ функционирования фирмы на основе...

- •Раздел 7. Оценка эффективнее™ функционирования фирмы на основе...

- •Раздел 7. Оценка эффективнее™ функционирования фирмы на основе...

- •Раздел 7. Оценка эффективнее»™ функционирования фирмы на основе ...

- •Раздел 7. Оценка эффективнсоти функционирования фирмы на основе...

- •Раздел 7. Оценка эффективнее*™ функционирования фирмы на основе...

- •Раздел 7, Оценка эффективности функционирования фирмы на основе...

- •Раздел 7, Оценка эффективнсоти функционирования фирмы на основе...

- •Раздел 7. Оценка эффективнее™ функционирования фирмы на основе...

- •Раздел 7. Оценка эффективнее™ функционирования фирмы на основе ...

- •Раздел 7. Оценка эффективнее*™ функционирования фирмы на основе ...

- •Раздел 8.

- •Раздел 8. Методологические основы и методические алгоритмы диагностики...

- •Раздел 8. Методологические основы и методические алгоритмы диагностики...

- •Раздел 8. Методологические основы и методические алгоритмы диагностики...

- •Раздел 8. Методологические основы и методические алгоритмы диагностики...

- •Раздел 8. Методологические основы и методические алгоритмы диагностики...

- •Раздел 8. Методологические основы и методические алгоритмы диагностики...

- •Раздел 8. Методологические основы и методические алгоритмы диагностики...

- •Раздел 8, Методологические основы и методические алгоритмы диагностик"1-

- •I. Определение отклонений

- •Финансового состояния и устойчивости функционирования предприятия

- •Раздел 8. Методологические основы и методические алгоритмы диагностики...

- •Раздел 8. Методологические основы и методические алгоритмы диагностики...

- •Раздел 9.

- •Раздел 9. Анализ инвестиционной и инновационной деятельности

- •Раздел 9. Анализ инвестиционной и инновационной деятельности

- •Раздел 9. Анализ инвестиционной и инновационной деятельности

- •Раздел 9. Анализ инвестиционной и инновационной деятельности

- •Раздел 9. Анализ инвестиционной и инновационной деятельности

- •Раздел 9. Анализ инвестиционной и инновационной деятельности

- •Раздел 9. Анализ инвестиционной и инновационной деятельности

- •Раздел 9. Анализ инвестиционной и инновационной деятельности

- •Раздел 9. Анализ инвестиционной и инновационной деятельности

- •Раздел 9. Анализ инвестиционной и инновационной деятельности

- •Раздел 9. Анализ инвестиционной и инновационной деятельности

- •Раздел 9. Анализ инвестиционной и инновационной деятельности

- •Раздел 9. Анализ инвестиционной и инновационной деятельности

- •Раздел 9. Анализ инвестиционной и инновационной деятельности

- •Раздел 9. Анализ инвестиционной и инновационной деятельности

- •Раздел 9. Анализ инвестиционной и инновационной деятельности

- •Раздел 9. Анализ инвестиционной и инновационной деятельности

- •Раздел 9. Анализ инвестиционной и инновационной деятельности

- •Раздел 9. Анализ инвестиционной и инновационной деятельности

- •I. Финансовые результаты

- •II. Элементы операционных расходов

Раздел 5. Анализ движения денежных средств

коэффициентов выбытия, значит, на предприятии идет процесс накопления собственного капитала, и наоборот.

Итак, мы закончили работу по расчету показателей, характеризующих финансово-хозяйственную деятельность предприятия. Надеемся, что данный материал поможет Вам выбрать деловых партнеров и инвестировать средства в перспективное предприятие, провести диагностику финансово-хозяйственного состояния своего предприятия и сделать свою отчетность более привлекательной для инвесторов. В то же время нельзя не отметить, что рассмотренная методика анализа при применении на практике должна учитывать особенности конкретного предприятия: отрасль, в которой оно работает, общую экономическую ситуацию в стране, статус предприятия. Помните, что, проводя анализ, важно не просто рассчитать тот или иной показатель, важно понять его экономическую интерпретацию применительно к конкретной ситуации, конкретному объекту анализа.

123

Раздел Б.

Анализ финансовых предпосылок несостоятельности (банкротства) предприятия

Внешним признаком несостоятельности (банкротства) предприятия является приостановление его текущих платежей и неспособность удовлетворить требования кредиторов в течение 3-х месяцев со дня наступления сроков их исполнения.

Решения о несостоятельности предприятия принимаются по признании неудовлетворительности структуры баланса. Основная цель проведения предварительного анализа финансового состояния предприятия - обоснование решения о признании структуры баланса неудовлетворительной, а предприятия - неплатежеспособным в соответствии с системой критериев, вытекающих из Закона Украины «О восстановлении платежеспособности должника или признании его банкротом».

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия - неплатежеспособным является выполнение одного из следующих условий:

коэффициент текущей ликвидности (К п) на конец отчетного периода должен иметь значение менее 2;

коэффициент обеспеченности (К0) собственными средствами на конец отчетного периода имеет значение менее, чем 0,1.

Коэффициент текущей ликвидности характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия. Коэффициент рассчитывается как отношение текущих активов к текущим обязательствам:

124

Раздел 6. Анализ финансовых предпосылок несостоятельности (банкротства)... (Ill a* — расходы будущих периодов, которые будут погашены в течение 12 месяцев с даты составления баланса;

VII** — доходы будущих периодов, которые будут реализовываться в течение 12 месяцев с даты составления баланса), где Кт — коэффициент текущей ликвидности;

ПА - сумма средств по II разделу актива баланса;

[IV77 - сумма средств по IV разделу пассива баланса.

Коэффициент обеспеченности собственными средствами определяется как отношение разности между объемами источников собственных средств (итог раздела I пассива баланса) и фактической стоимостью основных средств и внеоборотных активов (итог раздела I актива баланса) к фактической стоимости находящихся в наличии у предприятия оборотных средств.

![]()

(ША*П— расходы будущих периодов, которые будут погашены в течение 12 месяцев с даты составления баланса), где К0 — коэффициент обеспеченности собственными средствами. -

Если хотя бы один из коэффициентов меньше заданного (Ктл < 2; К0 < 0,1), то в этом случае рассчитывается коэффициент восстановления платежеспособности за период, установленный равным шести месяцам.

Если коэффициент текущей ликвидности больше или равен 2, а коэффициент обеспеченности собственными средствами больше или равен 0,1, то в этом случае рассчитывается коэффициент утраты платежеспособности за период, установленный равным трем месяцам.

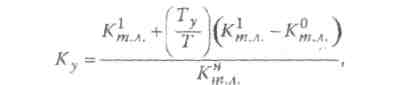

Коэффициент восстановления платежеспособности (Кд ) определяется как отношение расчетного коэффициента текущей ликвидности к его заданному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэф-

125

Финансовый анализ

фициента текущей ликвидности на конец отчетного периода и изменения значения этого коэффициента на конец и начало отчетного периода в пересчете на период восстановления платежеспособности, установленный равным шести месяцам.

lA , (Те Vyl гс0 ~\

'чш.л. "*■[ j" \\^т.л. 1ут.л.)

где Кт.л. - заданное значение коэффициента текущей ликвидности;

Тв - заданный период восстановления платежеспособности (Гв = 6 мес);

Т - отчетный период с даты составления баланса, мес;

кт.л. - значение коэффициента текущей ликвидности на конец периода;

Кт.л. - значение коэффициента текущей ликвидности на начало периода.

Коэффициент восстановления платежеспособности, принимающий значение больше 1, свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность в ближайшие шесть месяцев с даты окончания баланса. Коэффициент восстановления платежеспособности, принимающий значение меньше 1, свидетельствует о том, что у предприятия в ближайшие 6 месяцев нет реальной возможности восстановить свою платежеспособность.

Коэффициент утраты платежеспособности (К) определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности наконец отчетного периода и изменения значения этого коэффициента между окончанием и началом отчетного периода в пересчете на период утраты платежеспособности, установленный равным трем месяцам:

126

Раздел

б.

Анализ

финансовых

предпосылок

несостоятельности

(банкротства)...

где Tv - заданное значение периода утраты платежеспособности (Ту= Змее).

Коэффициент утраты платежеспособности, принимающий значение больше 1, свидетельствует о наличии реальной возможности у предприятия не утратить свою платежеспособность в ближайшие 3 месяца с даты составления баланса.

Принятие решения о признании структуры баланса предприятия неудовлетворительной, а предприятия - неплатежеспособным осуществляется при наличии оснований (Ктл < 2; К0 < 0,1), а также отсутствие у предприятия реальной возможности восстановить свою платеже-способность.

При наличии оснований для признания структуры баланса предприятия неудовлетворительной, но выявлении реальной возможности восстановить свою платежеспособность в установленные сроки принимается решение об отложении признания структуры баланса неудовлетворительной, а предприятия - неплатежеспособным на срок до 6 месяцев.

В случае признания структуры баланса неудовлетворительной, а предприятия - неплатежеспособным необходимо провести анализ зависимости установленной неплатежеспособности предприятия от задолженности государства перед ним.

Под задолженностью государства перед предприятием понимаются неисполненные в срок обязательства полномочного органа исполнительной государственной власти Украины.

Для такого анализа составляется табл. 6.1.

На основании данных табл. 6.1 рассчитывают коэффициент текущей ликвидности предприятия исходя из предположения своевременного погашения государственной задолженности перед предприятием. При расчете значения указанного коэффициента суммарный объем кредиторской задолженности предприятия корректируется

127

Финансовый

анализ

Финансовый

анализ

на величшгу, равную платежам но обслуживанию задолженности государства перед предприятием, а сумма государственной задолженности вычитывается из суммарных дебиторских и кредиторских задолженностей предприятия.

Таблица 6.1 Сведения о структуре государственной задолженности