_Роберт Фишер, Новые методы торговли по Фибоначчи

.pdf

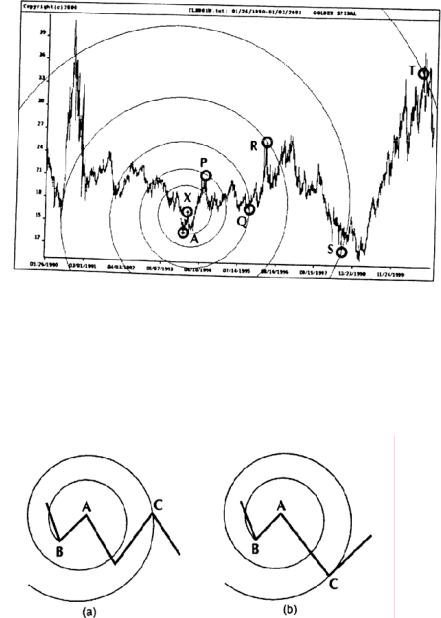

Исследования показывают: чтобы поймать каждую важную точку разворота на рынках, необходимо работать с обоими вариантами вращения ФИ-спирали. Производительная комбинация правила чередования и направления вращения позволяет извлечь из применения ФИ-спиралей максимум пользы.

Рисунок 6.4 График сырой нефти с января 1990 по январь 2001 гг. Правило чередования, представленное ФИ-спиралью. Источник: ГАМ Research, 2000.

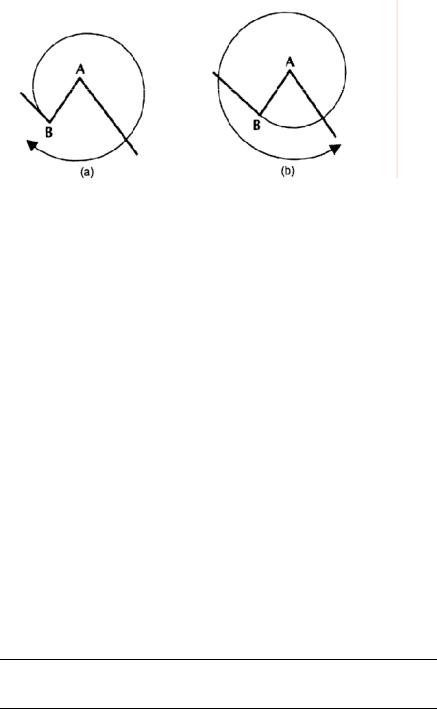

Рисунок 6.5 Идентификация пиков и впадин, основанных на ФИ-спирали. (а) Определение нового максимума; (Ь) определение нового минимума.

Источник: Fibonacci Applications and Strategies for Traders, by Robert Fischer (New York: Wiley, 1993), p. 138.

Перепечатано с разрешения.

Рисунок 6.6 Вращение ФИ-спиралей. (а) По часовой стрелке; (Ь) против часовой стрелки. Источник:

Fibonacci Applications and Strategies for Traders, by Robert Fischer (New York: Wiley, 1993), p. 140.

Перепечатано с разрешения.

Размеры колебаний

Размер ФИ-спирали определяет размер колебания, рассчитываемый от важных пиков и впадин.

Из практических соображений необходим минимальный размер колебания, потому что для надлежащего вращения ФИ-спи-раль нуждается в минимальном радиусе. Нахождение соответствующих размеров колебаний на дневных или недельных графиках — механическая задача. Она может быть легко выполнена любым инвестором.

Выбор неправильного размера колебания имеет прямые последствия. Если размер колебания слишком мал, на рынке собирается много шума, и ФИ-спирали становятся ненадежными. Кроме того, коррекции на маленьком колебании не имеют достаточного потенциала прибыли. Если размер колебания слишком велик, кольца ФИ-спиралей оказываются слишком далеко друг от друга и не представляют для анализа никакой ценности. Огромное значение для нахождения лучшего размера колебания для продукта имеют исторические данные и постоянная шкала. Поскольку каждый продукт имеет свой собственный характер и особое поведение рынка, размеры колебания от продукта к продукту меняются. В Таблице 6.1 перечисляются некоторые полезные размеры колебаний для различных продуктов.

Таблица 6.1 Размеры дневных и недельных колебаний

Продукт |

Размер |

Пример |

|

|

Размер |

|

|

|||

|

|

дневного |

дневного |

|

|

недельного |

|

|

||

|

|

колебания в |

движения |

|

|

колебания |

в |

|

||

S&P500 |

Index |

40.00 |

100.00 |

1,300.00- |

|

|

80.00 200.00 |

|

||

DAX30 |

Index |

2.00 |

20.00 |

1,340.00 6,400.00 |

4.00 40.00 4.00 |

|

||||

Сырая |

нефть |

2.00 |

0.02 |

- 6,500.00 20.00 - |

0.04 4.00 |

|

|

|||

Соя |

Свиная |

2.00 |

|

22.00 |

520.00 |

- |

|

|

|

|

грудинка Евро |

|

|

540.00 |

50.00 |

- |

|

|

|

||

Японская иена |

|

|

52.00 0.92 - |

0.94 |

|

|

|

|||

Источник: FAM Research, 2000. |

|

|

|

|

|

|

||||

Максимумы |

и минимумы колебаний |

подтверждаются |

в два приема. Первый шаг — |

|||||||

определить размер минимума колебания, измерямого как расстояние от самого низкого минимума до самого высокого максимума на максимумах колебаний и от самого высокого максимума до самого низкого минимума на минимумах колебаний. Второй шаг состоит в

подтверждении максимума колебания. Можно найти, по крайней мере, две цены закрытия с обеих сторон дня с самым высоким максимумом ниже минимума самого высокого дня или мы можем найти две цены закрытия биржи, которые ниже, чем закрытие самого высокого дня (для подтверждения минимумов колебания — наоборот). Это то же правило, что представлено в Главе 2 (см. рисунок 2.2).

Спецификации ФИ-спиралей

Самая важная часть анализа — нахождение центра ФИ-спирали и соответствующей отправной точки. Если ФИ-спираль выбрана правильно, можно точно определить почти каждую важную точку

разворота.

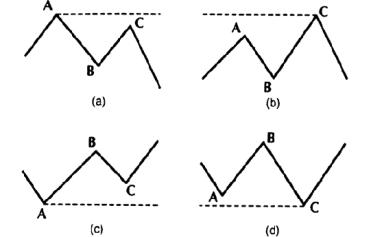

3-волновые движения, развивающиеся как коррекции а-Ь-с, это основные фигуры. Мы ищем их для построения ФИ-спиралей. 3-волновые фигуры этого типа включают все необходимое для уверенного прогнозирования точек разворота на рынках. Существуют четыре различные комбинации 3-волновых фигур, показанные на рисунке 6.7.

Всякий раз, когда мы используем фигуру с тремя колебаниями, можно поместить центр ФИспирали в точке А, В или С. Наши исследования показывают, что лучшие результаты достигаются при использовании в качестве центра для генерации ФИ-спирали точки В. Однако какого-то твердого правила, требующего установления центра ФИ-спирали в точку В, не существует. Точки А и С также могут быть подходящими. Три точки А, В и С используются также для выбора из них отправной точки ФИ-спирали.

Рисунок 6.7 3-волновые отношения А, В и С. (а) Нисходящий тренд с максимумом в А; (Ь) нисходящий тренд с максимумом в С; (с) восходящий тренд с минимумом в A; (d) восходящий тренд с минимумом в С. Источник: Fibonacci Applications and Strategies for Traders, by Robert Fischer (New York:Wiley, 1993), p. 142. Перепечатано с разрешения.

Вдополнение к центральной и отправной точкам ФИ-спирали, решающим параметром является направление вращения ФИ-спирали — по часовой стрелке или против часовой стрелки.

Взависимости от того, какие точки — А, В или С — выбираются в качестве центральной или отправной точки ФИ-спирали и в каком направлении вращаются ФИ-спирали — по часовой стрелке или против часовой стрелки, — выделяем варианты, из которых мы решили описать четыре случая.

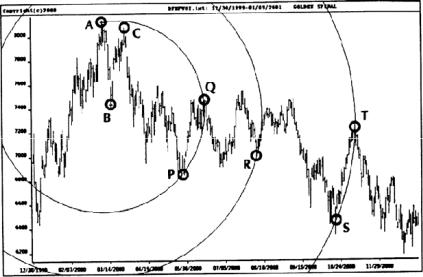

Первый из этих четырех случаев — комбинация центра в точке В фигуры с тремя колебаниями, отправной точки в А и вращения ФИ-спирали по часовой стрелке. Этот случай демонстрируется на графике Индекса DAX30 с декабря 1999 года по январь 2001 года (рисунок

6.8).

Рисунок 6.8 График Индекса DAX30 с декабря 1999 по январь 2001 гг. ФИ-спираль, вращаемая по часовой стрелке с центром в точке В и отправной точкой в А. Источник: FAM Research, 2000.

Направление главного тренда Индекса DAX30 изменяется, когда первое кольцо ФИспирали пробивается в точке Р, и это сопровождается новым максимумом на том же самом кольце ФИ-спирали в точке Q. Второе кольцо ФИ-спирали пробивается в впадине в точке R. В соответствии с правилом чередования можно ожидать, что в точке R цена рынка начнет подниматься к новому максимуму. Но в точке S рынок Индекса DAX30 делает новый минимум после того, как будет пробито третье кольцо ФИ-спирали и прежде, чем сильный рост сможет поднять рынок до пика в точке Т на третьем кольце ФИ-спирали.

Две впадины или два пика всегда могут появиться подряд. В тех случаях, когда, противореча правилу чередования, образуются два последовательных пика или две последовательные впадины, особенно велика вероятность, что предстоящее движение цены сильно пойдет в противоположном направлении.

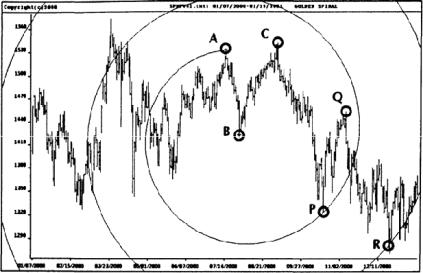

Вторая из наших комбинаций (центр, отправная точка и направление вращения ФИспирали) имеет центр ФИ-спирали снова в точке В и отправную точку еще раз в А, но на сей раз вращение ФИ-спирали будет против часовой стрелки. Эта совокупность проиллюстрирована на графике Индекса S&P500 (рисунок 6.9).

Рисунок 6.9 График Индекса S&P500 с января 2000 по январь 2001 гг. ФИ-спираль, вращаемая против часовой стрелки с центром в точке В и отправной точкой в А. Источник: FAM Research, 2000.

Направление главного тренда Индекса S&P500 изменяется в тот день, когда рыночная цена достигает первого кольца ФИ-спи-рали в точке Р. Оттуда начинается рост до пика в точке Q. Этот пик сопровождается новой впадиной в точке R на пробитии второго кольца ФИ-спирали. Рынок снова реагирует сильным ростом после того, как фиксируется впадина в точке R.

Важно следить за размером колебания ФИ-спирали. Размер колебания — расстояние от центра ФИ-спирали В на уровне 1,420.00 до отправной точки ФИ-спирали А на 1,535.00 — очень велик: более 100 полных пунктов Индекса S&P500. Получившаяся на таком большом размере колебания ФИ-спираль, следовательно, также очень велика. Это означает, что пики и впадины, наиболее вероятно, можно будет найти на втором и третьем кольцах ФИ-спирали.

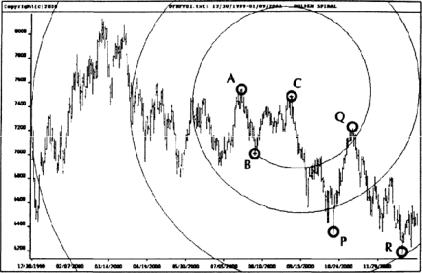

Третий из четырех вариантов — комбинация центра ФИ-спирали в точке С вместо точки В и отправной точки в точке В вместо точки А, в то время как ФИ-спираль по-прежнему вращается против часовой стрелки. ФИ-спираль применяется на дневном графике Индекса DAX30 (рисунок 6.10).

Общее расстояние от точки А до точки В на рынке Индекса DAX30 составляет 600 пунктов без каких-либо колебаний меньшего размера в промежутке. В терминах Эллиота это правильное движение. Движение цены из точки В в точку С имеет меньшую коррекцию а-Ь-с в середине, и Эллиот назвал бы ее неправильной коррекцией.

Кольца ФИ-спиралей, создающие сильную поддержку или сопротивление, как правило, сопровождаются коррекциями, которые возвращаются к предыдущему кольцу ФИ-спирали. В случае Индекса DAX30 рыночная цена находит поддержку на втором кольце ФИ-спирали в точке Р и начинает рост, подходящий вплотную к первому кольцу ФИ-спирали в точке Q. От пика в точке Q рынок обрушивается снова и достигает третьего кольца ФИ-спирали в точке R.

Рисунок 6.10 График Индекса DAX30 с декабря 1999 по январь 2001 гг. ФИ-спираль, вращаемая против часовой стрелки с центром в точке С и отправной точкой в В. Источник: FAM Research, 2000.

Запомните еще одно правило: всякий раз, когда цена подходит к следующему кольцу ФИспирали, можно ожидать, что следующее обратное колебание будет сильнее. То, что начинается как коррекция — против главного тренда, — превращается в полный разворот тренда, потому что чем большее число колец ФИ-спирали достигается движением рынка, тем вероятнее, что за ним последует более сильная коррекция.

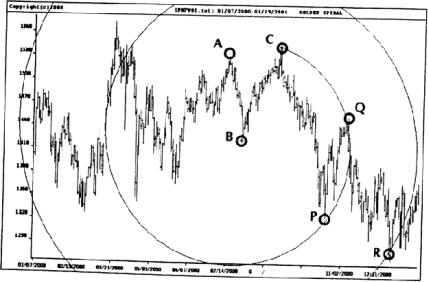

В четвертом случае центр ФИ-спирали находится в точке В, а отправная точка — в С, и они комбинируются с вращением ФИ-спи-рали по часовой стрелке. Примером нам служит график Индекса S&P500 (рисунок 6.11).

Наша первая остановка — впадина в точке Р, когда пробивается первое кольцо ФИ-спирали. Отсюда рыночная цена напористо растет назад к пику в точке Q. Пик находится все еще внутри первого кольца ФИ-спирали. Здесь интересно то, что сильные движения цены от точки С к Р и назад к важному пику в точке Q происходят в пределах первого кольца ФИ-спирали. Причина этого в большом расстоянии между центром и отправной точкой ФИ-спирали. Следующее движение цены доводит рынок до новой впадины в точке R, где пробивается второе кольцо ФИ-спирали.

Второй и четвертый варианты комбинирования центральной точки, отправной точки и направления вращения ФИ-спирали доказывают, что различные ФИ-спирали могут иметь многократные подтверждения разворота тренда на рынках. В обоих случаях

ФИ-спирали пробиваются на втором кольце ФИ-спирали впадиной в точке R.

Всякий раз, когда пик или впадина пробивает две различные ФИ-спирали в одно и то же время, существует высокая вероятность, что главный тренд изменится на противоположное направление. Многократное подтверждение разворота тренда двумя ФИ-спиралями столь же ценно как многократное подтверждение двумя разными инструментами Фибоначчи. Многократные подтверждения точек разворота и есть то, что мы стараемся обнаружить на рынках. Обнаружив пересечение двух ФИ-спиралей на одном движении рынка, мы достигаем главной цели анализа ФИ-спиралей.

Четыре способа комбинирования центра, отправной точки и вращения ФИ-спиралей демонстрируют конфигурации нисходящего тренда в случаях (а) и (Ь) на рисунке 6.7. ФИспирали могут применяться — идентично — к восходящим трендам; поэтому мы не будем представлять для них отдельные примеры. Восходящие тренды будут, однако, использоваться в примерах в последующем разделе.

Рисунок 6.11 График Индекса S&P500 с января 2000 по январь 2001 гг. ФИ-спираль вращается по часовой стрелке с центром в точке В и отправной точкой в С.

Источник: FAM Research, 2000.

Вращение ФИ-спиралей и правило чередования

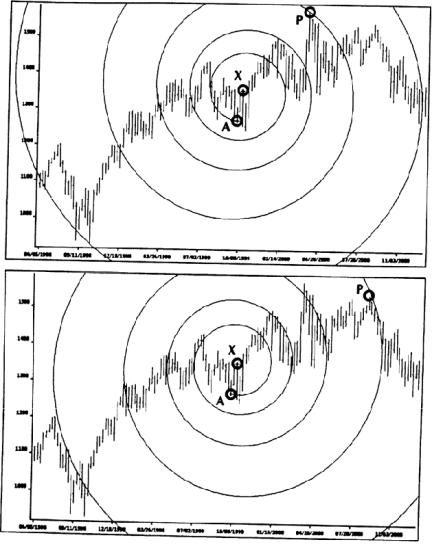

До сих пор в большинстве случаев пики и впадины чередуются между различными спиральными кольцами. За пиками следуют впадины, и наоборот. Правило чередования применяется здесь также потому, что ФИ-спирали могут быть повернуты из одних и тех же центральных и отправных точек или по часовой стрелке, или против часовой стрелки.

Не существует правила, определяющего большую важность вращения в ту или иную сторону, но если с помощью ФИ-спирали, повернутой по часовой стрелке, идентифицирован важный пик, вероятно, при направления вращения против часовой стрелки и сохранении тех же центральной и отправной точек, рынок сделает или важную впадину, или важный пик, когда будет достигнуто следующее кольцо ФИ-спирали. Рисунок 6.12 показывает недельный график Индекса S&P500 с июня 1998 года по январь 2001 года.

Центр ФИ-спирали на верхнем графике рисунка 6.12 находится в X, отправная точка — в А, а вращение осуществляется по часовой стрелке. Рыночная цена достигает своего самого высокого максимума, когда второе кольцо ФИ-спирали пробивается на важном пике в точке Р.

На нижнем графике рисунка 6.12 центр ФИ-спирали также находится в точке X, и отправная точка снова в впадине А, но на сей раз ФИ-спираль вращается против часовой стрелки. Как только рыночная цена пробивает третье кольцо ФИ-спирали на пике в точке Р, Индекс S&P500 начинает важную прямую коррекцию от 1,574.00 до среднесрочного самого низкого минимума 1,280.00.

Рисунок 6.12 График Индекса S&P500 с июня 1998 по январь 2001 гг. Вращение ФИспиралей и правило чередования. Источник: FAM Research, 2000.

РАБОТА С ФИ-СПИРАЛЯМИ • 219

Стратегический поиск точек сопротивления или поддержки путем изменения направления вращения по часовой стрелке на против часовой стрелки оказывается недостаточен для получения надежных результатов, но он важное дополнение при работе с ФИ-спиралями. Он становится уместным при подтверждении точек поддержки или сопротивления.

Независимо от того, как мы получаем пересечения ФИ-спиралей — за счет изменения направления вращения или за счет изменения центральных и отправных точек, — пересечения ФИ-спиралей выявляют потенциальные точки разворота на больших рынках.

Теперь общие свойства и ключевые параметры ФИ-спиралей вам известны. Мы переходим к примерам, показывающим, насколько выгодным может быть применение ФИ-спиралей для точного определения разворотов тренда.

РАБОТА С ФИ-СПИРАЛЯМИ

ФИ-спирали могут применяться к любому торгуемому продукту. Но по нашему опыту лучше всего ФИ-спирали работают на продуктах с высоким открытым интересом и высокой ликвидностью — таких как финансовые фьючерсы или наличные валюты. Эти продукты имеют достаточную ликвидность, чтобы свободно входить в позиции, которыми мы хотим торговать, и выходить из них.

Важно понимать, что размеры колебания не должны быть слишком малыми, потому что чем меньше размер колебания, тем большее число колец ФИ-спиралей мы получаем. Чтобы должным образом справляться с долгосрочными разворотами тренда, важно искать точки разворота на третьих кольцах ФИ-спиралей. Однако это нестрогое правило. Как мы увидим, возможны исключения.

Применение ФИ-спиралей к движениям рынка означает инвестирование против главного тренда. Стратегия состоит в том, чтобы заранее идентифицировать главные развороты тренда и действовать соответственно, как только пробиваются кольца ФИ-спиралей.

Для успешной торговли на ФИ-спиралях нужно, чтобы по крайней мере две или более ФИспиралей идентифицировали в потоке рыночных данных один и тот же важный пик или впадину. Эти ФИ-спирали можно получать путем: (а) выбора одной центральной и одной отправной точки, но для ФИ-спиралей, направленных по часовой стрелке и против часовой стрелки; (Ь) исполь зования различных ФИ-спиралей с различными центральными и отправными точками; или (с) применения ФИ-спиралей на недельных и дневных данных.

Различные Ф И-спирали необязательно должны исходить из недавних и соседних колебаний. Важные пики или впадины могут быть также обнаружены ФИ-спиралями, использующими конфигурации колебаний, имевших место неделями или месяцами ранее.

Одновременное применение хотя бы двух ФИ-спиралей означает, что на наших графиках мы получаем большое количество колец ФИ-спиралей. У некоторых читателей это вначале может вызывать раздражение. Чтобы дать читателям более ясную картину, мы показываем отдельные ФИ-спирали на маленьких графиках, а комбинации ФИ-спиралей, включая точки пересечения, на одном крупномасштабном графике.

При проведении ФИ-спирального анализа в начале движения рынка инвестор не может знать, какие ФИ-спирали правильные. Об этом скажет только будущее поведение рынка. Следовательно, требуется много терпения и дисциплины, чтобы дождаться точки пересечения ФИ-спиралей и, соответственно, указания на то, что пришло время инвестировать. Проявление терпения и ожидание пересечения окупаются. Мы не нашли ни единой важной точки разворота в проанализированных нами продуктах, которая не могла бы быть идентифицирована пересечением двух ФИ-спиралей.

С помощью программного обеспечения WINPHI, прилагаемого к этой книге, читатели могут отследить, осмыслить и легко воспроизвести все наши примеры, чтобы получить ощущение, как могут применяться к графикам ФИ-спирали. В настоящее время мы находимся в завершающих стадиях разработки профессиональной версии программного обеспечения WINPHI. Оно создается как онлайновое приспособление для торговли, доступное через Интернет на основании зарегистрированного членства в www.fibotrader.com. Онлайновая версия позволяет нам автоматически постоянно обновлять недельные, дневные и внутридневные данные и включать широкий диапазон торговых инструментов от главных международных рынков.

Для демонстрационных целей общего использования ФИ-спиралей мы выбрали три ликвидных и подвижных пробных продукта. Эти продукты: Индекс S&P500, наличная евро и Индекс DAX30.

Чтобы сделать ФИ-спиральный анализ более легким для понимания, сначала определяем точки разворота для Индекса S&P500 на недельных данных. Затем анализируем те же самые точки разворота для Индекса S&P500 на дневных данных. Идентифицируя важные точки разворота при использовании комбинации ФИ-спиралей, независимо полученных на недельных и дневных данных, мы получаем дополнительное доказательство стабильности поведения инвесторов в рыночных фигурах. Примеры на графиках наличной евро и Индекса DAX30 следуют в отдельных разделах.

Индекс S&P500 на недельных данных

Лучше всего потенциал нашего ФИ-спирального анализа можно продемонстрировать, проходя один за другим ряд важных пиков и впадин и показывая, как могут применяться ФИспирали к историческим данным.

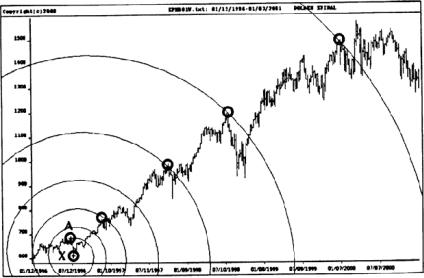

Прежде, чем окунуться в подробности относительно важных точек разворота на недельных данных D-0-H-L-C для Индекса S&P500, мы хотели бы, чтобы читатели оценили невероятную симметрию, которую можно найти в ценовых фигурах (рисунок 6.13).

На рисунке 6.13 показано применение ФИ-спирали на гистограмме недельных данных Индекса S&P500 с января 1996 года по январь 2001 года. Это идеальный пример неслучайных симметричных движений цены, основанных на законах природы и поведении инвесторов.

Рисунок 6.13 График Индекса S&P500 с января 1996 по январь 2001 гг. Рыночная симметрия, отраженная в ФИ-спирали. Источник: FAM Research, 2000.

На рынке Индекса S&P500 в июле 1996 года центр ФИ-спирали находится в точке X, а отправная точка — в А. ФИ-спираль направлена по часовой стрелке. Можно идентифицировать четыре важных пика на третьем, пятом, шестом и седьмом кольцах ФИ-спирали. Проблема при применении на графике только одной ФИ-спирали состоит в том, что в 1996 году не было возможности знать, что из множества возможных спиралей именно эта окажется наиболее устойчивой и, следовательно, лучшей для правильной идентификации важных пиков. Вот почему теперь мы ищем, прежде всего, пересечения ФИ-спиралей как подтверждения важных разворотов тренда.

Теперь вернемся к подробному рассмотрению разворотов тренда Индекса S&P500. Чтобы объяснить изменения направления тренда, идентифицируем соответствующие пики (Р) и впадины (V) на недельном графике Индекса S&P500 как Р#01 — V#12. Рисунок 6.14 охватывает тот же самый промежуток времени, что и предыдущий график, но на сей раз на нем выделены 12 важных пиков и впадин.

В этом разделе будет отдельно описан каждый из 12 разворотов тренда. Мы объясним, как на основании ФИ-спирального анализа можно идентифицировать важные точки разворота.