- •Тема 2 «Суб'єкти й нормативно-правові акти регулювання облікової політики»

- •Тема 4 «Методика формування облікової політики підприємства»

- •Тема 5 «Нормативно-правова база облікової політики щодо застосування Плану рахунків»

- •Тема 6 «Формування витрат виробництва та калькуляція собівартості продукції»

- •Тема 7 «Методологія і методика податкового обліку за обліковою політикою підприємства»

- •Тема 8 «Облікова політика підприємства стосовно необоротних активів»

- •Тема 9 «Облікова політика підприємства щодо виробничих запасів»

- •Тема 10 «Структура бухгалтерії та документооборот за обліковою політикою підприємства»

- •Тема 11 «Облікова політика щодо узагальнення даних для складання звітності»

- •Тема 12 «Формалізація облікової політики підприємства»

- •II. Забезпечити організацію бухгалтерського обліку:

Тема 4 «Методика формування облікової політики підприємства»

Для застосування матеріалу теми треба опрацювати рекомендовані джерела № №1-2, 4 — за основним та № 2 — за додатковим списком.

Особливу увагу слід звернути на технологію бухгалтерського обліку, тобто, послідовність його циклу від складання й виконання первинних документів до балансового узагальнення синтетичних даних про обороти й сальдо за рахунками, оскільки на ній базується формування облікової політики на всіх підприємствах, незалежно від їх особливостей. Водночас требі мати на увазі, що спільність цієї основи не означає ідентичності застосовуваних облікових дисциплін. Тому методика формування облікової політики повинна передбачати їх конкретизацію з урахуванням особливостей діяльності підприємств та її відображення насамперед в облікових реєстрах.

Виходячи із тлумачення терміна «облікова політика» у Законі України «Про бухгалтерський облік та фінансову звітність в Україні», який продубльовано у П (С) БО 1 «Загальні вимоги до фінансової звітності», — це сукупність принципів, методів і процедур, що використовуються підприємством для складання та подання фінансової звітності. Зміст доволі широкий, оскільки базується на методологічних і методичних засадах, що охоплюють всі аспекти організації бухгалтерського обліку і звітності на підприємстві. Зокрема, облікова політика розглядається в широкому розумінні як управління обліком, а у вузькому — як сукупність способів ведення обліку, тобто це вибір самим підприємством конкретних методик, форм і техніки організації та ведення бухгалтерського обліку, виходячи із діючих правил господарювання та особливостей діяльності підприємства. Закріплена вона відповідним внутрішнім нормативним актом на невизначений термін. Основна мета облікової політики — забезпечити одержання достовірної інформації про майновий і фінансовий стан підприємства, результати його діяльності, необхідні для всіх користувачів фінансової звітності з метою прийняття відповідних рішень, забезпечення порівнянності інформації про фінансовий стан підприємства за різні звітні періоди [10, с. 7].

Варто нагадати, що тривалий період у вітчизняній теорії бухгалтерського обліку такого терміна, як облікова політика не застосовували. Проте це не означає, що він з'явився лише зараз, бо приміром ще Й. Шер уживав дефініцію «балансова політика підприємства» у тому ж розумінні. Правда, поряд із балансовою політикою він визнавав і фінансову, наприклад, щодо визначення норм погашень (тобто амортизації — Авт.) основних засобів. Водночас учений наголошував, що балансова політика як засіб перетворення балансу з метою утримання дивідендів на незмінному рівні чи зміцнення фінансової потужності акціонерного товариства не може такою вважатись, коли здійснюються маніпуляції, метою яких є «прикрасити» баланс, затушувати майновий стан товариства, приховати дефіцит балансу або штучно підвищити дивіденди і тантьєми'. Такі маніпуляції стосуються вже не балансового мистецтва, а недозволених балансових хитромудростей, тобто до балансових підробок, які в більшості випадків закінчуються банкрутством товариства, а нерідко і тюремним ув'язненням відповідальних майстрів балансу [122, с. 120, 168]. Далі вчений детально висвітлив способи вуалювання балансу як засобу балансової політики акціонерних товариств, присвятивши цьому цілий розділ своєї книги.

У наш час вираз «балансова політика» застосувала Л. Чижевська, правда, в основному з негативним акцентом, зазначаючи, що, як правило, метою балансової політики є навмисне заниження розміру прибутків. Це робиться в рамках чинного податкового законодавства з метою зменшення податкового тиску або розміру дивідендів акціонерам. Такі дії дозволяють розширити резервний капітал.

Іноді керівництво, навпаки, навмисно збільшує розмір прибутків у балансі, щоб не показувати поганий фінансовий стан підприємства і зазвичай це досягається ліквідацією прихованих резервів, завищенням оцінки виготовленої продукції або виробничих запасів, відмовою від формування необхідного резервного капіталу для покриття сумнівних вимог тощо. Так, банки віддають перевагу відображенню у своєму балансі ліквідних засобів, які вони накопичують на день складання балансу. Такий прийом називається «декорація вітрин»(«windows-dresing»). До того ж вона дещо звужує сферу її застосування, стверджуючи нібито предметом балансової політики на мікрорівні завжди є баланс-externus (екстерн-баланс, або зовнішній баланс), тобто баланс, який складається спеціально для публікації. Внутрішні баланси та звіти про фінансові результати складаються за іншими критеріями. Вони не обов'язково відповідають тому, чого вимагають від них податкові закони та вказівки з організації обліку. Інформація внутрішніх балансів є підставою

для прийняття рішень керівником. їх основна мета — отримати найактуальніші дані про наявність оборотних коштів, стан дебіторської і кредиторської заборгованості, розподіл балансового прибутку, тобто найважливіші економічні показники, які є вихідними для подальшого поглиблення вивчення всіх сторін діяльності промислового підприємства, хоч наводить цитату з праці Ріхарда Фішера, який підкреслював, що «баланс повинен планомірно випливати із загальної фінансової і економічної політики підприємства».

Загалом же цитований автор практично тлумачить балансову політику в тому ж розумінні, що й прийнятий пізніше у Законі України термін «облікова політика», але з тією принциповою відмінністю, яка випливає з установки: бухгалтер повинен робите те, що вимагає власник, тобто, передусім працювати на фірму, на внутрішніх користувачів, а вже керівництво фірми повинно вирішувати, яку інформацію потрібно розкривати громадськості, хоч її складові компоненти майже однакові (рис. 4.1).

Попри це, тлумачення сутності цих компонентів знову ж підпорядковане згаданій установці. Зокрема, на її думку Л. Чижевської, вибір звітної дати реалізується через наступне:

• заходи, які застосовуються до дати складання балансу: 1) здійснення капіталовкладень (амортизації); 2) відстрочка введення в експлуатацію нових цехів або обладнання; 3) продаж непотрібного обладнання (реалізація прихованих резервів, якщо балансова вартість нижча продажної ціни реалізації); 4) прискорення або уповільнення виписки рахунків-фактур (фактурування); 5) дисконтування векселів, інкасування вимог;

• заходи, які застосовуються на дату складання балансу — впорядкування балансових підсумків: 1) всі види списань (амортизації) — лінійні, прогресивні, регресивні, дострокові; 2) підвищення балансової вартості оборотних і основних засобів; 3) різні відрахування за сумнівними вимогами, пенсіями, вихідними вимогами, непередбаченими ремонтними роботами, капіталовкладеннями, невідшкодованими втраченими засобами (коли, як правило, вартість споживання вища початкових цін), поточними угодами, податками; 4) оцінка майна, передусім матеріалів, сировини, готових виробів і напівфабрикатів (шляхом використання методів LIFO, FIFO за фіксованими цінами тощо); 5) перенесення прихованих резервів.

• технічні прийоми ведення балансової політики полягають у: 1) перенесенні прибутків на пізніший термін (дострокове занесення їх на рахунки затрат і витрат або включення доходів із затримкою); 2) перенесення прибутків на більш ранній термін (включення затрат і витрат) із затриманою або довгострокове занесення на рахунки доходів).

Водночас Л. Чижевська підкреслює, що впроваджуючи в життя перелічені заходи в рамках того або іншого конкретного підприємства, необхідно завжди мати на увазі, що вони далеко не небезпечні. Тому створювати приховані резерви доцільно, наприклад, тільки там, де їх можна реалізувати у повній відповідності з балансовою та фінансовою політикою. До того ж усі заходи повинні відповідати нормам комерційного і податкового законодавства. Повністю використовувати їх можуть часто тільки міжнародні концерни з підприємствами, які знаходяться у країнах із різним податковим, валютним і комерційним законодавством [119, с. 129-132].

Дещо інакше розглядає техніку бухгалтерського обліку М. Пушкар, зазначаючи, що вона передбачає вибір форми ведення обліку та її взаємозв'язки з іншими службами, робочий план рахунків, технологію обробки даних тощо, а основними елементами цієї підсистеми облікової політики є:

• план рахунків;

• форма бухгалтерського обліку (наявність регістрів і взаємозв'язок між ними);

• технологія обробки даних (послідовність фіксації, збору, обробки інформації та записи в регістри обліку);

• організація внутрішнього контролю;

• технологія складання звітності;

• підготовчі роботи до складання звітності;

• порядок проведення інвентаризації;

• інші види робіт.

Організація бухгалтерського обліку поєднує такі елементи:

• положення про бухгалтерську службу;

• положення про головного бухгалтера;

• схеми документообороту;

• посадові інструкції виконавцям;

• організаційне, правове, методичне забезпечення бухгалтерської служби;

• технічне забезпечення обліку;

• наукову організація праці;

• інші види робіт з організації обліку [100, с. 145].

У російській літературі під обліковою політикою організації розуміють прийняту нею сукупність способів ведення бухгалтерського обліку — первинного спостереження, вартісного виміру, поточного групування і підсумкового узагальнення фактів господарської діяльності.

До способів ведення бухгалтерського обліку належать способи групування та оцінки фактів господарської діяльності, погашення вартості активів, організації документообороту, інвентаризації, способи застосування рахунків бухгалтерського обліку, системи регістрів бухгалтерського обліку, обробки інформації та інші відповідні способи і прийоми.

При цьому варто зауважити, що п. 1 ст. 1 Федерального закону Російської Федерації від 21 листопада 1996 р. «Про бухгалтерський облік» визначає бухгалтерський облік як впорядковану систему збору, реєстрації та узагальнення інформації в грошовому виразі про майно, зобов'язання організацій та їх рух шляхом суцільного, неперервного і документального обліку всіх господарських операцій.

Тобто, як і в Україні, практично зберігається ідентичність визначення поняття облікової політики, наведеного в ПБО 1 /98, що дозволяє говорити про облікову політику в широкому розумінні слова як про систему ведення бухгалтерського обліку в конкретній організації.

З іншого боку, облікова політика може розглядатись у вузькому розумінні як документ системи ведення бухгалтерському обліку, який відображає специфічні і варіантні способи бухгалтерського обліку, що застосовуються конкретною організацією.

Незважаючи на це, бухгалтерський облік регламентується загальними нормативними документами для комерційних організацій, у кожній з них можуть бути різні цілі і задачі. Рекомендації, прийнятні для управління одним підприємством і корисні для нього, можуть бути шкідливі або марні для іншого.

Правда, деякі автори, розглядаючи це питання, вбачають основну відмінність між обліковою та балансовою політикою підприємства в межах дії кожної з них, стверджуючи: для першої — це організація та ведення обліку, а для другої — складання фінансової звітності, водночас зазначаючи, що у країнах Західної Європи балансова політика є аналогом облікової [3, с. 17].

Такий підхід уявляється суперечливим, бо як і раніше вчені не обмежували сферу балансової політики лише звітністю, так і зараз ужиття назви, автентичної з однією з її форм, зовсім не означає, що балансову політику треба розглядати як винятково таку, що обмежується лише фінансовою звітністю. Адже в цьому разі можна було б використовувати точніший термін -— звітна політика, зважаючи на те, що навіть фінансова звітність не обмежується власне балансом.

Якщо ж мати на увазі, що до повної ізоляції вітчизняної системи бухгалтерського обліку від світової науки зазвичай уживався термін «балансовий облік» (показовою в цьому контексті є загальновідома праця О. Рудановського « Теорія обліку: дебет і кредит як метод обліку балансу» — М.: Макиз, 1925. — 299 с. (на рос. мові), то обґрунтованішим, на нашу думку, є розгляд обох назв як рівноцінних.

Але, повернувшись до викладу питання, винесеного на розгляд, підкреслюємо: оскільки принципи бухгалтерського обліку — це правила, якими власне слід керуватися у вимірюванні, оцінці та реєстрації бухгалтерських операцій і відображенні їх результатів у фінансовій звітності [82, ст. 2], облікова політика, таким чином, передбачає насамперед фіксування господарських операцій — дій або подій, які спричиняють зміни в структурі активів і зобов'язань, власному капіталі підприємства [39, ст. 1] у первинних документах. Отже, складовою облікової політики підприємства є організація його документообороту.

Наступною складовою є форма реєстрації даних первинних документів про здійснені господарські операції з метою узагальнення відповідно до певних вимог, оскільки за розрізненими первинними документами неможливо забезпечити відображення результатів у фінансовій звітності, тобто вибір форми бухгалтерського обліку (простої, спрощеної, журнально-ордерної, комп'ютерної і тощо).

Зважаючи на те, що принципи бухгалтерського обліку стосуються вимірювання та оцінки господарських операцій, то складовою облікової політики є саме конкретизовані методи й процедури, що забезпечують їх практичне застосування на підприємстві (методи оцінки запасів у разі їх вибуття, нарахування амортизації тощо та власне облікові процедури (порядок складання первинних документів, їх таксування, опрацювання, різноманітні розрахунки, калькуляція та ін.)).

Водночас складовою облікової політики підприємства є вибір Плану рахунків бухгалтерського обліку (скорочений чи повний, із застосуванням чи без нього стосовно рахунків восьмого класу).

До складу облікової політики підприємства треба віднести також вибір підсистеми управлінського й податкового обліку, а також форм їх ведення з урахуванням конкретних особливостей цієї звітності.

І, звичайно, важливою складовою облікової політики підприємства є визначення вимог щодо складання звітності й подання її користувачам, адже в цілому бухгалтерський облік власне їй підпорядкований, що стверджено у ст. З «Мета бухгалтерського обліку та фінансової звітності» Закону України «Про бухгалтерський облік та фінансову звітність в України», правда, на наш погляд, дещо звужено, бо тут мова йде тільки про фінансову звітність, яка є лише одним із сегментів, що забезпечує повну, правдиву та неупереджену інформацію про фінансове становище, результати діяльності та рух грошових коштів підприємства. Тому цілком резонним є зауваження, що, оскільки підприємства складають і подають фінансову, статистичну, податкову та звітність про відрахування до фондів на соціальні заходи, це зумовлює пристосування до їх вимог облікової політики підприємства. Адже, розглядаючи питання співвідносності звітності та бухгалтерського обліку суто в інформаційній площині, обґрунтовано можна вважати, що перша є підметом, а другий — присудком. Не надто віддаляється така постановка залежності і з позиції контрольної функції бухгалтерського обліку, бо для того, щоби вказану функцію можна було здійснити, розрізнені господарські операції мають бути систематизовані, що при позірному вигляді як обороти і сальдо за рахунками, у своїй глибинній сутності є звітною інформацією вже на рівні зведених, а тим більше аналітичних чи синтетичних реєстрів (тобто, внутрішньою звітністю, як далі вказує цитований автор) [116, с. 4].

Стосовно ж існуючих тлумачень варто виділити наведені Т. Дроздовою, яка відносить до методів винятково пов'язані з бухгалтерським обліком, а до процедур — ті, що стосуються складання звітності, хоч сам зміст останніх — це теж аспекти організації бухгалтерського обліку. При цьому вона визначає принципи також винятково тільки щодо нього, хоч у нормативно-правових актах вони спільні для обліку і звітності (рис. 4.2).

Взагалі-то стосовно наведеної Т. Дроздовою схеми зауважимо, що визначення процедур, тим більше віднесення їх до складання звітності, доволі спірне, адже жодну із вказаних тут позицій послідовністю дій однозначно вважати не можна — від форми організації бухгалтерського обліку (хіба що розглядати її вибір із можливих варіантів за Законом України «Про бухгалтерський облік і фінансову звітність в Україні» власне як процедуру, але й тоді віднесення її до складання звітності алогічне) до визначення відповідальності за порушення облікової політики підприємства [33, с. 42].

Аналіз змісту наведених позицій дає підстави обґрунтованіше вважати їх складовими елементами облікової політики підприємства, застосування яких забезпечується певними процедурами, як, приміром, вже згадувана інвентаризація.

Але тим не менше наведений перелік методів і процедур може бути основою для визначення облікової політики підприємства, хоч стосовно останніх, то розглядати їх у ракурсі звітності, на наш погляд, не слід, оскільки в контексті визначення сутності цієї дефініції вони дещо інші.

Зокрема, процедури не можуть тлумачитись як винятково пов'язані лише зі звітністю, бо введення у їх зміст «технології обробки облікової інформації» — за висловом самої ж авторки — однозначно це заперечує. Тому обґрунтованіше вважати, що як і принципи, так і методи та процедури стосуються обох систем: бухгалтерського обліку і звітності, а мова може йти лишень про конкретизацію останніх двох щодо застосування в першій чи другій.

Принципи ж однаковою мірою стосуються як бухгалтерського обліку, так і фінансової звітності, а тому їх розділити між цими системами неможливо.

Причому обмеження їх лише сферою цього виду звітності доволі спірне, бо, приміром, С. Ніколаєва вказує: «Стаття 313 ПКРФ установлює, що система податкового обліку організується податкоплатниками самостійно, виходячи з принципу послідовності застосування норм і правил податкового обліку» [72, с. 242]. Тобто застосовується цей принцип щодо облікового забезпечення податкової звітності.

Не вирішує цієї проблеми стосовно облікової політики й існуюча в Україні нормативно-правова база, адже принцип обачності (перший за порядковістю в Законі «Про бухгалтерський облік і фінансову звітність», восьмий — у стандарті № 1) адресується винятково до бухгалтерського обліку; натомість принцип повного висвітлення (другий та шостий відповідно) — лише до фінансової звітності, як і єдиного грошового вимірника (дев'ятий та десятий) чи періодичності (дев'ятий і третій). Отож, вже сам зміст вказаних у законі вимог, не дивлячись на їх дублювання у стандарті, засвідчує, що вони не можуть бути однаковими для системи бухгалтерського обліку і звітності. Зрештою, необхідності в цьому немає, бо за П (С) БО 1 метою фінансової звітності є надання користувачам повної, правдивої та неупередженої інформації про фінансовий стан, результати діяльності та рух коштів підприємства.

Оминаючи те, що ця мета є спільною для всіх видів звітності, а не тільки фінансової, підкреслимо алогічність ототожнення її з метою бухгалтерського обліку у згаданому Законі України, бо це суперечить навіть другому пункту його третьої статті, де зазначається, що всі види звітності ґрунтуються на даних бухгалтерського обліку. Таким чином, непрямо визнається, що функцією бухгалтерського обліку є забезпечення складання звітності і це можна вважати однією з складових його мети, яка досить багатогранна, а тому не може обмежуватись лише визначеною у цьому законі, адже існують інші функції, не менш важливі [115, с. 109].

Зокрема, французький учений Р. Делапорт трактував бухгалтерський облік як комплекс одинадцяти функцій: статистичних, економічних, фінансових, юридичних, бюджетних, управлінських, контрольних, історичних, реєстраційних (описових), сигналізаційних, порівняльних (аналогічних) [105, с. 226].

На думку Є. Пізані, сутність функцій рахівництва зводиться до господарського керівництва підприємством, зовнішнім же їх проявом є запис [105, с. 61]. Дещо пізніше інший французький вчений Е. Руайо доводив, що наука переслідує одну мету — удосконалення інструменту (до інструментів він відносив перш за все баланс, рахунки, подвійний запис). Практика ж має такі цілі:

1) констатація складу й руху цінностей на підприємстві;

2) виявлення розрахунків із третіми особами;

3) визначення результатів господарської діяльності;

4) контроль діяльності агентів підприємства;

5) представлення інформації для юридичного підходу до управлінням підприємством [105, с. 226-227].

Ще більше ускладнилась проблема виокремлення методів і процедур бухгалтерського обліку у зв'язку з його поділом в останні роки на окремі підсистеми, адже різниця між управлінським, фінансовим і податковим обліком якраз і ґрунтується на відмінностях їх застосування, бо принципи — як найзагальніші правила, що є основою будь-якої з цих підсистем, на нашу думку, однакові для кожної з них.

Отже, аби чітко визначити облікову політику підприємства, насамперед необхідно уточнити сфери як бухгалтерського обліку загалом, так і фінансового, управлінського й податкового зокрема.

Стосовно розгляду практичних аспектів застосування методів і процедур, за обліковою політикою підприємств, зауважимо, що використання того чи іншого методу передбачає здійснення низки процедур, а поняття «метод» і «процедура» у бухгалтерському обліку доволі невизначені. Це можна проілюструвати на прикладі інвентаризації, яку Т. Дроздова [33, с. 42] відносить до процедур складання звітності, хоч за адитивним підходом, як зазначалось, її відносять до одного з восьми елементів методу бухгалтерського обліку. Ми теж схиляємось до такого підходу, бо хоч інвентаризація, зазвичай, проводиться як підготовча робота до складання звітності, все ж таки вона є способом уточнення облікових даних, визначених як сальдо тих чи інших аналітичних рахунків. Сама ж вона здійснюється за допомогою певних послідовних дій, тобто процедур, основними з яких є лічильно-обчислювальні, органолептичні тощо.

Практично кожний із наведених Т. Дроздовою методів бухгалтерського обліку може розглядатись як сукупність певних процедур. Приміром, методи нарахування амортизації забезпечуються такими процедурами — обліковими діями, — як складання певних розрахунків у формі таблиць (принагідно підкреслимо відсутність затвердження бланків таких форм, які б врахували особливості сучасних методів нарахування амортизації, визначених П (С) БО 7 «Основні засоби»), групування однорідних об'єктів за встановленою класифікацією, причому двічі: для потреб фінансового обліку — за 9-ма групами; за вимогами податкового законодавства — за 4-ма, врешті-решт, безумовно, тут застосовуються лічильно-обчислювальні процедури — від власне визначення сум амортизації за кожним об'єктом (або другою, третьою і четвертою групами — в податковому обліку), до узагальнення за їх належністю до конкретних підрозділів, галузей виробництва, видів діяльності з метою наступного відображення її вже як елемента витрат виробництва.

Зокрема, схематичний розрахунок амортизації основних засобів наочно переконує, що присутність зазначених процедур тут є обов'язковою, отже, їх треба мати на увазі, формуючи облікову політику підприємства (табл. 4.1).

Так, насамперед завдяки процедурі групування відображається перелік об'єктів, що належать до наведеної групи, і це особливо суттєве в податковому обліку, зважаючи на різні норми амортизації за квартал: І група — будівлі, споруди, передавальні пристрої, в тому числі житлові будинки та їх частини (квартири), вартість капітального поліпшення землі — 2 %; II група — автомобільний транспорт, вузли до нього, побутові електронні, оптичні, електромеханічні прилади та інструменти, обладнання — 10 %; III група — основні фонди, які не входять у першу, другу та четверту групи — 6 %; IV група — електронно-обчислювальні машини для автоматичної обробки інформації, їх програмне забезпечення, телефони (в тому числі стільникові), мікрофони і рації— 15 %.

Таблиця 4.1

Розрахунок амортизації основних засобів Чортківського комбінату хлібопродуктів за II квартал 2006 року

Група і назва об'єктів та норма амортизації |

Інвентарний номер |

Первісна вартість, грн. |

Залишкова вартість, грн. |

Сума амортизації, грн. |

Рахунок з обліку витрат |

|

квартальна |

місячна

|

|||||

1 група: норма амортизації—2 % |

|

|

|

|

|

|

Зерносклад |

10 039 |

103 601 |

44 135 |

882 |

294 |

91 |

Цех фасування та ін. |

10 042 |

76610 |

57 381 |

1147 |

382 |

23 |

Разом за групою «Будівлі, споруди, передавальні пристрої» |

X |

2612654 |

976125 |

6475 |

2825 |

X |

Далі треба провести розрахункову процедуру — власне визначення суми амортизації, причому як за квартал, так і за місяць, оскільки перша необхідна для складання «Декларація про прибуток підприємства», а друга використовується для віднесення нарахованих сум на рахунки з обліку витрат виробництва.

Врешті тут необхідне застосування аналітичної процедури щодо встановлення взаємозв'язку конкретного об'єкта з певним сегментом діяльності для визначення рахунків з обліку витрат, на які треба віднести нараховану суму (дебет 23 — 282 грн., дебет 91 — 294 грн. і т. д.) амортизації в кореспонденції з кредитом рахунка 83 «Амортизація», де її попередньо відобразили записом дебет 83 «Амортизація», кредит 13 «Знос (амортизація) необоротних активів» — 2825 грн.

Власне ж методи нарахування амортизації основних засобів, передбачені П (С) БО 7 «Основні засоби» можна розглядати як лічильно-обчислювальні процедури, бо за своєю сутністю вони, на наш погляд, не відповідають визначенню поняття «метод» як шляху дослідження, способу пізнання [103, с. 429], хоч, як уже зазначалось, на сьогодні ще немає достатньо чіткого розмежування цих дефініцій, а тому вони нерідко застосовуються в однаковому розумінні.

Зокрема, навіть за «Сучасним тлумачним словником української мови, окрім наведеного вище тлумачення, вживається й інше: «Метод — прийом або система прийомів, що застосовується в певній галузі діяльності (науки, виробництва тощо)», що близьке до розуміння поняття «процедура» як послідовності дій [110, с. 474, 737].

Сама ж послідовність дій спочатку є незмінною за будь-яким способом визначення амортизації основних засобів, хоч далі все ж таки відрізняється, оскільки за кожним із них лічильно-обчислювальні процедури є іншими. Для ілюстрації скористаємось одним із прикладів, викладених у популярному підручнику.

Перший метод нарахування амортизації називається прямолінійним. Річна сума амортизації визначається множенням первинної вартості об'єкта на норму амортизації. Норма амортизації обчислюється таким способом.

Наприклад, вартість об'єкта становить 246 000 грн., ліквідаційна вартість після строку експлуатації — 6 000 грн.

Строк експлуатації — 6 років.

Річна амортизація розраховується так:

Другий метод називається методом зменшення залишкової вартості. За ним річна сума амортизації визначається як добуток залишкової вартості об'єкта на початок періоду та річної норми амортизації.

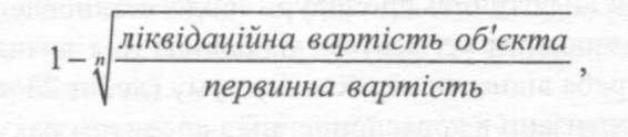

Річна норма амортизації розраховується за формулою:

Де п — кількість років використання об'єкта. Отриманий результат треба помножити на 100.

Наприклад, строк експлуатації об'єкта 2 роки, первинна вартість — 21 000 грн., ліквідаційна вартість — 1000 грн. Тоді

Отже, за перший рік треба списати 97,92 % вартості об'єкта, а за другий — 2,18 %.

Третій метод називається прискореним і відрізняється від прямолінійного тим, що знайдений відсоток відрахувань нараховується на залишкову вартість і множиться на два.

Наприклад. Використовуючи дані, які наведені для першого (прямолінійного) методу нарахування амортизації, зробимо обчислення амортизації за прискореним методом. За перший рік амортизація нараховуватиметься так:

Здійснивши аналогічні розрахунки, отримаємо такі дані.

За третій рік амортизація становитиме 35 533 грн., за четвертий — 23 687 грн., за п'ятий — 15 789 грн., за шостий — 10 525, за восьмий — 4 677 грн., за дев'ятий — 3 118 грн.

Після дев'ятого року об'єкт підлягає списанню, оскільки його залишкова вартість складатиме 6 234 грн., що приблизно дорівнює його ліквідаційній вартості.

Четвертий метод називається кумулятивним. У разі його використання сума амортизації розраховується за формулою:

Сума років, що залишається до кінця експлуатації

Сума чисел років використання

Наприклад, якщо використати дані для першого (прямолінійного) методу нарахування амортизації, то розрахунок за кумулятивним методом матиме такий вигляд.

За перший рік нараховується 28, 6 % від початкової вартості об'єкта за формулою:

Отже, за шість років буде нараховано разом 100 % вартості об'єкта.

П'ятий метод — виробничий — полягає в тому, що підприємство визначає обсяг продукції за плановий період і діленням вартості об'єкта на плановий обсяг продукції обчислює ставку амортизації на одиницю продукції. Множенням цієї ставки на фактичний випуск продукції визначається сума амортизації.

Наприклад, на виробничому устаткуванні, вартість якого становить 726000 грн., передбачено випустити за час експлуатації об'єкта 100000 шт. виробів за 5 років.

За перший рік планується випуск обсягом 12 500 шт. виробів.

Знаходимо ставку амортизації на один виріб:

Амортизація за перший рік експлуатації об'єкта складе:

7 грн. 26 коп. • 12 500 = 90 750 грн. [101, с. 166-168].

Щодо необхідності застосування в обліковій політиці процедур саме в бухгалтерському обліку, то це саме можна стверджувати стосовно інших методів, зокрема, у визначенні вартісної межі для віднесення матеріальних активів до малоцінних, оскільки як попередній метод, так і наступний — нарахування амортизації малоцінних необоротних активів, — на які вказує Т. Дроздова, ґрунтуються насамперед на аналітичній процедурі розмежування тих, які мають обліковуватись на рахунку 10 «Основні засоби» та рахунках 11 «Інші необоротні матеріальні активи», 18 «Інші необоротні активи », 22 «Малоцінні і швидкозношувані предмети», зважаючи на особливості списання їх при вибутті: відразу — за останнім рахунком, із застосуванням прямолінійного чи виробничого методів нарахування амортизації або 50 відсотків вартості, яка амортизується, у першому місяці використання об'єкта та решта 50 відсотків вартості — у місяці списання з активів чи навіть 100 відсотків у першому місяці використання об'єкта — за іншими необоротними матеріальними активами.

Та ж аналітична процедура забезпечує визначення, що вважати одиницею обліку запасів: найменування чи однорідну групу (вид). Адже лише на основі аналітичного осмислення значущості виробничих запасів, як і руху у процесі виробничого циклу, можна визначитись щодо цього. Зокрема, якщо на підприємстві є різні за якістю матеріали одного найменування, необхідно забезпечити їхній роздільний облік, аби не допустити підміни одних іншими (так зване пересортування). Водночас це стосується лише аналітичного обліку, де з метою скорочення кількості рахунків обліковою політикою може допускатись узагальнений облік запасів за однорідними групами або й за матеріально відповідальними особами — у разі застосування сальдового методу. На складах же облікова політика підприємства повинна забезпечувати чіткий контроль за наявністю, надходженням і вибуттям, не допускати можливостей для змішування кількості і вартості різних номенклатур, щоб не створювати умов для пересортування та нестач одних матеріалів за рахунок покриття надлишками інших. Місця зберігання товарно-матеріальних цінностей повинні бути належно підготовленими і надійними, щоб не допустити псування чи крадіжки матеріалів. Кожне з них (склад, комора тощо) повинні мати відповідний шифр (номер), який обов'язково вказують у всіх первинних документах. Місця зберігання треба забезпечити необхідними контрольно-вимірювальними приладами (лічильниками, вагами, мірниками тощо), обладнати відповідними стелажами, полицями, шафами, комірками, засіками тощо, на яких повинні бути ярлики, де вказані назви, інвентарні номери, шифри, ціна матеріалів, вимірники (тонни, центнери, кілограми, грами, штуки, кубометри, літри), за якими обліковують ці матеріали. Шифри розробляють за серійною схемою. Особливо важливе застосування таких шифрів на тих підприємствах, де велика кількість комплектуючих матеріалів, подібних за зовнішнім виглядом, майже однакових за вартістю.

Що ж до запасних частин, без цих шифрів тут не обійтися. Зокрема, шифр 203111 може бути присвоєний такому найменуванню як акумулятори автомобільні. Перша цифра 2 означає клас, друга — синтетичний рахунок 0 «Виробничі запаси», третя — субрахунок, четверта 1 — групу «Акумулятори автомобільні», п'ята і шоста 11 — марку акумулятора.

Усі товарно-матеріальні цінності, що знаходяться у місцях їх зберігання, відносять у підзвіт матеріально відповідальним особам (завскладом, комірник), з якими має бути укладений договір про повну матеріальну відповідальність. Право отримувати для виробничих потреб матеріали мають відповідальні працівники, яких затверджують на початку року наказом керівника підприємства про облікову політику. У матеріально відповідальних осіб та в бухгалтерії повинні бути взірці підписів таких працівників. Особливо важливим у сучасних умовах є кріплення за обліковою політикою підприємства оперативного контролю за наявністю й використанням паливно-мастильних матеріалів. Облік бензину, дизельного пального, інших рідких нафтопродуктів, мастила, інших видів палива ведуть за кількістю і вартістю окремо за кожним видом нафтопродуктів, за їхніми марками, найменуванням і сортами твердого палива. Наприклад, окремо слід обліковувати бензин А-76, А-80, АИ -93 та ін.

Слід зазначити, що рідке паливо надходить на підприємства за кількістю в одиницях маси — кілограмах, а видається під звіт водіям, механізаторам в об'ємних одиницях — літрах. У зв'язку з цим при оприбутковуванні бензину і дизельного пального застосовують таку лічильно-обчислювальну процедуру, як визначення на основі даних про їхню питому вагу, вказану у супровідних документах, кількості одержаного пального у літрах. Наприклад, на підприємство надійшло 2500 кг бензину А-76 питомою вагою 0,755. Отже, під звіт завідувачу нафтоскладу треба віднести (2500: 0,755) = 3311 л бензину.

Роздільний облік паливно-мастильних матеріалів і твердого палива забезпечується з того моменту, коли дані товарно-транспортних накладних відображають у картках чи книгах складського обліку. Видачу пального, мастил, твердого палива здійснюють за лімітно-забірними картками або накладними. На їхній основі завідувач нафтоскладу проводить записи про вибуття пального чи твердого палива (якщо тверде паливо занесене під звіт іншій матеріально відповідальній особі — відповідно списують із підзвіту цієї особи) та записує під звіт водіям чи механізаторам, відмічаючи це у подорожніх листках легкових чи вантажних автомобілів, облікових листах тракториста-машиніста. Витрачання пального і мастил списують на основі цих же документів, згрупованих у нагромаджувальних відомостях обліку роботи вантажного автотранспорту чи використання машинно-тракторного парку. Тверде паливо списують на витрати виробництва на основі актів довільної форми.

У разі списання пального і мастил, твердого палива враховують затверджені норми витрат і обсяг виконаних робіт (кілометри пробігу — для автомобілів, фізичні гектари або час роботи — для тракторів і комбайнів, час роботи котельні — при списанні вугілля тощо).

На основі записів у картках чи книгах складського обліку завідувач нафтоскладу чи інша матеріально відповідальна особа складає в кінці місяця звіт про рух матеріалів, залишки з якого переносять у сальдову відомість, а сумарні обороти — у реєстри аналітичного і синтетичного обліку матеріалів, обов'язково звіряючи дані цих документів.

Не обійтись без цих процедур і у разі застосування котрогось із методів оцінки вибуття запасів, зважаючи, по-перше, на необхідність вибору найоптимальнішого із встановлених П (С) БО 9 «Запаси», тобто середньозваженої собівартості, собівартості перших за часом надходження запасів (ФІФО), нормативних затрат або ціни продажу, що можливе на основі аналітичної процедури. По-друге, тут очевидною є необхідність застосування лічильно-обчислювальних процедур, до речі, доволі складних за трьома останніми методами.

Розглядаючи практику застосування наступного методу, на який вказує Т. Дроздова — порядок обліку транспортно-заготівельних витрат, — варто підкреслити, що в П (С) БО 9 «Запаси» доволі чітко визначено як особливості їх нагромадження, так і розподілу у наведеному до нього додатку. Тому в наказі про облікову політику, на наш погляд, достатньо послатись на п. 9 згаданого положення. Інша річ, що здійснення відповідних процедур (узагальнення на окремому аналітичному рахунку, щомісячний розподіл за методикою, наведеною як додаток П (С) БО 9 «Запаси», списання у кореспонденції рахунків згідно з напрямами використання запасів) має бути конкретизоване (це можна зробити введення відповідних обов'язків у посадову інструкцію бухгалтера матеріального відділу). Для цього можна скористатись наявними консультаціями, зокрема щодо відображення транспортно-заготівельних витрат у роздрібній торгівлі.

Наприклад, підприємство «А» у січні 200_ року придбало товарів на загальну суму 20 100 грн. (у тому числі ПДВ — 3350 грн.). Транспортно-заготівельні витрати (ТЗВ) склали 300 грн. (у тому числі ПДВ — 50 грн.). На підприємстві прийнято метод щомісячного розподілу ТЗВ відповідно до суми запасів, що вибули (табл. 4.2).

Таким чином, вартість товарів збільшена на суму 7370 грн. (24120 грн. — (20 100 грн. — 3350 грн.), де 3350 — це сума ПДВ, включена постачальником до вартості товарів і віднесена підприємством «А» у дебет субрахунка 6411 «Розрахунки за податками (ПДВ)».

Сума торгової націнки, яку слід нарахувати за кредитом субрахунка 285 «Торгова націнка», формується без урахування ТЗВ і складає 7370 - (300 - 50) = = 7120 грн.

Таблиця 4.2

Метод розподілу транспортно-заготівельних витрат

№ п/п |

Найменування товару |

Кількість, шт. |

Ціна придбання (без ПДВ), грн. |

Купівельна вартість (без ПДВ), грн. |

Збільшення вартості придбаних товарів, грн. |

Ціна продажу, грн. |

Загальна продажна вартість, грн. |

1 |

Ручки |

1000 |

5,00 |

5000,00 |

2,20 |

7,20 |

7200,0 |

2 |

Канцелярські набори |

150 |

25,00 |

3750,00 |

11,00 |

36,00 |

5400,00 |

3 |

Лампи настільні |

80 |

100,00 |

8000,00 |

44,00 |

144,00 |

11520,00 |

РАЗОМ: |

16750,00 |

|

24120,00 |

||||

Зазначені операції відображаються у бухгалтерському обліку таким чином (табл. 4.3)

Таблиця 4.3

Кореспонденція рахунків з відображенням торговельної націнки

п/п |

Зміст операції |

Кореспонденція рахунків |

Сума, грн. |

|

Дт |

Кт

|

|||

1 |

Оприбутковано товари, одержані від постачальника |

282 «Товари в торгівлі» |

631 «Розрахунки з постачальниками» |

16750 |

2 |

Включено до податкового кредиту суму ПДВ |

6411 «Розрахунки за податками (ПДВ)» |

631 «Розрахунки з постачальниками» |

3350 |

3 |

Відображено витрати з доставки товарів |

289 «Транспортно-заготівельні витрати» |

631 «Розрахунки з постачальниками» |

250 |

4 |

Включено до податкового кредиту суму ПДВ |

6411 «Розрахунки за податками (ПДВ)» |

631 «Розрахунки з постачальниками» |

50 |

5 |

Відображено торгову націнку на придбані товари |

282 «Товари в торгівлі» |

285 «Торгова націнка» |

7120 |

За умови, що документи, які підтверджують вартість ТЗВ, у бухгалтера відсутні, як випливає з даних, вартість товарів збільшилася на суму (24120 — 16750) = 7370 грн., яку при передачі товарів у роздрібну торгівлю слід відобразити за кредитом субрахунка 285. На дату одержання документів, що підтверджують ТЗВ, необхідно буде виключити із суми торгової націнки суму ТЗВ (табл. 4.4).

При цьому цілком обґрунтованим можна вважати, що за першим варіантом це доцільно, коли всі витрати, пов'язані з придбанням і доставкою запасів, можуть бути визначені безпосередньо в момент їх оприбуткування. Якщо ж усі витрати, пов'язані з придбанням та доставкою запасів, визначаються наприкінці звітного періоду (місяця) і їх годі пов'язати з конкретними одиницями запасів, краще застосувати другий варіант, обліковуючи ТЗВ на окремому субрахунку [1,с. 5-6].

Таблиця 4.4

Кореспонденція рахунків з придбання товарів

№ п/п |

Зміст операції |

Кореспонденція рахунків |

Сума, грн. |

|

Дт |

Кт

|

|||

1. |

Оприбутковано товари, одержані від постачальника |

282 «Товари в торгівлі» |

631 «Розрахунки з постачальниками» |

16750 |

2. |

Включено до податкового кредиту суму ПДВ |

6411 «Розрахунки за податками (ПДВ)» |

631 «Розрахунки з постачальниками» |

3350 |

3. |

Відображено торгову націнку на придбані товари |

282 «Товари в торгівлі» |

285 «Торгова націнка» |

7370 |

4. |

Відображено витрати з доставки товарів |

289 «Транспортно-заготівельні витрати» |

631 «Розрахунки з постачальниками» |

250 |

5. |

Включено до податкового кредиту суму ПДВ |

6411 «Розрахунки за податками (ПДВ)» |

631 «Розрахунки з постачальниками» |

50 |

6. |

Виключено методом «сторно» з торгової націнки суму ТЗВ (на дату одержання підтверджених документів) |

282 «Товари в торгівлі» |

285 «Торгова націнка» |

250 |

Дещо складнішим є визначення за обліковою політикою підприємства порядку переоцінки запасів, зважаючи на відсутність чіткої нормативно-правової регламентації її проведення. Зокрема, більш-менш конкретною є вказівка щодо переоцінки основних засобів, нематеріальних активів, оскільки це передбачено однойменними положеннями (стандартами) бухгалтерського обліку.

Так, підприємство може переоцінювати об'єкт основних засобів, якщо залишкова вартість цього об'єкта суттєво різниться від його справедливої вартості на дату балансу. У разі переоцінки об'єкта основних засобів на ту саму дату здійснюється переоцінка всіх об'єктів групи основних засобів, до якої належить цей об'єкт.

Переоцінка основних засобів тієї групи, об'єкти якої вже зазнали переоцінки, надалі має проводитись з такою регулярністю, щоб їх залишкова вартість на дату балансу суттєво не відрізнялася від справедливої вартості.

Не підлягають переоцінці малоцінні необоротні матеріальні активи і бібліотечні фонди, якщо амортизація їх вартості здійснюється за методами, викладеними в другому реченні пункту 27 Положення (стандарту) 7 «Основні засоби».

Переоцінена первісна вартість і сума зносу об'єкта основних засобів визначається множенням відповідно первісної вартості і суми зносу об'єкта основних засобів на індекс переоцінки. Індекс переоцінки визначається діленням справедливої вартості об'єкта, який переоцінюється, на його залишкову вартість.

Якщо залишкова вартість об'єкта основних засобів дорівнює нулю, то його переоцінена залишкова вартість визначається додаванням справедливої вартості цього об'єкта до його первісної (переоціненої) вартості без зміни суми зносу об'єкта. При цьому для таких об'єктів, що продовжують використовуватися, обов'язково визначається ліквідаційна вартість.

Відомості про зміни первісної вартості та суми зносу основних засобів заносяться до регістрів їх аналітичного обліку.

Сума дооцінки залишкової вартості об'єкта основних засобів включається до складу додаткового капіталу, а сума уцінки — до складу витрат, крім випадків, що наведені в пункті 20 Положення (стандарту) 7 «Основні засоби».

У разі (на дату проведення чергової (останньої) дооцінки об'єкта основних засобів) перевищення суми попередніх уцінок об'єкта і втрат від зменшення його корисності над сумою попередніх дооцінок залишкової вартості цього об'єкта і вигод від відновлення його корисності сума чергової (останньої) дооцінки, але не більше зазначеного перевищення, включається до складу доходів звітного періоду, а різниця (якщо сума чергової (останньої) дооцінки більша зазначеного перевищення, спрямовується на збільшення іншого додаткового капіталу.

У разі вибуття об'єктів основних засобів, які раніше були переоцінені, перевищення сум попередніх дооцінок над сумою попередніх уцінок залишкової

вартості цього об'єкта основних засобів включається до складу нерозподіленого прибутку з одночасним зменшенням додаткового капіталу. Перевищення сум попередніх дооцінок об'єкта основних засобів над сумою попередніх уцінок залишкової вартості цього об'єкта може щомісяця (щокварталу, раз на рік) у сумі, пропорційній нарахуванню амортизації, включатися до складу нерозподіленого прибутку з одночасним зменшенням додаткового капіталу. При цьому до складу нерозподіленого прибутку у разі вибуття цього об'єкта включається залишок перевищення сум попередніх дооцінок над сумою попередніх уцінок такого об'єкта, що відображений у складі додаткового капіталу. Відомості про суму перевищення попередніх дооцінок над сумою попередніх уцінок об'єкта, що включені до складу нерозподіленого прибутку, заносяться до регістрів аналітичного обліку основних засобів.

У методичній літературі [63, с. 38-39] наводяться приклади переоцінки із зазначенням того, що Державна податкова адміністрація України1 для визначення реальної вартості рекомендує використовувати інформацію, яка б документально підтверджувала ринкову ціну об'єктів основних засобів 9прайс-листи газет, журналів (періодичних видань)), а вартість основних фондів, які морально застаріли і зняті з виробництва, зношені, але перебувають в експлуатації і визначення ринкових цін яких утруднюється відсутністю офіційної інформації, може визначатись експертною комісією підприємства.

При цьому суми збільшення первісної вартості та зносу основних засобів визначаються у наступному порядку. Наприклад, первісна вартість автомобіля ЗИЛ-130 за даними обліку складає 6000 грн. Знос автомобіля на дату уточнення його оцінки дорівнює 4000 грн., отже його залишкова вартість (6000 - 4000) = 2000 грн. Справедлива вартість цього автомобіля за даними експертної оцінки визначена у сумі 5000 грн. Таким чином, індекс переоцінки буде 5000:2000 = 2,5, переоцінена первісна вартість автомобіля 6000 • 2,5 = 15000 грн., переоцінена сума зносу 4000 * 2,5 = 10000 грн. При цьому сума збільшення (дооцінка) первісної вартості автомобіля складатиме 15000 - 6000 = 9000 грн., а зносу — 10000 - 4000 = 6000 грн. За цими даними треба скласти кореспонденцію рахунків:

• дебет рахунка 10 «Основні засоби», відповідний субрахунок, кредит субрахунка 423 «Дооцінка активів» — на суму збільшення первісної вартості об'єкта, тобто 9000 грн.;

• дебет субрахунка 423 «Дооцінка активів», кредит субрахунка 131 «Знос основних засобів» — на різницю зносу, тобто 6000 грн.

Записи операцій щодо уцінки неправильно дооцінених основних засобів у системі кореспонденції рахунків дещо ускладнюються тим, що сума уцінки повинна

списуватись за дебетом двох субрахунків: 423 »Дооцінка активів» — у межах сум попередніх дооцінок, 975 »Уцінка необоротних активів і фінансових інвестицій» — на суму перевищення уцінки над попередньою дооцінкою (дооцінками) і кредитом рахунка 10 «Основні засоби». На малих підприємствах, що не застосовують рахунки класу 9, останню суму списують на рахунок 84 «Інші операційні витрати». Одночасно необхідно списати суму неправильно визначеного зносу.

Якщо об'єкт раніше недооцінювався, суму зменшення зносу у зв'язку з його уцінкою списують у кореспонденції дебет субрахунка 131 «Знос основних засобів», кредит рахунка 10 «Основні засоби», відповідний субрахунок. За об'єктами, які раніше дооцінювались, завищену суму зносу списують у кореспонденції субрахунків дебет 131, кредит 423. З урахуванням наведеного послідовність уцінки об'єкта основних засобів можна продемонструвати на такому прикладі: первісна вартість комп'ютера з урахуванням попередніх індексацій на дату переоцінки визначена у сумі 5000 грн., а сума зносу = 4000 грн. Таким чином, залишкова вартість комп'ютера з урахуванням попередніх індексацій складає (5000 - 4000) = 1000 грн. Справедлива вартість комп'ютера на дату переоцінки дорівнює 600 грн.

Отже, індекс переоцінки буде: 600: 1000 = 0,6. Звідси виходить, що переоцінена первісна вартість комп'ютера має складати 5000 х 0,6 = 3000 грн., переоцінена сума зносу — 4000 • 0,6 = 2400 грн. Тому сума уцінки первісної вартості комп'ютера дорівнює (5000 - 3000) = 2000 грн.; сума уцінки зносу (4000 - 2400) = 1600 грн. Оскільки за результатами попередніх індексацій первісна вартість комп'ютера збільшилась лише на 1300 грн., тому сума уцінки перевищує суму дооцінки первісної вартості комп'ютера на (2000 - 1300) = 700 грн. Ці операції будуть відображені у такій системі записів на рахунках бухгалтерського обліку (табл. 4.5).

Таблиця 4.5

Кореспонденція рахунків із відображення уцінки об'єкта основних засобів

Зміст операції |

Дебет |

Кредит |

Сума, грн. |

Зменшено первісну вартість основних засобів: |

|

|

|

• на суму уцінки в межах попередньої індексації |

423 |

10 |

1300 |

• на суму уцінки, яка перевищує попередню індексацію |

84,975 |

10 |

700 |

Списано суму уцінених основних засобів |

131 |

423 |

1600 |

Стосовно нематеріальних активів, то підприємство може здійснювати переоцінку за справедливою вартістю на дату балансу тих нематеріальних активів щодо яких існує активний ринок.

У разі переоцінки окремого об'єкта нематеріального активу слід переоцінювати всі інші активи групи, до якої належить цей нематеріальний актив (крім тих, щодо яких не існує активного ринку). Якщо підприємством проведена переоцінка об'єктів групи нематеріальних активів, то надалі вони підлягають щорічній Переоцінці. Переоцінена первісна вартість і знос об'єкта нематеріального активу визначаються як добуток відповідно первісної вартості або зносу та індексу переоцінки. Індекс переоцінки визначається діленням справедливої вартості об'єкта, який переоцінюється, на його залишкову вартість. Якщо залишкова вартість об'єкта нематеріальних активів дорівнює нулю, то його переоцінена залишкова вартість визначається додаванням справедливої вартості цього об'єкта до його первісної (переоціненої) вартості без зміни зносу об'єкта. Відомості про зміни первісної вартості та суми зносу нематеріальних активів заносяться до регістрів їх аналітичного обліку.

Сума дооцінки залишкової вартості об'єкта нематеріальних активів відображається у складі додаткового капіталу, а сума уцінки — у складі витрат звітного періоду, крім випадків, що наведені у п. 23 Положення (стандарту) 8 «Нематеріальні активи».

За (на дату проведення чергової (останньої) дооцінки об'єкта нематеріальних активів) перевищення суми попередніх уцінок об'єкта і втрат від зменшення його корисності над сумою попередніх дооцінок залишкової вартості цього об'єкта і відновлення його корисності сума чергової (останньої) дооцінки, але не більше зазначеного перевищення, включається до складу доходів звітного періоду, а різниця (якщо сума чергової (останньої) дооцінки більша зазначеного перевищення) спрямовується на збільшення іншого додаткового капіталу.

У разі (на дату проведення чергової (останньої) уцінки об'єкта нематеріальних активів) перевищення суми попередніх дооцінок об'єкта і відновлення його корисності над сумою попередніх уцінок залишкової вартості цього об'єкта і втрат від зменшення його корисності сума чергової (останньої) уцінки, але не більше зазначеного перевищення, спрямовується на зменшення іншого додаткового капіталу, а різниця (якщо сума чергової (останньої) уцінки більша зазначеного перевищення) включається до витрат звітного періоду.

У разі вибуття об'єктів нематеріальних активів, які раніше були переоцінені, перевищення сум попередніх дооцінок над сумою попередніх активів включається до складу нерозподіленого прибутку з одночасним зменшенням додаткового капіталу.

Практично переоцінка як основних засобів, так і необоротних активів здійснюється за однаковими обчислювальними процедурами від власне визначення справедливої вартості до відображення за кореспонденцією рахунків.

Правда, застосування цих процедур все ж таки утруднюється як відсутністю можливостей отримання інформації про справедливу вартість об'єктів у кожному конкретну випадку, так і невизначеністю поняття «активний ринок» стосовно нематеріальних активів. Зважаючи на те, що переоцінка будь-яких активів неминуче зачіпає визначення маси оподаткованого прибутку, облікова політика підприємств щодо цього здебільшого пасивна з остраху застосування санкцій з боку податкових інспекцій, оскільки довести правомірність таких процедур доволі важко.

Простішими є методичні особливості відображення розходжень щодо оцінки запасів, оскільки за однойменним Положенням (стандартом) бухгалтерського обліку вони відображаються в бухгалтерському обліку і звітності за найменшою з двох оцінок: первісною вартістю або чистою вартістю реалізації.

Запаси відображаються за чистою вартістю реалізації, якщо на дату баланс їх ціна знизилась або вони зіпсовані, застаріли чи іншим чином втратили первісно очікувану економічну вигоду. Чиста вартість реалізації визначається за кожною одиницею запасів вирахуванням з очікуваної ціни продажу очікуваних витрат на завершення виробництва і збут. Сума, на яку первісна вартість запасів перевищує чисту вартість їх реалізації, та вартість повністю втрачених (зіпсованих або тих, яких не вистачає) запасів списуються на витрати звітного періоду. Суми нестач і втрат від псування цінностей до прийняття рішення про конкретних винуватців відображаються на позабалансових рахунках. Після встановлення осіб, які мають відшкодувати втрати, належна до відшкодування сума зараховується до складу дебіторської заборгованості (або інших активів) і доходу звітного періоду.

Якщо чиста вартість реалізації тих запасів, що раніше були уцінені та є активами на дату балансу, надалі збільшується, то на суму збільшення чистої вартості реалізації, але не більше суми попереднього зменшення, визначається інший операційний дохід із збільшенням цих запасів [89].

Проте інформативне забезпечення цих процедур теж не надто переконливе, бо, скажімо, достовірно визначити за кожною одиницею запасів очікувані витрати на завершення виробництва і збут досить важко, зважаючи на нестабільність умов цих процесів. Усе ж таки, поза тим, у разі застосування процедур, пов'язаних із переоцінкою запасів, необхідно подбати, аби облікова політика підприємства ґрунтувалась на виваженому підході і відповідала існуючій нормативно-правовій базі.

Як вважає Т. Дроздова обліковою політикою підприємства має бути визначений перелік пов'язаних сторін [33, с.42]. Не заперечуючи цього, все ж зазначимо

необґрунтованість віднесення такого переліку винятково до методів бухгалтерського обліку, бо саме їх визначення й порядок обліку операцій з цими особами повинні узгоджуватись з податковим законодавством, не дивлячись на прийняття П (С) БО 23 «Розкриття інформації щодо пов'язаних сторін». Зокрема, в Законі України «Про оподаткування прибутку підприємств» вказано: «Пов'язана особа, — особа, що відповідає будь-якій з наведених нижче ознак:

• юридична особа, яка здійснює контроль за платником податку, або контролюється таким платником податку, або перебуває під спільним контролем з таким платником податку;

• фізична особа або члени сім'ї фізичної особи, які здійснюють контроль за платником податку. Членами сім'ї фізичної особи вважаються її чоловік або дружина, прямі родичі (діти або батьки) як фізичної особи, так і її чоловіка або дружини, а також чоловік і дружина будь-якого прямого родича фізичної особи або її чоловіка (дружини);

• посадова особа платника податку, уповноважена здійснювати від імені платника податку юридичні дії, спрямовані на встановлення, зміну або зупинення правових відносин, а також члени її сім'ї.

Пов'язаними сторонами вважаються:

• підприємства, які перебувають під контролем або суттєвим впливом інших осіб;

• підприємства і фізичні особи, які прямо або опосередковано здійснюють контроль за підприємством або суттєво впливають на його діяльність, а також близькі члени родини фізичної особи.

Перелік пов'язаних сторін визначається підприємством, враховуючи сутність відносин, а не лише юридичну форму (тобто дотримуючись принципу превалювання сутності над формою). Відносини між пов'язаними сторонами це, зокрема, відносини: материнського (холдингового) і його дочірніх підприємств; спільного підприємства і контрольних учасників спільної діяльності; підприємства-інвестора та його асоційованих підприємств; підприємства і фізичних осіб, які здійснюють контроль або мають суттєвий вплив на це підприємство, а також відносини цього підприємства з близькими членами родини кожної такої фізичної особи; підприємства, його керівника та інших осіб, які належать до провідного управлінського персоналу підприємства, а також близьких членів родини таких осіб.

Під здійсненням контролю слід розуміти володіння безпосередньо або через більшу кількість пов'язаних фізичних чи юридичних осіб найбільшою часткою (паєм, пакетом акцій) статутного фонду платника податку або управління найбільшою кількістю голосів у керівному органі такого платника податку або володіння часткою (паєм, пакетом акцій), не меншою 20 відсотків від статутного фонду платника податку.

Для фізичної особи загальна сума володіння часткою статутного фонду платника податку (голосів у рівному органі) визначається як загальна сума і корпоративних прав, що належить такій фізичній особі, членам сім'ї такої фізичної особи та юридичним особам, які контролюються такою фізичною особою або членами її сім'ї.

За П (С) БО 23 «Розкриття інформації щодо пов'язання сторін» визначення стисліше: «Пов'язаними сторонами вважаються:

• підприємства, які перебувають під контролем або суттєвим впливом інших осіб;

• підприємства і фізичні особи, які прямо і опосередковано здійснюють контроль за підприємством або суттєво впливають на його діяльність, а також близькі члени родини такої фізичної особи.

Оскільки ж у податковому обліку валові доходи і валові витрати за операціями з пов'язаними особами відображають за договірними цінами, які не можуть бути нижчими від звичайних цін, то у разі їх розходжень перевищення між останніми і договірними (фактичними) цінами реалізації відносять на збитки, але тільки у фінансовому обліку у кореспонденції рахунків дебет 79 «Фінансові результати», кредит 641 «Розрахунки за податками» — сума ПДВ, дорахована на різницю вартості продажу пов'язаним сторонами (чи придбання в них) товарів між звичайними і договірними (фактичними) цінами. Сама ж різниця такої вартості визначається розрахунковим способом і за кореспонденцією рахунків у разі продажу товарів (робіт, послуг) у фінансовому обліку не відображається. Тому валові доходи в податковому обліку за таким операціям перевищують дохід від реалізації у фінансовому обліку. Якщо мало місце їх придбання, то у фінансовому обліку оприбуткування, як і розрахунки з постачальниками, здійснюється за договірними (фактичними) цінами, тим самим зумовлюючи розходження з даними податкового обліку, оскільки історична вартість активів буде вищою, ніж віднесена на валові витрати.

Аналогічними можуть бути й зауваження щодо порядку обліку курсових різниць за іноземною валютою [33, с.42], оскільки відносити винятково до методів бухгалтерського обліку, які треба визначати за обліковою політикою підприємства, це навряд чи правомірно, зважаючи на доволі чіткі вказівки з цього питання у П (С) БО 21 «Вплив зміни валютних курсів» насамперед стосовно податкового обліку іноземної валюти при зміні її курсу. Зокрема, при збільшенні курсу валюти на дату здійснення операцій з нею або ж за умови, коли упродовж місяця не було таких операцій, то на останній день такого звітного періоду, треба відобразити ажіо — підвищення курсу, — за дебетом субрахунка 312 «Поточні рахунки в іноземній валюті» та кредитом субрахунка 714 «Дохід від операційної курсової різниці», одночасно зарахувавши цю суму до валових доходів у податковому обліку. За сучасних умов це є типовим щодо доларів, євро та іншої валюти.

Водночас трапляється зниження курсу іноземної валюти — дизажіо. У такому разі цю різницю відображають за дебетом субрахунка 945 «Втрати від операційної курсової різниці» та кредитом субрахунка 312 «Поточні рахунки в іноземній валюті» з одночасним віднесенням її на валові витрати у податковому обліку.

Однак це не означає, що загальна сума іноземної валюти внаслідок цього змінюється, бо вказана кореспонденція рахунків стосується лише її оцінки у гривнях. Оскільки іноземна валюта обліковується паралельно за ідентичною сумою — в чисельнику та в перерахунку на гривні — у знаменнику, то за зміни курсу перша, яка засвідчує суму доларів США, євро, англійських фунтів стерлінгів, російських рублів тощо, залишається однаковою, а змінюється лише її оцінка в національній грошовій одиниці у знаменнику.

Наприклад, на 1.06. 200_ р. на поточному рахунку підприємства було 2 тис. доларів США в оцінці за офіційним курсом по 5,05 грн. за один долар на суму 10100 грн. Станом на 1.07. 200_ р. курс цієї валюти становить 5,01 грн. Отже, на валютному рахунку залишок валюти далі становить 2 тис. доларів США, але в бухгалтерському обліку її вартість буде дорівнювати 2000 х 5,01 = 10 020 грн. і сальдо у відомості 1.2 Журналу № 1 на початок місяця буде 1000 доларів США / 10 100 грн., а на кінець місяця 1000 доларів США/ 10220 грн.

Водночас треба мати на увазі, що перерахунок за курсом валюти застосовується лише стосовно так званих монетарних статей балансу про грошові кошти, а також про такі активи і зобов'язання, які будуть отримані або сплачені у фіксованій (або визначеній) сумі грошей або їх еквівалентів, бо немонетарні статті, які відображені за історичною собівартістю і зарахування яких до балансу пов'язане з операцією в іноземній валюті, відображаються за валютним курсом на дату здійснення операції. Немонетарні статті за справедливою вартістю в іноземній валюті відображаються за валютним курсом на дату визначення цієї справедливої вартості. Тобто за умови відвантаження продукції (товарів), виконання робіт чи послуг для іноземних покупців (замовників) з наступним погашенням ними дебіторської заборгованості вона вважається монетарною статтею і підлягає перерахунку за діючим курсом на дату отримання коштів в іноземній валюті.

Коли ж покупці (замовники) спочатку перераховували іноземну валюту як аванс під майбутні поставки продукції (товарів, робіт, послуг), ця сума кредиторської заборгованості є немонетарною статтею, отже не підлягає перерахунку, хоч курс валюти на дату виконання контракту змінився.

Такий же підхід застосовується й щодо операцій з іноземними постачальниками (підрядниками). Зокрема, перерахований їм аванс розглядається як немонетарна стаття, оскільки дебіторська заборгованість буде погашена товарами, роботами чи послугами. Якщо ж іноземні постачальники (підрядники) спочатку постачають підприємству товари (виконують роботи, послуги), то кредиторська заборгованість перед ними є монетарною статтею, адже вона оплачується грішми або їх еквівалентами: векселями, облігаціями, акціями тощо.

Немонетарними статтями вважається дебіторська і кредиторська заборгованість за бартерними операціями, позаяк тут не використовуються гроші чи їх еквіваленти.

Отже, зважаючи на важливість таких операцій насамперед з огляду на податкове законодавство, треба якомога чіткіше визначити порядок їх відображення і контролю за обліковою політикою підприємства. Бо наведене тлумачення у П (С) БО 21 «Вплив зміни валютних курсів» надто загальне і нечітке, аби ним можна було послуговуватись на практиці, а помилки, як відомо, призводять до застосування суттєвих фінансових санкцій податкових інспекцій. Тому за обліковою політикою треба передбачити розмежування заборгованостей за розрахунками з іноземними партнерами на монетарні й немонетарні статті балансу, хоч це визначення, на наш погляд, недостатньо коректне. Зокрема, насамперед тому, що за «Балансом» ф.№ 1 неможливо здійснити такий поділ через змішування перших і других у цій звітній формі.

Так, за статтею 161 «Дебіторська заборгованість за товари, роботи, послуги: первісна вартість», як відомо, вказуються дебетові залишки за синтетичними рахунками 36 «Розрахунки з покупцями та замовниками» і 63 «Розрахунки з постачальниками та підрядниками». Дебетове сальдо останнього рахунка — це різниця між вартістю отриманих від постачальників (підрядників) товарів (робіт, послуг) та оплатою за них, яка за умови переплати чи недоотримання може розглядатись як монетарна. Однак у бухгалтерського обліку її такою визнати не можна. Так само, як і дебіторську заборгованість покупців (замовників).

З іншого ж боку, навіть за умови, що таких застережень немає, сальдо цих синтетичних рахунків, як і субрахунків 371 «Розрахунки за виданими авансами» — стаття 180 однойменної назви чи 681 «Розрахунки за авансами одержаними» — однойменна стаття 540 «Балансу» ф. № 1, — не можуть вважатись монетарними чи немонетарними, оскільки на них змішується заборгованість резидентів і нерезидентів. Таким чином, насправді мова може йти про монетарну чи немонетарну заборгованість, яку можна визначити лише за даними аналітичного обліку, але в жодному разі не за даними балансу.

У зв'язку з цим пропонуємо внести зміни до П (С) БО 21 «Вплив змін валютних курсів», замінивши вираз «статті балансу», «монетарні статті», «немонетарні статті» на терміни «монетарна заборгованість», «немонетарна заборгованість» виклавши відповідні статті в такій редакції:

• монетарні кошти і заборгованість — валютні кошти, дебіторська і кредиторська заборгованість нерезидентів, яка буде отримана або сплачена у фіксованій (або визначеній) сумі валюти або їх еквівалентів;

• немонетарна заборгованість — заборгованість із розрахунків з нерезидентами за авансами, перерахованими або отриманими іноземною валютою, для придбання немонетарних активів (запасів, основних засобів, нематеріальних активів тощо).

Сума авансу (попередньої оплати) в іноземній валюті, надана іншим особам у рахунок платежів для придбання немонетарних активів (запасів, основних засобів, нематеріальних активів тощо) і отриманих робіт і послуг, при включенні до вартості цих активів (робіт, послуг) перераховується у валюту звітності із застосуванням валютного курсу на дату сплати авансу.

Сума авансу (попередньої оплати) в іноземній валюті, одержана від інших осіб у рахунок платежів для постачання готової продукції, інших нематеріальних активів, виконання робіт і послуг при включенні до складу доходу звітного періоду перераховується у валюту звітності із застосуванням валютного курсу на дату одержання авансу.

Балансова вартість зазначених статей балансу надалі визначається (оцінюється) згідно з відповідними положеннями (стандартами) бухгалтерського обліку. На кожну дату балансу:

а) монетарні статті в іноземній валюті відображаються з використанням валютного курсу на дату балансу;

б) немонетарні статті, які відображені за історичною собівартістю і зарахування яких до балансу пов'язане з операцією в іноземній валюті, відображаються за валютним курсом на дату здійснення операції;

в) немонетарні статті за справедливою вартістю в іноземній валюті відображаються за валютним курсом на дату визначення цієї справедливої вартості. Курсові різниці за монетарними статтями в іноземній валюті визначаються на

дату здійснення розрахунків і на дату балансу.

Курсові різниці від перерахунку грошових коштів в іноземній валюті та інших монетарних статей про операційну діяльність відображаються у складі інших операційних доходів (витрат). Курсові різниці від перерахунку монетарних операцій про інвестиційну і фінансову діяльність відображаються у складі інших доходів (витрат) за винятком курсових різниць, які відображаються згідно з пунктом 9 Положення (стандарту) 21 «Вплив зміни валютних курсів».

Монетарні і немонетарні заборгованості (крім статей власного капіталу) господарської одиниці за межами України підлягають перерахунку за валютним курсом на дату балансу.

Стосовно порядку створення й використання резервного капіталу [33, с.42], то облікова політика підприємства має бути узгоджена з його установчими документами, оскільки резервний капітал формують за рахунок щорічних відрахувань не менше 5 % його суми і в акціонерних товариствах він має бути більшим, ніж 25 % статутного капіталу.

Водночас резервний капітал може створюватись і за рахунок додаткового капіталу, тобто суми, на яку вартість реалізації випущених акцій перевищує їхню номінальну вартість, а також суми дооцінки активів і вартості необоротних активів, безкоштовно отриманих підприємством.

Використання резервного капіталу може здійснюватись за необхідності збільшення статутного капіталу або для погашення непокритих збитків минулих років.

Загалом же облікова політика підприємства щодо створення резервного капіталу має узгоджуватись з розподілом прибутку і формуванням власного капіталу, що відображається на практиці як дебетові обороти за рахунком 44 «Нерозподілені прибутки (непокриті збитки)», субрахунок 443 «Прибуток, використаний у звітному періоді», тобто суми прибутку звітного періоду, розподілені за напрямами: дивіденди, відрахування до статутного і резервного капіталів відповідно до статуту підприємства.

При цьому слід звернути увагу, як підкреслюють науковці, що введений у 2000 році План рахунків передбачає іншу методику відображення в обліку розподілу прибутку, ніж та, що існувала за старим Планом рахунків. Якщо за старим Планом рахунків розподіл прибутку відображався за дебетом рахунка 81 «Використання прибутку» і кредитом рахунків з обліку статутного фонду, фондів економічного стимулювання і спеціального призначення, а потім рахунок 81 закривався шляхом списання накопичених тут сум за дебетом рахунка «Прибутки і збитки», то зараз для обліку фондів економічного стимулювання і спеціального призначення рахунків взагалі не передбачено, оскільки витрати на таку мету відображаються власне як витрати, чим спрощено їх облік, а сума прибутку, яка розподілена за згаданими напрямами на рахунку 79 «Фінансові результати» не обліковується, оскільки сальдо за ним переносять спочатку на рахунок 44 «Нерозподілені прибутки (непокриті збитки)», а звідти вже спрямовують на формування статутного і резервного капіталу, нарахування дивідендів, відображаючи це за дебетом субрахунка «Прибуток, використаний у звітному році». Тобто, зараз методика облікового забезпечення звітності про розподіл прибутку здійснюється за логічнішим принципом, ніж раніше. Адже, якщо раніше проводились авансові відрахування від неіснуючого прибутку, які списувались за рахунок фактичного фінансового результату кореспонденцією «Прибутки і збитки», кредит 81 «Використання прибутку», що нерідко призводило на практиці до зміни кредитового сальдо за рахунком 80 на дебетове, то зараз кореспонденція рахунків є такою: дебет 79 «Фінансові результати» — на суму кредитового сальдо, тобто прибутку, кредит рахунка 44 «Нерозподілені прибутки (непокриті збитки)».

Таким чином, спочатку визначається реальна сума прибутку, яка може бути розподілена, а вже потім проводиться його розподіл. Якщо ж отримано збиток, він також списується на рахунок 44 у кореспонденції рахунків дебет 44, кредит 79 за конкретними субрахунками на суму дебетового сальдо за ними, а вже потім покривається за рахунок відповідних джерел чи залишається непокритим. Зазвичай може виникнути ситуація, коли за одними субрахунками рахунка «Фінансові результати» є прибуток (кредитове сальдо), а за іншими — збиток (дебетове сальдо). Тому у таких випадках одночасно складають проводки дебет 79 —- відповідні субрахунки, де сальдо кредитове і кредит 44 та, навпаки, дебет 44, кредит 79 — відповідні субрахунки, де сальдо дебетове. У зв'язку з цим на рахунку 44 визначається згорнутий результат: прибуток — на субрахунку 441 «Прибуток нерозподілений»; збиток — на субрахунку 442 «Непокриті збитки». Розподіл же прибутку відображається на субрахунку 443 «Прибуток, використаний у звітному році».

Наявна нормативна документація досить повно регулює застосування в обліковій політиці підприємства такого методу, як визначення величини резерву сумнівних боргів. Так, за П (С) БО 10 «Дебіторська заборгованість» поточна дебіторська заборгованість за продукцію, товари, роботи, послуги включається до підсумку балансу за чистою реалізаційною вартістю. Для визначення чистої реалізаційної вартості на дату балансу обчислюється величина резерву сумнівних боргів, виходячи з платоспроможності окремих дебіторів або на основі класифікацій дебіторської заборгованості. Причому в цьому документі як додатки наводяться приклади визначення такого резерву на різній основі.

Зокрема, у разі визначення за обліковою політикою підприємства розмір резерву сумнівних боргів на основі класифікації дебіторської заборгованості методика є такою (табл. 4.6)

Коефіцієнт сумнівності (Кс) відповідної групи дебіторської заборгованості може визначатись за такою формулою:

Кс = (∑Бзн: Дзн): і, (4.1)

Де ∑Бзн — фактично списана безнадійна дебіторська заборгованість відповідної групи за n-ний місяць обраного для спостереження періоду; Дзн — дебіторська заборгованість відповідної групи на кінець n-ного місяця обраного для спостереження періоду;

і — кількість місяців в обраному для спостереження періоді.

Таблиця 4.6

Визначення коефіцієнта сумнівності за класифікацією заборгованості

Місяць |

Фактично списано безнадійної дебіторської заборгованості, грн. |

Сальдо дебіторської заборгованості відповідної групи на кінець попереднього місяця, грн. |

||||

1 група |

2 група |

3 група |

1 група |

2 група |

3 група |

|

Липень |

600 |

800 |

950 |

20000 |

18000 |

17000 |

Серпень |

- |

400 |

700 |

22000 |

12000 |

14000 |

Вересень |

750 |

500 |

- |

15000 |

13000 |

14500 |

Жовтень |

300 |

- |

770 |

16000 |

12000 |

11000 |

Листопад |

- |

650 |

- |

18000 |

11500 |

13000 |

Грудень |

550 |

850 |

1400 |

17000 |

14000 |

16000 |

Разом |

2200 |

3200 |

3820 |

X |

X |

X |

Коефіцієнт сумнівності відповідної групи дебіторської заборгованості становить:

• першої— (600: 20000 + 750: 15000+ 300: 16000 + 550: 17000): 6 = 0,022 (2,2 %);

• другої — (800: 18000 + 400: 12000 + 500:13000 + 650: 11500 + 850: 14000): : 6 = 0,039 (3,9 %);

• третьої — (950: 17000 + 700: 14000 + 770: 11000 + 1400: 16000): 6 = 0,044 (4,4 %).

Резерв сумнівних боргів на кінець звітного періоду поточного року має становити: 17000 • 0,022 + 14000 * 0,039 + 16000 * 0,044 = 1624.

Якщо ж підприємство визначає обсяг сумнівних боргів на основі класифікації дебіторської заборгованості іншим способом, то методика буде такою.

Припустимо, дебіторська заборгованість на 31 грудня 2003 року становить 966000 грн., з наступним розподілом за строками її погашення:

• 1-ша група —700000;

• 2- га група — 240000;

• 3-тя група — 26000.

Залишок резерву сумнівних боргів до складання балансу на 31 грудня 2003 року становить 3020 грн.

Для визначення коефіцієнта сумнівності на основі класифікації дебіторської заборгованості на 31 грудня 2003 року підприємство для спостереження обрало період за попередні три роки (табл. 4.7).

Таблиця 4.7

Визначення коефіцієнта сумнівності дебіторської заборгованості

Дата балансу |

Сальдо дебіторської заборгованості відповідної групи, грн. |

Заборгованість, що визнана безнадійною в наступному році, у складі сальдо дебіторської заборгованості відповідної групи на кінець попереднього року, грн. |

||||

1 група |

2 група |

3 група |

1 група |

2 група |

3 група |

|

31.12.2000 |

2000000 |

50000 |

5000 |

1000 |

800 |

1000 |

31.12.2001 |

4000000 |

70000 |

3000 |

2000 |

200 |

590 |

31.12.2002 |

12000000 |

220000 |

15000 |

6000 |

2000 |

3000 |

Коефіцієнт сумнівності (Кс) відповідної групи дебіторської заборгованості визначається визначається за такою формулою:

Кс = (∑Бзн:Дзн), (4.2)

де ∑Бзн — безнадійна дебіторська заборгованість відповідної групи в складі дебіторської заборгованості цієї групи на дату балансу в обраному для спостереження періоді;

Дзн — дебіторська заборгованість відповідної групи на дату балансу в обраному для спостереження періоді.

Коефіцієнт сумнівності відповідної групи дебіторської заборгованості становить:

• групи 1 — 6000: 1200000 - 0,005;

• групи 2 — 2000: 220000 = 0,009; групи 3 — 3000: 15000 = 0,2.

Резерв сумнівних боргів на 31 грудня 2003 року має становити:

700000 • 0,005 + 240000 *0,009 + 26000 *0,2 = 10860.

З урахуванням залишку резерву сумнівних боргів слід до нарахувати ще 7840 грн. (10860 — 3020) з включенням до витрат грудня 2003 року.

За умови, що підприємство визначає обсяг сумнівних боргів, виходячи з питомої ваги безнадійних боргів у чистому доході від реалізації продукції, товарів, робіт, послуг на умовах наступної оплати методика розрахунку є такою.

Приміром, за 2003 рік чистий дохід від реалізації продукції, товарів, робіт, послуг на умовах наступної оплати становить 1800000 грн.

Залишок резерву сумнівних боргів до складання балансу на 31 грудня 2003 року становить 1000 грн.

Для визначення коефіцієнта сумнівності підприємство для спостереження обрало період за попередні три роки (табл. 4.8).

Коефіцієнт сумнівності дебіторської заборгованості становить 0,0006 х (21000: 33000000).

Відрахування на створення резерву сумнівних боргів за 2003 рік складають 10800 (18 000 000x0,0006).

Разом із залишком резерв сумнівних боргів на 31 грудня 2003 року становить 11800 (10800 + 1000).

Якщо ж підприємство визначає обсяг сумнівних боргів на основі платоспроможності окремих дебіторів, то розрахунок здійснюється у такій послідовності.