- •Тема 5. Оподаткування підприємств.

- •1. Сутність оподаткування підприємств і податкова система

- •1.1. Сутність податків і їх функції

- •5.1.2. Система оподаткування підприємств та її становлення в Україні

- •5.2. Оподаткування прибутку підприємств.

- •5.2.1. Становлення оподаткування прибутку

- •5.3. Схема визначення оподатковуваного балансового прибутку підприємства відповідно до Закону України «Про оподаткування прибутку підприємств», що був ухвалений 28 грудня 1994 р.

- •5.2.2. Чинний порядок оподаткування прибутку

- •5.3. Платежі за ресурси

- •5.3.1. Плата за землю

- •5.3.2. Фіксований сільськогосподарський податок

- •5.3.3. Податок із власників транспортних засобів

- •5.3.4. Податок на нерухоме майно (нерухомість)

- •5.4. Непрямі податки, які сплачують підприємства

- •5.4.1. Вплив непрямих податків на фінансово-господарську діяльність підприємств

- •5.4.2. Мито

- •5.4.3. Акцизний збір

- •5.4.4. Податок на додану вартість

- •5.5. Збори і цільові відрахування, які сплачують підприємства

- •5.6.Місцеві податки і збори

- •5.7. Оподаткування суб’єктів малого підприємництва

5.3.3. Податок із власників транспортних засобів

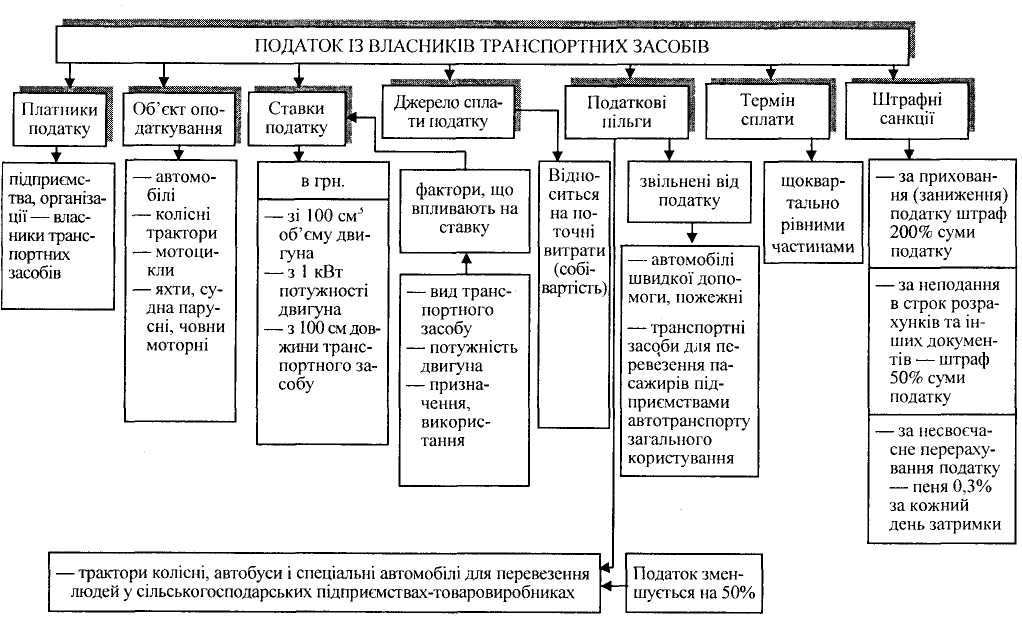

Кошти, що надходять від стягнення податку, спрямовуються на фінансування будівництва, реконструкції, ремонту та утримання автомобільних шляхів загального користування, проведення природоохоронних заходів на водоймищах. Податок зараховується до бюджетів місцевого самоврядування. Структурно-логічну схему податку на транспортні засоби зображено на рис. 5.7.

.

Порядок обчислення та сплати податку на транспортні засоби регулюється Законом України «Про податок із власників транспортних засобів та інших самохідних машин і механізмів» від 18 лютого 1997 р.

Платниками податку є підприємства, організації, установи (юридичні особи) — власники

Сума податку на транспортні засоби включається до складу валових витрат платника, а отже, зменшує оподатковуваний прибуток і суму податку на нього. Податок на транспортні засоби включається в собівартість перевезень, що впливає на розмір прибутку підприємства.

Аналіз механізму стягнення податку на транспортні засоби дає змогу зробити висновок, що поряд із фіскальною функцією вказаний податок виконує регулюючу функцію. Він спрямований на підвищення інтенсивності використання транспортних засобів.

5.3.4. Податок на нерухоме майно (нерухомість)

У Законі України «Про систему оподаткування» передбачений податок на нерухоме майно суб'єктів господарювання. Законодавчих актів щодо вказаного податку поки що не прийнято.

Мета введення названого податку — забезпечити збалансування доходів і витрат бюджету держави та сприяти підвищенню ефективності використання нерухомості суб'єктами господарювання. Було підготовлено кілька варіантів закону стосовно цього податку. Останній його варіант, опрацьований 1997 року, передбачав, що об'єктом оподаткування є земля, а також постійні будівлі і споруди, що конструктивно й технологічно зв'язані з землею, на якій їх розміщено.

Структурно-логічну схему названого варіанта проекту Закону «Про податок на нерухоме майно (нерухомість)» подано на рис. 5.8.

Передбачалось, що податок на нерухомість (згідно зі згаданим вище проектом закону) має бути загальнодержавним податком і є різновидом податку на майно.

У підготовленому проекті Закону «Про місцеві податки і збори» також передбачений податок на нерухоме майно. Тобто названий податок віднесено до місцевих.

Податок на нерухомість складається з суми податків на землю, будівлі і споруди. Нерухомість — це земля і постійно розміщені на ній будівлі та споруди. Будівлі — це житлові будинки, офіси, гаражі, дачі. Споруди — це об'єкти, які підпадають під визначення першої групи основних фондів, за винятком будівель. Якщо об'єкт, який належить до основних фондів першої групи, використовується одночасно як споруда та як будівля, платник податку має звернутися до податкової адміністрації із заявою про розмежування напрямів використання такого об'єкта з метою окремого визначення податкових баз і строків оподаткування.

Слід звернути увагу на те, що в розглянутому варіанті податку на нерухомість передбачалось для розрахунків бази оподаткування застосовувати індексацію бази оподаткування на рівень інфляції. Така індексація можлива, коли рівень інфляції, розрахований на базі податкового року, дорівнює або перевищує 110%.