- •Общая характеристика финансового рынка. Структура финансового рынка. Роль и место рынка ценных бумаг в системе финансового рынка.

- •2. Структура рынка ценных бумаг. Первичный, вторичный и срочный рынки. Задачи, решаемые организациями и физическими лицами на этих рынках.

- •3. Анализ рынка ценных бумаг. Цель анализа. Рынок ценных бумаг как предмет анализа. Фундаментальный анализ. Методы фундаментального анализа.

- •4. Анализ рынка ценных бумаг. Технический анализ. Методы технического анализа.

- •5. Анализ рынка ценных бумаг. Количественный анализ. Теория эффективного рынка. (2 стр.)

- •6. Финансовые риски на рынке ценных бумаг. Сущность и виды рисков. Систематический и уникальный риски. Методы оценки риска. Коэффициент «бета».

- •7. Финансовые риски на рынке ценных бумаг. Методы оценки риска. Среднее квадратическое отклонение. Коэффициент вариации.

- •8. Диверсификация риска на рынке ценных бумаг. Возможности портфеля ценных бумаг по уменьшению риска инвестора. Влияние корреляции доходностей ценных бумаг на возможность уменьшения риска.

- •9. Формирования оптимального портфеля ценных бумаг. Модель Марковица. Фронт эффективных портфелей.

- •10. Формирования оптимального портфеля ценных бумаг. Модель Тобина. Линия капитала. Свойства т-портфеля.

- •11. Формирования оптимального портфеля ценных бумаг. Модель Шарпа. Рыночная линия капитала. Свойства м-портфеля. Рыночная линия ценной бумаги. Роль коэффициентов «альфа» и «бета». (2 стр.)

- •12. Общая характеристика ценных бумаг. Определение понятия «ценная бумага». Эволюция инструментов фондового рынка. Правовые свойства ценных бумаг.

- •13. Общая характеристика ценных бумаг. Определение понятия «ценная бумага». Классификация ценных бумаг.

- •14. Облигации. Общая характеристика. Типы облигаций. Механизм получения дохода. Оценка стоимости облигаций.

- •15. Оценка риска в операциях с облигациями. Процентный риск. Дюрация. Выпуклость.

- •16. Оценка риска в операциях с облигациями. Кредитный риск. Долгосрочные рейтинги долговых обязательств.

- •17. Государственные ценные бумаги. Основные цели эмиссии. Технология размещения гко на фондовой бирже. Расчёт доходности гко к погашению по цене отсечения и средневзвешенной цене.

- •18. Акции. Общая характеристика. Типы акций. Механизм получения доходов

- •19.Оценка стоимости акций. Модель дисконтированного денежного потока единого объекта.

- •20. Оценка стоимости акций. Модель дисконтирования экономической прибыли

- •21. Оценка стоимости акций. Модель прямого дисконтирования денежных потоков для акционеров.

- •22. Оценка стоимости акций. Модель опционного ценообразования.

- •23. Оценка стоимости акций на основе данных бухгалтерской отчётности компании.

- •24.Переводный вексель. Общая характеристика. Реквизиты. Акцепт. Протест в случае неплатежа. Аваль.

- •Простой вексель. Общая характеристика. Индоссамент. Платёж по векселю. Протест в случае неплатежа.

- •26. Депозитные и сберегательные сертификаты. Общая характеристика. Обязательные реквизиты. Механизм получения дохода.

- •27. Чеки. Общая характеристика. Обязательные реквизиты. Механизм обращения.

- •28. Закладные. Общая характеристика. Права, удостоверяемые закладными. Обязательные реквизиты. Механизм обращения. (2 стр.)

- •30. Ипотечные ценные бумаги. Ипотечные сертификаты участия. Общая характеристика. Права, удостоверяемые ипотечными сертификатами участия. Основные риски инвесторов.

- •31. Инфраструктура рынка ценных бумаг. Виды профессиональной деятельности на рынке ценных бумаг. Учётная система рынка ценных бумаг.

- •32. Инфраструктура рынка ценных бумаг. Торгово-расчётная система рынка.

- •33. Дилерская и брокерская деятельность. Роль дилеров и брокеров при первичном размещении ценных бумаг клиентов. Андеррайтинг.

- •5.5 Андерайтинг «на базе твёрдых обязательной» э - эмитент; и - инвестор; цб - ценныйые бумаги; д – деньги.

- •34. Дилерская и брокерская деятельность. Роль дилеров и брокеров на вторичном рынке бумаг.

- •35. Брокерская деятельность. Простые рыночные и лимитированные заявки, подаваемые клиентом брокеру.

- •36. Брокерская деятельность. Ведение брокером маржинальных счетов клиентов. (2 стр)

- •37. Брокерская деятельность. Рыночные и лимитированные заявки типа «Stop Loss», подаваемые клиентом брокеру.

- •38. Брокерская деятельность. Рыночные и лимитированные заявки типа «Take Profit», подаваемые клиентом брокеру.

- •39. Деятельность по ведению реестров владельцев именных ценных бумаг.

- •40. Деятельность по организации биржевой торговли. Допуск ценных бумаг к торговле. Листинг. Котировальные списки на биржах.

- •41. Деятельность по организации биржевой торговли. Предторговый период. Порядок определения цены открытия.

- •42. Деятельность по организации биржевой торговли. Период торговой сессии. Механизм заключения сделок в ходе двойного аукциона. (2 стр)

- •43. Депозитарная деятельность. Расчётные и кастодиальные депозитарии. Номинальные держатели ценных бумаг. (2 стр)

- •44. Клиринговая деятельность на рынке ценных бумаг. (2 стр)

- •45. Деятельность по управлению ценными бумагами. (2стр)

- •46. Эмиссионные ценные бумаги. Процедура эмиссии акций и облигаций. Регистрирующие органы на российском рынке ценных бумаг. (2 стр)

-

Простой вексель. Общая характеристика. Индоссамент. Платёж по векселю. Протест в случае неплатежа.

Вексель - это неэмиссионная ордерная ценная бумага, представляющая собой составленное по предусмотренной законом форме безусловное письменное долговое денежное обязательство, выданное одной стороной (векселедателем) другой стороне (векселедержателю).

Простой вексель - это безусловное обязательство векселедателя уплатить определённую денежную сумму в установленное время лицу, указанному в векселе как имеющему право на её получение.

Простой вексель (соло-вексель) предусматривает наличие двух

лиц:

-

основного должника, выписывающего вексель, - векселедателя;

-

лица, в пользу которого выписывается вексель, - векселеприобретателя.

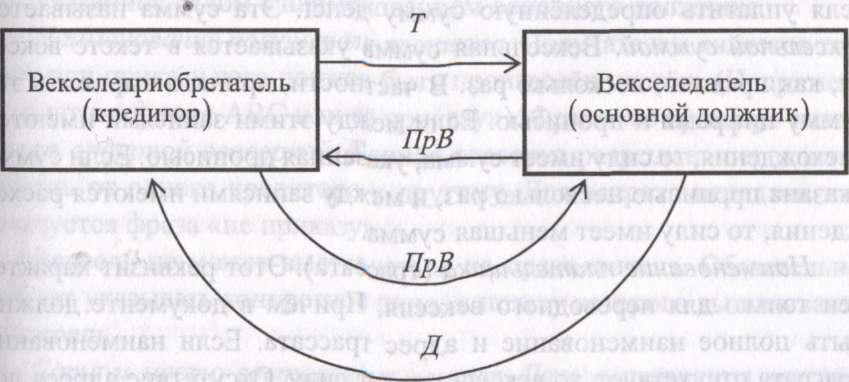

Механизм обращения простого векселя представлен на рис. 2.7. Покупатель товара Т рассчитывается с продавцом (по достигнутой договорённости) простым векселем ПрВ и становится основным должником. Продавец, принимая вексель, становится кредитором. При наступлении срока платежа вексель представляется к оплате. Должник оплачивает вексель. Вексель в этом случае, выступая в качестве средства платежа, обслуживает коммерческий оборот.

Рис. 2.7. Схема обращения простого векселя: Т-товар; ПрВ - простой вексель; Д- деньги

Индоссамент. Индоссамент в широком смысле - это способ передачи векселя и всех прав по нему от одного лица к другому (от индоссанта к индоссату). Эта передача оформляется с помощью соответствующей передаточной надписи (отражающей одностороннюю сделку) на оборотной стороне векселя.

По форме индоссамент может быть ордерным (полным) и бланковым. В ордерном индоссаменте указывается лицо, которому передаются права по векселю.

В процессе индоссамента появляются второстепенные должники.Они несут солидарную ответственность по всей сумме векселя. Если по каким-либо причинам не платит основной должник, то должны платить второстепенные должники.

Кто-то из индоссантов может освободить себя от солидарной ответственности, сделав приписку в индоссаменте «без оборота на меня». Такой индоссамент называется безоборотным.

Существует так называемый препоручительный (инкассовый) индоссамент. Такой индоссамент осуществляется, в частности, при

передаче векселя банку с просьбой получить по нему платёж

Индоссант может запретить новый индоссамент оговоркой «не приказу» или «платите только ...»

Платёж. Платёж по векселю должен следовать незамедлительно за предъявлением. Тот, кто платит в срок, свободен от обязательства, если только с его стороны не было обмана или грубой неосторожности. Плательщик обязан проверить правильность индоссамента, но не подписей индоссантов. Разрывов в цепи передаточных надписей не должно быть.

Пролонгация срока платежа по векселю не производится. Если стороны всё-таки договорились о переносе срока платежа, то необходимо выставить новый вексель.

Иск в случае неплатежа. Отказ в платеже по векселю должен быть удостоверен актом, составленным в публичном порядке (протестом в неплатеже).

В соответствии с действующим законодательством вексельные протесты осуществляются нотариальными конторами. Такие протесты представляют собой официальные документы, в которых нотариусом удостоверяются факты неплатежа (неакцепта, недатирования акцепта). Для осуществления протеста в неплатеже вексель должен быть предъявлен в нотариальную контору не позднее 12 часов следующего после истечения даты платежа дня.

Нотариальная контора должна выставить протест должнику в течение 2-х рабочих дней после срока оплаты векселя. В течение 4-х рабочих дней после совершения протеста векселедатель должен известить об этом своего индоссанта и векселедателя. Каждый последующий индоссант в течение 2-х рабочих дней сообщает своему предшественнику и одновременно авалисту (гаранту соответствующего индоссанта, если такой имеется).

После того как совершён протест в неплатеже, держатель векселя имеет право обратиться к любому из солидарных должников. При этом иск может осуществляться в порядке регресса, к любому из должников, а также ко всем индоссантам сразу (см. рис. 2.8). Если один из надписателей векселя произвёл оплату, то процесс идет в обратной последовательности, пока не достигнет основного должника. При необходимости держатель векселя может обратиться с иском в суд на основного должника.