- •Бизнес-план предприятия. Место бизнес-плана в планировании производственно-хозяйственной деятельности предприятия.

- •1. Предмет и задачи курса.

- •2. Бизнес-план в системе планирования предприятия.

- •3. Инвестиционный цикл. Экономические профили проекта.

- •Бизнес-план и его сущность.

- •Методология и организация процесса бизнес планирования.

- •Критерии эффективности проекта.

- •1. Дисконтирование: сущность, методика применения.

- •2. Коммерческая и экономическая эффективность проекта.

- •3. Бюджетная эффективность проекта.

- •Разработка раздела бизнес-плана «Характеристика организации и стратегия ее развития».

- •1. Стратегия предприятия.

- •2. Организационно-правовые формы предприятий.

- •3. Состав раздела.

- •Раздел бизнес-плана «Описание продукции».

- •Раздел бизнес-плана «Производственный план».

- •Раздел «Организационный план».

- •Раздел бизнес-плана «инвестиционный план».

- •Раздел бизнес-плана «Анализ эффективности бизнес-проекта».

- •Разработка специальных разделов бизнес-плана.

- •1. Содержание и назначение раздела: оценка воздействия проекта на окружающую среду.

- •2. Содержание и назначение раздела: охрана труда.

- •3. Содержание и назначение раздела: юридический план.

- •Т: презентация бп

Раздел бизнес-плана «Анализ эффективности бизнес-проекта».

Оценка эффективности инвестиций базируется на сопоставлении ожидаемого чистого дохода от реализации проекта с инвестированным в проект капиталом. В основе метода лежит вычисление чистого потока наличности (ЧДД), определяемого как разность между чистым доходом по проекту и суммой общих инвестиционных затрат и платы за кредиты, связанные с осуществлением капитальных затрат по проекту. На основании ЧПН=ЧДД рассчитываются основные показатели оценки эффективности инвестиций:

- ЧДД

- индекс рентабельности (доходности)

- внутренняя норма доходности

- динамический срок окупаемости.

Для расчета этих показателей применяется коэффициент дисконтирования, который используется для приведения будущих потоков и оттоков денежных средств за каждый расчетный период (1 год) реализации проекта к начальному периоду времени. При этом дисконтирование денежных потоков осуществляется с момента первоначального вложения инвестиций.

Коэффициент дисконтирования в расчетном периоде:

где Е- норма дисконта (ставка дисконтирования) (больше ставки рефинансирования; % по кредиту- при кредитовании проекта).

t- период (год) реализации проекта.

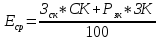

Как правило, коэффициент дисконтирования рассчитывается исходя из средне взвешенной нормы дисконта с учетом структуры капитала. Пр. выбор средневзвешенной нормы дисконта

где Зск- процентная ставка по собственным средствам;

СК- доля собственного капитала в общем объеме инвестиционных затрат;

Рзк- процентная станка по кредиту;

ЗК- сумма кредита в общем объеме инвестиционных затрат.

Процентная ставка для собственных средств принимается на уровне не ниже средней стоимости финансовых ресурсов на рынке капитала. Допускается принятие ставки дисконтирования на уровне фактической ставки % по долгосрочным валютным кредитам банка при проведении расчетов в свободно конвертируемой валюте.

ЧДД характеризует интегральный эффект от реализации проекта и определяется как величина полученная дисконтированием (при постоянной ставке дисконтирования) отдельно для каждого периода чистого потока наличности, накопляемого в течение горизонта расчета проекта.

ЧДД показывает абсолютную величину чистого дохода приведенную к началу реализации проекта. ЧДД должен иметь положительное значение, иначе инвестиционный проект нельзя рассматривать как эффективный.

Внутренняя норма доходности – это интегральный показатель, рассчитываемый нахождением ставки дисконтирования, при которой стоимость будущих поступлений равна стоимости инвестиций.

При заданной инвестором норме дохода на вложенные средства, инвестиции оправданны, если внутренняя норма доходности равна или превышает установленный показатель. Этот показатель так же характеризует запас прочности проекта, выражающийся в разнице между внутренней нормой доходности и ставкой дисконтирования (в процентном соотношении).

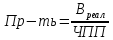

Индекс рентабельности (доходности) определяется по формуле:

где ЧДД- чистый дисконтированный доход

ДИ- дисконтированная стоимость общих инвестиционных затрат и платы за кредиты (займы).

Инвестиционные проекты эффективны если ИР больше 1.

Срок окупаемости служит для определения степени риска реализации проекта и ликвидности инвестиций и рассчитывается с момента первоначального вложения инвестиций по проекту. Различают простой срок окупаемости проекта и динамический (дисконтированный). Простой срок окупаемости проекта- это период времени, по окончании которого чистый объем поступлений (доходов) перекрывает объем инвестиций (расходов) и соответствует периоду, при котором накопительное значение чистого потока наличности изменяется с отрицательного на положительное. Расчет динамического срока окупаемости проекта осуществляется по накопительному дисконтированному чистому потоку наличности. Динамический срок окупаемости в отличие от простого учитывает стоимость капитала и показывает реальный срок окупаемости.

Если горизонт расчета проекта превышает динамический срок окупаемости на 3 и более года, то для целей оценки эффективности проекта расчет чистого дисконтированного дохода, индекса рентабельности и внутренней нормы доходности осуществляется за период равный динамическому сроку окупаемости проекта + 1 год. В таком случае, за горизонт расчета, используемый в формулах, принимается этот период.

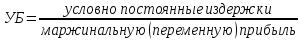

Уровень (точка) безубыточности – это:

Маржинальная (переменная) прибыль- это выручка от реализации за минусом условно переменных издержек и налогов из выручки.

Объем реализации соответствующий уровню безубыточности определяется произведение выручки от реализации и уровня безубыточности. Приемлемым считается уровень менее 60%.

Пр. Сумма условно постоянных затрат 50млн.руб. Переменные затраты в с/б единицы продукции 35тыс.руб. Цена реализации продукции 55 тыс.руб. Определите аналитически минимальный объем продукции в натуральном выражении необходимый предприятию для вступления в зону прибыльности по проекту.

50/(55-35)= 2,5тыс. шт.

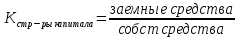

Коэффициент покрытия задолженности- этот коэффициент рассчитывается для каждого года погашения, при этом учитывается погашение в полном объеме основного долга и % по всем долгосрочным кредитам и займам, привлеченным организацией и подлежащим погашению в соответствующем году реализации проекта.

В случае если организацией предоставлено государственная поддержка в виде возмещения части % по кредитам в банках либо организация претендует на оказание такой поддержки, то при расчете коэффициентов покрытия задолженности учитывается данная мера государственной поддержки.

При расчете коэффициента покрытия задолженности из чистого дохода исключаются суммы, начисленной лизингополучателем амортизации по объектам лизинга. Чем выше коэффициент покрытия задолженности, тем лучше положение организации относительно погашения долгосрочных обязательств. Приемлемым считается показатель более 1,3.

Рентабельность:

- рентабельность активов- это отношение чистой прибыли к всего по активам.

- рентабельность продаж- это отношение чистой прибыли к выручке от реализации.

- рентабельность реализуемой продукции- отношение чистой прибыли к затратам на производство.

Коэффициент обеспеченности собственными оборотными средствами:

Данный коэффициент должен быть менее 1. Долговые обязательства должны превышать размер СК.

Срок оборачиваемости:

- всего капитала = итого по пассивам/ В от реал*360

- срок оборачиваемости готовой продукции = готовая продукция/В от реал* 360

- срок оборачиваемости дебиторской задолженности = Д задолженность/В от реал*360

- срок оборачиваемости кредиторской задолженности = К задолженность/ В от реал* 360

Фондоотдача- характеризует эффективность использования ОС. Показывает сколько приходиться в стоимостном выражении В реал или объем произведенной продукции на 1 руб вложенный в ОС.

Фондоемкость- показывает сколько в стоимостном выражении ОФ приходиться на 1 руб произведенной или реализованной продукции.

Фондовооруженность:

Производительность:

Риски.

Определите виды рисков, которые могут возникнуть в процессе реализации бизнес-проекта.

|

Виды риска |

Причина |

Последствия |

Меры |

|

Финансовые риски |

Рост темпов инфляции, скачки курсов валют, рост безработицы |

Снижение объемов реализации ,рост размера выплат по кредиту |

Страхование риска |

|

Маркетинговые риски |

Усиление конкуренции отрасли, изменение цен, появление нового товара, изменение вкусов и целевой аудитории |

Снижение объема реализации, потеря клиентов |

Анализ действий конкурентов, экономических показателей, колебаний и изменений спроса, разработка прогнозов цен и прибыли. |

|

Технологические риски |

Совершенствование технологий производства и конкурентов |

Снижение объемов реализации, потеря клиентов |

Анализ конкурентов |

|

Политические риска |

Нестабильная политическая обстановка, смена власти |

Потеря поставщиков, рынков сбыта, снижение прибыли |

Постоянный анализ политической ситуации |

|

Юридические риски |

Нестабильное законодательство |

штрафы |

Обновление нормативно-правовой базы |

|

Строительные риски |

Невыполнение подрядчиками своих обязанностей |

Задержка ввода в эксплуатацию объекта |

Страхование финансовых рисков, ответственности перед 3 лицами |

|

Прочие риски |

Пожар, стихийные бедствия |

Порча имущества, ОФ |

Страхование имущества предприятия. |