- •Глава 1. Теоретические основы выхода фирмы на зарубежные рынки.

- •1.1. Условия деятельности фирм на зарубежных рынках и особенности современного подхода к международному маркетингу.

- •1.2. Сущность договора франчайзинга и лицензионного договора как форм выхода на зарубежные рынки.

- •Глава 2. Деятельность компании starBucks на рынке Fast-Food и отдельном его сегменте (рынке кофеен).

- •Современное состояние рынка Fast-food и его отдельного сегмента (рынка кофеен) в России.

- •2.2. Компании «Starbucks» на рынке Fast-food и отдельного его сегменте (рынке кофеен).

- •.Swot-анализ лидеров рынка Fast-food в России.

- •Заключение:

- •Список литературы

Глава 2. Деятельность компании starBucks на рынке Fast-Food и отдельном его сегменте (рынке кофеен).

Современное состояние рынка Fast-food и его отдельного сегмента (рынка кофеен) в России.

В условиях современной экономики развитие мирового рынка Fast-food идет быстрыми темпами и в среднем занимает около 20% от всего оборота общественного питания, при этом отмечается жесткая конкуренция между лидерами мирового рынка быстрого питания и отечественными операторами. Повышенный интерес бизнеса к сфере быстрого питания, обусловлен тем фактом, что быстрая еда, как отражение ускорения темпа жизни населения (в особенности мегаполисов) вошла в обиход задолго до появления самого термина «Fast-food».

В настоящее время принято считать, что к рынку Fast-food относятся, заведения производящие гамбургеры и сэндвичи, но мало кто знает, что на самом деле к типам заведений быстрого питания относятся:

− уличные заведения быстрого питания (street food) – киоски, палатки, авто-

фургоны и т.д.;

− стационарные заведения быстрого питания (fast food, fast flow);

− столовые, буфеты при предприятиях25.

В основном к таким типам относятся такие заведения, в которых можно взять какую-либо продукцию питания на вынос.

Согласно рейтингу агентства Bloomberg в десятку самых популярных мировых сетей ресторанов быстрого питания вошли следующие компании:

|

№ в рейтинге |

Название |

Количество ресторанов в мире |

Годовой оборот компании |

|

1 |

Subway |

37016 ресторанов по миру, 25000 из них – в США |

12 млрд долларов. |

|

2 |

McDonald's |

33510 ресторанов по всему миру, около половины – в Штатах. |

27 млрд долларов.

|

|

3 |

KFC |

17401 магазинов в мире, 4780 в США.

|

5 млрд долларов.

|

|

4 |

«Starbucks». |

17243 кафе в мире и 10821 – в США. |

13 млрд долларов. |

|

5 |

Pizza Hut |

13782 ресторанов в мире, 7600 – в США. |

2,5 млрд долларов в год.

|

|

6 |

Burger King |

12512 ресторанов в мире, 7212 – в Штатах. |

2,3 миллиардов долларов.

|

|

7 |

Dunkin' Donuts. |

Немногим более 10000 ресторанов в мире и 7000 в США. |

7,2 млрд долларов |

|

8 |

Domino’s Pizza. |

9742 ресторанов по миру и 4907 – в Штатах

|

1,5 млрд долларов.

|

|

9 |

Baskin Robbins. |

Насчитывает 6711 магазинов и кафе, 2457 из которых – в Штатах. |

7,2 млрд долларов.

|

|

10 |

Wendy’s, или «у Венди». |

В мире - 6594 ресторанов Wendy’s, 5900 из них – в США.

|

12 млрд долларов. |

Таблица 3. Рейтинг популярности мировых сетей ресторанов быстрого питания.

Источник: Составлено автором по статье журнала TheSavv, основанной на данных агентства Bloomberg.

Рассматривая процесс развития рынка общественного питания в России можно говорить о том, что мировой финансовый кризис внес существенные изменение: в 2009 году оборот общественного питания равнялся 711,4 млрд. руб. Под влиянием кризиса в 2009 году было зафиксировано сокращение оборота общественного питания: в сопоставимых ценах спад составил 12,7%.26

Уже в начале 2010 года рынок начал восстанавливаться и к концу года составлял 779,5 млрд. руб. В сопоставимых ценах оборот рынка вырос на 3% в сравнении с 2009 годом.

В первом полугодии 2011 года оборот рынка общественного питания в России составил 410,7 млрд. руб., рост в составил 4% в сопоставимых ценах в сравнении с аналогичным периодом предыдущего года.

По оценке DISCOVERY Research Group по итогам 2011 года оборот общественного питания в России составит 897,6 млрд. руб., в сопоставимых ценах рост рынка составит 5,3%.

В 2010 году почти треть общероссийского оборота общественного питания приходилась на Центральный федеральный округ – почти 225 млрд. руб. На втором месте по обороту общественного питания находится Приволжский федеральный округ с оборотом почти в 150 млрд. руб.27

Расширение крупных сетей было настолько динамичным, что, несмотря на кризис, со второго полугодия 2008 года по первый квартал 2011 года число сетевых заведений выросло на 14,8%.

На конец первого квартала 2011 года в России действовало 344 сети заведений общественного питания – рестораны, кафе, бары, заведения быстрого питания (Fast food), кофейни и уличные киоски – с 6379 точками. Наиболее активно сети быстрого питания развиваются в крупных городах. В Москве действует 41% функционирующих в России подобного рода сетевых заведений.

К негативным факторам, оказывающим влияние на развитие рынка общественного питания, оказывают влияние возросшие после кризиса арендные ставки. Некоторые факторы, могут привести к отставанию рынка, такие как введение различных ограничений на курение в общественных местах. К тому же уровень и качество сервиса во многих предприятиях общественного питания, особенно это актуально для регионов, оставляют желать лучшего, что также не может не сказаться на развитии рынка общественного питания в России.

Рисунок 2 – помесячная динамика оборота общественного питания в России за 2006-2013 гг. ( в ценах января 2014 года), млн. руб.

Источник: Росстат, расчеты РБК.research28

Кризис оказал наиболее существенное влияние на сегмент элитных ресторанов, отмечался явный сдвиг спроса в сторону более дешевых сегментов таких как Fast food.

В 2010-2011 годах происходит расширение рынка: сети, которые уже присутствовали на российском рынке – продолжили открывать новые заведения, продолжилась докризисная тенденция к региональной экспансии сетей. Особенно остро данная тенденция стала проявляться, когда на рынок стали выходить или заявили о выходе крупные международные сети: Aroma Espresso Bar, Wendy's, Arby's, Johnny Rockets, Pinkberry, Double Coffee, Burger King, Coffeshop Company. Примечательно, новые игроки появляются в самых разнообразных сегментах: от наиболее распространенного Fast-food до пивных баров и баров мороженого.

Российских рынок по-прежнему развивается за счет франчайзинга от крупных международных брендов.

Наиболее крупный сегмент – Fast-food, на его долю по различным оценкам приходится от 30 до 35% от общего объема российского рынка общественного питания. Основные игроки – MC Donald’s, KFC (бывший «Ростикс-KFC»), Subway, Buger King. Данные сети являются крупнейшими не только в России, но и по всему миру, как это было видно из Таблицы № 3.

Но как уже отмечалось ранее, на данный рынок начинают выходить и новые игроки (которые не обязательно должны производить бургеры и сэндвичи). Примером можно считать компанию «Starbucks».

Объем Российского рынка быстрого питания в 2013 г. составил 207 млрд. руб. Несмотря на достаточно высокую долю, занимаемую рынком быстрого питания в структуре рынка всего общественного питания, наблюдается достаточно быстрой данного сектора и составляет около 24-28 % ежегодно (в текущих ценах).

Достаточно высокие темпы развития рынка быстрого питания обусловлены высоким уровнем посещаемости данных заведений, при сравнительно небольшом объемом инвестиций, требуемых для одного Fast-food ресторана.

Рисунок 3 – динамика оборота общественного питания в 2006-2014гг., млрд руб. ( в ценах января 2014 года)

Источник: Федеральная служба государственной статистики (ФСГС) – официальная статистика, РБК.research - прогноз29

Таким образом, Российский рынок Fast-food ресторанов в последние годы стал наиболее быстро развивающимся сегментом на рынке общественного питания. Это доказывает, как рост числа международных игроков, открывших свои заведения на российском рынке, так и общая представленность Fast-food ресторанов в стране. Несмотря на это, сегмент быстрого питания пока еще не исчерпал своего потенциала роста, что говорит о продолжении его дальнейшего развития. При этом, в данном сегменте наиболее успешными выглядят пока международные компании, опережая по числу заведений многие российские сети, работающие в сегменте быстрого питания.

Особенное внимание при рассмотрении динамики развития общественного питания в России стоит уделить российскому рынку кофеен, который можно выделить как подчасть рынка Fast-food.

Россия на данной момент не так увлечена потреблением кофе, оказываясь по уровню его потребления на душу населения лишь на 31-м месте в мире. Если в Финляндии, занимающей лидирующую позицию, житель в среднем потребляет в год 9,7 килограмма кофейных зерен, то в России лишь 0,8 килограмма. Поэтому эксперты считают, что рынок кофе в России — один из самых перспективных. Его ежегодный рост составляет 12-15%, при этом культура потребления кофе в России еще только развивается. Первая современная кофейня в России появилась в Санкт-Петербурге в 1994 году. На сегодняшний день, по данным РБК.research, в России действуют более 80 сетей кофеен и кафе-кондитерских, под управлением которых находятся около 1340 заведений, и их количество по сравнению с 2012 годом увеличилось на 22%. Сегодня кофейни являются популярным местом питания для россиян. По оценке экспертов, регулярно кофейни и кафе-кондитерские посещают 60% россиян. Ненасыщенность рынка общественного питания позволяет экспертам говорить о потенциальном успехе любых ресторанных проектов. Принимая во внимание недостаточную развитость данного сегмента и наличие спроса со стороны населения, эксперты считают рынок перспективным для дальнейшего развития.

Сегодня на рынке кофеен присутствуют как сетевые проекты, так и отдельные заведения. Большое количество сетевых игроков – одна из особенностей рынка. Плюсы сетевого формата очевидны: это раскрученный брэнд, единые стандарты обслуживания, близкий ассортимент в каждом заведении сети, возможность снижать издержки за счет оптовых закупок и более простое решение проблемы узнавания марки. Именно таким образом и захватывают рынки все ключевые игроки рынков кофеен и Fast-food.

Следует отметить, что развитие рынка в последние 10 лет шло неравномерно. Кофейни постепенно становились важной частью жизни россиян: кто-то ходит сюда, чтобы встретиться с друзьями, другие назначают встречи с клиентами и партнерами, третьи просто отдыхают за чашечкой вкусного ароматного кофе, размышляя о жизни. Посещаемость кофеен с каждым годом росла высокими темпами.

Согласно результатам исследований, основные посетители кофеен в вечернее время - студенты и работающие молодые люди в возрасте от 16 до 25 лет. Отмечается также, что 20-30% столиков вечером заняты исключительно женскими компаниями. В дневное время существенную часть посетителей составляют деловые люди - сегодня становится модным проводить деловые встречи в тихих, не шумных кофейнях.

По данным агентства РБК.research, 67,3% россиян одной из основных причин питания «вне дома» называют возможность провести время с друзьями, коллегами или родственниками. Для 33,5% респондентов заведения общепита – это место, куда они ходят обедать, для 27,4% рестораны и кафе позволяют сэкономить время, поскольку им не нужно готовить дома. Однако, многие посетители заведений общественного питания по-прежнему приходят туда только для того, чтобы отметить какое-либо событие. Это говорит о том, что Россия пока еще проигрывает в уровне развития рынка общественного питания странам Западной Европы, а также США и Канады, что связано с пока еще низким уровнем развития ресторанного рынка, а также недостаточно неразвитой культурой питания вне дома.

Количество

посетителей кофеен наиболее велико в

городах Новосибирск и Санкт-Петербург.

По данным компании РБК.research, почти 75%

жителей Новосибирска и около 70%

петербуржцев посещали кофейни в ноябре

2012 – апреле 2013 года. В Москве значение

аналогичного показателя несколько ниже

и составляет 64,5%, а в других

городах-«миллионерах»–63,5%.(рисунок2).

Рисунок 4 - доля посетителей кофеен в городах России в ноябре 2012 – апреле 2013гг., % Источник: исследования агентства РБК.research. 30

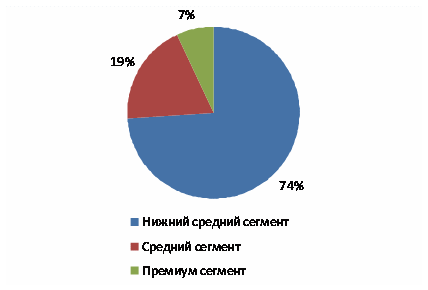

По данным компании inFOLIO Research Group, в России насчитывается 5212 кофеен, из которых 673 находятся в Москве и еще 467 – в Санкт-Петербурге. Важной особенностью данного рынка является полное отсутствие низкого ценового сегмента. В то же время, на рынке кофеен до 74% рынка контролируется кофейнями нижнего среднего сегмента, средний чек в которых немногим превышает 500 руб. Еще 19% приходится на долю заведений с чеком до 700 рублей. Около 7% занимает премиум сегмент (рисунок 5). Несмотря на относительно высокую концентрацию кофеен в крупных городах, рынки мегаполисов далеки от насыщения. На рынке Москвы могут разместиться еще как минимум 230 точек среднего сегмента и 10-15 кофеен сегмента премиум. Санкт-Петербург может вместить120 кофеен для среднего класса и 5-7 заведений класса премиум.

Рисунок 5 - Структура российского рынка кофеен по ценовым сегментам. Источник: исследования агентства inFOLIO Research31

Аналитики

рынка отмечают, что для посетителей

кофеен и кафе-кондитерских при выборе

заведения важными характеристиками

являются качество и вкусовые характеристики

предлагаемых напитков и блюд, чистота

и удобство заведений, высокий уровень

сервиса, доступные цены. Эти факторы

были отмечены как «очень важные» в

исследовании компании РБК.research (рисунок

6).

Согласно данным этого исследования,

для посетителей также очень важно

быстрое обслуживание, а также чтобы в

меню можно было легко найти любимые

блюда и напитки, а при случае попробовать

новые предложения. Для российских

потребителей постепенно растет важность

таких факторов, как наличие зон для

некурящих, а также наличие возможности

выбора в меню полезных для здоровья

блюд, что подтверждает общероссийскую

тенденцию стремления населения правильно

питаться и вести здоровой образ жизни.

Важное значение имеет и территориальное

расположение кофеен и кафе-

кондитерских

(особенно это важно в крупных городах,

где особенно остро стоит проблема

плотности движения). В последнее время

в России наблюдается очевидный тренд

на рост популярности безналичных

платежей, в том числе оплаты товаров и

услуг пластиковыми картами. Кроме того,

для опрошенных россиян скорее важными

характеристиками при выборе кофейни

являются наличие блюд разных национальных

кухонь, наличие специальных акций и

программ.

Рисунок 6 - важность факторов, оказывающих влияние на выбор заведения, % опрошенных.

Источник - исследования агентства РБК.research. 32

Лидер рынка – сеть кофеен «Шоколадница» – располагает 247 точками, из которых как минимум 200 приходится на Москву и Московскую область. По данным сайта лояльности, частая смена меню, появление новинок. компании в Санкт-Петербурге открыто 25 кофеен, в Екатеринбурге – 5, в Уфе – 4, в Нижнем Новгороде, Казани и Новосибирске – по 3, в Калининграде и Ростове-на-Дону – по 2.

Самой крупной региональной сетью кофеен можно признать «Кофе Хауз», из 221 точек которой 110 размещены в Санкт-Петербурге, Новосибирске, Казани и Екатеринбурге, а также на Украине.

Рисунок 7 - известность и популярность сетевых кофеен и кафе-кондитерских, % от опрошенных жителей Москвы и Московской области, посещавших кофейни и кафе-кондитерские.

Источник: исследования агентства РБК.research. 33

Серьезную работу по проникновению в регионы осуществляет «MacCafé»: 21 кофейня в регионах против 19 в Москве. Несколько уступает ей компания «Traveler’sCafe», располагающая 31 кофейней.

Среди сетевых кофеен по доле посетителей среди жителей Москвы лидерство принадлежит сетям «Шоколадница», «Кофе Хауз» и «Starbucks». За последние полгода ходили в «Шоколадницу», «Кофе Хауз» и в «Starbucks» соответственно 77,7%, 66,9% и 34,2% опрошенных жителей столицы и области, посещавших кофейни и кафе-кондитерские (рисунок 7). «Starbucks», несмотря на значительное отставание от лидеров, развивается самым активным образом и вполне возможно в будущем сможет существенно сократить отрыв. За тройкой лидеров следуют такие сети кофеен и кафе-кондитерских, как «МакКафе», «Costa Coffee», «Dunkin’ Donuts», «Кофеин» и другие.

Эксперты отмечают, что российский рынок кофеен становится все более цивилизованным, и по уровню своего развития постепенно приближается к американскому или европейскому рынкам. Отставание будет преодолено, когда посещение заведений общественного питания станет для россиян абсолютно рядовым событием.

Важным инструментом в процессе оценки и прогнозирования развития рынка общественного питания в России и в частности рынков Fast-food и кофеен является PEST анализ, представляющий собой маркетинговый инструмент, предназначенный для выявления политических, экономических, социальных и технологических аспектов внешней среды. Выделим ключевые факторы, которые будут оказывать влияние на развитие рынка Fast-food в России.

|

Политические факторы |

Экономические факторы |

|

|

|

|

|

|

|

|

| |

|

Социальные факторы |

Технологические факторы |

|

|

|

|

|

|

|

|

|

Таблица 5. Ключевые факторы, влияющие на развитие рынка Fast-food в России

Источник: Составлено автором.

Таким образом, можно сделать следующие выводы: потребление кофе в России пока находится на невысоком уровне и значительно отстает от западных стран. Культура потребления кофе в России развивается, поэтому эксперты считают рынок кофе в России одним из самых перспективных; характерная особенность рынка кофеен в России – большое количество сетевых участников. Сетевой формат работы на рынке обеспечивает раскрученный брэнд, единые стандарты обслуживания, близкий ассортимент в каждом заведении сети, возможность снижать издержки за счет оптовых закупок и высокий уровень узнавания марки потребителями. Существенное негативное влияние на рынок общественного питания, как во всем мире, так и в России оказал финансовый кризис. Темпы роста снизились уже в конце 2008 года. Доходы населения на тот момент еще не успели существенным образом снизиться, однако уже появились негативные ожидания; после кризиса рынок восстанавливался крайне медленно: положительная динамика была отмечена с мая 2010 года. Тем не менее, на сегодняшний день сегмент кофеен и Fast-food в России успешно развивается; при выборе заведения для посетителей кофеен и кафе-кондитерских наиболее важными характеристиками являются качество и вкусовые характеристики предлагаемых напитков и блюд, чистота и удобство заведений, высокий уровень сервиса, доступные цены; в тройку лидеров среди сетевых кофеен и кафе-кондитерских по доле посетителей входят сети «Шоколадница», «Кофе Хауз» и «Starbucks». Поскольку их отрыв от остальных участников рынка достаточно большой, то значительных изменений в расстановке сил на рынке в ближайшие годы не ожидается; в дальнейшем российский рынок кофеен будет становиться все более цивилизованным, и по уровню своего развития постепенно приблизится к американскому или европейскому рынкам.