- •1.Предмет макроэкономики. Методы анализа в макроэкономике. Экономические субъекты в рамках макроэкономики. Их характерные черты и виды экономической активности.

- •2.Макроэкономические модели, переменные модели. Модель круговых потоков. «Утечки» и «инъекции». Общие условия макроэкономического равновесия.

- •3.Внп, ввп, способы их измерения. Сложности подсчета показателей дохода и продукта. Проблема оценки благосостояния нации.

- •4.Внп,ввп и другие показатели дохода и продукта. Номинальные и реальные показатели национального продукта. Индексы цен. Основные макроэкономические тождества.

- •5.Макроэкономическое равновесие в классической модели.

- •6.Совокупный спрос , его структура, график, уравнение совокупного спроса.

- •7.Совокупное предложение, график, факторы, определяющие совокупное предложение. Уравнение линии as.

- •8.Экономическая политика стимулирования совокупного предложения.

- •9.Равновесие в модели ad-as (краткосрочное и долгосрочное). Шоки спроса и предложения. Эффект «храповика».

- •10.Стабилизационная политика в модели ad-as.

- •11.Неценовые факторы совокупного спроса и совокупного предложения в модели ad-as

- •12.Совокупное потребление: график, функция. Средняя и предельная склонности к потреблению. Факторы, определяющие уровень потребления.

- •13.Совокупные сбережения в экономике: график, функция. Средняя и предельная склонность к сбережению. Факторы, определяющие динамику сбережений.

- •14.Инвестиции : типы и виды, функции. Факторы, определяющие динамику и нестабильность инвестиций. Инвестиции запланированные, фактические и макроэкономическое равновесие.

- •15.Расходы, планируемые и реальные, функции, график. Автономные расходы. Мультипликатор автономных расходов..

13.Совокупные сбережения в экономике: график, функция. Средняя и предельная склонность к сбережению. Факторы, определяющие динамику сбережений.

Решение домашних хозяйств о том, какую часть личного располагаемого дохода (Y) направлять на потребление, означает, что оставшаяся часть дохода сберегается (процентные выплаты мы не принимаем во внимание, поэтому Y = C + S).

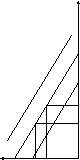

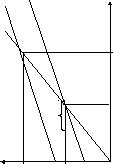

На рисунке изображен график функции сбережений S (прямая линия с углом наклона MPS).

МРS - предельная склонность к сбережению представляет собой долю прироста дохода, на величину которой увеличиваются сбережения:

МРS =∆S/∆Y .

Поскольку Y = С + S, постольку

МРС + МРS = 1, а сумма углов наклона кривых C и S равна 45°.

Сбережения (S) играют очень важную роль в кейнсианском анализе, однако необходимо помнить, что сбережения не входят в ЧНП и, следовательно, не являются частью совокупного спроса.

14.Инвестиции : типы и виды, функции. Факторы, определяющие динамику и нестабильность инвестиций. Инвестиции запланированные, фактические и макроэкономическое равновесие.

Инвестиционный спрос (чистые планируемые инвестиции) представляют собой намерения или планы фирм по увеличению своего основного капитала и товарных запасов.

Факторы от которых зависит инвестиционный спрос:

во-первых, процентная ставка (r), с которой уровень (величина) инвестиций связан обратной зависимостью. Эту связь выражает инвестиционная функция, которую графически представлена на рисунке .Чем ниже реальная ставка процента (r), тем выше уровень инвестиций (I):

r2 < r1, поэтому I2 > I1.

во-вторых, инвестиции зависят от ожидаемой прибыли от инвестиций (предельной эффективности капитала). Изменение ожиданий сдвигает кривую инвестиций вправо (если ожидания инвесторов оптимистичны) или влево (если ожидания пессимистичны).

Кроме того, инвесторы учитывают будущий спрос на товары (в производство которых они инвестируют) и в некоторой степени текущий спрос на эти товары. Эти факторы определяют уровень автономных, то есть не зависящих от уровня дохода, инвестиций. Инвестиции зависят также (в долгосрочном аспекте) от уровня национального дохода (Y) (индуцированные инвестиции). В кейнсианской модели все чистые планируемые инвестиции (I) рассматриваются как автономные. Поэтому кривая инвестиционного спроса (I) изображена как горизонтальная линия.

15.Расходы, планируемые и реальные, функции, график. Автономные расходы. Мультипликатор автономных расходов..

Совокупный спрос (планируемые совокупные расходы - AD) представляет собой сумму расходов на отечественные товары и услуги при каждом из возможных уровней национального дохода (Y).

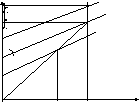

Для того чтобы получить графическое изображение совокупного спроса (AD), надо сложить данные графиков потребления и инвестиций: кривая AD получена путем сложения по вертикали кривых C и I.

Рынок товаров находится в состоянии равновесия, если при действующем уровне цен величина предполагаемого выпуска продукции (Y) равна величине совокупного спроса.

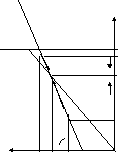

Для того чтобы графически показать рав-сие на тов рынке, необх-мо наряду с граф-м изобр-нием сов спроса (кривая AD) построить график совокупного предложения (AS) в тех же координатах. На рисунке график совокупного предложения (AS) представляет собой кривую, показывающую общий объём производства отечественных товаров и услуг (ЧНП = Y), предлагаемых производителями при различных уровнях совокупного спроса. Кривая AS строится из начала координат под углом в 45гр. По достижении потенциального уровня выпуска (Y*) кривая AS превращается в вертикаль.

Равновесный уровень выпуска (Ye) – это такой объём производства, при котором величина совокупного спроса AD равна выпуску продукции Y.

В точке А величина совокупного спроса меньше уровня выпуска (AD < Y1). Это значит, что производится больше продукции, чем могут выкупить потребители и фирмы (при данном уровне цен). У производителей начинают расти товарно-материальные запасы по сравнению с запланированным уровнем, что послужит для них сигналом к сокращению производства (стрелка, направленная влево).

В точке В величина совокупного спроса больше уровня выпуска (AD > Y2), следовательно, производители отметят сокращение товарных запасов по сравнению с запланированным уровнем, что послужит сигналом для увеличения производства (стрелка, направленная вправо).

В точке е величина совокупного спроса в точности равна уровню выпуска (AD = Yе), следовательно, запасы производителей находятся на запланированном уровне, и они не будут ни сокращать, ни наращивать объем выпуска. Это и есть точка равновесия на товарном рынке, а Yе – равновесный уровень выпуска.

Колебания в уровнях дохода (выпуска), а не колебания уровня цен приводят экономику в равновесие, которое возможно при любом уровне доходов.

В этом суть кейнсианского механизма приведения к равновесию.

Теперь мы можем выяснить, от каких факторов зависит равновесный уровень выпуска (доходов).

В точке е: Y = C + I,Y = MPC * Y + I, Y = I * 1/1-mpc = I * 1/mps

1.При прочих равных условиях равновесный уровень доходов (выпуска) определяется уровнем чистых планируемых инвестиций: чем выше уровень I, тем выше равновесный уровень выпуска (доходов).

2.Если задан уровень инвестиций, то равновесный уровень доходов (выпуска) определяется величиной МРС: чем больше MPC, тем выше равновесный уровень выпуска (доходов).

Эффект мультипликатора (или просто мультипликатор) представляет собой отношение изменения равновесного уровня выпуска (доходов) к вызвавшему его исходному изменению уровня инвестиций: DY/DI. (Следовательно, если инвестиции сокращаются, это вызовет еще большее сокращение равновесного уровня выпуска).

Итак, предположим, что уровень первоначальных инвестиций I возрос на величину DI (рисунок); на эту же величину возрастет и совокупный спрос: кривая совокупного спроса сдвинется из положения AD в положение AD1. Равновесие перейдет из точки е в точку е1. Равновесный уровень выпуска увеличится с Yе до Ye1. Рисунок показывает, что прирост равновесного уровня выпуска (DY) превышает прирост инвестиций (DI). Это происходит потому, что увеличение инвестиций ведет к появлению новых рабочих мест. Следовательно, растут доходы домашних хозяйств, в результате чего растет уровень потребления (C).

Это значит, что уровень совокупного спроса увеличится и за счет прироста уровня инвестиций, и за счет прироста величины индуцированного потребления.

В точке нового равновесия е1 равновесный уровень выпуска Ye1 равен этому возросшему уровню совокупного спроса AD1.

Описанное явление называется эффектом мультипликатора: DY > DI.

Эффект мультипликатора (или просто мультипликатор) представляет собой отношение изменения равновесного уровня выпуска (доходов) к вызвавшему его исходному изменению уровня инвестиций: DY/DI. (Следовательно, если инвестиции сокращаются, это вызовет еще большее сокращение равновесного уровня выпуска). Необ-мо отметить, что это не мгновенный эффект, а процесс, кот объяс-ся серией последов-х шагов прироста (или сокр-ния) д-да. Вел-на мультипликатора (K) зависит от предельной склон-ти к потр-нию:

В рассм-м выше примере K выступает как мультипликатор инвестиций, так как исх-м явл изм-ние именно инв-ций. Общее же назв-е K – мультипликатор рас-дов, т.к. мультипл-ный эффект возн-ет при изм-нии любого автономного эл-та планир-х сов рас-дов (сов спроса).

Рассмотренная выше простая кейнс модель («кейнс крест») подтверждает мысль Кейнса о том, что равн-сие возм-но при любом (а не только потенц) ур-не выпуска (д-дов), кот зав-т от ур-ня сов спроса.

На рис изобр-ны 3 кр-е сов спроса. Кр-я AD* предст-т сов спрос, достат-й для достиж-я потенц ур-ня выпуска (Yе*) без инфл-ии.

Кр-я AD предст-т сов спрос, недост-ный для достиж-я потенц ур-ня выпуска (Yе < Yе*). При таком сов спросе эк-ка находится на фазе спада.

Рецес-й разрыв показ-т, на какую вел-ну необх-мо повысить ур-нь планир-х сов расх-в, чтобы достичь потенц ур-ня выпуска.

Кр-я AD1 предст избыт сов спрос, при кот имеет место инфляция спроса, так как потенц ур-нь выпуска (Ye*) не может быть увеличен, по кр мере, в кр/ср периоде.

Инфл-й разрыв как раз и показ-т избыток сов спроса. Чтобы его ликвид-ть, необ-мо соотв-щим обр сократить план-мые сов рас-ды.

16.Равновесный объем производства в кейнсианской модели: принцип сопоставления расходов и объема производства. Рецессионный разрыв в модели Кейнса. Механизм достижения равновесного объема производства в модели Кейнса. Метод сопоставления расходов и объема. Равновесным является такой объем производства, который обеспечивает общие расходы, достаточные для закупки данного объема продукции. Как устанавливается это равновесие? Если совокупные расходы выше фактического объема производства , то запасы товаров у производителей уменьшаются. В ответ на это они увеличивают производство, а, значит, растет и занятость. Т. е. экономика находится в состоянии роста, пока совокупные расходы больше фактического объема производства. Наоборот, если совокупные расходы меньше фактического объема производства - товарно-материальные запасы растут и производители сокращают объемы производства и занятость.Таким образом, ЧНП является равновесным тогда, когда общий объем производства и совокупные расходы равны (ЧНП = С+In). Любое превышение общих расходов над общим объемом производства приводит к росту последнего. Любая недостаточность общих расходов вызывает снижение ЧНП. Рецессионный (дефляционный) разрыв – это ситуация в экономике, при которой планируемые расходы меньше потенциального уровня совокупного выпуска или планируемые инвестиции меньше сбережений, соответствующих ситуации полной занятости, т.е. предложение сбережений сектором домохозяйств опережает инвестиционный спрос фирм. К причинам, по которым возникает рецессионный разрыв, Дж. М. Кейнс относит следующие: несправедливое распределение дохода, которое вызывает рост сбережений самых обеспеченных слоев населения с целью тезаврации (накопления сокровищ), а не для целей инвестирования; неадекватные прогнозы потребительского спроса, что может вызвать уменьшение планируемых инвестиций; уменьшение склонности к инвестированию под влиянием высокой реальной ставки процента .В условиях рецессионного разрыва население будет сберегать большую часть дохода, спрос на рынках товаров и услуг уменьшится, что в силу эффекта мультипликатора вызовет перепроизводство и снижение уровня цен, а также последующий спад производства и увольнения работников. Уменьшение занятости и сокращение доходов в экономике будут продолжаться до тех пор, пока не закончится действие эффекта мультипликатора. Таким образом, рецессионный разрыв будет постепенно сокращаться, экономика самостоятельно придет в состояние равновесия, соответствующее точке Е, однако это будет сопровождаться спадом производства и безработицей.Для устранения или сокращения рецессионного разрыва путем увеличения компонентов планируемых совокупных расходов (совокупного спроса) он предложил: осуществлять государственную политику перераспределения доходов, чтобы увеличить потребительский спрос; снижать реальную ставку процента, чтобы увеличить инвестиционный спрос; увеличить государственные расходы.

17.Равновесный объем производства в кейнсианской модели: принцип сопоставлния расходов и объема производства. Инфляционный разрыв в модели Кейнса. Механизм достижения равновесного объема производства в модели Кейнса.Метод сопоставления расходов и объема. Равновесным является такой объем производства, который обеспечивает общие расходы, достаточные для закупки данного объема продукции. Как устанавливается это равновесие? Если совокупные расходы выше фактического объема производства , то запасы товаров у производителей уменьшаются. В ответ на это они увеличивают производство, а, значит, растет и занятость. Т. е. экономика находится в состоянии роста, пока совокупные расходы больше фактического объема производства. Наоборот, если совокупные расходы меньше фактического объема производства - товарно-материальные запасы растут и производители сокращают объемы производства и занятость. Таким образом, ЧНП является равновесным тогда, когда общий объем производства и совокупные расходы равны (ЧНП = С+In). Любое превышение общих расходов над общим объемом производства приводит к росту последнего. Любая недостаточность общих расходов вызывает снижение ЧНП. Инфляционный разрыв – это ситуация в экономике, при которой планируемые расходы превышают потенциальный уровень совокупного выпуска, или (если брать интерпретацию кейнсианского равновесия в системе «инвестиции-сбережения») планируемые инвестиции превышают сбережения, соответствующие ситуации полной занятости, т.е. предложение сбережений сектором домохозяйств отстает от инвестиционных потребностей фирм. Поскольку в экономике нет возможности увеличивать инвестиции при достигнутой полной занятости, то совокупное предложение вырасти тоже не сможет. Население будет направлять большую часть дохода на потребление, спрос на рынках товаров и услуг увеличится, что в силу эффекта мультипликатора увеличит темп роста цен, т.е. вызовет инфляцию. Таким образом, экономика не сможет самостоятельно прийти в состояние равновесие, а инфляционный разрыв в силу эффекта мультипликатора будет увеличиваться. Для устранения или сокращения инфляционного разрыва путем сокращения компонентов планируемых совокупных расходов (совокупного спроса) он предложил увеличивать налоги и сокращать государственные расходы.

18. Равновесный объем производства в кейнсианской модели: метод изъятий и инъекций. Парадокс бережливости. СУТЬ МЕТОДА В следующем: мы знаем, что домохозяйства не весь свой доход тратят на потребление. Часть дохода они сберегают .Т. о. сбережения являются изъятием из потока расходов. Однако. не весь продукт продается конечным потребителям. Часть его покупают предприятия на сумму инвестиций. Поэтому инвестиции восполняют пробел в потреблении, который делают сбережения, и являются инъекциями расходов в поток расходы-доходы .Если сбережения больше инвестиций , то совокупные расходы (С + In) будут меньше ЧНП. Другими словами, любой уровень ЧНП, при котором сбережения превышают инвестиции, будет выше равновесного. И, наоборот, если инъекции инвестиций превышают утечку средств на сбережения, совокупные расходы будут больше ЧНП. и последний будет повышаться. Только тогда, когда S = I, т.е. когда утечка средств на сбережения полностью компенсируется инвестициями, совокупные расходы равны объему производства, т.е. достигается равновесный объем производства. При достаточно низких уровнях производства и доходов население сберегает меньше, чем инвестируют предприниматели (S < In), что приводит к возрастанию ЧНП. А это и означает, что ЧНП ниже равновесного уровня. И наоборот.

Рост предельной склонности к сбережению (mps) приведет к уменьшению предельной склонности к потреблению (mpc) и уменьшению мультипликатора инвестиций (mI), а значит, в экономике снизятся темпы роста национального дохода, вызываемые приростом инвестиций. Это объясняется тем, что в развитых странах с ростом накопления капитала снижается его предельная норма прибыли. Этот вывод Кейнса называется «парадоксом бережливости».

19. Теория экономических циклов. Виды и фазы экономических циклов, динамика коньюктуры. Виды экономических циклов. Обычно выделяют четыре основных вида экономических циклов: - краткосрочные циклы Китчина (характерный период — 2-3 года); - среднесрочные циклы Жюгляра (характерный период — 6-13 лет); - ритмы Кузнеца (характерный период — 15-20 лет); - длинные волны Кондратьева (характерный период — 50-60 лет) .ФазыВ циклах деловой активности выделяются четыре относительно чётко различимые фазы: пик, спад, дно (или «низшая точка») и подъём; но в наибольшей степени эти фазы характерны для циклов Жюгляра[1].Бизнес-циклы в экономике. Подъём.Подъём наступает после достижения низшей точки цикла (дна). Характеризуется постепенным ростом занятости и производства. Многие экономисты полагают, что данной стадии присущи невысокие темпы инфляции. Происходит внедрение инноваций в экономике с коротким сроком окупаемости. Реализуется спрос, отложенный во время предыдущего спада. Пик.Пик, или вершина цикла деловой активности, является «высшей точкой» экономического подъема. В этой фазе безработица обычно достигает самого низкого уровня либо исчезает совсем, производственные мощности работают с максимальной или близкой к ней нагрузкой, то есть в производстве задействуются практически все имеющиеся в стране материальные и трудовые ресурсы. Обычно, хотя и не всегда, во время пиков усиливается инфляция. Постепенное насыщение рынков усиливает конкуренцию, что снижает норму прибыли и увеличивает средний срок окупаемости. Возрастает потребность в долгосрочном кредитовании с постепенным снижением возможностей погашения кредитов. Спад.Спад (рецессия) характеризуется сокращением объёмов производства и снижением деловой и инвестиционной активности. Вследствие этого увеличивается рост безработицы. Официально фазой экономического спада, или рецессией, считают падения деловой активности, продолжающееся свыше трёх месяцев подряд .Дно.Дно (депрессия) экономического цикла — это «низшая точка» производства и занятости. Считается, что данная фаза цикла обычно не бывает продолжительной. Однако история знает и исключения из этого правила. Великая депрессия 1930-х годов, несмотря на периодические колебания деловой активности, длилась 10 лет (1929-1939гг). Причины. Теория реальных экономических циклов объясняет спады и подъемы воздействием реальных факторов. В индустриальных странах этим может быть появление новых технологий, изменение цен на сырье. В аграрных странах - урожай или неурожай. Также толчком к переменам могут стать форс-мажорные ситуации (война, революция, стихийные бедствия). Предвидя изменение экономической обстановки в лучшую или худшую сторону, домохозяйства и фирмы массово начинают экономить или больше тратить. В результате сокращается или возрастает совокупный спрос, уменьшается или увеличивается оборот розничной торговли. Фирмы получают меньше или больше заказов на изготовление продукции, соответственно меняется объем производства, занятость. Меняется деловая активность: фирмы начинают сокращать ассортимент выпускаемой продукции или наоборот запускают новые проекты, берут кредиты на их осуществление. То есть вся экономика колеблется, стремясь прийти в равновесие. Кроме колебаний совокупного спроса существуют и другие факторы, влияющие на фазы экономического цикла: изменения, зависящие от смены времен года в сельском хозяйстве, строительстве, автомобильной промышленности, сезонность розничной торговли, вековые тенденции экономического развития страны, зависящие от ресурсной базы, численности и структуры населения, правильного управления.

20. Занятость и ее виды. Формы безработицы и ее уровень. Основные причины существования устойчивого естественного уровня безработицы. Занятость — деятельность граждан, связанная с удовлетворением их личных и общественных потребностей, не противоречащая законодательству и приносящая им заработок, трудовой доход. Существуют следующие виды занятости: - Вторичная занятость (деятельность граждан, связанную с дополнительной работой помимо основного места работы. Выступает в различных формах: совместительство, по контракту, — случайная, разовая работа);

- Постоянная занятость (работники работают на одного работодателя, который выплачивает им зарплату напрямую. В дополнение к зарплате они часто получают другие преимущества, такие как медицинская страховка, оплачиваемые отпуска, выходные на праздники и прибавку к пенсии); - Неполная занятость (Неполный рабочий день — форма занятости, при которой длительность рабочего времени работника меньше, чем установлено работодателем. Обычно к таким работникам причисляют тех, кто работает менее 30-35 часов в неделю);- Нерегулярная занятость (при которой работник получает большую почасовую оплату своего труда (по крайней мере на 20%) в качестве компенсации отсутствия гарантии занятости и других положенных ему преимуществ, например отпуска по болезни); - Теневая занятость (это вид занятости, когда факт установления трудовых отношений между работником и работодателем скрывается от официальных властей); - Условная занятость (Работа является временной или высок риск увольнения, Неполный рабочий день, Сдельная заработная плата); - Частичная занятость (экономический термин, обозначающий недоиспользование рабочей силы).

Безработица - неотъемлемая часть рыночной системы хозяйствования. Все население можно подразделить на три категории. Первая категория – это занятые, или работающие. К ним относят людей, которые имеют работу, и тех, кто, имея работу, временно по каким-то причинам (болезнь, отпуск) не работают. Вторая категория – безработные. К ним относят людей, достигших определенного возраста, принятого в национальном законодательстве в качестве нижней границы трудоспособного возраста, которые в рассматриваемый период не имели работы (доходного занятия), занимались ее поиском с помощью служб занятости или самостоятельно (т. е. помещали объявления в печати, обращались непосредственно к администрации предприятий или предпринимали шаги к организации своего бизнеса) и были готовы приступить к работе незамедлительно или в течение периода, определенного национальным законодательством. Третья категория – это студенты, учащиеся, домохозяйки и те, кто просто не хочет работать по каким бы то ни было причинам. Эту категорию принято считать экономически неактивной частью населения. Если учащиеся, студенты, пенсионеры и инвалиды занимались поиском работы и были готовы приступить к ней, они учитываются в качестве безработных. Лица, относящиеся к первой и второй категориям (занятые и безработные), представляют собой рабочую силу страны. Уровень безработицы рассчитывается как отношение количества безработных к количеству лиц, представляющих рабочую силу, и выражается в процентах. Выделяют три вида безработицы: фрикционную, структурную и циклическую. Фрикционная безработица связана с поисками и ожиданием работы. Она распространена среди лиц, для которых поиск места работы, соответствующего их квалификации и индивидуальным предпочтениям, требует определенного времени. В реальных условиях переходной экономики фрикционная, структурная безработица принимает нерациональные формы, и закрытие предприятий идет гораздо быстрее, чем образование новых рабочих мест в перспективных отраслях, усугубляясь к тому же и опережающим спадом в сферах, которые, напротив, заслуживают наибольшего развития (высоких технологий, наукоемкого производства) и требуют квалифицированной рабочей силы. В результате сегодня в России инженеры и ученые переквалифицируются в продавцов и грузчиков. Структурная безработица связана с технологическими сдвигами в производстве, изменяющими структуру спроса на рабочую силу. Определенный уровень структурной безработицы неизбежен в связи с постоянно меняющейся ситуацией на рынке. Спрос на различные товары постоянно колеблется, что в свою очередь вызывает колебания спроса на труд специалистов, производящих эти товары. Это безработица среди лиц, профессии которых оказались «устаревшими» или менее необходимыми экономике вследствие научно-технического прогресса. Структурная безработица имеет преимущественно вынужденный и более долговременный характер, так как у этой категории безработных получение рабочих мест связано с профессиональной переподготовкой, нередко сопровождающейся сменой места жительства. Сочетание фрикционной и структурной безработицы образует естественный уровень безработицы (или уровень безработицы при полной занятости), соответствующий потенциальному ВВП. Основные причины существования естественного уровня безработицы: - развитая система страхования по безработице. Выплаты пособий значительно снижают стимулы к быстрому трудоустройству и увеличивают время, которое безработные тратят на поиски нового места работы; - жесткость заработной платы, которая порождает вынужденную безработицу.

y – y'

–––––– = – (u – u')

y'

21. Закон Оукена и регулирование уровня безработицы. Различие между реальным и естественным уровнем безработицы создает конъюнктурную безработицу, которая свидетельствует о неполном использовании производственных возможностей страны, т.е. происходит разрыв между реально произведенным и потенциально возможным ВНП. Чем выше конъюнктурная безработица, тем больше этот разрыв. Зависимость между уровнем конъюнктурной безработицы и потерей части ВНП сформулировал американский экономист Артур Оукен.Закон Оукена связывает колебания уровня безработицы с колебанием выпуска валового национального продукта (ВНП) по формуле:

Где y – фактический объем производства;y' – потенциальный объем ВНП;u – фактический уровень безработицы;

u' – естественный уровень безработицы;

– эмпирический коэффициент чувствительности ВНП к динамике циклической безработицы.Если фактический уровень безработицы выше естественного на 1 %, то фактический объем производства будет ниже потенциального на величину -2,5 % (эта величина в работах различных экономистов колеблется от 2,5% до 3%).Отношение 1:2,5 есть отношение уровня безработицы к основанию объема ВНП. Оно позволяет вычесть абсолютные потери продукции при любом уровне безработицы. В действии закона Оукена есть и вторая сторона: ежегодный прирост реального ВНП на уровне приблизительно 2,7% удерживает безработицу на постоянном уровне. Каждое дополнительное сокращение темпов прироста ВНП на 2% вызывает рост безработицы на 1%. Безработица, таким образом, пагубно сказывается на всей экономической жизни общества. Она, прежде всего ведет к экономическим потерям, снижает уровень реального, фактического выпуска национального продукта. Для людей безработица оборачивается полной или частичной потерей доходов, снижением уровня жизни. Она ведет к возрастанию преступности, повышению смертности, числа психических заболеваний. В целях смягчения этой социальной проблемы государство субсидирует средства на поощрение частичной занятости или работы неполную рабочую неделю. В качестве средства для сокращения «избыточного» населения обычно используется метод «разделения рабочих мест», когда одно и то же рабочее место представляется двум рабочим с понижением заработной платы. За это компании пользуются налоговыми льготами. Для уменьшения безработицы практикуются и «досрочный» выход на пенсию в период реконструкции функционирующих рабочих мест и расширение занятости за счет универсализации представляемых потребителям услуг. Безусловно, такой метод ведет к росту показателей часовой производительности труда, что означает более высокие темпы прироста добавленной стоимости в сравнении с доходом рабочих. Важным способом преодоления относительного перенаселения является создание и расширение профессиональной подготовки и трудоустройства безработных. Так, в Англии функционируют программы: - для длительно-безработных; - для безработной молодежи; - для безработных старше 30 и старше 45 лет; - подготовки специалистов для наукоемких отраслей промышленности и т.д. Кроме того, работают специальные клубы для безработных, где дают советы, рекомендации по прохождению собеседования, тесты при приеме на работу, помогают в поиске вакантных мест, представляют бесплатные канцелярские принадлежности и телефоны для поиска работы. В развитых странах широко практикуется представления социальной помощи безработным в виде материального пособия. Для его получения необходим стаж по основной работе или общественная работа (уход за больными, престарелыми, инвалидами, благоустройство города и т.д.). Для получения пособия необходимо внесение страхового взноса в зависимости от заработка. Сроки выплаты пособия строго ограничены. В некоторых развитых странах наряду с пособием по безработице выплачиваются еще и дополнительные пособия, которые предоставляются только после проверки «на нуждаемость», т.е. изучение состава семьи, наличия иждивенцев, стажа и сферы трудовой деятельности, наличие государственных наград и т.д. Итак, существование безработицы выдвигает проблему социальной защищенности населения, на которую обращают особое внимание во всем мире со второй половины XX века. Дело в том, что рыночная система совершенно не гарантирует постоянную занятость рабочей силы. Отсюда государство создает систему социальной защиты, обеспечивающую уровень доходов населения, превышающий 50 % их общего объема.

22.Инфляция: сущность, типы, формы инфляции. Взаимосвязь инфляции и безработицы. Кривая Филипса. Инфляция — это повышение общего уровня цен, сопровождаемое соответствующим снижением покупательной способности денег (обесцениванием денег) и ведущее к перераспределению национального дохода. В зависимости от темпов (скорости протекания) выделяют следующие виды инфляции :Ползучая (умеренная) — рост цен не более 10% в год. Сохраняется стоимость денег, контракты подписываются в номинальных ценах; экономическая теория такую инфляцию рассматривает как наилучшую, поскольку она идет за счет обновляемости ассортимента, она дает возможность корректировать цены, сменяющиеся условиями спроса и предложения. Эта инфляция управляемая, поскольку ее можно регулировать. Галопирующая (скачкообразная) — рост цен от 10-20 до 50-200% в год. В контрактах начинают учитывать рост цен, население вкладывает деньги в материальные ценности. Инфляция трудно управляемая, часто проводятся денежные реформы. Данные изменения свидетельствуют о больной экономике, ведущей к стагнации, то есть к экономическому кризису. Гиперинфляция — рост цен более 50% в месяц. Годовая норма более 100%. Благосостояние даже обеспеченных слоев общества и нормальные экономические отношения разрушаются. Неуправляемая и требует чрезвычайных мер. В результате гиперинфляции производство и обмен останавливаются, снижается реальный объем национального производства, растет безработица, закрываются предприятия и происходит банкротство.

Гиперинфляция означает крах денежной системы, паралич всего денежного механизма. Наиболее высокий из всех известных уровень гиперинфляции наблюдался в Венгрии (август 1945 — июль 1946 г.), когда уровень цен за год вырос в 3,8*1027 раз при среднемесячном росте в 198 раз. В зависимости от характера проявления различают следующие виды инфляции:- Открытая — положительный рост уровня цен в условиях свободных, нерегулируемых государством цен. - Подавленная (закрытая) — усиление товарного дефицита, в условиях жесткого государственного контроля за ценами. В зависимости от причин вызывающих инфляцию выделяют:- Инфляцию спроса; - Инфляцию издержек; - Структурную и институциональную инфляцию. Прочие виды инфляции: - Сбалансированная — цены разных товаров меняются в одинаковой степени и одновременно. - Несбалансированная — цены на товары растут неодинаково, что может привести к нарушению ценовых пропорций. - Ожидаемая — позволяет предпринять меры защиты. Обыноч рассчитывается государсвенными органами статистики; - Неожидаемая; - Импортируемая — развивается под воздействием внешних факторов. Взаимосвязь инфляции и безработицы выражает кривая Филлипса. Их зависимость проявляется в цикличности экономического развития страны. На фазе спада, когда начинается падение пен, уровень безработицы увеличивается. А на фазе подъема увеличиваться начинает инфляция, в то время как безработица сокращается. Предельный уровень инфляции и безработицы достигается соответственно в самой верхней и в самой нижней точке экономического цикла. Так, на пике экономической активности уровень инфляции является самым высоким, а уровень безработицы - самым низким. На дне цикла, наоборот, самым высоким будет уровень безработицы, а самым низким - уровень инфляции. Зависимость изменения уровней инфляции, точнее темпа прироста заработной платы, и безработицы исследовал О. Филлипс (рис. 16.1).

По горизонтальной оси Филлинс отложил уровень безработицы (U unemployment). По вертикальной оси теми роста заработной платы (w). Гак, на фазе подъема наблюдался высокий темп прироста заработной платы и низкий уровень безработицы (wi; Ui). На фазе спада, наоборот, - низкий темп прироста заработной платы и высокий уровень безработицы (w2; U-,). Среднее положение (w0; U0) отражает ситуацию Устойчивого экономического развития, когда соотношение темпов прироста заработной платы и безработицы оптимальное. То есть одновременно достигнуты минимальные уровни обоих показателей. Позже кривая Филлипса была модифицирована: П. Самуэльсон и Р. Солоу заменили показатель темпа роста заработной платы на темп роста уровня цен, или инфляцию (рис. 16.2).

По горизонтальной оси они отложили уровень безработицы (U), а по вертикальной оси - темп роста цен на товары и услуги (Р). Этот график более точно отражал колебание уровней инфляции и безработицы на разных фазах цикла. На фазе подъема (Pt; Ui) темпы инфляции растут, а уровень безработицы уменьшается. На спаде (Р2; U2) высокой оказывается безработица, а инфляция - низкой. Отметим, что данные кривые характерны только для краткосрочною периода. В дальнейшем статистика не всегда подтверждала выводы Филлипса. В последней трети 20 века был отмечен одновременный рост цен и безработицы. Это явление в экономике известно как стагфляция. Стагфляция - это одновременное увеличение темпов инфляции и уровня безработицы, сопровождающееся экономическим спадом. Термин «стагфляция» происходит от соединения двух слов: стагнация, или застой, и инфляция. Графически это отражается сдвигом краткосрочной кривой Филлипса (ККФ / SPhC - short-term Phillips curve) вправо по отношению к началу координат (рис. 16.3).

В данной ситуации каждая точка новой пунктирной краткосрочной кривой Филлипса (SPhCa) отражает более высокий уровень инфляции и безработицы по сравнению со сплошной кривой (SPhC|). Одновременный рост этих показателей усиливает экономический спад из-за сокращения совокупного спроса вследствие роста цеп и уменьшенияКраткосрочная кривая Филлипса характеризует статическое состояние экономики, не отражая тенденций долгосрочного периода. Она была модифицирована М. Фридменом на основе теории естественного уровня безработицы.Теория естественного уровня безработицы утверждает, что в долгосрочном периоде умеренный темп инфляции достижим лишь при налимий естественного уровня безработицы, который, в свою очередь, зависит от состояния рынка труда. В соответствии с этой теорией кривая Филлипса в долгосрочном периоде является вертикальной. Когда естественный и фактический уровень безработицы совпадают, рынок рабочей силы приходит в равновесие, а фактический уровень роста цен, или инфляции, равен прогнозируемому уровню (рис. 16.4).

Для упрощения ситуации представим краткосрочную кривую Филлипса (SlJhC) в виде пунктирной прямой с отрицательным наклоном. На долгосрочном интервале кривая Филлипса принимает вертикальное положение (долгосрочная кривая Филлипса ДКФ / LPhC long-term Phillips curve). На графике она представляется как сплошная вертикальная прямая, указывая на уровень полной занятости (U*). Анализ долгосрочной кривой Филлипса основан на учете инфляционных ожиданий хозяйствующих субъектов. Он проводится в рамках двух теорий - адаптивных и рациональных ожиданий. В этих теориях рассматривается влияние инфляционных ожиданий на совокупное предложение при достижении полной занятости, или естественного уровня безработицы (то есть при отсутствии циклической безработицы). Несмотря на то, что современные кривые, отражающие взаимосвязь инфляции и безработицы, претерпели определенное изменение, они по-прежнему носят название кривых Филлипса.

23.Инфляция, ее измерение. Инфляционные ожидания в экономике. Инфляция - это повышение общего уровня цен. Это, конечно, не означает, что повышаются обязательно все цены. Даже в периоды довольно быстрого роста инфляции некоторые цены могут оставаться относительно стабильными, а другие падать. Например, хотя в 1970-1980 гг. наблюдался высокий уровень инфляции, цены на такие товары, как видеомагнитофоны, цифровые часы и персональные компьютеры, фактически были снижены. Действительно, как мы вскоре увидим, одно из главных мест инфляции это то, что цены имеют тенденцию подниматься очень неравномерно. Одни подскакивают, другие поднимаются более умеренными темпами, а третьи вовсе не поднимаются. Инфляция измеряется с помощью индекса цен. Индекс цен определяет их общий уровень по отношению к базовому периоду. Например, в индексе цен на потребительские товары 1982- 1984 гг. используются в качестве базового периода, для которого устанавливается уровень цен, равный 100. В 1988 г. индекс цен был приблизительно равен 118. Это значит, что в 1988 г. цены были на 18% выше, чем в 1982-1984 гг., или, проще говоря, данный набор товаров, который в 1982-1984 гг. стоил 100, в 1988 г. стоил 118. Темп инфляции для данного года можно вычислить слудующим образом: вычесть индекс цен прошедшего года (1987) из индекса этого года (1988), разделить эту разницу на индекс прошедшего года (1987), а затем умножить на 100. Например, в 1987 г. индекс цен на потребительские товары был равен 113,6, а в 1988 г. 118,3. Следовательно, уровень инфляции для 1988 г. вычисляется следующим образом: Темп инф. = ((118,3-113,6)/118,3)*100=4,1%

Так называемое “правило величины 70“ дает возможность количественно изменять инфляцию. Точнее говоря, оно позволяет быстро подсчитывать количество лет, необходимых для удвоения уровня цен. Надо только разделить число 70 на ежегодный уровень инфляции: Кол.лет(удв) = 70/Темп инф. (%)

Инфляционные ожидания - прогнозируемые уровни инфляции, основываясь на которых производители и потребители, продавцы и покупатели строят свою будущую денежную и ценовую политику, оценивают доходы, расходы, прибыль и кредиты. Инфляционные ожидания проявляются в размещении денежных средств и других подверженных инфляции ценностей в стабильную конвертируемую валюту, недвижимость и т.д.

24.Социальная политика гос-ва: цели и инструменты. Проблемы неравенства доходов: количественное определение, решение.

Обычно под «социальной политикой» понимают социальную политику, проводимую государством («государственную социальную политику»), однако в качестве субъекта проведения социальной политики могут выступать не только государства, но и другие субъекты — надгосударственные образования (в этом случае говорят о надгосударственной социальной политике), отдельные административные образования (местная, или региональная социальная политика), а также отдельные предприятия, в том числе транснациональные. Свою социальную политику государство обычно проводит через местные и региональные органы власти. Финансируется государственная социальная политика из государственного бюджета. Объектами социальной политики государства обычно являются крупные социальные группы, соответствующие либо идеологическим установкам государства на данный момент, либо ценностным ориентациям общества на долговременную перспективу. Цель социальной политики государства состоит в улучшении здоровья нации, в обеспечении достаточного дохода и социальной поддержки в определённых неблагоприятных жизненных ситуациях и, в целом, в создании для населения благоприятной социальной атмосферы в обществе. Социальная политика является составной частью общей стратегии государства, относящейся к социальной сфере: целенаправленная деятельность по выработке и реализации решений, непосредственно касающихся человека, его положения в обществе; по предоставлению ему социальных гарантий с учетом особенностей различных групп населения страны проводимая правительством, всеми ветвями и органами власти, опирающаяся на широкую общественную поддержку социальная политика предназначена аккумулировать, фокусировать, отражать обстановку в стране и ситуацию в обществе, потребности и цели социального развития. Формы реализации социальной политики различны. Одна из основных таких форм — оказание социальных услуг. Объектом получения социальных услуг могут выступать как отдельные социальные группы (обычно — имеющие определённые социальные проблемы), в отношении которых проводится социальное администрирование, так и всё население в целом. Стратегия социальной политики — это генеральное решение системы социальных проблем страны на данном конкретно-историческом этапе её развития. При разработке и реализации социальной политики с необходимостью встаёт вопрос о социальных приоритетах, то есть социальных задачах, которые признаются обществом на данном этапе его развития наиболее настоятельными и срочными, требующими первоочередного решения. В качестве главных приоритетов социальной политики можно выделить: - обеспечение человеку от рождения до старости нормальных условий жизни и развития; - создание условий для функционирования семьи как первичной ячейки общества, особое внимание оказывать матерям; - обеспечение экономической безопасности, надежная защита конституционных прав и свобод граждан; - обеспечение эффективной защищенности населения: повышение качества социальной защиты населения, охрана здоровья, культуры, обеспечения жильем, улучшение демографической ситуации. К субъектам социальной политики относятся органы законодательной и исполнительной власти различных уровней, работодатели в государственном и негосударственном секторах экономики, а также профсоюзные и иные общественные организации, которые влияют на разработку государственной социальной политики. Выделяют следующие принципы социальной политики: -социальной справедливости, - социальной ответственности, - социального партнерства, - социальных гарантий, -преемственности. К задачам социальной политики относятся: - стимулирование экономического роста и подчинение производства интересам потребления, - усиление трудовой мотивации и деловой предприимчивости, - обеспечение должного уровня жизни и социальной защиты населения, - сохранение культурного и природного наследия, национального своеобразия и самобытности. Для эффективного осуществления своих регулирующих функций государство располагает такими мощными рычагами воздействия, как законодательство страны, национальный бюджет, система налогов и пошлин.

Иное дело - уровень социальной политики государства. Оно, как уже отмечалось, призвано смягчать неравенство в доходах людей, чтобы не допустить чрезмерного социального расслоения и напряженности в обществе. Однако слишком активное вмешательство государства в перераспределение и выравнивание доходов заметно снижает эффективность производства, поскольку растущие налоги подавляют интерес состоятельных людей к хозяйственной деятельности, а у бедных, получающих все больше помощи, ослабевает тяга к поиску работы и энергичному труду. Таким образом, тут неизбежно возникает противоречие между эффективностью производства и равенством доходов. Равенство может казаться более справедливым и соблазнительным, но оно подрывает стимулы к труду. К тому же чрезмерное выравнивание доходов порождает свою несправедливость, давая выгоду менее способным и менее трудолюбивым за счет других.

25. Финансы, структура финансовой системы. Элементы государственных финансов.

Фина́нсы — совокупность экономических отношений, возникающих в процессе формирования, распределения и использования централизованных и децентрализованных фондов денежных средств. Обычно речь идёт о целевых фондах государства или хозяйствующих субъектов (предприятий). Важнейшим понятием в области финансов является бюдже́т.

Функции финансов: - Распределительная — посредством финансов распределяется и перераспределяется внутренний валовой доход, благодаря чему денежные средства поступают в распоряжение государства, муниципалитета; - Контрольная — заключается в их способности отслеживать весь ход распределительного процесса, также расходование по целевому назначению денежных средств, поступающих из федерального бюджета; - Регулирующая — вмешательство государства в процесс воспроизводства через финансы (налоги, государственные кредиты и т. д.). Государство воздействует на воспроизводительный процесс через финансирование отдельных предприятий, проведение налоговой политики; - Стабилизирующая — обеспечение граждан стабильными экономическими и социальными условиями.

Финансовая система — совокупность различных сфер финансовых отношений, в процессе которых образуются и используются фонды денежных средств. В общей совокупности финансовых отношений могут быть выделены три крупные сферы: финансы предприятий, учреждений и организаций; страхование; государственные финансы.

Государственные финансы - совокупность экономических отношений, система образования и распределения денежных фондов, необходимых государству для содержания его органов и выполнения присущих ему функций. Финансовая система состоит из двух взаимосвязанных подсистем: 1) финансовых институтов и 2) финансовых органов. В свою очередь каждая из подсистем финансовой системы состоит из определенных элементов. Так, к финансовым институтам финансовой системы Республики Беларусь относятся: бюджет Республики Беларусь, целевые бюджетные и государственные внебюджетные фонды, государственный кредит, страховые фонды. Каждый финансовый институт выполняет свою роль и решает соответствующие этому правовому институту задачи на финансовом пространстве Республики Беларусь. Бюджет Республики Беларусь, включающий республиканский и местные бюджеты, является основным денежным фондом государства и служит для финансирования органов государственной власти, социально-экономических потребностей общества в целом и административно-территориальных единиц Республики Беларусь и т. д.

26.Налоговая система, ее принципы. Функции и элементы налога. Виды налогов.

Налоговая система — законодательно закрепленная совокупность налогов, платежей, принципов их построения и способов взимания.

В основе построения налоговой системы лежат следующие принципы:

– всеобщность — охват налогами всех юридических и физических лиц, располагающих доходами, имуществом;

– обязательность. Юридические и физические лица, облагаемые налогами, обязаны уплачивать их в строго указанное сроки, нарушение сроков или отклонение от уплаты карается законом;

– равнонапряженность, т. е. взимание налогов по единым ставкам, независимо от субъектов налогообложения;

– однократность — недопущение того, чтобы с объекта обложения налог взимался более одного раза;

– стабильность. Ставки налоговых платежей и порядок их отчисления не должны часто изменяться;

– простота и доступность для восприятия;

– гибкость. Налоговая система должна стимулировать развитие приоритетных отраслей экономики;

– справедливость.

В теории налогообложения различают принципы горизонтальной и вертикальной справедливости. Первый предполагает, что налогоплательщики, находящиеся в равном экономическом положении, должны уплачивать одинаковые налоги. Второй — то, что налогоплательщики, находящиеся в неравном положении, должны уплачивать неравные налоги.

Налоговая система содержит следующие элементы:

а) субъект налога (налогоплательщик) – юридическое или физическое лицо, на которое законодательно возложено обязательство платить налоги;

б) носитель налога — лицо, из дохода которого выплачивается налог;

в) источник налога — средства, из которых выплачивается налог (прибыль, заработная плата и т. д.);

г) единица обложения — единица измерения объекта налогообложения (рубль, гектар и т. д.);

д) налоговая ставка — величина налога с единицы обложения.

е) налоговые льготы — уменьшение налоговых ставок, изъятие из обложения определенных элементов объекта налога (например, амортизационных отчислений), освобождение от налогов и т. д. Они устанавливаются, как и налог, в порядке и на условиях, определяемых законодательными актами;

ж) налоговые платежи — виды и группы налогов;

и) налоговая база — сумма, с которой взимается налог;

к) налоговое бремя — отношение налоговой суммы к доходу.

Виды налогов. Средняя налоговая ставка — это отношение суммы налогов к величине доходов. Предельная налоговая ставка — это изменение величины налоговой суммы, при изменении величины дохода на единицу. Предельная налоговая ставка. В зависимости от ставки различают налоги:

– с твердой ставкой. Они определяются в абсолютных величинах на единицу обложения и не зависят от размеров дохода. Такие налоги являются автономными. Это налог на землю и др.;

– пропорциональные налоги — налоги, у которых средняя и предельная налоговая ставки остаются постоянными при любом изменении дохода;

– прогрессивные налоги — когда при возрастании дохода увеличиваются средние и предельные ставки налогов. При прогрессивном налогообложении, как правило, устанавливается необлагаемый минимум дохода. Это доход, с которого налоги не взимаются. По мере превышения доходами этого уровня средняя и предельная ставки возрастают.

– регрессивные налоги — налоги, средняя предельная ставки которых уменьшаются по мере роста облагаемой суммы.

Прогрессивное налогообложение позволяет сделать распределение доходов между разными слоями населения более равномерным, регрессивное — наоборот, усиливает дифференциацию населения.

— автономные налоги, независящие от величины текущего дохода Y

т. е. налоги на недвижимость, наследство и т. д.

По объекту обложения налоги делятся на прямые и косвенные.

Прямые — это налоги на доходы физических и юридических лиц или на объекты имущества. Основными объектами прямых налогов являются налог на прибыль, подоходный налог с физических лиц, поимущественные налоги.

Косвенные налоги — это те налоги, которые включаются в цены товара или услуги, увеличивая ее. Такие налоги перечисляются в налоговые органы предприятиями, фирмами, а фактически оплачивает их потребитель. К косвенным налогам относятся налог на добавленную стоимость, налог с продаж, акцизы, таможенные пошлины.

В зависимости от цели использования налоги делятся на общие и специальные (целевые). Общие поступают в казну государства и используются для общественных нужд. Специальные налоги имеют строго целевое назначение.

По формированию дохода бюджета различают налоги государственные и местные. Государственные формируют доходы центрального бюджета. Местные налоги поступают в региональные, муниципальные бюджеты.

Серьезной проблемой является установление оптимального соотношения между государственными и местными налогами, рациональной пропорции деления налогов между бюджетами разных уровней.

По объектам обложения выделяют группы: налог на имущество, ресурсные налоги, налоги на доход или прибыль, налог на действия и т. д.

По виду плательщика налоги делятся на: налоги с физических лиц и налоги с юридических лиц. . Налоги в экономике выполняют регулирующую, социальную и фискальную функции.

Регулирующая функция заключается в том, что через систему дифференцированных налоговых ставок и льгот государство может влиять на процесс общественного воспроизводства: стимулировать развитие отдельных отраслей и видов производства, сдерживать развитие других, изменяя структуру народного хозяйства и т. д. Изменение налогов позволяет влиять на совокупный спрос и проводить антициклическую, антиинфляционную политику, обеспечивать высокий уровень занятости.

Социальная функция позволяет государству сглаживать дифференциацию доходов в обществе путем введения прогрессивного налогообложения.

Фискальная функция обеспечивает получение средств в государственный бюджет и внебюджетные фонды. Важно правильно определить величину взимаемого налога: высокий уровень налогообложения может снизить стимулы к труду, сократить производство, низкий — не позволит аккумулировать в бюджете средства, необходимые для выполнения государством своих функций.

27. Налоговая ставка, ее значение. Обоснование величины минимальной налоговой ставки. Налоговая ставка имеет значение при определении общего налогового бремени, а также она учитывается при определении стратегии финансирования и налогового планирования компании. Высокая ставка налога не всегда приводит к более высоким налоговым доходам государства, особенно от фирм, которые работают в нескольких странах. Обычно компании, при выборе того или иного проекта, принимают во внимание различие в законных ставках налога, направляя доходы в страны с низким налогообложением, а расходы в страны с высокой ставкой налога. Например, при прочих равных условиях компания делает займы таким образом, чтобы вычеты процентов производились у ее филиала, на который распространяется высшая предельная ставка налогов. Законная ставка налога имеет особое значение в тех странах, где правительство не научились реагировать на уклонения от уплаты налогов, так как в этих странах имеется ограниченный доступ к информации по налоговой системе самой страны и об условиях налоговых соглашений с другими странами.

Необходимо устанавливать ставки налога в относительных величинах (процентах), а не в абсолютных суммах.

Многообразие налогов, сборов, присущее налоговым системам, может привести к изъятию значительной доли национального дохода в государственный бюджет. Представитель теории предложения А. Лаффер доказывал, что высокие налоги не только уменьшают предложение труда, но и побуждают индивидов выбирать или виды деятельности, не подлежащие обложению налогами (теневая экономика), или те, где налоговые ставки низкие. В то же время налоговое бремя уменьшает размеры сбережений. Эти причины сдерживают развитие производства. Минимальная величина налогообложения определяется особенностями экономической политики государства. . Лаффер считал, что ставка подоходного налога не должна быть выше 50%. Некоторые экономисты утверждают, что теория Лаффера не учитывала практику, а скорректированная в соответствии с реальной жизнью кривая Лаффера будет иметь несколько иной вид, так как наивысшая ставка подоходного налога t0 будет находиться между 50 и 75%.

28.Госсударстенный бюджет: функции, принципы построения. Бюджетные классификации. Расходы и доходы бюджета.

Государственный бюджет — это централизованный фонд денежных ресурсов, находящийся в распоряжении правительства и используемый для осуществления социально-экономических функций и содержания государственного аппарата.

Бюджет муниципального образования предназначен для обеспечения задач и функций, отнесенных к ведению местного самоуправления. Совокупность всех видов бюджетов образует бюджетную систему государства. Структура бюджета определяется государственным устройством.

Построение государственного бюджета осуществляется в соответствии с бюджетной классификацией. Расходы бюджета связаны с функциями государства и показывают направления бюджетных ассигнований.

В бюджетах стран с переходной экономикой можно выделить следующие основные группы расходов на:

– создание объектов социальной инфраструктуры;

– поддержание и развитие государственного сектора экономики;

– затраты на социальные ме¬роприятия, услуги (социальные пособия, пенсии, пособия безработным и др.);

– расходы на финансирование народного хозяйства (государственные капиталовложения, субсидии сельскому хозяйству, дотации государственным предприятиям и т. д.);

– затраты на содержание органов государственной власти и управления, правоохранительных органов;

– расходы на национальную оборону;

– расходы на обслуживание государственного долга;

– затраты на осуществление внешне-экономической деятельности.

Доходы государственного бюджета представлены: а) налогами; б) доходами от продажи государственной собственности; в) доходами от внешне-экономической деятельности; г) внутренними и внешними займами и др.

Государственный бюджет может быть сбалансированным, с профицитом и дефицитным.

29.Циклический и структурный дефициты бюджета. Спасобы финансирования. Побочные явления монетизации дефицита, его долгового финансирования и финансир. Ростом налогов.

Дефицит бюджета бывает:

1) структурный, когда расходы превышают доходы в условиях полной занятости ресурсов. Такой дефицит бюджета является результатом макроэкономической политики.

2) циклический дефицит бюджета — это разность между фактической величиной бюджетного дефицита и величиной структурного дефицита. Он имеет место в условиях экономического спада, когда автоматическое сокращение налоговых поступлений и рост государственных расходов, трансфертов идет на фоне спада деловой активности.

Оценить структурный дефицит непросто, что объясняется сложностью определения уровня полной занятости ресурсов, естественного уровня безработицы и потенциального объема ВВП. Эта проблема еще больше усложняется, если учесть, что на величину бюджетного дефицита влияют такие действия правительства, как отсрочка налоговых платежей для определенных субъектов хозяйствования, введение временных или дополнительных налогов, отсрочка выплаты заработной платы работникам бюджетной сферы и т. д. Поэтому в странах с переходной экономикой при разработке экономической политики обычно используют динамику реального дефицита.

Существует несколько способов финансирования бюджетного дефицита:

– повышение налоговых ставок, введение специальных налогов;

– внешнее и внутреннее долговое финансирование (выпуск и продажа ценных бумаг на открытом фондовом рынке);

– денежное финансирование (монетизация бюджетного дефицита). Осуществляется путем выдачи центральным банком кредитов правительству для покрытия бюджетного дефицита.

Долговое финансирование ведет к росту расходов государства на выплату процентов по ценным бумагам. В связи с этим различают:

– общий дефицит бюджета, который равен сумме первичного дефицита и процентных выплат;

– первичный дефицит бюджета — разность между всеми расходами государства (за минусом процентных выплат) и его доходами.

Для покрытия бюджетного дефицита могут быть использованы и средства, полученные от приватизации государственной собственности.

Существуют разные точки зрения по поводу регулирования бюджетного дефицита. Можно выделить три основные концепции:

1) концепция ежегодного балансирования. Ее представители считают, что бюджет должен балансироваться ежегодно;

2) концепция циклического балансирования. Ее представители считают, что бюджет должен балансироваться в ходе экономического цикла;

3) концепция функциональных финансов предполагает, что главной целью государственных финансов является обеспечение макроэкономического равновесия. Поэтому можно не обращать внимания на бюджетный дефицит, так как, во-первых, макроэкономическое равновесие приведет к экономическому росту, во-вторых, правительство всегда может повысить налоги, выпускать дополнительное количество денег и устранить дефицит; в-третьих, по их мнению, дефицит не сказывается негативно на развитии экономики (теория дефицитного финансирования).

30. Бюджетно-налоговая политика: Цели, инструменты. Сдерживающая и стимулирующая БНП. Дискреционная и недискреционная фискальная политика.

Одним из инструментов государственного регулирования экономики является бюджетно-налоговая (фискальная) политика (БНП).

Под фискальной политикой понимают меры, предпринимаемые правительственными органами по изменению государственных расходов, налогообложения и состояния государственного бюджета, направленные на обеспечение полной занятости и производства неинфляционного уровня ВВП. Поскольку осуществление государственных расходов означает использование средств государственного бюджета, а налоги являются основным источником его пополнения, фискальная политика сводится к манипулированию государственным бюджетом.

Основными целями ее являются: стабилизация экономики, увеличение производства, занятости, снижение инфляции.

Стимулирующая БНП (фискальная экспансия) в краткосрочном периоде имеет целью преодоление циклического спада путем увеличения государственных расходов, снижения налогов или комбинацией этих мер. В долгосрочном плане такая политика обеспечивает увеличение предложения факторов производства и рост экономического потенциала. Проведение комплексной БНП должно сопровождаться оптимизацией структуры государственных расходов и ограничительной денежно-кредитной политикой Центрального банка.

Сдерживающая БНП (фискальная рестрикция) в краткосрочном периоде ограничивает циклический подъем снижением государственных расходов, ростом налогов или комбинацией этих мер. В долгосрочном плане она способствует сокращению совокупного предложения в экономике, развертыванию стагфляции.

К фискальной политике относят только такие манипуляции с государственным бюджетом, которые не сопровождаются изменением количества находящихся в обращении денег.

В зависимости от характера использования прямых и косвенных финансовых методов различают два вида фискальной политики госу¬дарства: дискреционную и недискреционную.

Дискреционная политика — целенаправленные изменения величины государственных расходов, налогов и сальдо бюджета в результате специальных решений правительства, направленных на изменение уровня занятости, объема производства и темпов инфляции.

Второй вид фискальной политики — недискреционная или политика автоматических (встроенных) стабилизаторов — это автоматическое изменение тех же величин в результате циклических колебаний совокупного дохода; изменение чистых налоговых поступлений в бюджет, оказывающих стабилизирующее воздействие на экономику.

Встроенная стабильность основана на механизмах, которые работают в режиме саморегулирования и автоматически реагируют на изменения состояния экономики, т. е. уровень государственных расходов, налоговых поступлений может измениться даже в том случае, если правительство не принимает соответствующих решений.

31. Мультипликаторы государственных расходов, налогов и сбалансированного бюджета в открытой экономике

Вообще, под мультипликатором понимается коэффициент, который показывает изменение уровня инвестиций в зависимости от изменения дохода.

Мультипликатор государственных расходов (mg) – это показатель, отражающий в какой степени вырастет совокупный доход в ответ на увеличение государственных расходов.

открытой экономике на величину мультипликатора государственных расходов, так же как и на налоговый мультипликатор, повлияет предельная склонность к импортированию. Чем выше эта величина, тем ниже мультипликационный эффект.

Налоговый мультипликатор (mt) – это показатель, показывающий зависимость между объемом выпуска и изменением налогов.

Чем ниже предельная налоговая ставка, тем выше мультипликационный эффект, и наоборот.

Мультипликатор сбалансированного бюджета – это показатель, отражающий изменение объема выпуска в результате изменения государственных расходов и налоговых поступлений, которые в свою очередь меняются на одну и ту же величину (ΔT = ΔG).

Увеличение расходов государства увеличит объем выпуска, а увеличение налогов снизит его. Но так как мультипликационный эффект от увеличения налогов слабее эффекта мультипликатора госрасходов, то действие мультипликатора сбалансированного бюджета приведет к росту объема выпуска (ΔV). Иначе говоря, эффект мультипликатора сбалансированного бюджета равен разности действия мультипликатора госрасходов и налогового мультипликатора:

32. Эффект вытеснения и чистого экспорта при проведении стимулирующей бюджетно-налоговой политики.

при проведении стимулирующей фискальной политики возникает эффект вытеснения: увеличение государственных расходов ведет к увеличению спроса на деньги, росту ставки процента, снижению инвестиций, снижению совокупного спроса и объема ВВП.

Эффективность фискальной политики зависит от эластичности кривой спроса на деньги к динамике ставки процента

Если чувствительность спроса на деньги к ставке процента невелика, то динамика ставки процента значительна, что ведет к изменению объема инвестиций, и это изменение тем больше, чем выше чувствительность инвестиций к ставке процента рис.1 р1

На рисунке 2а чувствительность инвестиций к ставке процента невысока и изменение ставки процента ведет к незначительному спаду объема инвестиций в экономику. При аналогичном изменении ставки процента и высокой чувствительности инвестиций

(рис2 б), они сократятся в большей степени, и эффект вытеснения будет значительным. Эффект вытеснения отсутствует в состоянии инвестиционной ловушки, когда динамика ставки процента не влияет на динамику инвестиций, и кривая инвестиций вертикальна.

р2

В некоторых случаях стимулирующая фискальная политика не только не дает эффекта вытеснения, но способствует повышению уровня инвестиций. Это имеет место, когда рост государственных расходов сопровождается ростом оптимизма, положительными экономическими ожиданиями и ростом деловой активности (рис. 3)

. р3

Изменение ставки процента с не снижает величину инвестиций c I1 до I2, а увеличивает до .

Эффект вытеснения можно элиминировать мерами денежно-кредитной политики, направленной на увеличение денежной массы, что сохранит ставку процента на прежнем уровне, а также регулированием ставки процента непосредственно.

Эффект вытеснения зависит также от реакции занятости на рост уровня цен: если за ростом уровня цен растет и денежная ставка заработной платы, эффект вытеснения проявляется, в большей мере, из-за снижения спроса на труд со стороны предпринимателей.

Эффективность фискальной политики определяется и эффектом чистого экспорта. Эффект чистого экспорта действует через международную торговлю. В данном случае стимулирующая фискальная политика ведет к росту спроса на деньги, увеличению ставки процента, притоку капитала из-за рубежа, росту спроса на национальную валюту (для приобретения ценных бумаг нашего государства), повышению курса национальной валюты, снижению экспорта и чистого экспорта, совокупного спроса и объема ВВП. Разная степень эффекта чистого экспорта объясняется степенью мобильности капитала, которая, в свою очередь, зависит от степени развития фондового рынка, политической ситуации в стране, уровня инфляции.

Для нивелирования данного эффекта необходимо государственное регулирование притока капитала из-за рубежа.

33. Государственный долг: основные определения, показатели и проблемы количественной оценки. Основные причины устойчивого бюджетного дефицита и увеличения государственного долга.

Государственный долг — это сумма задолженности страны своим и (или) иностранным юридическим, физическим лицам, правительствам других стран. Он состоит из общей накопленной суммы бюджетных дефицитов (за вычетом бюджетных излишков) и суммы финансовых обязательств иностранным кредиторам (за вычетом той части, которая пошла на покрытие бюджетного дефицита) на определенную дату. В развитых странах государственный долг определяют также как общий объем непогашенных государственных облигаций.

Государственный долг подразделяют на краткосрочный (до 1 года), среднесрочный (от 1 года до 5 лет) и долгосрочный (свыше 5 лет).

По условиям привлечения средств различают внутренний и внешний долг.

Внутренний государственный долг - это совокупность обязательств государства перед резидентами, т.е. задолженность государства всем гражданам, которые держат внутренние государственные облигации.

Внешний государственный долг - это совокупность долговых обязательств государства, которые возникли в результате займов государства на внешнем рынке.

Состояние внешнего долга государства можно охарактеризовать с помощью таких показателей:

А) соотношение внешнего долга к валовому внутреннему продукту;

Б) соотношение плановых платежей касательно обслуживания долга валютных поступлений государства. Он свидетельствует о платежеспособности страны в ближайшей перспективе;

В) соотношение дисконтированной стоимости долга и экспорта. Этот показатель используется для оценки долгосрочной платежеспособности

Государственный долг можно разделить на две составляющие:

- капитальный долг - это сумма выпущенных и непогашенных государством долговых обязательств и гарантированных им обязательств других лиц, включая начисленные проценты по этим обязательствам;

- основной долг - это номинальная стоимость всех долговых обязательств государства и гарантированных им заимствований

Количественная оценка бюджетного дефицита и долга объективно усложняется следующими факторами:

1) Обычно при оценке величины государственных расходов не учитывается амортизация в государственном секторе экономики, что приводит к объективному завышению размеров бюджетного дефицита и государственного долга.

2) Важная статья государственных расходов - обслуживание задолженности, то есть выплата процентов по ней и постепенное погашение основной суммы долга (амортизация долга).

Основными причинами устойчивых бюджетных дефицитов и увеличения государственного долга являются:

а) увеличение государственных расходов в военное время или в периоды других социальных конфликтов. Долговое финансирование бюджетного дефицита позволяет в краткосрочном периоде ослабить инфляционное напряжение, избежав увеличения денежной массы, и не прибегать к ужесточению налогообложения;

б) циклические спады и "встроенные стабилизаторы" экономики;

в) сокращение налогов в целях стимулирования экономики (без соответствующей корректировки госрасходов).

г) усиление влияния политического бизнес-цикла в последние годы, связанное с проведением "популярной" макроэкономической политики увеличения госрасходов и снижения налогов перед очередными выборами;

д) повышение долгосрочной напряженности в бюджетно-налоговой сфере в результате:

- увеличения государственных расходов на социальное обеспечение и здравоохранение (преимущественно в тех странах, где возрастает доля пожилого населения);

- увеличения государственных расходов на образование и создание новых рабочих мест (преимущественно в тех странах, где возрастает доля молодого населения).

34. Денежно-кредитная система, функции её элементов. Балансовые отчеты банков.

Финансово-кредитная система Республики Беларусь включает:

• бюджетную систему;

• банковскую систему;

• финансовые средства:

внебюджетных фондов;

предприятий;

учреждений;

организаций;

граждан.

На территории Республики Беларусь проводится единая бюджетно-финансовая, налоговая, денежно-кредитная, валютная политика.

Бюджетная система Республики Беларусь включает:

• республиканский бюджет;

• местные бюджеты.

Доходы бюджета формируются за счет налогов, определяемых законом, других обязательных платежей, а также иных поступлений.

Общегосударственные расходы осуществляются за счет республиканского бюджета в соответствии с его расходной частью. В соответствии с законом в Республике Беларусь могут создаваться внебюджетные фонды.

Порядок составления, утверждения и исполнения бюджетов и государственных внебюджетных фондов определяется законом.

Отчет об исполнении республиканского бюджета представляется на рассмотрение Парламента не позднее пяти месяцев со дня окончания отчетного финансового года.

Отчеты об исполнении местных бюджетов подаются на рассмотрение соответствующих Советов депутатов в определенный законодательством срок. Отчеты об исполнении республиканского и местных бюджетов публикуются.

Банковская система Республики Беларусь состоит из:

• Национального банка Республики Беларусь;

• иных банков.

Национальный банк регулирует кредитные отношения, денежное обращение, определяет порядок расчетов и обладает исключительным правом эмиссии денег.

Баланс Банка

бухгалтерский баланс, отражающий состояние привлеченных и собственных средств банка, их источники, размещение в кредитные и другие операции. Состоит из: 1) актив: касса, средства на резервном счете в Центральном банке, счета в банках-корреспондентах, дебиторы банка, кредиты, выданные банком (кратко-, средне-, долгосрочные), ценные бумаги, паи, приобретенные банком акции, здания, сооружения, оборудование и другие основные средства; 2) пассив: уставный фонд, добавочный капитал, резервный фонд, расчетные и текущие счета фирм и предприятий, счета банков-корреспондентов, срочные вклады и депозиты предприятий и организаций, вклады граждан, полученные у других банков кредиты, выпущенные обязательства и займы (банковские векселя, депозитные и сберегательные сертификаты, облигации), прочая кредиторская задолженность банка, прочие фонды и резервы.

35.Банки как элемент денежно-кредитной системы.

Банковский Мультипликатор.

Движение денег обслуживает кредитная система. Кредитная система— это совокупность кредитно-финансовых учреждений, выполняющих специфические функции по аккумуляции и распределению денежных средств. Все входящие в нее учреждения можно разделить на три группы: центральный банк, коммерческие банки и специализированные кредитные институты.

Центральные и коммерческие банки в совокупности образуют банковскую систему страны. Именно она выполняет основное кредитно-финансовое обслуживание хозяйственного оборота.

Банк - финансовая организация, производящая разнообразные виды операций с деньгами и ценными бумагами и оказывающие финансовые услуги правительству, фирмам, частным лицам и другим банкам.

Особое место в кредитной системе занимает центральный банк (ЦБ), регулирующий деятельность всей денежно-кредитной системы страны. В большинстве стран (Германия, Франция) центральные банки являются государственными учреждениями, в некоторых странах (США, Швейцария) они организованы как акционерные общества.

Основными функциями центрального банка являются:

• разработка и реализация денежно-кредитной политики; эмиссия и изъятие из обращения денег (центральные банки наделены монопольным правом выпуска банкнот);

• хранение золотовалютных резервов страны и обязательных резервов коммерческих банков;

• ведение финансовых операций правительства;

• предоставление кредита коммерческим банкам

Деятельность центрального банка, равно как и коммерческие банки , отражается в их балансах, которые включают два раздела: активы и пассивы.

Их основными функциями являются:

• прием и хранение депозитов вкладчиков;

• выдача средств со счетов и выполнение перечислений;

• размещение аккумулированных денежных средств путем выдачи кредитов, покупки ценных бумаг и т.д.

Все крупные коммерческие банки, как правило, являются универсальными, т. е. выполняют все банковские операции для всех клиентов. Существуют и специализированные банки. Они либо обслуживают определенную отрасль, сферу хозяйствования или группу клиентов, либо выполняют небольшое число операций. К ним относятся инновационные, инвестиционные, ипотечные, учетные и депозитные банки и др.

Банковский мультипликатор — это процесс увеличения (мультипликации) денег на депозитных счетах коммерческого банка при их движении от одного коммерческого банка к другому. Рассчитывается как отношение денежной массы к денежной базе.

Банковский мультипликатор — характеризует процесс мультипликации с позиции субъекта, т.е. здесь дается ответ на вопрос кто мультиплицирует деньги.

Механизм банковского мультипликатора заработает при двух необходимых условиях:

1)Существование двух и более уровней банковской системы. Причем первый уровень — Центральный банк (ЦБ) — управляет этим механизмом, а второй — коммерческие банки — заставляют его действовать независимо от желания банковских специалистов.

2)Наличие свободных резервов (ресурсов) у коммерческих банков, формируемых на счетах ЦБ за счет отчислений коммерческих банков от привлеченных ими средств по нормам обязательного резервирования. Эти нормы устанавливает ЦБ.

Благодаря системе частичного резервирования универсальные коммерческие банки могут создавать деньги. Следует иметь в виду, что деньги могут создавать только эти кредитные учреждения, ни небанковские кредитные учреждения, ни специализированные банки создавать деньги не могут.

Банковский мультипликатор показывает, во сколько раз изменится (увеличится или уменьшится) величина денежной массы, если величина депозитов коммерческих банков изменится (соответственно увеличится или уменьшится) на одну единицу. Таким образом, мультипликатор действует в обе стороны. Денежная масса увеличивается, если деньги попадают в банковскую систему (увеличивается сумма депозитов), и сокращается, если деньги уходят из банковской системы (т.е. их снимают с депозитов).

36. Классические теории спроса на деньги.

Спрос на деньги - это потребность в определенном запасе денег. Он определяется как количество платежных средств, которые население и фирмы хотят держать в ликвидной форме, т.е. в форме наличности и чековых депозитов.

Количественная теория спроса на деньги

Современная трактовка количественной теории основана на уравнении обмена, сформулированного американским экономистом И. Фишером:

MV=PY,

где М - количество денег в обращении;

V - скорость обращения денег; Р - уровень цен (индекс цен);

Y - реальный объем производства.

Отсюда следует, что спрос на деньги определяется по формуле:

M^PY/V.

Из данного уравнения можно сделать вывод, что величина спроса на деньги зависит от следующих факторов:

• абсолютного уровня цен. При прочих равных условиях чем выше уровень цен, тем выше спрос на деньги, и наоборот;

• уровня реального объема производства. По мере его роста повышаются реальные доходы населения, следовательно, людям требуется больше денег на осуществление большего количества сделок;

• скорости обращения денег. Следовательно, все факторы, влияющие на скорость обращения денег, будут влиять и на спрос на деньги.

37. Кейнсианская теория спроса на деньги.

Кейнсианская модель спроса на деньги

Дж. Кейнс выделял три мотива, определяющих спрос на деньги:

1. трансакционный мотив хранения денег, поскольку деньги необходимы для текущего приобретения товаров и услуг;

2. мотив предосторожности возникает потому, что людям приходится сталкиваться с непредвиденными платежами, для чего у них должен быть некоторый запас денег;