Вопрос № 7. Учет ремонта, реконструкции и модернизации ОС

В бухгалтерском учете отражаются затраты на все виды проводимых ремонтов и технического обслуживания основных средств (рис. 1).

Рис. 1 – Виды ремонтов основных средств

Производя ремонты и другие мероприятия, ведущие к существенному улучшению эксплуатационных характеристик основных средств, предприятия несут определенные за-траты. Затраты, связанные с улучшением состояния основных средств, подразделяются на две группы:

1) затраты на проведение мероприятий, ведущих к повышению потребительных свойств, т.е. снижению морального износа.

К этой группе затрат относятся: модернизация, дооборудование, техническое перевооружение, реконструкция и достройка основных средств, затраты по которым относятся на увеличение первоначальной стоимости.

При проведении мероприятий, связанных с реконструкцией, модернизацией, до-стройкой, дооборудованием, затраты накапливают по дебету счета 08 «Вложения во вне-оборотные активы». Списание этих затрат производится после подписания акта приемки-сдачи модернизированных или реконструированных объектов основных средств в эксплуатацию с одновременным включением суммы затрат в первоначальную (восстановительную) стоимость основных средств.

2) затраты на проведение мероприятий, направленных на поддержание основных средств в рабочем состоянии, т.е. снижение физического износа.

Ко этой группе мероприятий по улучшению физического состояния основных средств относят текущий и капитальный ремонт, затраты по которым включаются в издержки производства и не влекут увеличения первоначальной стоимости объектов. Расходы на проведение ремонтных работ включают в издержки производства в том периоде, в котором они возникли. Однако когда ремонт производится неравномерно на протяжении года, организации, в соответствии с ученой политикой, создают специальный резервный ремонтный фонд, т.е. накапливают денежные средства, необходимые для финансирования ремонтных работ. Это осуществляется путем включения в себестоимость резервируемых сумм на основе плановой сметы затрат по всем видам ремонтов.

Списание затрат по окончании ремонта основных средств оформляется Актом о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств, форма № ОС-3.

Для формирования и использования ремонтного фонда используется пассивный счет 96 «Резервы предстоящих расходов», на котором открывается отдельный субсчет «Ремонтный фонд». Этот резерв формируется за счет ежемесячных отчислений, что в бухгалтерии отражается записью:

Д 20, 23, 25, 26, 44 К 96

Использование ремонтного фонда отражается по дебету счета 96 «Резервы предстоящих расходов».

На практике ремонтные работы организуются и производятся подрядным и хозяйственным способами.

При хозяйственном способе выполнения ремонтных работ предприятия организуют ремонтное производство, при котором затраты, связанные с ремонтом основных средств (если не производится реконструкция и модернизация), накапливаются по дебету счета 23 «Вспомогательные производства», субсчет 23/3 «Ремонт основных средств». Накопленные затраты списываются с кредита субсчета 23/3 «Ремонт основных средств» в соответствии с учетной политикой в дебет одного из счетов:

- Д 20 К 23/3 - если затраты по текущему ремонту составляют незначительный про-цент в производственной себестоимости выпускаемой продукции;

- Д 96 К 23/3 - при наличии сформированного резервного фонда для проведения ремонтов основных средств:

- Д 97 «Расходы будущих периодов» К 23/3 - для равномерного включения в себестоимость расходов на ремонт при отсутствии резерва на их проведение и невозможности включения всей суммы в текущие затраты одним платежом.

Подрядный способ предполагает следующее: ремонтные работы выполняет подряд-чик, а предприятию, пользующемуся его услугами, остается только произвести оплату по результатам проделанной работы.

На сумму акцептованного счета подрядчика

Д 20 К 60 - если затраты по текущему ремонту составляют незначительный процент в производственной себестоимости выпускаемой продукции;

Д 96 К 60 - при наличии сформированного резервного фонда для проведения ремонтов основных средств:

Д 97 К 60 - для равномерного включения в себестоимость расходов на ремонт при отсутствии резерва на их проведение и невозможности включения всей суммы в текущие за-траты одним платежом.

Д 18 К 60 – на сумму НДС

Оплачен счет подрядчика:

Д 60 К 51

В бухгалтерии отражаются следующие записи по проведению ремонта основных средств.

Д 0/2 К 01/1 – перевод ОС при проведении ремонта в состав ОС в ремонте

Д 20 К 60 – принят к оплате счет подрядчика

Д 18/31 К 60 – на сумму НДС

Д 60 К 51 – оплачен счет подрядчика

Д 01/1 К 01/2 - перевод ОС после завершения ремонта в состав ОС в эксплуатации.

Вопрос № 5 Учет изменений первоначальной стоимости основных средств

Первоначальная стоимость основных средств не подлежит изменению, кроме случаев:

реконструкции (модернизации, реставрации) основных средств, проведения иных аналогичных работ;

переоценки основных средств в соответствии с законодательством;

иных случаев, установленных законодательством.

Организация вправе на основании решения руководителя организации отражать в бухгалтерском учете на конец отчетного периода сумму обесценения основного средства, равную сумме превышения остаточной стоимости основного средства над его возмещаемой стоимостью, при наличии документального подтверждения признаков обесценения основного средства и возможности достоверного определения суммы обесценения.

Об обесценении основного средства свидетельствуют следующие признаки, определяемые за период с начала года до отчетной даты:

значительное (более чем на 20 процентов) уменьшение текущей рыночной стоимости основного средства;

существенные изменения в технологической, рыночной, экономической среде, в ко-торой функционирует организация; увеличение рыночных процентных ставок;

существенное изменение способа использования основного средства; физическое повреждение основного средства; иные признаки обесценения основного средства.

При наличии признаков обесценения основного средства определяется его возмещаемая стоимость на конец отчетного периода как наибольшая из текущей рыночной стоимости основного средства за

вычетом предполагаемых расходов, непосредственно связанных с его реализацией, и ценности использования основного средства.

Ценностью использования основного средства является приведенная (дисконтированная) стоимость будущих денежных потоков от использования основного средства и его выбытия по окончании срока полезного использования.

Приведенная (дисконтированная) стоимость будущих денежных потоков от использования основного средства и его выбытия по окончании срока полезного использования определяется путем умножения ставки дисконтирования на сумму будущих денежных потоков от использования основного средства и его выбытия по окончании срока полезного использования. При этом будущие денежные потоки определяются на период не более 5 лет.

Ставка дисконтирования определяется исходя из текущих рыночных оценок временной стоимости денежных средств и рисков, характерных для основного средства. В качестве ставки дисконтирования может применяться ставка рефинансирования, устанавливаемая Национальным банком Республики Беларусь.

При определении будущих денежных потоков от использования основного средства и его выбытия по окончании срока полезного использования не учитываются предполагаемые денежные потоки вследствие будущей реструктуризации, относительно которой организацией не признаны обязательства, будущих вложений в основное средство, финансовой деятельности, выплат (поступлений) налога на прибыль.

Если признаки обесценения основного средства в отчетном периоде прекращают иметь место, то на основании решения руководителя организации в бухгалтерском учете на конец отчетного периода отражается сумма восстановления обесценения основного средства в пределах накопленной суммы обесценения по данному основному средству.

Сумма обесценения основного средства, учитываемого по первоначальной стоимости, отражается по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 02 «Амортизация основных средств» (отдельный субсчет).

Сумма восстановления обесценения основного средства, учитываемого по первоначальной стоимости, отражается по дебету счета 02 «Амортизация основных средств» (отдельный субсчет) и кредиту счета 91 «Прочие доходы и расходы».

Переоценка ОС

В РБ все основные средства, которые находятся в собственности, подлежат переоценке по решению правительства.

Переоценённая стоимость каждого объекта основных средств может быть определена по усмотрению предприятия (организации) индексным методом, методом прямой оценки или методом пересчета валютной стоимости. Выбор того или иного метода пересчета должен быть обоснован и закреплен в учетной политике предприятия.

Переоценка индексным методом производится на основании применения индексов пересчета (коэффициентов), разработанных государственными ведомствами (службой статистики), когда восстановительная стоимость определяется путем умножения первоначальной стоимости объекта, по которой он отражен в учете, на индекс (коэффициент) пересчета.

Метод прямого пересчета базируется на ценах, сложившихся на новые объекты, аналогичные оцениваемым, на момент проведения переоценки.

Переоценка основных средств методом пересчета валютной стоимости производится на основании пересчета в белорусские рубли стоимости объекта в валюте по официальному курсу Национального банка Республики Беларусь на момент переоценки.

Одновременно с изменением первоначальной стоимости пересчитывается и сумма амортизации, начисленная к моменту переоценки по объектам основных средств. Пересчет суммы амортизации производится для того, чтобы после переоценки величина амортизации составляла такой же процент от восстановительной стоимости, как и до переоценки. После переоценки основные средства отражают в учете по переоценённой стоимости. Отражение на счетах бухгалтерского учета результатов переоценки зависит от двух обстоятельств:

1) наличия добавочного фонда по конкретным объектам основных средств;

2) результата переоценки (дооценки или уценки) основных средств.

В бухгалтерии переоценка отражается следующими записями:

Если основное средство учитывается по переоцененной стоимости без применения обесценения, результаты проведенной в отчетном периоде переоценки (дооценка, уценка) отражаются в бухгалтерском учете в следующем порядке:

1. сумма дооценки основного средства отражается на счете 91 «Прочие доходы и расходы» в той мере, в которой она восстанавливает сумму уценки данного основного средства, ранее отраженную на счете 91 «Прочие доходы и расходы». Оставшаяся сумма дооценки основного средства отражается на счете 83 «Добавочный капитал». Указанные хозяйствен-ные операции отражаются в бухгалтерском учете:

по дебету счета 01 «Основные средства» и кредиту счета 91 «Прочие доходы и расходы» - на сумму восстановления уценки первоначальной стоимости основного средства;

по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 02 «Амортизация основных средств» - на сумму восстановления уценки накопленной амортизации основного средства;

по дебету счета 01 «Основные средства» и кредиту счета 83 «Добавочный капитал» - на оставшуюся сумму дооценки первоначальной стоимости основного средства;

по дебету счета 83 «Добавочный капитал» и кредиту счета 02 «Амортизация основных средств» - на оставшуюся сумму дооценки накопленной амортизации основного средства.

Если сумма уценки основного средства ранее не была отражена на счете 91 «Прочие доходы и расходы», то вся сумма дооценки данного основного средства отражается на счете 83 «Добавочный капитал». Указанные хозяйственные операции отражаются в бухгалтерском учете:

по дебету счета 01 «Основные средства» и кредиту счета 83 «Добавочный капитал» - на сумму дооценки первоначальной стоимости основного средства;

по дебету счета 83 «Добавочный капитал» и кредиту счета 02 «Амортизация основных средств» - на сумму дооценки накопленной амортизации основного средства;

2. сумма уценки основного средства относится в уменьшение добавочного фонда в пре-делах имеющегося его остатка по данному основному средству, образовавшегося в результате ранее проведенных переоценок данного основного средства. Оставшаяся сумма уценки основного средства отражается на счете 91 «Прочие доходы и расходы». Указанные хозяйственные операции отражаются в бухгалтерском учете:

по дебету счета 83 «Добавочный капитал» и кредиту счета 01 «Основные средства» - на сумму уценки первоначальной стоимости основного средства в пределах имеющегося остатка добавочного фонда по данному основному средству;

по дебету счета 02 «Амортизация основных средств» и кредиту счета 83 «Добавочный капитал» - на сумму уценки накопленной амортизации основного средства в пределах имеющегося остатка добавочного фонда по данному основному средству;

по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 01 «Основные средства» - на оставшуюся сумму уценки первоначальной стоимости основного средства;

по дебету счета 02 «Амортизация основных средств» и кредиту счета 91 «Прочие доходы и расходы» - на оставшуюся сумму уценки накопленной амортизации основного средства.

Если по основному средству не имеется остаток добавочного фонда, образовавшийся в результате ранее проведенных переоценок данного основного средства, то вся сумма уценки данного основного средства отражается на счете 91 «Прочие доходы и расходы». Указанные хозяйственные операции отражаются в бухгалтерском учете:

по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 01 «Основные средства» - на сумму уценки первоначальной стоимости основного средства;

по дебету счета 02 «Амортизация основных средств» и кредиту счета 91 «Прочие доходы и расходы» - на сумму уценки накопленной амортизации основного средства.

Если основное средство учитывается по переоцененной стоимости с применением обесценения, сумма его обесценения отражается в бухгалтерском учете:

по дебету счета 83 «Добавочный капитал» и кредиту счета 02 «Амортизация основных средств» (отдельный субсчет) - на сумму обесценения основного средства в пределах имеющегося остатка добавочного фонда по данному основному средству, образовавшегося в результате ранее проведенных переоценок данного основного средства;

по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 02 «Амортизация основных средств» (отдельный субсчет) - на оставшуюся сумму обесценения основного средства.

Сумма восстановления обесценения основного средства, учитываемого по переоцененной стоимости с применением обесценения, отражается в бухгалтерском учете:

по дебету счета 02 «Амортизация основных средств» (отдельный субсчет) и кредиту счета 91 «Прочие доходы и расходы» - на сумму восстановления обесценения основного средства, ранее отраженную на счете 91 «Прочие доходы и расходы»;

по дебету счета 02 «Амортизация основных средств» (отдельный субсчет) и кредиту счета 83 «Добавочный капитал» - на оставшуюся сумму восстановления обесценения основного средства.

Сумма обесценения основного средства, по которому не имеется остаток добавочного фонда, образовавшийся в результате ранее проведенных переоценок данного основного средства, отражается по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 02 «Амортизация основных средств» (отдельный субсчет). Сумма восстановления обесценения данного основного средства отражается по дебету счета 02 «Амортизация основных средств» (отдельный субсчет) и кредиту счета 91 «Прочие доходы и расходы».

При переоценке ранее обесцененного основного средства изначально восстанавливается сумма обесценения основного средства в порядке, установленном в части второй настоящего пункта.

Фактические затраты, связанные с реконструкцией (модернизацией, реставрацией) основных средств, проведением иных аналогичных работ, отражаются по дебету счета 08 «Вложения в долгосрочные активы» и кредиту счетов 10 «Материалы», 60 «Расчеты с поставщиками и подрядчиками», 69 «Расчеты по социальному страхованию и обеспечению», 70 «Расчеты с персоналом по оплате труда», 76 «Расчеты с разными дебиторами и кредиторами» и других счетов. Суммы данных затрат, учтенные на счете 08 «Вложения в долго-срочные активы», списываются с этого счета в дебет счета 01 «Основные средства» по окончании работ.

Фактические затраты на поддержание основных средств в рабочем состоянии (технический осмотр и уход, проведение всех видов ремонта) признаются расходами в том отчетном периоде, в котором они произведены.

Суммы вложений в улучшение земель в части затрат, относящихся к принятым в отчетном году в эксплуатацию площадям, в конце отчетного года отражаются по дебету счета 01 «Основные средства» и кредиту счета 08 «Вложения в долгосрочные активы» независимо от даты окончания всего комплекса работ.

Суммы произведенных арендатором вложений в арендованные основные средства арендатором отражаются в бухгалтерском учете по дебету счета 08 «Вложения в долгосрочные активы» и кредиту счетов 10 «Материалы», 60 «Расчеты с поставщиками и подрядчиками», 69 «Расчеты по социальному страхованию и обеспечению», 70 «Расчеты с персоналом по оплате труда», 76 «Расчеты с разными дебиторами и кредиторами» и других счетов.

Если в соответствии с договором аренды арендатор передает произведенные вложения в арендованные основные средства арендодателю до их принятия к бухгалтерскому учету в качестве основных средств, то суммы данных вложений, учтенные на счете 08 «Вложения в долгосрочные активы», списываются в дебет счета 91 «Прочие доходы и расходы».

Если в соответствии с договором аренды арендатор не передает арендодателю произве-денные вложения в арендованные основные средства, то суммы данных вложений, учтенные на счете 08 «Вложения в долгосрочные активы», списываются в дебет счета 01 «Основные средства».

Вопрос № 6 Учет перемещения и выбытия ОС

Выбытие основных средств связано с реализацией (продажей), ликвидацией, переда-чей в уставный фонд другого предприятия, безвозмездной передачей (дарением) другим субъектам хозяйствования или при недостачах, выявленных в результате проведения инвентаризации.

Выбытие основных средств оформляется следующими первичными документами:

1) при безвозмездной передаче (дарении) или реализации - Актом о приеме-передаче (внутреннего перемещения) объектов основных средств, форма № ОС-1;

2) при списании основных средств вследствие их ликвидации - Актом о ликвидации основных средств, форма № ОС-4;

3) при списании транспортных средств вследствие их ликвидации- Актом о списании автотранспортных средств, форма № ОС-4а.

При списании с баланса машин, оборудования и транспортных средств (вследствие аварии) составляется акт, к которому прилагается копия акта об аварии, где указываются ее причины и виновники. Акт о ликвидации составляется в двух экземплярах комиссией, которая назначается руководителем предприятия, утверждается первым лицом предприятия или лицом, на то уполномоченным.

На основании указанных документов бухгалтерия делает соответствующие записи в инвентарных карточках (книгах) объектов учета основных средств.

Ликвидацией именуется выбытие основных средств вследствие ветхости, полного износа, аварий, стихийных бедствий, нарушения нормальных условий эксплуатации, а также в связи со строительством, расширением, реконструкцией и техническим перевооружением предприятий (цехов) и по другим причинам, повлекшим невозможность дальнейшего использования или нецелесообразность восстановления.

Информация о процессе выбытия основных средств (продаже, списании и т.д.) в бухгалтерии ведется на счете 91 «Прочие доходы и расходы», который имеет субсчета для обособленного отражения доходов, расходов, налогов и финансовых результатов:

- 91/1 «Прочие доходы»;

- 91/2 «Прочие расходы»;

- 91/3 «Налог на добавленную стоимость»;

- 91/4 «Прочие налоги и сборы из доходов»;

- 91/9 «Сальдо прочих доходов и расходов».

К счету 01 «Основные средства» вводится специальный субсчет, предусмотренный Инструкцией по применению Типового плана счетов, у которого есть специальный номер 01/9 «Выбытие основных средств».

Выбытие основных средств в бухгалтерском учете отражается следующими записями:

Д 01/9 К 01/1 - списание первоначальной стоимости выводимого из эксплуатации объекта основных средств;

Д 02 К 01/9 - списание начисленной амортизации по выбывающему объекту основных средств на уменьшение их первоначальной стоимости;

Д 91/2 К 01/9 - списание остаточной стоимости выбывающего объекта основных средств.

У предприятия могут возникать дополнительные расходы, связанные с выбытием основных средств, например расходы по демонтажу, упаковке и транспортировке, которые в бухгалтерском учете должны быть отражены по счету 91 «Операционные доходы и расходы», субсчет 91/2 «Операционные расходы»:

Д 91/2 К 60 - при начислении стоимости услуг подрядным организациям, связанных с выбытием (без НДС);

Д 91/2 К 10/4 - при использовании тары, тарных и прочих материалов, используемых при выбытии;

Д 91/2 К 70, 69, 76/2 - при начислении заработной платы рабочим, за демонтаж, пере-возку и т.д. и отчислений от з/п;

Д 91/2 02 - при начислении амортизации по основным средствам, используемым как орудие труда при выбытии основных средств.

Выбытие основных средств связано с начислением налогов и сборов, предусмотренных законодательством Республики Беларусь.

Д 91/3 К 68 - при начислении налога на добавленную стоимость.

Д 91/4 К 68 - при начислении прочих налогов и сборов, предусмотренных законодательством Республики Беларусь.

Передача объектов основных средств покупателям по отпускной цене в бухгалтерском учете отражается следующими записями :

Д 50, 51, 52 К 91/1 - при признании в бухгалтерском учете выручки по мере оплаты отгруженных основных средств покупателю;

Д 62 К 91/1 «Операционные доходы» - при признании в бухгалтерском учете выручки по мере отгрузки основных средств покупателю (метод начисления).

При списании (ликвидации) основных средств остаются детали, узлы и агрегаты от разобранного и демонтированного оборудования, пригодные для ремонта других объектов основных средств, а также другие материалы, которые приходуются по ценам возможного использования бухгалтерской записью:

Д 10 К 91/1

Записи по субсчетам 91/1, 91/2, 91/3, 91/4 производятся накопительно в течение финансового года.

Ежемесячно определяются результаты от реализации и прочего выбытия объектов основных средств (прибыль или убыток) сопоставлением совокупного дебетового оборота по субсчетам 91/2, 91/3, 91/4 и кредитового оборота по субсчету 91/1 с последующим отражением в бухгалтерском учете:

Д 91/9 К 99 - при списании (отражении) прибыли от реализации основных средств.

Д 99 К 91/9 - при отражении (списании) убытков от реализации и прочего выбытия основных средств.

Синтетический счет 91 « Прочие доходы и расходы» сальдо на отчетную дату не имеет.

Выбытие основных средств в результате продажи

При выбытии основных средств в результате продажи вы ручка от реализации принимается к бухгалтерскому учету в сумме, установленной договором на основании документов, оформленных в установленном законодательством порядке.

Выбытие в результате ликвидации или списания

Списание в связи с ликвидацией вышедшего из строя производственного и лабораторного оборудования предполагает сдачу на склады возвратных отходов.

Детали, узлы и агрегаты разобранного и демонтированного оборудования, при-годные для ремонта других объектов основных средств, а также другие материалы приходуются в бухгалтерском учете по ценам возможного использования. Непригодные детали и материалы приходуются как вторичное сырье.

Списание основных средств, содержащих драгоценные металлы и алмазы, производится на основании акта списания формы №ОС-4.

Сдача на склад лома и отходов оформляется накладной, в которой указывается отдельно масса изъятых деталей из драгоценных металлов и их сплавов и отдельно масса де-талей с покрытием из драгоценных металлов, а также масса в чистоте драгоценных металлов согласно паспорту или учетным документам на данный прибор или изделие.

На основании актов выбытия и накладной драгоценные металлы списываются с кар-точек учета соответствующих основных средств и одновременно приходуются на карточки учета отходов (лома) и драгоценных камней формы М-12 по общей массе отходов и массе содержащихся в них драгоценных металлов в чистоте согласно паспортам с учетом норм возврата.

Учет ведется по наименованиям лома и отходов, источникам поступления (от переработки сырья, от комплектующих изделий и др.) по каждому значению (в процентах) содержания драгоценных металлов в отходах, по маркам сплавов, из которых были изготовлены изделия, по группам лома и т.д.

Лом и отходы, содержащие драгоценные металлы (камни), сдаются в Госфонд республики. Передача отходов на перерабатывающие предприятия оформляется специальной описью, которая составляется в трех экземплярах (один из которых остается на предприятии). На основании этих описей на сдачу лома и отходов заведующий складом делает записи о списании их в карточках складского учета.

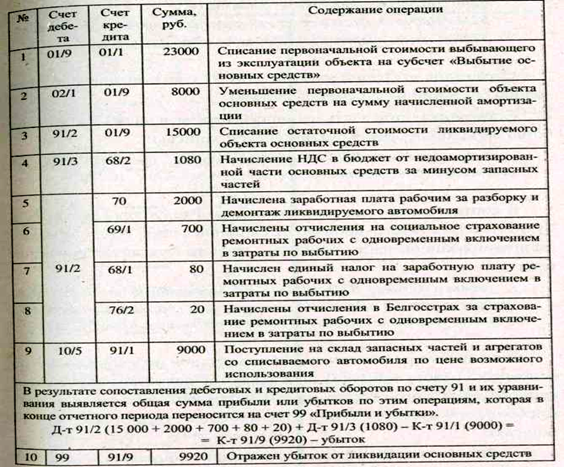

В бухгалтерии производятся следующие записи по ликвидации объекта основных средств.

6.3 Выбытие в качестве взноса в уставный фонд другого субъекта хозяйствования

Списание основных средств при выбытии в качестве вклада в отавный фонд другого субъекта хозяйствования отражается с использованием счета 91 «Прочие доходы и расходы» и счета 06 «Долгосрочные финансовые вложения» бухгалтерскими записями:

Д 01/9 К 01/1 - списание первоначальной стоимости при выводе из эксплуатации;

Д 02 К 01/9 - уменьшение первоначальной стоимости передаваемого объекта основных средств на величину начисленной амортизации;

Д 91/2 К 01/9 - списание остаточной стоимости основных средств при передаче в качестве вклада в уставный фонд;

Д 91/2 К 60, 10, 70, 69, 68 - на сумму расходов при передаче в качестве вклада в уставный фонд;

Д 06/1 К 91/1 - передача основных средств по оценке комиссии;

Д 91/9 (99) и К 99 (91/9) - на сумму финансового результата от передачи основных средств в качестве вклада в уставный фонд.

Вопрос № 4 Документальное оформление и учёт поступления ОС

Поступающие ОС принимает комиссия, назначенная руководителем предприятия. Поступление основных средств оформляют Актом о приеме-передаче объекта основных средств (ф. № ОС-1), который составляется специальной комиссией на каждый принимаемый объект. В акте (составляемом в 2 экземплярах) указывают первоначальную стоимость объекта и его основные технические показатели. Общий акт на несколько объектов можно составлять лишь в том случае, если объекты однотипные, имеют одинаковую стоимость и приняты одновременно под ответственность одного и того же лица. К акту прилагают техническую документацию (например, паспорт станка или здания, чертежи), которая содержит полную техническую характеристику объекта.

Приемку законченных работ по достройке и дооборудованию объекта, производимых в порядке капитальных вложений, оформляют Актом о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств (ф. № ОС-3).

После оформления актов о приемке-передаче ОС их передают в бухгалтерию вместе с технической документацией.

Внутреннее перемещение основных средств из одного цеха (производства, отдела, участка) в другой, а также их передача из запаса (со склада) в эксплуатацию оформляются накладной на внутреннее перемещение основных средств. Накладную выписывает в 3-х экземплярах работник цеха сдатчика. Первый экз. передают в бухгалтерию для записи в ин-вентарной карточке, второй остается у сдатчика для отметки о выбытии объекта ОС в инвентарном списке ОС, третий передается получателю.

Операции по списанию ОС оформляют актом о списании ОС (форма № ОС-4 – акт о списании объекта ОС кроме автотранспортных средств, форма ОС-4а – акт о списании автотранспортных средств). Акт составляется комиссией, назначаемой руководителем, в 2-х экземплярах: первый передается в бухгалтерию, второй остается у сотрудника, ответственного ха сохранность объекта.

В актах на списание ОС указывают техническое состояние и причину списания, первоначальную стоимость, сумму амортизации, затраты на списание, стоимость МЦ, полученных от ликвидации объекта, результат от списания.

Арендованные основные средства (полученные в лизинг), которые на основании до-говоров учитываются на балансе арендодателя (лизингодателя), в бухгалтерии арендатора (лизингополучателя) в инвентарную книгу не заносятся. Они учитываются на забалансовом счете 001 «Арендованные основные средства», и для их аналитического учета используются выписки из инвентарной книги арендодателя.

Основным регистром аналитического учета ОС являются инвентарные карточки:

Форма № ОС-6 – инвентарная карточка учета объектов ОС

Форма № ОС-6а – инвентарная карточка группового учета объектов ОС (однотипных предметов, имеющих одинаковую техническую характеристику, одинаковую стоимость, одинаковое назначение и поступивших в одном календарном месяце)

В карточке указывают сведения об объекте:

1) на дату передачи – год выпуска, срок эксплуатации, сумма начисленной амортизации и остаточной стоимости;

2) на дату принятия объекта ОС к учете – первоначальная стоимость и срок полезного использования;

3) о переоценках;

4) сведения о приемке, внутренних перемещениях и выбытии, изменениях первоначальной стоимости и т.д.

Инвентарные карточки составляются в бухгалтерии на каждый инвентарный номер в одном экземпляре. Инвентарные карточки заполняют на основании первичных документов и передают под расписку в соответствующий отдел организации.

По месту нахождения ОС для контроля за их сохранностью можно вести инвентарные списки ОС. В них записывают номер и дату инвентарной карточки, инвентарный номер объекта, его полное название, первоначальную стоимость и данные о выбытии (перемещении).

Разрешается вести учет объектов ОС по месту их нахождения в инвентарных карточках. В этом случае их выписывают в 2-х экземплярах и второй передают по месту нахождения объекта.

Учет объектов ОС по месту нахождения осуществляют лица, ответственные за сохранность этих средств.

Вопрос №5. Порядок расчета и учет амортизации ОС

Износ представляет собой потерю потребительских свойств как в процессе эксплуатации основных средств, так и при их бездействии. В экономической литературе износ под-разделяют на два вида: моральный и физический. Каждый из них в свою очередь подразделяется на два вида.

Физический износ первого вида происходит под действием основных законов физики (трения, тяготения). Физический износ второго вида происходит под действием агрессивной окружающей среды (даже если объект основных средств не участвует в производственном процессе), т.е. основные средства постепенно утрачивают, свои потребительские свойства и приходят в негодность.

Фактически изношенные основные средства можно частично восстановить, производя их ремонт, реконструкцию или модернизацию. Однако приходит время, когда затраты на ремонт не окупаются и становятся экономически нецелесообразными.

Моральный износ проявляется иначе, чем физический. Моральный износ первого вида происходит в результате выпуска аналогичных объектов основных средств, таких же по техническим характеристикам, но по более низкой цене. Моральный износ второго вида происходит в том случае, когда выпускаются объекты основных средств по той же цене, выполняющие те же функции, но которые по своей конструкции, производительности, расходам на обслуживание и эксплуатацию превосходят устаревшие образцы. Главное, что они способны выпускать продукцию более высокого качества.

Механизм (процесс) постепенного переноса стоимости основных средств на готовый продукт и накопление денежных средств для замены изношенных внеоборотных активов называется амортизацией.

Организации при принятии объекта основных средств к бухгалтерскому учету самостоятельно определяют нормы амортизации в соответствии с выбранным способом ее начисления в рамках установленных диапазонов сроков полезного использования. Амортизация по объектам основных средств начисляется ежемесячно исходя из принятых норм амортизации и их амортизируемой стоимости до полного погашения стоимости объекта или его выбытия.

Амортизируемой стоимостью является:

1) при неизменных условиях функционирования – первоначальная стоимость, т.е. по которой объекты числятся в БУ;

2) при изменении способов и методов начисления амортизации, других условий – недоамортизированная (остаточная) стоимость объекта ОС.

Норма амортизации – доля (в процентах) стоимости объекта, подлежащая включению в издержки производства с установленной периодичностью на протяжении срока полезного использования или отнесению за счет соответствующих источников на протяжении установленного нормативного срока службы (срока полезного использования).

В настоящее время начисление амортизации на предприятиях производится одним из следующих способов:

• линейный способ начисления амортизации;

• нелинейный способ начисления амортизации:

а) суммы чисел лет (прямой и обратный),

б) уменьшаемого остатка (Ку = 1…2,5);

• производительный способ начисления амортизации.

До окончания срока полезного использования объектов способы и методы начисления амортизации разрешается пересматривать только в начале календарного года с обязательным отражением в учетной политике. При пересмотре недоамортизированная стоимость объекта распределяется на оставшийся срок его полезного использования.

Амортизационные отчисления для объектов основных средств, по которым используются линейный и нелинейный методы начисления амортизации, начинают начисляться с 1-го числа месяца, следующего за вводом объекта в эксплуатацию, и начисляются до полного погашения стоимости объекта либо его списания.

Начисление амортизации прекращается начиная с 1-го числа месяца, следующего за ликвидацией, продажей или передачей объектов основных фондов, а также в результате полного погашения первоначальной стоимости отдельных объектов основных средств.

Для объектов основных средств, по которым используется производительный метод, амортизационные отчисления начисляются с момента ввода их в эксплуатацию.

На практике сумму амортизации определяют так: к сумме амортизации, начисленной в прошлом месяце, прибавляют сумму амортизации со стоимости поступивших ОС за прошлый месяц и вычитают сумму амортизации со стоимости ОС, выбывших в прошлом месяце.

При полной ж/о форме учета исчисление амортизации ОС производится в разработочных таблицах ОС-14 «Расчет амортизации ОС» и ОС-16 «Расчет амортизации по авто-транспорту».

В плане счетов для учета амортизационных отчислений и накопления суммы амортизации предназначен счет 02 «Амортизация основных средств». Это регулирующий пассивный (контрактный) счет, на котором могут открываться субсчета, предусмотренные рабочим планом и закрепленные в учетной политике субъекта хозяйствования.

Кредитовое сальдо по счету 02 «Амортизация основных средств» отражает величину амортизации основных средств, которые числятся на счете 01 «Основные средства».

При полной ж/о форме учета учет по счету 02 ведется в ж/о 10 и 10/1.

В бухгалтерии начисление амортизации по объектам основных средств отражается по кредиту счета 02 в корреспонденции с дебетом счетов производственных затрат или источников финансирования:

Д 20, 23, 25, 26, 29, 44 К 02

Начисление амортизации по основным средствам, находящимся на консервации, простое, либо в ремонте продолжительностью свыше 3 месяцев, производится линейным способом с отнесением амортизационных отчислений на Д 91 К 02

Объектами начисления амортизации не являются:

• земля и отдельные объекты природопользования;

• библиотечные фонды, музейные и художественные ценности;

• многолетние насаждения, не достигшие эксплуатационного возраста;

• экспонаты животного мира в зоопарках;

• основные средства, находящиеся за границей, финансируемые из республиканского бюджета и др.

Начисление амортизации не производится:

• по объектам, находящимся в реконструкции, модернизации, техническом перевооружении с полной или частичной их остановкой;

• по объектам, не введенным в эксплуатацию или находящимся в запасе.

Амортизация объектов основных средств, не используемых в предпринимательской деятельности, представляет процесс потери их стоимости вследствие изнашивания, которая списывается за счет собственных источников.

В бухгалтерии начисление амортизации по таким объектам отражается бухгалтерскими записями:

Д 29 К 02 - при использовании объектов основных средств в обслуживающих производствах и хозяйствах;

Д 91/2 К 02 - в других случаях использования основных средств не в предпринимательской деятельности.

Вопрос № 1 Понятие и виды вложений в долгосрочные актива и задачи их учета

К долгосрочным активам организации относятся нематериальные активы, основные средства, незавершенное строительство, затрату по формированию основного стада, стоимость оборудования, требующего монтажа и предназначенного для установки, доходные вложения в материальные ценности, долгосрочные финансовые вложения и др.

Вложения в данные активы представляют собой долгосрочные инвестиции — затраты на создание, увеличение размеров, а также приобретение активов длительного пользования (свыше одного года), не предназначенных для продажи, за исключением долгосрочных финансовых вложений в государственные ценные бумаги, ценные бумаги и уставные капиталы других предприятий.

Основные задачи бухгалтерского учета вложений в долгосрочные активы:

• своевременное, полное и достоверное отражение всех произведенных расходов по строительству объектов в разрезе видов затрат и объектов;

• обеспечение контроля за ходом строительства и вводом в действие объектов основных средств;

• правильное определение и отражение инвентарной стоимости объектов основных средств, земельных участков, объектов природопользования, нематериальных активов;

• контроль за наличием и использованием источников финансирования долгосрочных инвестиций и др.

К расширению действующих предприятий относятся строительство дополнительных производств на действующем предприятии' (сооружении), а также строительство новых и расширение существу-/ ющих отдельных цехов и объектов основного, подсобного и обслуживающего назначения на территории действующих предприятий^ или примыкающих к ним площадках в целях создания дополнительных или новых производственных мощностей. Строительство филиалов и производств, входящих в их состав, которые после ввода в эксплуатацию не будут находиться на самостоятельном балансе, тоже относится к расширению действующих предприятий.

К реконструкции действующих предприятий относится переустройство существующих цехов и объектов основного, подсобного; и обслуживающего назначения, как правило без расширения имеющихся зданий и сооружений основного назначения.

Она осуществляется по комплексному проекту на реконструкцию предприятия в целом, для того чтобы увеличить производственные мощности, улучшить качество и изменить номенклатуру продукции. При этом численность работающих в основном не увеличивается и одновременно улучшаются условия их труда и охрана окружающей среды.

При реконструкции действующих предприятий может осуществляться:

• расширение отдельных зданий и сооружений основного, подсобного и обслуживающего назначения в случаях, когда новое высокопроизводительное и более совершенное по техническим показателям оборудование не может быть размещено в существующих зданиях;

• строительство новых и расширение существующих цехов и объектов подсобного и обслуживающего назначения в целях ликвидации диспропорций;

• строительство новых зданий и сооружений того же назначения взамен ликвидируемых на территории действующего предприятия, дальнейшая эксплуатация которых по техническим и экономическим условиям признана нецелесообразной. Переустройство должно обеспечить:

• увеличение производственной мощности предприятия, прежде всего за счет устранения диспропорций в технологических звеньях;

• внедрение малоотходной, безотходной технологий и гибких производств;

• сокращение числа рабочих мест;

• повышение производительности труда;

• снижение материалоемкости производства и себестоимости продукции;

• повышение фондоотдачи и улучшение других технико-экономических показателей действующего предприятия.

К техническому перевооружению действующих предприятий относится комплекс мероприятий по повышению технико-экономического уровня отдельных производств, цехов и участков на основе внедрения передовой техники и технологии, механизации и автоматизации производства, модернизации и замены устаревшего и физически изношенного оборудования новым, более производительным, а также по совершенствованию общезаводского хозяйства и вспомогательных служб.

Техническое перевооружение действующих предприятий осуществляется по проектам и сметам на отдельные объекты или виды работ, разрабатываемым на основе единого технико-экономического обоснования как правило, без расширения производственных площадей.

В рамках перевооружения могут осуществляться следующие мероприятия:

• установка дополнительно на существующих производственных площадях оборудования

• внедрение автоматизированных систем управления и контроля;

• применение современных средств в управлении производством;

• модернизация и техническое переустройство природоохранительных объектов, отопительных и вентиляционных систем;

• присоединение предприятий, цехов и установок к централизованным источникам тепло- и электроснабжения.

Возможно также расширение существующих или строительство новых объектов подсобного и обслуживающего назначения.

Все перечисленные виды работ формируют или увеличивают первоначальную стоимость объекта основных средств путем производства строительства, и следовательно, все затраты по ним отражаются первоначально на субсчете 08-3.

Затраты, не увеличивающие стоимости основных средств, но косвенно или прямо связанные с их созданием (приобретением), не учитываются на счете 08, а рассматриваются как расходы будущих периодов и учитываются в составе расходов (расчетов) организации. Перечислим некоторые из них:

• затраты на подготовку эксплуатационных кадров для основной деятельности строящихся предприятий;

• расходы перспективного характера, например геологоразведочные, изыскательские и другие, связанные со строительством объектов, в случае невозможности их включения в дальнейшем в стоимость строительства объектов;

• средства, передаваемые на строительство объектов в порядке долевого участия, если построенные объекты будут приняты по вводу их в эксплуатацию в собственность другими организациями;

• расходы, связанные с возмещением стоимости строений и посадок, сносимых при отводе земельных участков под строительство;

• затраты на консервацию строительства;

• расходы по сносу, демонтажу и охране объектов, на которых прекращено строительство;

• расходы, связанные с уплатой процентов, штрафов, пеней и неустоек за нарушения в фийансово-хозяйственной деятельности. Не относятся к капитальным работам работы по возведению временных (титульных) зданий и сооружений, возводимых за счет сметной стоимости объектов (в части средств на строительные работы).

Временные (титульные) здания и сооружения по их вводу в эксплуатацию зачисляются в состав основных средств на баланс застройщика по факту введения их в эксплуатацию: в учете производится запись по дебету счета 01 и кредиту счета учета некапитальных работ. Ликвидация временных (титульных) зданий и сооружений, числящихся на балансе заказчика и используемых только в период строительства основного объекта, производится в общеустановленном порядке.

Вопрос №2.Синтетический и аналитический учет вложений в долгосрочные активы

В плане счетов для учета вложений в долгосрочные активы применяется счет 08.

Счет 08 «Вложения в долгосрочные активы» предназначен для отражения информации о вложениях организации в объекты, которые впоследствии будут приняты к бухгалтерскому учету в качестве основных средств, нематериальных активов, инвестиционной недвижимости, иных долгосрочных активов, в том числе о затратах по формированию основного стада продуктивного и рабочего скота (кроме птицы живой, зверей пушных, кроликов, пчелосемей, служебных собак, подопытных животных, которые учитываются как запасы).

К счету 08 «Вложения в долгосрочные активы» могут быть открыты субсчета:

08-1 «Приобретение и создание основных средств»;

08-2 «Приобретение и создание инвестиционной недвижимости»;

08-3 «Приобретение предметов финансовой аренды (лизинга)»;

08-4 «Приобретение и создание нематериальных активов»;

08-5 «Приобретение и создание иных долгосрочных активов».

На субсчете 08-1 «Приобретение и создание основных средств» учитываются за-траты по возведению зданий и сооружений, монтажу оборудования к установке и другие затраты, непосредственно связанные с приобретением и созданием основных средств.

На субсчете 08-2 «Приобретение и создание инвестиционной недвижимости» учитываются затраты на приобретение и создание инвестиционной недвижимости.

На субсчете 08-3 «Приобретение предметов финансовой аренды (лизинга)» учитываются затраты на приобретение предметов финансовой аренды (лизинга).

На субсчете 08-4 «Приобретение и создание нематериальных активов» учитываются затраты на приобретение и создание нематериальных активов.

На субсчете 08-5 «Приобретение и создание иных долгосрочных активов» учитываются затраты на приобретение и создание иных долгосрочных активов, в том числе создаваемых на условиях долевого строительства.

В частности , на субсчете 08-5 учитывается стоимость взрослого и рабочего скота, при-обретенного для основного стада или полученного безвозмездно, включая расходы по его доставке. Молодняк животных, переводимый в основное стадо, оценивается по фактической себестоимости. Молодняк всех видов продуктивного и рабочего скота, переводимый в основное стадо, списывается в течение года со сч. 11 «Животные на выращивании и откорме» в дебет сч. 08 по стоимости, числящейся на начало отчетного года, с присоединением плановой себестоимости привеса или прироста за период с начала отчетного года до момента перевода животных в основное стадо.

При переводе молодняка в основное стадо дебетуется сч. 01 «Основные средства» и кредитуется счет 08 «Вложения во внеоборотные активы». В конце отчетного года после составления отчетной калькуляции разница между указанной стоимостью переведенного в течение отчетного года молодняка скота и его фактической себестоимостью списывается дополнительно или сторнируется со сч. 11 «Животные на выращивании и откорме» на сч. 08 «Вложения во внеоборотные активы» при одновременном уточнении оценки скота на сч. 01 «Основные средства». Приобретенные взрослые животные приходуются по дебету сч. 08 «Вложения во внеоборотные активы» по фактической себестоимости их приобретения, включая расходы по доставке. Взрослые животные, полученные безвозмездно, принимаются к бухгалтерскому учету по рыночной стоимости, к которой добавляются фактические расходы по доставке их в организацию.

Затраты по завершенным операциям формирования основного стада списываются со сч. 08 «Вложения во внеоборотные активы» в дебет сч. 01 «Основные средства».

На субсчете 08-5 «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ» учитываются затраты связанные с формированием НИОКР:

В бухгалтерском учете на основании первичных документов по учету расходов на НИОКР производятся следующие записи:

Д-т сч. 08, субсчет 5 «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ». К-т сч. 02, 05, 10, 60, 69, 70 и др.

После окончания НИОКР, если они дали положительный результат, их принимают к учету в составе нематериальных активов.

Для учета последних используется сч. 04 «Нематериальные активы», субсчет «Расходы на научно-исследовательские, опытно-конструкторские и технологические работы». Оприходование их производится следующей записью:

Д-т сч. 04, субсчет «Расходы на научно-исследовательские, опытно- конструкторские и технологические работы»

К-т сч. 08, субсчет 8«Выполнение научно-исследовательских, опытно-конструкторских и технологических работ».

По дебету счета 08 «Вложения в долгосрочные активы» отражаются фактические за-траты, включаемые в первоначальную стоимость основных средств, нематериальных активов и других соответствующих активов.

Сформированная первоначальная стоимость принимаемых к бухгалтерскому учету основных средств, инвестиционной недвижимости, предметов финансовой аренды (лизин-га), нематериальных активов отражается по дебету счетов 01 «Основные средства», 03 «Доходные вложения в материальные активы», 04 «Нематериальные активы» и кредиту счета 08 «Вложения в долгосрочные активы».

При выбытии вложений, учитываемых на счете 08 «Вложения в долгосрочные активы», их стоимость отражается по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 08 «Вложения в долгосрочные активы».

Сальдо по счету 08 «Вложения в долгосрочные активы» отражает величину вложений организации в незавершенное строительство, незаконченные операции по приобретению или созданию основных средств, инвестиционной недвижимости, предметов финансовой аренды (лизинга), нематериальных активов, по формированию основного стада.

Аналитический учет по сч. 08 «Вложения в долгосрочные активы» должен обеспечивать учет в разрезе:

• затрат, связанных со строительством и приобретением основных средств, — по каждому строящемуся или приобретаемому объекту основных средств. При этом построение аналитического учета должно обеспечить возможность получения данных о затратах на строительные работы и реконструкцию, буровые работы, монтаж оборудования, оборудование, требующее монтажа, оборудование, не требующее монтажа, а также на инструменты и инвентарь, предусмотренные сметами на капитальное строительство, проектно-изыскательские работы и прочие затраты по капитальным вложениям;

• затрат, связанных с приобретением нематериальных активов, — по каждому приобретен-ному объекту;

• затрат, связанных с формированием основного стада, — по видам животных (крупный рогатый скот, свиньи, овцы, лошади и т.д.) и др.

Вопрос 3 Источники финансирования долгосрочных инвестиций

До начала любого инвестиционного проекта необходимо определить источники его финансирования. Источниками финансирования долгосрочных инвестиций могут быть как собственные, так и привлеченные средства организации.

К собственным средствам организации относятся:

прибыль, оставшаяся в распоряжении организации после уплаты всех налогов и обязательных платежей;

амортизационные отчисления по основным средствам и нематериальным активам;

бюджетные средства, предоставленные различными уровнями государственной власти на безвозвратной основе;

страховые возмещения, полученные на покрытие потерь и убытков от страховых случаев.

Действующей методологией бухгалтерского учета не предусмотрено ведение синтетического учета использования чистой прибыли организации в качестве источника долгосрочных инвестиций. Но организация может самостоятельно вести аналитический учет и контроль за использованием прибыли на эти цели. Для этого необходимо к синтетическому счету 84 «Нераспределенная прибыль (непокрытый убыток)» открыть отдельные субсчета: «Прибыль в обращении» и «Прибыль использованная». При использовании прибыли как источника долгосрочных инвестиций на этих счетах может быть сделана запись:

Д-т 84 «Нераспределенная прибыль (непокрытый убыток)», субсчет «Прибыль в обращении»

К-т 84 «Нераспределенная прибыль (непокрытый убыток)», субсчет «Прибыль использованная».

Следующим источником финансирования долгосрочных вложений могут быть амортизационные отчисления. Амортизационные отчисления включаются в себестоимость продукции (работ, услуг) и поэтому являются частью выручки от продажи конечной продукции. Выручка же в виде денежных средств поступает либо в кассу организации, либо на ее счета в учреждениях банков. Эти денежные средства могут использоваться для финансирования капитальных вложений в основные средства и нематериальные активы. В системном бухгалтерском учете не предусмотрено записей об использовании амортизации как источника финансирования долгосрочных вложений. Но при анализе достаточности средств для планируемых инвестиций необходимо сопоставить те суммы, которые требуются, с остатками на счетах 02 «Амортизация основных средств» и 05 «Амортизация нематериальных активов».

Если же для финансирования долгосрочных инвестиций используются бюджетные средства на безвозвратной основе, учет их движения ведется на счете 86 «Целевое финансирование». Средства целевого финансирования, полученные в качестве источника долгосрочных инвестиций, отражаются:

Д-т 76 «Расчеты с разными дебиторами и кредиторами»

К-т 86 «Целевое финансирование».

Получение бюджетных средств на безвозвратной основе отражается:

Д-т 51 «Расчетные счета», 55 «Специальные счета в банках»

К-т 76 «Расчеты с разными дебиторами и кредиторами».

Списываются бюджетные средства со счета 86 «Целевое финансирование» систематически. При использовании указанных средств на бухгалтерских счетах делаются записи:

Д-т 86 «Целевое финансирование»

К-т 98 «Доходы будущих периодов», субсчет «Безвозмездные поступления».

После ввода объекта в эксплуатацию суммы, отраженные на субсчете «Безвозмездные поступления», списываются в течение срока полезного использования объектов внеоборотных активов в размере начисленной по ним амортизации как внереализационные доходы:

Д-т 98 «Доходы будущих периодов», субсчет «Безвозмездные поступления»

К-т 91 «Прочие доходы и расходы», субсчет «Прочие доходы».

При нецелевом использовании полученных средств организация обязана их возвратить.

Но кроме собственных источников финансирования долгосрочных инвестиций есть и привлеченные. К привлеченным источникам финансирования можно отнести: кредиты банков; займы юридических и физических лиц; бюджетные средства, предоставленные на возвратной основе; средства, полученные от других организаций в порядке долевого участия в строительстве объектов.

Кредиты и займы, привлеченные инвестором в качестве источника финансирования долгосрочных инвестиций в форме капитальных вложений, отражаются на счетах 66 «Расчеты по краткосрочным кредитам и займам» или 67 «Расчеты по долгосрочным кредитам и займам». Поступление кредита из банка или заимодавца отражается:

Д-т 51 «Расчетные счета», 55 «Специальные счета в банках»

К-т 66 «Расчеты по краткосрочным кредитам и займам», 67 «Расчеты по долгосрочным кредитам и займам».

Аналогично отражается получение средств бюджетов различных уровней на возвратной основе (бюджетные кредиты).

Проценты, уплаченные кредитным организациям и другим юридическим и физическим лицам за полученные кредиты и займы, органам казначейства по полученным бюджетным кредитам, включаются в фактическую стоимость объектов долгосрочных инвестиций, под которые они были получены, до момента их ввода в эксплуатацию. После их ввода в эксплуатацию проценты оплачивают за счет операционных расходов организации.

Средства, полученные от других организаций в порядке их долевого участия в долгосрочных инвестициях, учитываются или на счете 76 «Расчеты с разными дебиторами и кредиторами», или на счете 86 «Целевое финансирование». После завершения инвестиций обязательства перед соответствующими дольщиками погашаются путем перечисления их доли:

Д-т 76 «Расчеты с разными дебиторами и кредиторами», 86 «Целевое финансирование»

К-т 08 «Вложения во внеоборотные активы».

Строительно-монтажные работы финансируются через подрядчика или непосредственно через затраты организации-застройщика, в зависимости от способа строительства (подрядного или хозяйственного).

Вопрос № 9 Понятие, объекты учета и оценка НМА

В соответствии с к НМА относят имущество, которое одновременно отвечает следующим условиям:

- не имеет материально-вещественной (физической) структуры;

- может быть идентифицировано (выделено) от другого имущества;

- предназначено для использования в производстве продукции, при выполнении работ или оказании услуг либо для управленческих нужд организации;

- используется в течение длительного времени (более 12 месяцев);

- не предполагается последующая перепродажа данного имущества;

- способно приносить организации экономическую выгоду;

- имеются надлежаще оформленные документы, подтверждающие существование самого актива и исключительные права организации на результаты интеллектуальной деятельности (патенты, свидетельства, другие охранные документы).

Объекты интеллектуальной собственности можно разделить на два вида: регулируемые патентным правом и регулируемые авторским правом.

Патентное право охраняет содержание произведения. Для охраны изобретения, полезных моделей, промышленных образцов, фирменных наименований, товарных знаков, знаков обслуживания необходима их регистрация по установленной процедуре в со-ответствующих органах. Перечень объектов, охраняемых патентным правом, исчерпывающий.

Регистрация объектов, регулируемых авторским правом, не нужна. Автор обязан вы-разить свое произведение в любой объективной форме, позволяющей воспроизводить указанный объект. Перечень объектов, регулируемых авторским правом, примерный и может быть расширен за счет создания новых произведений.

Объекты, регулируемые патентным правом (объекты промышленной собственности).

Изобретение подлежит правовой охране, если оно является новым, имеет изобретательский уровень и промышленно применимо (устройство, способ, вещество, штамм, микроорганизм, культуры клеток растений и животных) или является известным устройством, способом, веществом, штаммом, но имеет новое применение. Патент на изобретение выдается сроком до 20 лет и удостоверяет приоритет изобретения, авторство, а также исключи-тельное право на его использование.

Промышленный образец — художественно-конструкторское решение изделия, определяющее его внешний вид. Отличительными признаками патентоспособности промышленного образца являются его новизна, оригинальность и промышленная применимость. Патент на промышленный образец выдается на срок до 10 лет и может быть продлен еще на срок до 5 лет.

Полезная модель представляет собой конструктивное выполнение из составных частей. Отличительные признаки полезной модели — новизна и промышленная применимость. Правовая охрана полезной модели осуществляется при наличии свидетельства, выдаваемого Патентным отделом на срок до 10 лет и продлеваемого по ходатайству патентообладателя на дополнительный срок до 3 лет.

Основные формы использования охраняемых патентным правом объектов — передача прав по лицензионному договору и внесение объекта в качестве вклада в уставный капитал организации.

Товарный знак и знак обслуживания — обозначения, позволяющие различать со-ответственно однородные товары и услуги разных юридических или физических лиц. Правовая охрана товарного знака и знака обслуживания осуществляется на основе свидетельства Патентного ведомства, удостоверяющего приоритет товарного знака, исключительное право владельца на товарный знак в отношении товаров, указанных в свидетельстве. Свидетельство выдается на срок 10 лет и может продлеваться каждый раз на этот же срок.

Наименование места происхождения товара — название страны, населенного пункта или другого географического объекта, используемого для обозначения товара, особые свойства которого исключительно или главным образом определяются характерными или людскими факторами либо обоими факторами одновременно. Правовая охрана наименования места происхождения товара осуществляется на основе свидетельства Патентного ведомства, выдаваемого на срок 10 лет и продлеваемого каждый раз на этот же срок.

Объекты, регулируемые авторским правом. Регулирование объектов авторским правом осуществляется в соответствии с законами.

Программа для ЭВМ — объективная форма представления совокупности данных и команд, предназначенных для функционирования ЭВМ и других компьютерных устройств. К ней относятся также подготовительные материалы, полученные в ходе разработки программы, и аудиовизуальные отображения.

База данных — объективная форма представления и организации совокупности данных (статей, расчетов и др.), систематизированных с целью нахождения и обработки этих данных.

Топология интегральных микросхем – зафиксированное на материальном носителе пространственно-геометрическое расположение совокупности элементов интегральной микросхемы и связей между ними.

Помимо указанных объектов авторских прав могут быть и другие произведения науки, а также литературы и искусства.

В учете и отчетности нематериальные активы отражают по первоначальной и оста-точной стоимости. Отдельно отражают амортизацию нематериальных активов.

Первоначальная стоимость определяется для объектов:

- внесенных в счет вкладов в уставный капитал (фонд), – по договоренности сторон (согласованной стоимости);

- приобретенных за плату у других организаций и лиц, – по фактически произведенным затратам на приобретение объектов и доведение их до состояния, пригодного к использованию;

- полученных безвозмездно от других организаций и лиц, – по рыночной стоимости на дату оприходования.

Затраты по приобретению нематериальных активов включают суммы, выплаченные продавцу объекта, посредникам, за информационные и консультационные услуги, регистрационные сборы и пошлины, таможенные расходы и другие расходы, связанные с приобретением объектов.

Расходы по созданию нематериальных активов и доведению их до состояния, при-годного к использованию, складываются из начисленной соответствующим работникам оплаты труда, отчислений на социальные нужды, материальных затрат и общепроизводственных и общехозяйственных расходов.

Нематериальные активы, поступающие в организацию в порядке обмена на какое-либо имущество, оценивают исходя из стоимости обмениваемого имущества.

Оценка нематериальных активов, стоимость которых при приобретении определена в иностранной валюте, производится в рублях путем пересчета иностранной валюты по курсу Центрального банка РФ (Национального банка РБ), действующему на дату приобретения объекта.

Стоимость нематериальных активов, по которой они приняты к учету, не подлежит изменению, кроме случаев, установленных законодательством.

Вопрос № 10 Учет поступления НМА

Для отражения информации о наличии и движении нематериальных активов предназначен активный счет 04 «Нематериальные активы», на котором учет ведется по первоначальной стоимости. К счету 04 «Нематериальные активы» могут быть открыты следующие субсчета по видам (группам) нематериальных активов, закрепленных в учетной политике:

РБ

04/1 «Организационные расходы, связанные с регистрацией нематериальных активов»;

04/2 «Права на пользование имуществом»;

04/3 «Права на осуществление лицензируемых видов деятельности»;

04/4 «Права на объекты интеллектуальной собственности»;

04/5 «Товарные знаки, знаки обслуживания и т.п.»;

04/6 «Научно-исследовательские, опытно-конструкторские и технологические работы»

Для учета выбытия объектов нематериальных активов (продажа, списание, безвозмездное выбытие и др.) открывается отдельный субсчет, который в рабочем плане может иметь номер: 04/9 «Выбытие нематериальных активов».

Расходы по приобретению и созданию нематериальных активов (формирование их первоначальной стоимости) относятся к долгосрочным активам и отражаются (собираются) по дебету счета 08 «Вложения во внеоборотные активы», который имеет субсчета для обособленного ведения учета затрат по поступлению нематериальных активов).

- 08/6 «Приобретение и создание нематериальных активов»;

- 08/9«Выполнение научно-исследовательских, опытно-конструкторских и технологических работ».

После завершения формирования первоначальной стоимости приобретенных или созданных нематериальных активов они приходуются на предприятии бухгалтерской записью:

Д 04 К 08 – в сумме фактических затрат

Аналитический учет на 04 счете осуществляется пообъектно. Регистром аналитического учета является карточка учета НМА форма № НМА-1. В условиях использования журнально-ордерной формы БУ синтетическим регистром учета НМА является журнал-ордер №13.

Нематериальные активы поступают на предприятие различными способами:

• в качестве вкладов учредителей в уставный фонд предприятия;

• путем приобретения за плату;

• путем создания на предприятии;

• путем безвозмездного поступления (дарения) от сторонних юридических и физических лиц.

Поступление нематериальных активов, внесенных учредителями в счет их вкладов в уставный фонд организации, оформляется в установленном порядке актом приемки-передачи. Оприходование нематериальных активов производится в денежной оценке на дату подписания учредительных документов. Имущественные права, вносимые учредителями в качестве вклада в уставный фонд, должны быть подвергнуты экспертизе специализированными организациями, имеющими лицензию на такой вид оценочной деятельности. Отражаются они в учете по стоимости, определенной экспертами.

При оприходовании нематериальных активов, внесенных учредителями в счет их вкладов в уставный фонд организации, в бухгалтерии составляются записи:

Д 75/1 К 80 – на величину уставного фонда, указанную в учредительных документах

Д 08 К 75/1 - получен объект нематериальных активов от учредителей (на согласованную стоимость)

Д 04 К 08 - введен в эксплуатацию объект нематериальных активов, полученный от учредителя.

Для объектов нематериальных активов, приобретенных за плату у других организаций и физических лиц, первоначальная стоимость определяется исходя из фактически про-изведенных затрат по приобретению объектов.

Д 08 К 60 – на сумму счета поставщика без НДС

Д 18 К 60

Д 04 К 08 - введен в эксплуатацию объект нематериальных активов.

Принятие к учету (оприходование) нематериальных активов, приобретенных за плату, производится на основании накладной или иного товаросопроводительного документа.

Первоначальной стоимостью объектов нематериальных активов, полученных от других организаций и физических лиц по договорам дарения и в иных случаях безвозмездного получения, признается их рыночная стоимость на дату оприходования. Данные о цене, действующей на дату поступления и оприходования объектов нематериальных активов, должны быть подтверждены документально. Такими документами могут быть акты приемки-передачи, акты оценки экспертов и др.

Поступление нематериальных активов от сторонних организаций и лиц безвозмездно отражается следующими бухгалтерскими записями:

Д 08 К 98/2 - на сумму рыночной стоимости поступивших нематериальных активов

Д 04 К 08 - оприходование объектов нематериальных активов

Д 20, 26, 44 К 05 - начисление амортизации по объектам нематериальных активов, поступившим безвозмездно

Д 98/2 К 92/1 - списание в состав внереализационных (прочих) доходов стоимости безвозмездно полученных нематериальных активов по мере начисления амортизации по ним

При покупке организации вложения в приобретаемые внеоборотные активы отражают:

Д 08 К 76

Положительная деловая репутация: Д 04 К 08 (амортизируется в течение 20 лет путем равномерного уменьшения ее первоначальной стоимости Д 20, 26 К 04)

Объектом БУ деловая репутация становится только в момент купли-продажи организации.

Отрицательная деловая репутация: Д 76 К 98 (списывается на финансовые результаты Д 91 К 04).

Учет выбытия НМА

Выбытие нематериальных активов в организации имеет место при продаже, списании по причине морального износа или недостач, внесении в качестве вклада в уставный фонд другой организации и безвозмездной передаче.

Нематериальные активы, которые не используются для производства продукции, выполнения работ и оказания услуг либо управленческих нужд, подлежат списанию с баланса субъекта хозяйствования.

Для обобщения информации о процессе реализации и списания нематериальных активов, принадлежащих организации, предусмотрен счет 91 «Операционные доходы и расходы», который имеет субсчета для обособленного отражения доходов, расходов налогов и финансовых результатов:

- 91/1 «Операционные доходы» - пассивный;

- 91/2 «Операционные расходы» - активный;

- 91/3 «Налог на добавленную стоимость» - активный;

- 91/4 «Прочие налоги и сборы из операционных доходов» - активный;

- 91/9 «Сальдо операционных доходов и расходов» - активно-пассивный.

К счету 04 «Нематериальные активы» вводится специальный субсчет 04/9 «Выбытие нематериальных активов», предусмотренный Инструкцией по применению Типового плана счетов, на котором отражается формирование остаточной стоимости нематериальных активов, выводимых из эксплуатации.

Выбытие нематериальных активов в бухгалтерском учете отражается следующими записями:

Д 04/9 К 04 - списание первоначальной стоимости выбывающего объекта нематериальных активов на специальный субсчет

Д 05 К 04/9 -списание накопленной амортизации по выбывающему объекту на уменьшение первоначальной стоимости нематериальных активов.

При реализации и списании объектов нематериальных активов в бухгалтерском учете отражаются следующие записи:

Д 91/2 К 04/9 - списание остаточной стоимости выбывающего объекта нематериальных активов при реализации и списании вследствие морального износа.

Дополнительные расходы организации, связанные с выбытием нематериальных активов, например комиссионные сборы, вознаграждения, в бухгалтерском учете отражаются записями:

Д 91/2 К 60, 76 - при начислении суммы комиссионного сбора и вознаграждения (без НДС).

Выбытие нематериальных активов связано с начислением налогов и сборов: Д 91/3 К 68 - при начислении НДС, рассчитанного от недоамортизированной части нематериальных активов или договорной цены при реализации.

Передача объектов нематериальных активов покупателям по продажной стоимости в бухгалтерском учете отражается следующей записью:

Д 62 К 91/1

Поступление средств от покупателя при продаже нематериальных активов в бухгалтерском учете отражается записью:

Д 50, 51, 52 К 62

Ежемесячно определяются результаты от реализации и списания объектов нематериальных активов (прибыль или убыток) путем сопоставления совокупного дебетового оборота по субсчетам 91/2, 91/3, 91/4 и кредитового оборота по субсчету 91/1 и отражаются в бухгалтерском учете записями:

Д 91/9 К 99 – прибыль

Д 99 К 91/9 – убыток

Списание результатов научно-исследовательских, опытно-конструкторских и техно-логических работ, результаты которых были признаны нематериальными активами и использовались для производственных либо управленческих целей субъекта хозяйствования, при прекращении их использования отражается в бухгалтерии записями:

Д 91/2 К 04/6 - списание сумм расходов, не отнесенных на расходы по основным видам деятельности;

Д 99 К 91/9 - отражение убытков в части расходов научно-исследовательских, опыт-но-конструкторских и технологических работ, не отнесенных на расходы по основным видам деятельности.