- •Теория и практика

- •Содержание.

- •Глава 1. Философия технического анализа 13

- •Глава 2. Теория Доу 31

- •Глава 3. Построение графиков 40

- •Глава 4. Тенденция и ее основные характеристики 55

- •Глава 5. Основные модели перелома 97

- •V-образные модели или "шипы" 120

- •Глава 6. Модели продолжения тенденции 125

- •Глава 7. Объем и открытый интерес 157

- •Глава 8. Долгосрочные графики и индексы товарных рынков 185

- •Глава 9. Скользящие средние значения 209

- •Глава 10. Осцилляторы и метод "от обратного" 247

- •Глава 11. Пункто-цифровые графики внутридневных цен 288

- •Глава 12. Метод трехклеточной реверсировки и оптимизация пункто-цифрового графика 311

- •Глава 13. Теория волн Эллиота 330

- •Глава 14. Временные циклы 366

- •Глава 15. Компьютеры и торговые системы 402

- •Глава 16. Управление капиталом и торговая тактика 428

- •Глава 1. Философия технического анализа

- •Ценовая структура

- •Ограниченный срок действия контракта

- •Менее высокий размер залога

- •Специальные технические инструменты

- •"Самоисполняющееся пророчество"

- •Можно ли по прошлому предсказывать будущее?

- •Глава 2. Теория Доу

- •Глава 3. Построение графиков

- •Данные об объеме и открытом интересе всегда поступают на следующий день

- •Глава 4. Тенденция и ее основные характеристики

- •Как уровень поддержка и уровень сопротивления •меняются ролями

- •Психология поддержки и сопротивления

- •Поддержка становится сопротивлением и наоборот: значение величины прорыва

- •Роль круглых чисел как уровней поддержки и сопротивления

- •Построение линии тренда

- •Пробная и истинная линии тренда

- •Как пользоваться линией тренда

- •Как определить значимость линии тренда?

- •Линии тренда должны включать в себя весь диапазон цен дня

- •Что делать с незначительными прорывами линии тренда?

- •Каковы критерии подлинного прорыва линии тренда?

- •Линии тренда меняются ролями

- •Недельный и месячный перелом

- •Четыре типа пробелов

- •Островной перелом

- •Внутридневные ценовые пробелы

- •Глава 5. Основные модели перелома

- •Некоторые положения, общие для всех ценовых моделей перелома

- •Возвратный ход

- •Уточнение ценовых ориентиров

- •Угол наклона линии "шеи"

- •Способ измерения модели двойная вершина

- •Фильтры

- •V-образные модели или "шипы"

- •Предпосылка для V-образного перелома

- •Расширенные V-образные модели

- •Левосторонняя расширенная V-образная модель

- •Глава 6. Модели продолжения тенденции

- •Временной фактор завершения моделей треугольник

- •Ложные сигналы

- •Значение объема

- •Методика измерения

- •Методика измерения

- •Изменения объема

- •Временной фактор образования треугольников

- •Особенности образования "расширяющейся вершины "

- •Завершение модели "расширяющаяся вершина "

- •Измерение модели алмаз

- •Значение изменений объема

- •Использование колебаний цен внутри "торгового коридора " для биржевой игры

- •Другие сходства и различия

- •Глава 7. Объем и открытый интерес

- •Открытый интерес

- •Основной принцип интерпретации показателей объема и открытого интереса

- •Объем как подтверждающий индикатор в анализе ценовых моделей

- •Объем опережает цены

- •Анализ объема менее эффективен на рынке товарных фьючерсов

- •Глава 8. Долгосрочные графики и индексы товарных рынков

- •Другие способы построения графиков непрерывного развития

- •Индексы crb для отдельных групп рынков

- •Отдельные рынки

- •Глава 9. Скользящие средние значения

- •Какие цены усреднять ?

- •Простое среднее скользящее

- •Линейно-взвешенное среднее скользящее

- •Экспоненциально-сглаженное среднее скользящее

- •Использование одного среднего скользящего

- •"Длинное " и "короткое " среднее скользящее

- •Использование комбинации двух средних скользящих

- •Комбинация трех средних скользящих или метод тройного пересечения

- •Результаты исследований группы Мерил Линч

- •Методы двойного и тройного пересечения

- •Проблемы оптимизации

- •Центрирование среднего скользящего

- •Средние скользящие - за и против

- •Использование средних скользящих в качестве осцилляторов

- •Средние скользящие показателей других технических индикаторов

- •"Правило четырех недель "

- •Поправки к "правилу четырех недель "

- •"Недельные правила " можно оптимизировать

- •"Правило четырех недель " и его связь с рыночными циклами

- •Простота - главное достоинство недельного правила

- •Глава 10. Осцилляторы и метод "от обратного"

- •Интерпретация осцилляторов

- •Три наиболее важных случая использования осциллятора

- •Измерение скорости роста или падения цен с помощью индикатора темпа

- •Кривая темпа опережает динамику цен

- •Пересечение нулевой линии как сигнал к открытию позиций

- •Роль верхней и нижней границ колебаний

- •1. Пересечение нулевой линии

- •2. Анализ областей критических значений осцилляторов

- •3. Значение расхождений

- •Интерпретация индекса rsi

- •Замедленный вариант стохастического осциллятора

- •Значение рыночных циклов при выборе периода расчета

- •Интерпретация "индекса обобщенных бычьих настроений "

- •Измерение соотношения "сильных" и "слабых" участников рынка

- •Дополнительные возможности "индексов обобщенных бычьих настроений"

- •Значение открытого интереса

- •Реакция рынка на фундаментальные новости

- •Комбинация метода "от обратного " и других инструментов технического анализа

- •Коррекции в динамике "индексов обобщенных бычьих настроений "

- •Заключение

- •Глава 11. Пункто-цифровые графики внутридневных цен

- •Изменение чувствительности пункто -цифрового графика

- •Пробелы

- •Временные координаты

- •Возможность горизонтального отсчета на пункто-цифровом графике

- •Анализ тенденции и линии тренда

- •Уровни поддержки и сопротивления

- •Уровни защитной приостановки

- •Глава 12. Метод трехклеточной реверсировки и оптимизация пункто-цифрового графика

- •Графические модели

- •Основная бычья линия поддержки. Основная медвежья линия сопротивления

- •Линии канала

- •Построение "пирамиды "

- •Тактика действия после затяжного движения цен

- •Необходимость повторной оптимизации

- •Глава 13. Теория волн Эллиота

- •Индивидуальные приметы волн

- •Диагональные треугольники и "неудачи "

- •Зигзаги

- •Плоские волны

- •Процентное выражение длины коррекции на основе коэффициентов Фибоначчи

- •Глава 14. Временные циклы

- •Основные понятия циклического анализа

- •Принципы вариации и номинальности

- •Классификация циклов

- •Девяти-двенадцатимесячный цикл движения индекса фьючерсных цен скв

- •Двадцативосьмидневный торговый цикл

- •Глава 15. Компьютеры и торговые системы

- •Программа "Компутрэк"

- •Система "направленного движения" и параболическая система у. Уайлдера

- •Распознавание моделей при помощи "искусственного интеллекта"

- •Выбор индикатора

- •Система непрерывного действия

- •Сигналы системы как дисциплинирующий фактор

- •Компьютерные сигналы как индикаторы уже произошедшей смены тенденции

- •Компьютерный анализ с помощью обобщенных рыночных индикаторов

- •Глава 16. Управление капиталом и торговая тактика

- •Некоторые общие замечания, касающиеся управления капиталом

- •Определение оптимального размера позиции

- •Диверсификация или концентрация?

- •Использование защитных стоп-приказов

- •Источники

- •Тактика действий при прорывах: до или после?

- •Пересечение линий тренда

- •Использование уровней поддержки и сопротивления

- •Использование процентных отношений длины коррекции

- •Использование пробелов

- •Комбинированный анализ технических факторов

- •Ассоциация технических аналитиков

- •Позиции по фьючерсному контракту и опциону -сходства и различия

- •Преимущества ограниченного риска

- •Преимущество присутствия на рынке

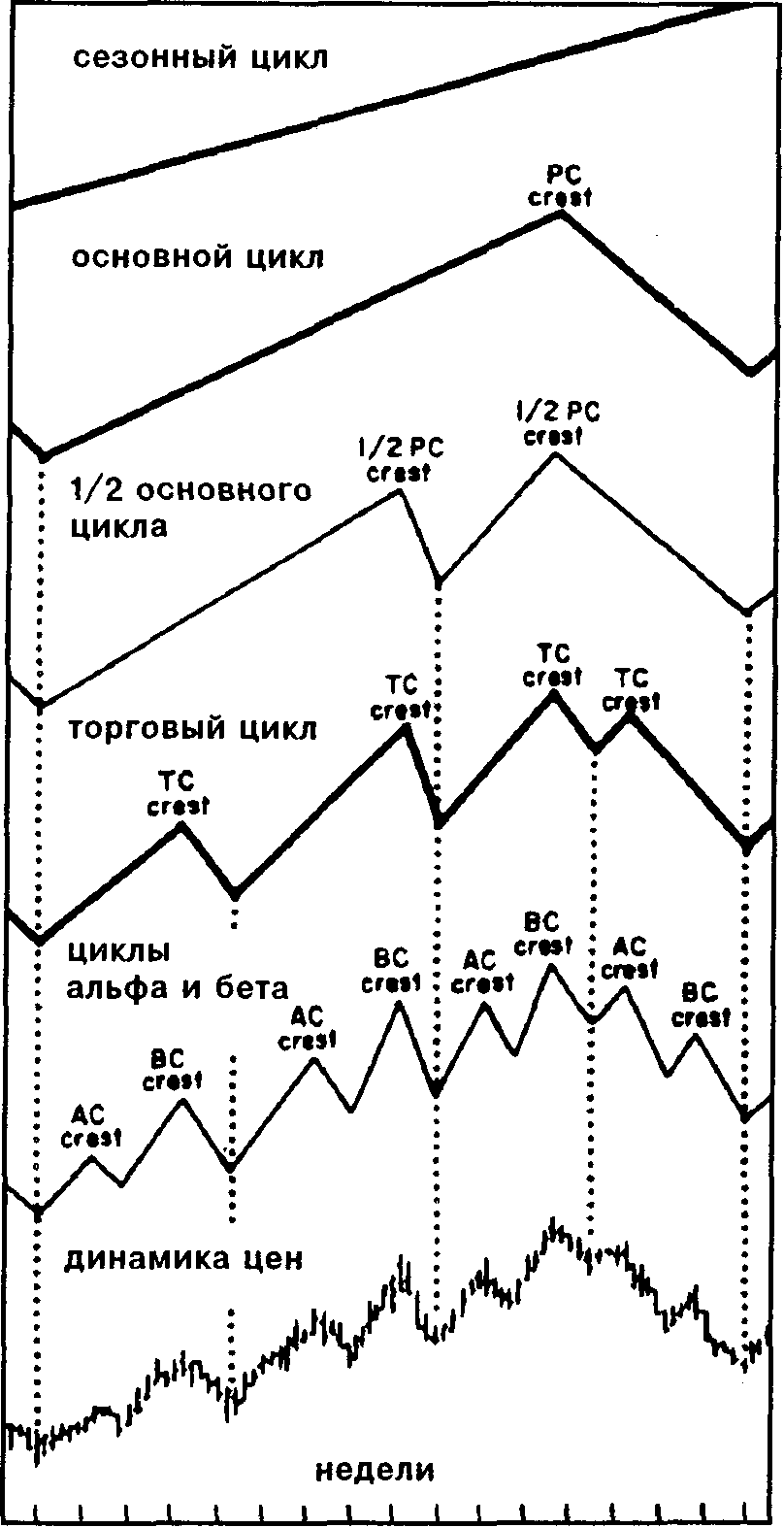

Классификация циклов

Специалисты по циклическому анализу не имеют единого мнения относительно принципов классификации циклов, а также их длины (см. рис. 14. 13). Не забывая об этом, мы все-таки попробуем выделить основные категории циклов. Они таковы: долгосрочные (long-term)циклы(протяженностью два года или более),сезонные (seasonal)циклы(один год),основные (primary),или промежуточные (intermediate)циклы(от девяти до двадцати шести недель), иторговые (trading)циклы (четыре недели). Это основные циклы, однако существуют и другие. На некоторых рынках между основным и торговым циклами входит цикл, составляющий половину основного (1/2 primary cycle).Торговый цикл может разбиваться на два более коротких цикла -альфаибета,каждый из которых протекает в среднем в течение двух недель. (Впервые термины "основной", "торговый", "альфа" и "бета" для описания циклов были введены У. Брессером).

Рис. 14. 13 Виды циклов.

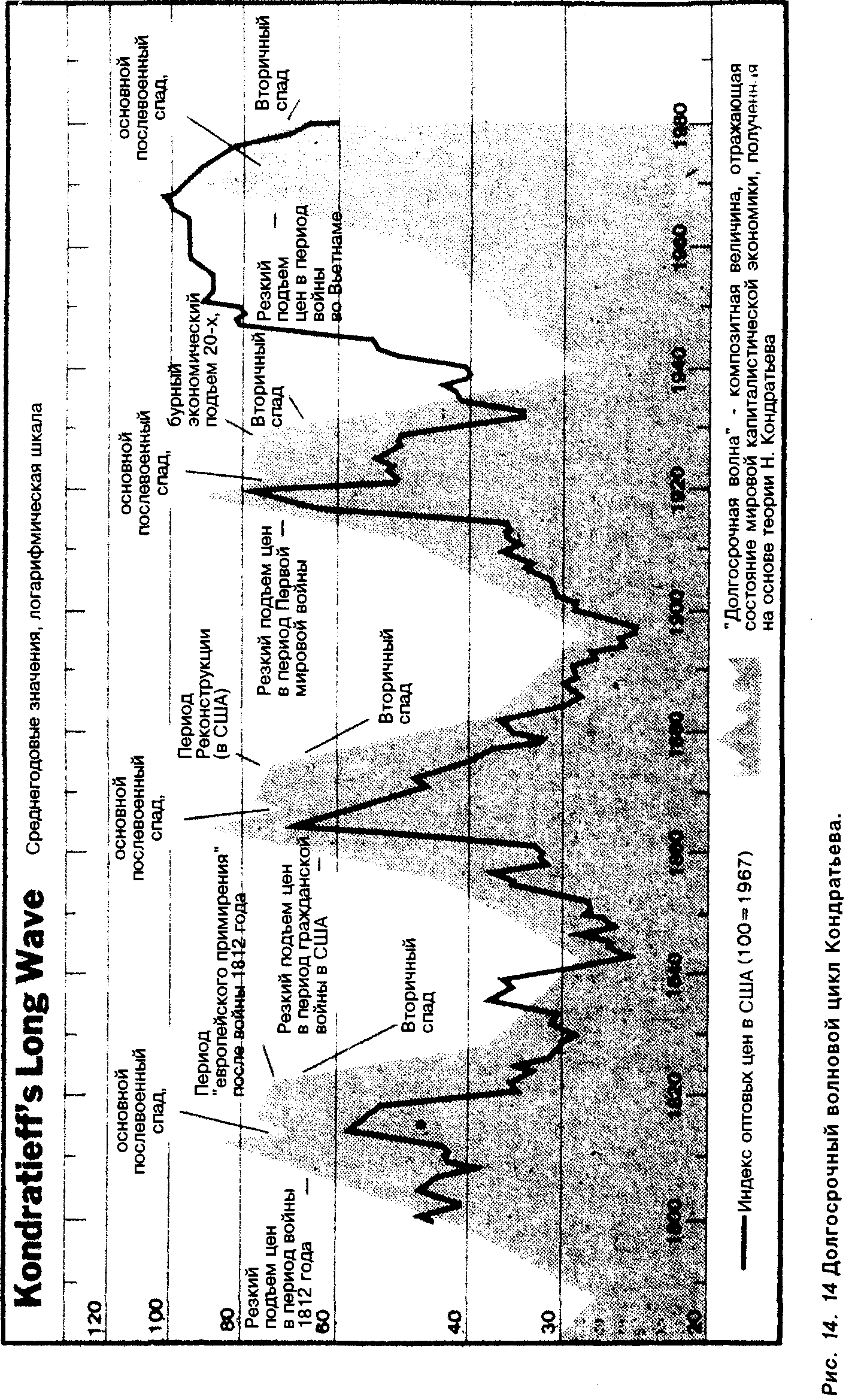

Волна Кондратьева

Однако развитие рынков определяется также и циклами большей длительности. Вероятно, наиболее известным является пятидесятичетырехлетний цикл Кондратьева (Kondra-tieff cycle).Цикл, определяющий экономическое развитие в течение продолжительного периода и названный в честь открывшего его в двадцатых годах этого столетия русского экономиста Николая Кондратьева, вызывал и продолжает вызывать немало споров. Тем не менее цикл действительно оказывает сильное влияние на развитие буквально всех рынков ценных бумаг и товарных фьючерсов. В частности, пятидесятичетырехлетний цикл был выявлен в колебаниях процентных ставок, ценах на медь, хлопок, пшеницу, акции и оптовых ценах на товарных рынках. Кондратьев проследил развитие своего цикла начиная с 1789 года на таких показателях, как товарные цены, уровень производства чугуна, заработная плата сельскохозяйственных рабочих в Англии и т. д. (см. рис. 14. 14). В последние годы интерес к циклу Кондратьева снова резко возрос. Объясняется это тем, что согласно теории русского ученого очередной пик экономической активности приходится на середину восьмидесятых годов (последний раз цикл Кондратьева достиг вершины в двадцатых годах). Ученый, проживавший в Советской России, пал жертвой собственных экономических взглядов. Считается, что он погиб в заключении в Сибири. Для более подробного зучения теории Кондратьева можно порекомендовать его книгу "Долгосрочный волновой цикл." (The Long Wave Cycle), вышедшую в 1984 году. Это первый перевод на английский язык книги русскогоученого.

СОЧЕТАНИЕ ЦИКЛОВ РАЗНОЙ ПРОТЯЖЕННОСТИ

Согласно общему правилу, основную тенденцию развития рынка определяют долгосрочные и сезонные циклы. Логично предположить, что когда двухлетний цикл развития рынка достигает своего основания, то в течение по крайней мере одного года цены будут расти (при измерении цикла от основания до вершины). Таким образом, долгосрочные циклы оказывают влияние на основное направление движения рынка. Развитие рынка также подчиняется годовым сезонным циклам, иными словами, рынок достигает вершины или основания в определенное время года. Например, на рынках зерновых цены падают до минимальных значений в период уборки урожая, после чего начинают расти. Сезонные движения длятся обычно в течение нескольких месяцев.

Для целей биржевой игры наибольший интерес представляет основной недельный цикл.Трех-шестимесячный основной цикл является эквивалентом промежуточной тенденции и позволяет определять, на какой стороне рынка следует открывать позиции. Затем, по уменьшению, следует четырехнедельный торговый цикл, с помощью которого устанавливаются точки входа и выхода из рынка - в соответствии с господствующей на рынке тенденцией. Если основная тенденция - восходящая, то открывать длинные позиции следует в основании торгового цикла. При нисходящей тенденции при достижении циклом вершины следует произвести короткую продажу. Для еще более точного определения времени совершения операций можно использовать десятидневные циклыальфаибета(см. рис. 14. 13).

ЗНАЧЕНИЕ ТЕНДЕНЦИИ

Согласно одному из основных правил технического анализа, все операции следует проводить исключительно в направлении существующей тенденции. Выше мы уже говорили, что краткосрочные падения цен следует использовать для открытия длинных позиций в том случае, если развитие рынка в целом определяется промежуточной восходящей тенденцией, и наоборот, следует занимать короткие позиции при всплесках цен на фоне общего снижения. В главе, посвященной теории волн Эллиота, мы подчеркивали, что пятиволновые движения цен всегда соответствуют направлению следующей - по возрастанию - тенденции. Таким образом, анализируя краткосрочную тенденцию с целью определения наилучшего момента вхождения в рынок (или выхода из него), прежде всего необходимо установить направление более продолжительной тенденции следующего уровня и открывать позиции в соответствии с ней. Это правило также справедливо при анализе циклов. Направление развития цикла определяется направлением следующего по возрастанию цикла.Другими словами, направление короткого цикла можно установить не раньше, чем станет ясно направление более продолжительного.