- •Теория и практика

- •Содержание.

- •Глава 1. Философия технического анализа 13

- •Глава 2. Теория Доу 31

- •Глава 3. Построение графиков 40

- •Глава 4. Тенденция и ее основные характеристики 55

- •Глава 5. Основные модели перелома 97

- •V-образные модели или "шипы" 120

- •Глава 6. Модели продолжения тенденции 125

- •Глава 7. Объем и открытый интерес 157

- •Глава 8. Долгосрочные графики и индексы товарных рынков 185

- •Глава 9. Скользящие средние значения 209

- •Глава 10. Осцилляторы и метод "от обратного" 247

- •Глава 11. Пункто-цифровые графики внутридневных цен 288

- •Глава 12. Метод трехклеточной реверсировки и оптимизация пункто-цифрового графика 311

- •Глава 13. Теория волн Эллиота 330

- •Глава 14. Временные циклы 366

- •Глава 15. Компьютеры и торговые системы 402

- •Глава 16. Управление капиталом и торговая тактика 428

- •Глава 1. Философия технического анализа

- •Ценовая структура

- •Ограниченный срок действия контракта

- •Менее высокий размер залога

- •Специальные технические инструменты

- •"Самоисполняющееся пророчество"

- •Можно ли по прошлому предсказывать будущее?

- •Глава 2. Теория Доу

- •Глава 3. Построение графиков

- •Данные об объеме и открытом интересе всегда поступают на следующий день

- •Глава 4. Тенденция и ее основные характеристики

- •Как уровень поддержка и уровень сопротивления •меняются ролями

- •Психология поддержки и сопротивления

- •Поддержка становится сопротивлением и наоборот: значение величины прорыва

- •Роль круглых чисел как уровней поддержки и сопротивления

- •Построение линии тренда

- •Пробная и истинная линии тренда

- •Как пользоваться линией тренда

- •Как определить значимость линии тренда?

- •Линии тренда должны включать в себя весь диапазон цен дня

- •Что делать с незначительными прорывами линии тренда?

- •Каковы критерии подлинного прорыва линии тренда?

- •Линии тренда меняются ролями

- •Недельный и месячный перелом

- •Четыре типа пробелов

- •Островной перелом

- •Внутридневные ценовые пробелы

- •Глава 5. Основные модели перелома

- •Некоторые положения, общие для всех ценовых моделей перелома

- •Возвратный ход

- •Уточнение ценовых ориентиров

- •Угол наклона линии "шеи"

- •Способ измерения модели двойная вершина

- •Фильтры

- •V-образные модели или "шипы"

- •Предпосылка для V-образного перелома

- •Расширенные V-образные модели

- •Левосторонняя расширенная V-образная модель

- •Глава 6. Модели продолжения тенденции

- •Временной фактор завершения моделей треугольник

- •Ложные сигналы

- •Значение объема

- •Методика измерения

- •Методика измерения

- •Изменения объема

- •Временной фактор образования треугольников

- •Особенности образования "расширяющейся вершины "

- •Завершение модели "расширяющаяся вершина "

- •Измерение модели алмаз

- •Значение изменений объема

- •Использование колебаний цен внутри "торгового коридора " для биржевой игры

- •Другие сходства и различия

- •Глава 7. Объем и открытый интерес

- •Открытый интерес

- •Основной принцип интерпретации показателей объема и открытого интереса

- •Объем как подтверждающий индикатор в анализе ценовых моделей

- •Объем опережает цены

- •Анализ объема менее эффективен на рынке товарных фьючерсов

- •Глава 8. Долгосрочные графики и индексы товарных рынков

- •Другие способы построения графиков непрерывного развития

- •Индексы crb для отдельных групп рынков

- •Отдельные рынки

- •Глава 9. Скользящие средние значения

- •Какие цены усреднять ?

- •Простое среднее скользящее

- •Линейно-взвешенное среднее скользящее

- •Экспоненциально-сглаженное среднее скользящее

- •Использование одного среднего скользящего

- •"Длинное " и "короткое " среднее скользящее

- •Использование комбинации двух средних скользящих

- •Комбинация трех средних скользящих или метод тройного пересечения

- •Результаты исследований группы Мерил Линч

- •Методы двойного и тройного пересечения

- •Проблемы оптимизации

- •Центрирование среднего скользящего

- •Средние скользящие - за и против

- •Использование средних скользящих в качестве осцилляторов

- •Средние скользящие показателей других технических индикаторов

- •"Правило четырех недель "

- •Поправки к "правилу четырех недель "

- •"Недельные правила " можно оптимизировать

- •"Правило четырех недель " и его связь с рыночными циклами

- •Простота - главное достоинство недельного правила

- •Глава 10. Осцилляторы и метод "от обратного"

- •Интерпретация осцилляторов

- •Три наиболее важных случая использования осциллятора

- •Измерение скорости роста или падения цен с помощью индикатора темпа

- •Кривая темпа опережает динамику цен

- •Пересечение нулевой линии как сигнал к открытию позиций

- •Роль верхней и нижней границ колебаний

- •1. Пересечение нулевой линии

- •2. Анализ областей критических значений осцилляторов

- •3. Значение расхождений

- •Интерпретация индекса rsi

- •Замедленный вариант стохастического осциллятора

- •Значение рыночных циклов при выборе периода расчета

- •Интерпретация "индекса обобщенных бычьих настроений "

- •Измерение соотношения "сильных" и "слабых" участников рынка

- •Дополнительные возможности "индексов обобщенных бычьих настроений"

- •Значение открытого интереса

- •Реакция рынка на фундаментальные новости

- •Комбинация метода "от обратного " и других инструментов технического анализа

- •Коррекции в динамике "индексов обобщенных бычьих настроений "

- •Заключение

- •Глава 11. Пункто-цифровые графики внутридневных цен

- •Изменение чувствительности пункто -цифрового графика

- •Пробелы

- •Временные координаты

- •Возможность горизонтального отсчета на пункто-цифровом графике

- •Анализ тенденции и линии тренда

- •Уровни поддержки и сопротивления

- •Уровни защитной приостановки

- •Глава 12. Метод трехклеточной реверсировки и оптимизация пункто-цифрового графика

- •Графические модели

- •Основная бычья линия поддержки. Основная медвежья линия сопротивления

- •Линии канала

- •Построение "пирамиды "

- •Тактика действия после затяжного движения цен

- •Необходимость повторной оптимизации

- •Глава 13. Теория волн Эллиота

- •Индивидуальные приметы волн

- •Диагональные треугольники и "неудачи "

- •Зигзаги

- •Плоские волны

- •Процентное выражение длины коррекции на основе коэффициентов Фибоначчи

- •Глава 14. Временные циклы

- •Основные понятия циклического анализа

- •Принципы вариации и номинальности

- •Классификация циклов

- •Девяти-двенадцатимесячный цикл движения индекса фьючерсных цен скв

- •Двадцативосьмидневный торговый цикл

- •Глава 15. Компьютеры и торговые системы

- •Программа "Компутрэк"

- •Система "направленного движения" и параболическая система у. Уайлдера

- •Распознавание моделей при помощи "искусственного интеллекта"

- •Выбор индикатора

- •Система непрерывного действия

- •Сигналы системы как дисциплинирующий фактор

- •Компьютерные сигналы как индикаторы уже произошедшей смены тенденции

- •Компьютерный анализ с помощью обобщенных рыночных индикаторов

- •Глава 16. Управление капиталом и торговая тактика

- •Некоторые общие замечания, касающиеся управления капиталом

- •Определение оптимального размера позиции

- •Диверсификация или концентрация?

- •Использование защитных стоп-приказов

- •Источники

- •Тактика действий при прорывах: до или после?

- •Пересечение линий тренда

- •Использование уровней поддержки и сопротивления

- •Использование процентных отношений длины коррекции

- •Использование пробелов

- •Комбинированный анализ технических факторов

- •Ассоциация технических аналитиков

- •Позиции по фьючерсному контракту и опциону -сходства и различия

- •Преимущества ограниченного риска

- •Преимущество присутствия на рынке

Глава 12. Метод трехклеточной реверсировки и оптимизация пункто-цифрового графика

ВСТУПЛЕНИЕ

В 1947 году Э. Коэн опубликовал книгу под названием "Фактор времени в торговле на фондовом рынке" (Stock Market Timing, A.W. Cohen),в которой излагались принципы пункто-цифрового метода графического представления данных. В следующем году была образована информационная служба "Чарткрафт уикли сервис" и название книги было изменено: "Пункто-цифровой метод службы "Чарткрафт уикли сервис" (The Chartcraft Method of Point and Figure Trading). В последующих изданиях также рассматривалось применение метода на рынках фьючерсов и опционов. Массовое издание в мягкой обложке вышло уже под третьим названием: "Руководство по трехклеточной реверсировке. Пункто-цифровые графики в биржевой практике" (How To Use The Three-Point Reversal Method Of Point And Figure Stock Market Trading). Книга является исчерпывающим пособием по изучению метода трехклеточной реверсировки, при котором для построения и обновления графиков достаточно пользоваться данными, которые публикуются в ежедневных газетах.

Первоначально одноклеточный метод реверсировки для построения графиков цен акций основывался на внутриднев-ных ценах. Трехклеточная реверсировка представляла собой сжатый вариант одноклеточной и была предназначена для среднесрочного анализа тенденций. Коэн полагал, что поскольку в течение биржевого дня количество трехклеточных реверсировок незначительно, нет никакой необходимости использовать внутридневные цены при построении трехклеточных графиков. Именно поэтому он предложил использовать только максимальную и минимальную цены дня. которые публикуются большинством финансовых газет. Такая^модифи-цированная методика, используемая агентством "Чарткрафт", в значительной мере упростила составление пункто-цифрового графика, сделав его доступным обычному трейдеру.

ПОСТРОЕНИЕ ГРАФИКА НА ОСНОВЕ ТРЕХКЛЕТОЧНОЙ РЕВЕРСИРОВКИ

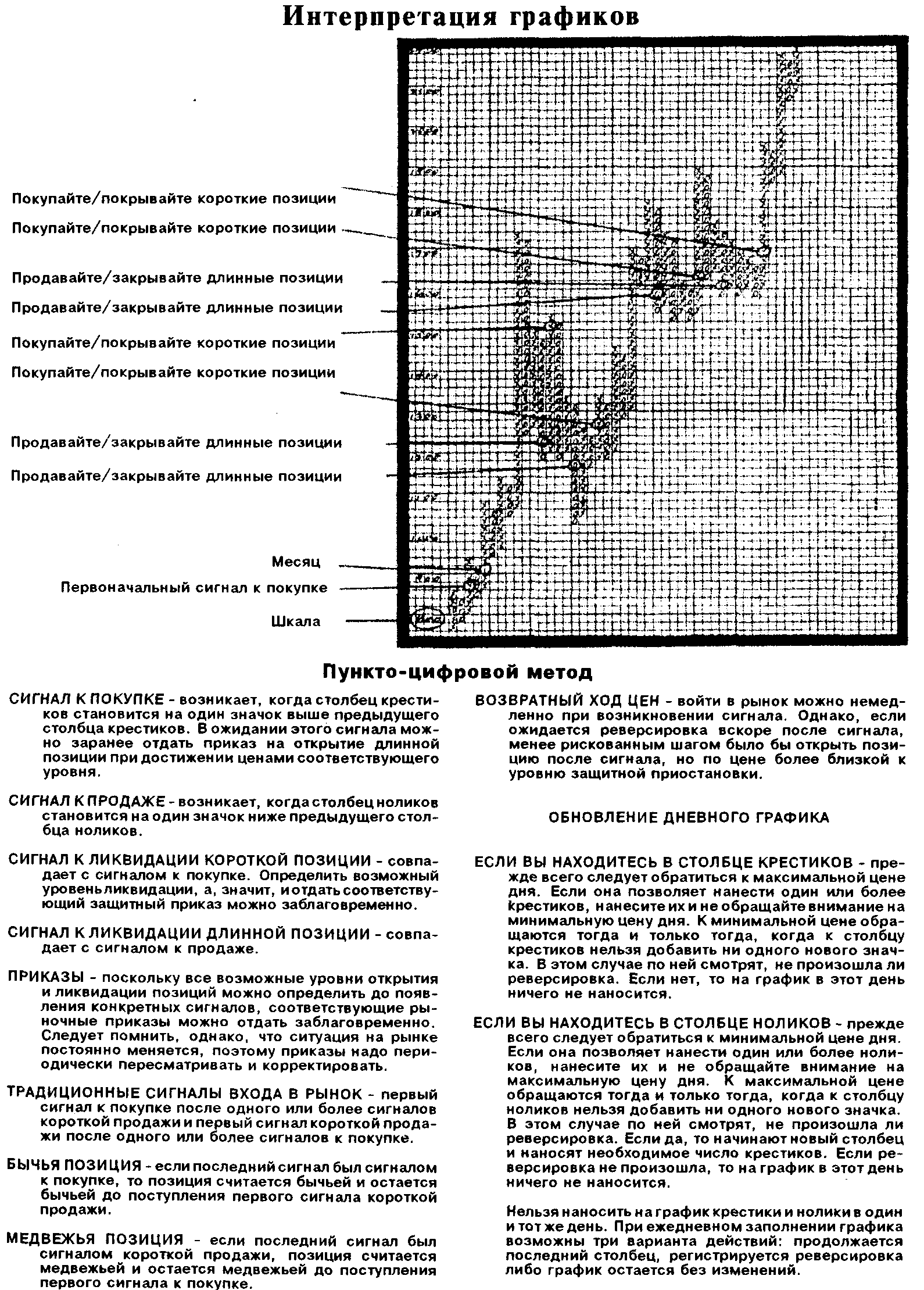

Построение графика, основанного на трехклеточнои ре-версировке, особой сложности не представляет. Во-первых, график должен иметь такую же шкалу, как и график внутрид-невных цен. Каждой клетке присваивается определенная величина - ее цена. Подписчикам бюллетеня "Чарткрафт" этого делать не приходится, так как графики публикуются в заполненном виде. Типичный график представляет собой набор чередующихся столбцов, образованных значками "крестики" и "нолики", показывающими соответственно повышение и понижение цен. (См. рис. 12.1.)

Для построения столбцов необходимо знать максимальную и минимальную цены дня. Если последний столбец заполнен крестиками (показывающими повышение цены), то необходимо обратиться к максимальной цене дня и, если она позволяет внести один или больше соответствующих значков, необходимо заполнить клетки и на этом остановиться. Больше в этот день делать уже ничего не надо. Важно помнить, что вносимый показатель не может быть ниже цены клетки, иными словами дробные значения в счет не идут, и любое другое частичное заполнение невозможно. На следующий день необходимо сделать то же самое, снова отталкиваясь только от максимальной цены дня. Пока цены продолжают расти и вы можете внести хотя бы один крестик, вы не выходите за пределы столбца и не обращаете внимания на показатели минимальных цен.

Рано или поздно наступает день, когда уровень максимальной цены дня уже не позволяет отложить на графике очередной крестик. В этом случае необходимо обратиться к минимальной цене дня, чтобы определить, не произошла ли трехклеточная реверсировка вниз. В случае положительного ответа на этот вопрос нужно перейти на одну клетку вправо и вниз и заполнить три следующие клетки ноликами, начиная тем самым новый столбец - падения цен. Оставаясь в пределах этого столбца, вы будете на следующий день искать уже минимальную цену. Прежде всего придется решить, можно ли продолжать заполнять столбец ноликами. Если можно внести хотя бы один значок, сделайте это. Но если минимальная цена дня уже не позволяет продолжать заполнять столбец падения цен, посмотрите на максимальную цену, чтобы убедиться, произошла ли трехклеточная ревер-сировка вверх. Если так, начните справа очередной столбец крестиков.

Рис. 12.1

В некоторые дни график вообще не нужно заполнять;

дневной размах цен настолько незначителен, что текущий столбец продолжить нельзя, и трехклеточной реверсировки также не происходит. Ничего страшного в этом нет. Помните, что пункто-цифровой график регистрирует только ценовую динамику в чистом виде, никак не отражая временной фактор. Не забывайте также, что в один день нельзя откладывать на графике одновременно разные значки, то есть и крестики, и нолики, а если вы это сделали, значит, нарушены правила построения этого типа графика. Заполнять нужно либо столбец крестиков, либо столбец ноликов, но никогда оба сразу.

Последний принцип таит в себе парадокс. Существуют дни, когда значение максимальной цены таково, что позволяет отложить один или несколько крестиков, в то время как минимальная цена позволяет сделать трехклеточную ревер-сировку вниз. Обычно это происходит в дни перелома с широким размахом цен, когда цена открытия фиксируется выше уровня цен предыдущего дня, а затем в течение дня цены резко опускаются вниз. Как же поступать в такие дни? Правила составления пункто-цифрового графика гласят, что в такие дни нужно заполнять только столбцы крестиков, не обращая внимание на минимальную цену. Однако, следуя этому правилу, трейдер может пропустить кардинальный поворот цен. Как поступить в подобной ситуации, должен решить он сам. Например, сначала можно нанести на график крестики прироста, а затем сделать трехклеточную реверси-ровку. Поступая таким образом, вы, конечно, немного нарушаете правила, но такая игра может стоить свеч. Лично я в таких случаях, строго следуя правилам, откладываю на графике только крестики, а вот вместо ноликов просто ставлю точки, начиная новый столбец; поступая так, я уже не забуду, что в данный день произошел значительный поворот вниз. В общем, вы должны действовать по своему усмотрению, подчиняясь исключительно вашим собственным целям.