- •Оглавление

- •Часть 1. Выбор ценовой политики и оценка емкости рынка

- •Описание компании и продукта

- •Методика ценообразования

- •Емкость рынка

- •Часть 2. Производственный план и оценка безубыточности проекта

- •Расчет издержек

- •Оценка безубыточности

- •Часть 3. Финансовый план инвестиционного проекта

- •План доходов и расходов

- •Баланс денежных потоков и ликвидность инвестиционного проекта

- •Прогнозный баланс инвестиционного проекта

- •Раздел V«Краткосрочные обязательства» отражает кредиторскую задолженность и прочие обязательства, а также краткосрочные кредиты и займы, которые у компании отсутствуют.

- •Часть 4. Оценка эффективности инвестиций

- •Определение ставки дисконтирования

- •Определение чистого приведенного дохода

- •Определение индекса рентабельности инвестиций

- •Определение внутренней нормы доходности инвестиций

- •Определение срока окупаемости инвестиций

- •Заключение

- •Список используемой литературы

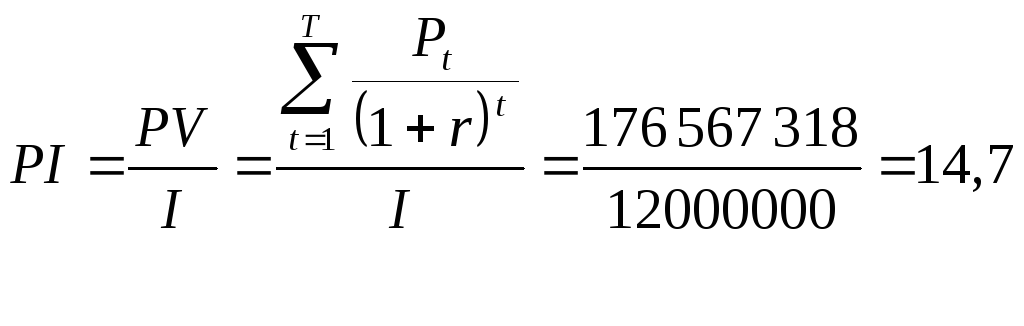

Определение индекса рентабельности инвестиций

Определим индекс рентабельности инвестиций РI (Profitability index), который рассчитывается по формуле:

Если PI> 1, то проект следует принять, PI < 1, то проект следует отвергнуть, при PI = 1 необходимо учитывать дополнительные коэффициенты. Полученный индекс рентабельности, равный 14,7, больше единицы, поэтому проект следует принять, так как он является прибыльным: на один рубль авансированных в создание проекта средств приходится 14,7 рублей получаемых денежных средств.

В отличие от чистого приведенного эффекта, индекс рентабельности является относительным показателем. Благодаря этому он удобен при выборе одного проекта из ряда альтернативных, имеющих близкие значения NPV, либо при комплектовании портфеля инвестиций с максимальным суммарным значением NPV.

Определение внутренней нормы доходности инвестиций

Под внутренней нормой доходности инвестиций (IRR - Internal rate of return) понимают значение ставки дисконта, при котором значение показателя NPV равно нулю.

Это та ставка дисконта, при которой дисконтированные доходы от проекта равны инвестиционным затратам. Чем выше эта ставка, тем больше эффективность инвестиций. IRR должен быть выше средневзвешенной цены инвестиционных ресурсов [4]. Если проект финансируется за счет банковского кредита, то значение IRR показывает верхнюю границу значения процентной ставки, превышение которой делает проект убыточным. Таким образом, инвестиции по критерию IRR будут эффективны в случае, когда IRR будет выше цены, уплачиваемой за кредит [4]. В общем случае, когда инвестиции и отдача от них задаются в виде потока платежей, ставка процентов определяется как решение уравнения:

,

где

,

где

Rt– поток платежей, который может

быть как положительной, так и отрицательной

величиной;![]() - годовые доходы (чистые денежные

поступления);r– ставка

дисконтирования; Т – срок реализации

проекта (6 лет).

- годовые доходы (чистые денежные

поступления);r– ставка

дисконтирования; Т – срок реализации

проекта (6 лет).

Для вычисления внутренней нормы

доходности выбираются два значения

ставки дисконта

![]() таким образом, чтобы в интервале

таким образом, чтобы в интервале![]() функция NPV(r) = 0 меняла свое значение с

«+» на «–» или с «–» на «+».

функция NPV(r) = 0 меняла свое значение с

«+» на «–» или с «–» на «+».

Далее из уравнения секущей, проведенной через две точки,

![]()

вытекает формула, по которой была определена ставка процента при которой NPV равен нулю:

![]()

На первом шаге определения IRRпостроим графикNPV(r) для определения ставокr1иr2. ЗависимостьNPV(r) проиллюстрирована на рисунке 2.

Рисунок 2 – Определение внутренней нормы доходности

На рисунке видно, что значение чистого

приведенного дохода меняет знак при

переходе r=r1= 250% кr=r2= 340%, то есть примерно в точкеr=300.

Определим приблизительное значение![]() .

.

![]()

Уточним значение

![]() на втором шаге.

на втором шаге.

![]()

Следовательно, при ставке равной 298,8 %, чистый приведенный доход равен нулю, т.е. при большей процентной ставке проект будет убыточен. Ставка внутренней нормы доходности превышает ставку по кредитам, равную 18%, в 18 раз, что указывает на огромный запас прочности проекта, т.к. превышение процентной ставки по займам значения 100% не представляется возможным в современных условиях существования финансовой системы мира.

Достоинства показателя IRR состоят в том, что кроме определения уровня рентабельности инвестиции, есть возможность сравнить проекты разного масштаба и различной длительности.

Показатель эффективности инвестиций IRR имеет три основных недостатка. Во-первых, по умолчанию предполагается, что положительные денежные потоки реинвестируются по ставке, равной внутренней норме доходности, что маловероятно. В данной ситуации показатель внутренней нормы доходности (IRR) завышает эффект от инвестиций. Во-вторых, нет возможности определить, сколько принесет денег инвестиция в абсолютных значениях. В-третьих, в ситуации со знакопеременными денежными потоками может рассчитываться несколько значений IRR или возможно определение неправильного значения [4].