Н.Л. Семенова Ценообразование и ценовая стратегия

.pdf

10

Задача 29. Определите возможную величину прибыли от реализации одного компонента школьной одежды, если калькуляция на 100

компонентов следующая: |

|

|

|

Сырье и основные материалы, р. |

39 875 |

|

|

Вспомогательные материалы, р. |

322 |

|

|

Топливо и электроэнергия на технологические цели, р. |

4,6 |

|

|

Оплата труда производственных рабочих, р. |

1060 |

|

|

Начисления на оплату труда, % |

40 |

|

|

Расходы по содержанию и эксплуатации оборудования, % |

47 |

|

|

Общепроизводственные расходы, % |

20 |

|

|

Общехозяйственные расходы, % |

79 |

|

|

Коммерческие расходы, % |

14,3 |

|

|

Рентабельность продукции, % |

100 |

|

|

|

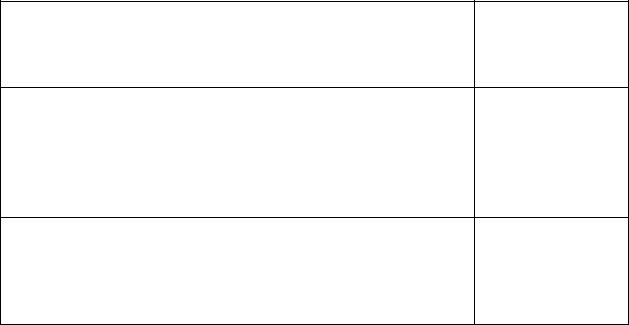

Тест |

Таблица 1 |

|

|

|

||

|

|

|

|

|

Вопросы и варианты ответов |

Отметьте пра- |

|

|

|

вильный ответ |

|

|

1. Как начисляются налоги на отпускную цену? |

|

|

|

1.1 Сначала акциз, потом НДС. |

|

|

|

1.2. Сначала НДС, потом акциз. |

|

|

|

1.3 Очередность не имеет значения. |

|

|

|

2. Цена, по которой продукция может быть в настоя- |

|

|

|

щее время реализована на отечественном рынке, |

|

|

|

должна включать в себя: |

|

|

|

2.1. Издержки производства. |

|

|

|

2.2. Издержки производства и прибыль. |

|

|

|

2.3. Издержки производства, прибыль |

|

|

|

и косвенные налоги. |

|

|

|

3. Торговая надбавка – это: |

|

|

3.1.Затраты торговой организации, состоящие из затрат на оплату труда, аренду помещения и прочих затрат.

3.2.Цена на услугу торговой организации, включающая издержки обращения, НДС и прибыль торговой организации.

3.3.Прибыль, получаемая торговой организацией в результате ее деятельности.

11

4. Франкировка – это:

4.1.Форма учета в цене транспортных расходов.

4.2.Форма учета в цене торговых наценок.

4.3.Вид группировки затрат, входящих в себестоимость.

5.Цены на условиях ФОБ и СИФ различаются:

5.1.На величину торговой надбавки.

5.2.На величину затрат на транспортировку.

5.3.Условиями платежа.

6.Предприятие-потребитель обычно приобретает средства производства (например, станки):

6.1.По розничной цене.

6.2.По себестоимости.

6.3.По отпускной цене с добавлением посреднической надбавки (при наличии посредника)

7. Розничная цена отличается от отпускной цены производителя:

7.1.На величину посреднической и торговой надбавки.

7.2.На величину прибыли торговой организации.

8.Параметрические методы ценообразования позволяют:

8.1.Равномерно распределять налоги.

8.2.Строить цены с учетом качества продукции.

8.3.Подсчитать издержки производства.

9.Психология покупателя наиболее часто учитывается при исчислении:

9.1.Розничной цены потребительских товаров.

9.2.Отпускной цены на продукцию производственного назначения.

9.3.Издержек производства.

Тема 2. Основные принципы формирования внешнеторговых цен.

Внешнеторговые цены формируются в рамках внешнеторговой и таможенной политики, проводимой государством, поэтому вопросы внешнеторгового ценообразования рассмотрены на примере российской практики.

12

Основные задачи внешнеторговой политики:

•обеспечение конкурентоспособности отечественной продукции на внешнем рынке;

•защита отечественных производителей;

•фискальные задачи.

Инструментами реализации внешнеторговой политики являются:

•дифференциация таможенных пошлин;

•использование демпинговых цен;

•введение прямых запретов на ввоз продукции, способной нанести ущерб отечественным производителям и населению;

•государственные субсидии экспортерам.

Главными экономическими рычагами являются дифференциация таможенных пошлин и установление порядка определения таможенной стоимости. Для усвоения этого вопроса необходимо раскрыть содержание некоторых понятий.

Таможенные пошлины – федеральные налоги, взимаемые через таможенные учреждения с товаров, провозимых через границу страны. В зависимости от направления движения товаров различают: таможенные пошлины импортные, экспортные и транзитные (хотя последние не во всех странах оформляются в виде пошлин). В зависимости от формы начисления различают: таможенные пошлины адвалорные, начисляемые в процентах; специфические, ставки которых установлены в абсолютном выражении; комбинированные – сочетание первых двух видов.

Сверх таможенных пошлин таможня взимает таможенные сборы: сбор за сохранность и складирование товаров, марочный, санитарный сбор и др.

Таможенный тариф – систематизированный по определенным правилам перечень таможенных пошлин, оформленный в виде специального документа. Перечень импортных таможенных пошлин гораздо шире перечня экспортных пошлин, так как при экспорте применяются государственные субсидии и квоты. Пошлины для повышения конкурентоспособности продукции на внешнем рынке при экспорте часто снимаются. Импортные таможенные пошлины направлены на защиту отечественных производителей (повышенные пошлины), а также на стимулирование ввоза прогрессивных технологий сырья, материалов, социально важной продукции, масштабы отечественного производства которых недостаточны (пониженные пошлины).

13

Таможенная стоимость – цена товара, пересекающего границу, заявляемая участником внешнеторговой сделки и являющаяся базой для обложения таможенной пошлиной и другими налогами и сборами.

Одним из основных методов расчета таможенной стоимости, используемых в современной практике, является метод по цене сделки с ввозимым товаром.

Метод по цене сделки с ввозимым товаром применяется в подав-

ляющем большинстве сделок. За основу принимается контрактная цена сделки. Дополнительно могут учитываться расходы по доставке товара до пункта таможенной границы страны, комиссионные вознаграждения, лицензионные платежи и др. В отечественной практике в соответствии с принятым порядком таможенная стоимость формируется при экспорте на условиях FOB, FCA – таможенная граница Российской Федерации, при импорте на условиях CIF, CIP – таможенная граница Российской Федерации. Базисные условия внешнеторговых контрактов могут быть различными, но при расчете таможенной стоимости контрактные цены приводятся к названным стандартным условиям.

Правила формирования цен на экспортную продукцию

Для повышения конкурентоспособности продукции на внешнем рынке правительства всех стран субсидируют экспортеров, снижают и снимают экспортные пошлины, предоставляют экспортерам льготные условия налогообложения. Все это является основанием для предложения экспортируемых товаров по относительно более низкой цене.

Вопрос получения льгот по сути сводится к вопросу подтверждения факта экспорта.

Для получения льгот экспортеры должны представить в налоговые органы следующие документы:

1)контракт (или копию контракта), подтверждающий экспорт

товара;

2)грузовую таможенную декларацию (или ее копию);

3)копии транспортных или товаросопроводительных документов с отметками пограничных таможенных государств – участников СНГ и таможенных органов стран, находящихся за пределами территорий государств – участников СНГ;

4)платежные документы и выписку банка, подтверждающие фактическое поступление выручки от реализации товаров иностранному лицу на счет российского налогоплательщика в российском банке.

14

Четкого порядка регламентации процесса формирования цены при экспорте нет, но справедливо говорить о ее пределах.

Нижний предел при экспорте – это, как правило, сумма затрат на производство и нормативной прибыли производителя, а также расходов, связанных с доставкой товара до пункта, оговоренного в контракте, и сборов за его таможенное оформление.

Экспортная таможенная пошлина, как отмечалось выше, взимается далеко не со всех товаров, но если взимается, то в качестве обязательного платежа входит в расчет нижнего предела цены экспортера.

Верхний предел при экспорте – контрактная цена экспортера.

Правила формирования цен на импортируемую продукцию

Импортируемая продукция поступает на внутренний рынок страны, поэтому цены на нее обязательно согласовываются с ценами на аналогичную отечественную продукцию. Разница между показателями, формирующимися в условиях национального и внешнего рынков, обычно покрывается ставкой импортной таможенной пошлины. В целях стимулирования импорта (наиболее дефицитных товаров на национальном рынке) ставки пошлин могут быть снижены или сняты. Такие же льготные меры применяются при импорте товаров из слаборазвитых стран и стран, в отношении которых проводится политика благоприятствования. Внутренние косвенные налоги (налог на добавленную стоимость и акциз по подакцизным товарам) включаются в структуру цены.

Расчетный уровень цены при импорте является по сути нижним ее порогом и может быть представлен формулой

Цир = Цк + Тп + Тсб + А + Рвн + НДС, где Цир – расчетная цена импортируемого товара;

Цк – контрактная цена товара, пересчитанная в рубли; Тп – импортная таможенная пошлина; Тсб – таможенный сбор; А – акциз (если товар подакцизный);

Рвн – внутренние расходы импортера, связанные с движением товара на внутреннем рынке и неоговоренные в контракте;

НДС – налог на добавленную стоимость.

Верхний предел цены при импорте – цена, по которой импортируемая продукция может быть реализована на внутреннем рынке в соответствии с его конъюнктурой.

15

Задачи

Задача 1. Показатели сделки по импорту на единицу продукции следующие: таможенная стоимость, переведенная по курсу Банка России, равна 1000 р., таможенная импортная пошлина составляет 20 %, ставка таможенного сбора – 0,2 %, ставка акциза – 10 %, НДС – 20 %, внутренние расходы импортера без НДС – 100 р., цена возможной реализации на внутреннем рынке импортера – 1500 р.

Имеет ли смысл проводить сделку?

Задача 2. Возможная контрактная цена импортируемой продукции 1000 дол. США за партию товара (партия – 100 шт.), курс доллара равен 30 р., ставка импортной пошлины составляет 4 евро за одно изделие; курс евро – 35 р., таможенный сбор – 0,3 %, внутренние расходы импортера без НДС – 2,5 тыс. р., ставка НДС – 20 %.

Какова цены единицы изделия в рублях?

Задача 3. Себестоимость единицы экспортируемой продукции равна 10 тыс. р., приемлемая для производителя рентабельность составляет 20 %, ставка НДС – 20 %, ставка акциза – 10 %, внутренние расходы экспортера в расчете на одно изделие по доставке до таможни равны 5 тыс. р., расчетная величина таможенного сбора составляет 35 р., возможная контрактная цена за партию из 10 изделий – 5 тыс. дол. США, курс равен 30 р. за 1 дол.

Имеет ли смысл экспортеру заключать сделку?

Задача 4. Фирма покупает по импорту электронное оборудование. По техническим параметрам оборудования выбраны три поставщика. Определите минимальную цену из предложенных вариантов с учетом коммерческих и технических поправок.

Необходимая информация представлена в табл. 2

|

|

|

|

|

Таблица 2 |

|

Показатели |

|

|

Поставщики |

|

|

|

1 |

|

2 |

3 |

1. |

Ценовая информация |

Предложение |

Прейскурант |

Сделка |

|

2. |

Цена |

10325 |

фр. |

3000 немец- |

1400 дол. США |

|

|

франков |

|

ких марок |

|

3.Дата ценовой инф. |

01.04.98 |

|

01.01.98 |

01.10.97 |

|

16

4. |

Партия |

1 шт. |

|

100 шт. |

10 шт. |

5. |

Условия платежа |

Оплата: 50 % |

Наличными |

Оплата: 70 % |

|

|

|

наличными; |

|

наличными |

|

|

|

50 % в кредит |

|

при подписа- |

|

|

|

на три |

года |

|

нии контракта; |

|

|

под 4 % годо- |

|

30 % в кредит |

|

|

|

вых |

|

|

на пять лет под |

|

|

|

|

|

5 % годовых |

6. |

Ставка банковского |

|

|

|

|

процента |

6 |

|

- |

8 |

|

7. |

Технические парамет- |

|

|

|

|

|

ры: |

|

|

|

|

а) частота |

25 |

|

33 |

25 |

|

б) RAM, МВ |

2 |

|

4 |

4 |

|

При решении задачи будет полезна следующая информация: 1. Курсы валют:

1 дол. США = 5,42 французских франка;

1 дол. США = 1,59 немецких марки.

2.В случае оптовых покупок электронного оборудования обычно применяются скидки:

при покупке 10 шт. – 5 %; при покупке 100 шт. – 10 %.

3.За анализируемый период индекс прироста цен составил в Германии

0,3 %, в США – 0,2 %.

4.При заключении контрактов обычно используются скидки с прейскурантных цен – 30 %, с цены предложения – 10 %.

5.Коэффициент кредитного влияния при кредите на три года и 6 % годовых составляет 0,891, а при пятилетнем кредите на условиях 8 % годовых – 0,799.

При расчете поправки на условия платежа используется следую-

щая формула:

Ккред = АН * (1 + В)n + КР * (1 + В)m * (Р: В + (1 – Р/ В) *С),

где АН – доля отдельных некредитуемых платежей; В – ставка банковского процента;

n – разница (в годах) между датой приведения и датой платежа по контракту;

КР – доля кредитуемой части в цене контракта;

17

m – разница (в годах) между датой приведения и датой начала кредита;

Р – процент за коммерческий кредит; С – коэффициент кредитного влияния, который рассчитывается с

учетом ставки банковского процента и срока (в годах) предусматриваемого кредита.

6.При составлении технических параметров предварительный анализ показал, что увеличение частоты на 1МГц в среднем приводит к увеличению цены на 2 %, увеличение оперативной памяти на 1МВ увеличивает цену на 4 %.

Задача 5. Фирма заключила контракт на закупку товаров в количестве 1000 шт. общей стоимостью 1900 дол. на условиях, включающих стоимость транспортировки товаров лишь до границы страныэкспортера. Расходы по доставке до таможенной границы Российской Федерации оплачиваются импортером и составляют 100 дол. на всю партию. Для пересчета таможенной стоимости в рубли примем, что 1 дол. равен 20 р. Дополнительные накладные расходы импортера по реализации продукции на внутреннем рынке составляют 0,1 р. на 1 ед. продукции.

Определите минимальную возможную отпускную цену на импортируемую продукцию для внутреннего рынка, если:

•импортная таможенная пошлина – 10 %;

•сбор за таможенное оформление – 0,1 % к таможенной стоимости;

•ставка НДС – 20 %;

•ставка акциза – 18,87 р. на 1 ед. продукции.

Определите возможную прибыль импортера, если известно, что аналогичный товар продается на внутреннем рынке по свободной отпускной цене без НДС – 85 р., а НДС взимается по ставке 20 %.

Определите розничную цену на внутреннем рынке, если известно, что обычно розничная надбавка по аналогичной продукции составляет 25 % (налог с продаж не учитывается).

Определите размер платежа налога в бюджет таможней, импортером, розничной торговлей.

|

|

18 |

|

|

|

ТЕСТ |

Таблица 3 |

|

|

|

|

|

|

||

Вопросы и варианты ответов |

Отметьте пра- |

||

|

|

|

вильный ответ |

1. Таможенная пошлина – это: |

|

||

1.1. |

|

Косвенный налог. |

|

1.2. |

|

Прямой налог. |

|

1.3. |

Ценовое вознаграждение таможенного органа за |

|

|

|

|

его услуги. |

|

2. Ставка таможенной пошлины равна 20 %, но не менее |

|

||

5 евро за весовую единицу товара. Эта ставка являет- |

|

||

ся: |

|

|

|

2.1. |

|

Адвалорной. |

|

2.2. |

|

Специфической. |

|

3. Какие функции призваны выполнять таможенные |

|

||

пошлины? |

|

||

3.1. |

|

Фискальную. |

|

3.2. |

|

Стимулирующую. |

|

3.3. |

|

Защитную. |

|

3.4. Обеспечения хозрасчета таможенной организации. |

|

||

3.5. |

|

Обеспечения хозрасчета экспортера. |

|

3.6. |

|

Обеспечения хозрасчета импортера. |

|

4. В каком случае возможно количественное несовпа- |

|

||

дение показателей таможенной стоимости и кон- |

|

||

трактной цены? |

|

||

4.1. |

|

Всегда. |

|

4.2. |

|

Никогда. |

|

4.3. |

При формировании этих показателей с учетом раз- |

|

|

|

|

ных базисных условий. |

|

4.4. |

При формировании этих показателей с учетом |

|

|

|

|

одинаковых базисных условий. |

|

5. Расчетная цена участника внешнеторговой сделки – |

|

||

это: |

|

||

5.1. |

Цена, по которой участник сделки желал бы про- |

|

|

|

|

дать (купить) товар. |

|

5.2. Нижний порог цены для участника сделки. |

|

||

6. Справедливо ли утверждение, что в структуру цены |

|

||

экспортируемой продукции не входят внутренние |

|

||

косвенные налоги? |

|

||

6.1. |

|

Да. |

|

6.2. |

|

Нет. |

|

19

Продолжение табл. 3

7.В современной практике акциз уплачивается импортерами:

7.1.Всегда.

7.2.Никогда.

8. Вопрос о целесообразности сделки импортера решается с учетом показателей разницы между:

8.1.Расчетной и контрактной ценой.

8.2.Расчетной ценой и таможенной стоимостью.

8.3.Расчетной ценой и ценой возможной реализации для импортера.

9.Вопрос об эффективности сделки экспортера решается с учетом разницы между:

9.1.Расчетной и контрактной ценой

9.2.Расчетной ценой и ценой возможной реализации.

9.3.Расчетной ценой и таможенной стоимостью.