- •Тема 1: происхождение, сущность и значение современных денег. Денежная масса

- •1.3. Денежная масса: понятие и структура. Денежные системы

- •Денежная единица как элемент денежной системы может быть представлена:

- •Денежной единицей с законодательно фиксированным содержанием металла;

- •Тема 2: денежный оборот. Налично-денежные и безналичные расчеты

- •Договор банковского счета

- •Картотеки к банковскому счету

- •Очередность платежей

- •2.3. Расчеты по инкассо.

- •2.4. Расчеты по аккредитивам

- •2.5. Расчеты чеками

- •2.6. Расчеты при помощи векселей.

- •4. Организация наличного денежного оборота. Работа банков с денежной наличностью

- •Баланс денежных доходов и расходов населения6

- •Раздел 2. Кредит и кредитная система.

- •Вопрос 2. Функции и роль кредита.

- •Вопрос 3. Принципы кредитования.

- •Вопрос 4. Формы кредитных отношений.

- •Вопрос 5. Виды кредита.

- •7. По методу погашения различают:

- •Вопрос 6. Ссудный процент и особенности его динамики.

- •Вопрос 7. Понятие и структура кредитной системы.

- •Тема. Банковская система.

- •Вопрос 2. Цб и его место в банковской системе.

- •5. Денежно-кредитное регулирование экономики

- •Вопрос 3. Сущность, инструменты и методы денежно-кредитной политики.

- •Вопрос 4. Правовой статус и полномочия Центрального банка рф (Банка России)

- •Вопрос 5. Цели деятельности и функции Банка России

- •Вопрос 6. Модели построения современных банковских систем.

- •Вопрос 7. Сущность, функции и принципы деятельности коммерческого банка

- •Вопрос 8. Организационно-правовые формы банков

- •Вопрос 9.Порядок создания и государственной регистрации банков

- •Вопрос 10. Филиалы, представительства и внутренние структурные подразделения банка

- •Вопрос 11 Характеристика операций коммерческого банка.

2.4. Расчеты по аккредитивам

Аккредитив представляет собой условное денежное обязательство, принимаемое банком (банк-эмитент) по поручению плательщика, произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку (исполняющий банк) произвести такие платежи. В отличие от других форм безналичных расчетов аккредитивная форма гарантирует платеж поставщику.

Виды аккредитивов. Банками могут открываться следующие виды аккредитивов:

покрытые (депонированные) и непокрытые (гарантированные);

отзывные и безотзывные.

Покрытым считается аккредитив, при котором плательщик предварительно депонирует средства для расчетов с поставщиком. В этих случаях банк плательщика (банк-эмитент) списывает средства с расчетного счета плательщика и переводит их в банк поставщика (исполняющий банк) на отдельный балансовый счет №40901 «Аккредитивы к оплате». Депонирование средств в банке поставщика может быть произведено и за счет ссуды, полученной плательщиком в банке-эмитенте. В отечественной банковской практике не предусмотрено выставление аккредитива частично за счет собственных средств покупателя и частично за счет ссуды банка, то есть по конкретному аккредитиву может быть использован только один источник платежа.

Непокрытый аккредитив - это аккредитив, по которому платежи поставщику гарантирует банк. В этом случае плательщик обращается в свой банк с ходатайством выставить для него гарантированный аккредитив. Указанное ходатайство банк-эмитент удовлетворяет, как правило, в отношении платежеспособных, первоклассных клиентов и при условии установления между ним и исполняющим банком прямых корреспондентских отношений. При открытии гарантированного аккредитива банк-эмитент предоставляет исполняющему банку право списывать платежи по аккредитиву в пользу поставщика - получателя средств со своего корреспондентского счета в этом банке (счете ЛОРО).

Каждый аккредитив должен ясно указывать, является ли он отзывным или безотзывным. При отсутствии такого указания считается, что аккредитив отзывный. Особенность отзывного аккредитива в том, что он может быть изменен или аннулирован банком-эмитентом (по письменному распоряжению плательщика) без предварительного согласования с поставщиком. Однако исполняющий банк обязан оплатить документы, выставленные поставщиком и принятые его банком, до получения последним уведомления об изменении или аннулировании аккредитива.

Безотзывный аккредитив не может быть изменен или аннулирован без согласия поставщика, в пользу которого он открыт.

Открытие аккредитива. Использование аккредитивной формы расчетов предусматривается в основном договоре между плательщиком и поставщиком, где, в частности, оговариваются: конкретные условия расчетов по аккредитиву, срок его действия, вид аккредитива и способ его исполнения, наименование банков плательщика и поставщика, перечень документов, против которых производится оплата, и др. Для открытия аккредитива плательщик представляет в свой банк в качестве платежного инструмента аккредитив на стандартизированном бланке, где кроме обязательных реквизитов должен указать:

номер счета, открытый исполняющим банком для депонирования средств при покрытом аккредитиве;

срок действия аккредитива (число, месяц и год его закрытия);

вид аккредитива (отзывный, безотзывный);

полное и точное наименование документов, против которых производятся выплаты по аккредитиву;

наименование товаров (работ, услуг) для оплаты которых открывается аккредитив, номер и дату основного договора, срок отгрузки товаров, грузополучателя.

При отсутствии хотя бы одного из этих реквизитов банк отказывает в открытии аккредитива. Учет сумм открытых клиенту аккредитивов осуществляется банком-эмитентом:

по покрытому аккредитиву – на внебалансовом счете 90907 «Выставленные аккредитивы»;

по непокрытому аккредитиву – на внебалансовом счете 91404 «Гарантии, выданные банком».

Сумма открытого клиенту аккредитива (покрытого) переводится банком-эмитентом через систему межбанковских расчетов в исполняющий банк, где депонируется на балансовом счете 40901 «Аккредитивы к оплате». При поступлении от банка-эмитента непокрытого аккредитива сумма аккредитива учитывается на внебалансовом счете 91305 «Гарантии, поручительства, полученные банком». Аккредитив готов к использованию.

Получение средств по аккредитиву. Для получения денежных средств по аккредитиву поставщик после отгрузки товаров представляет в исполняющий банк реестры счетов (4 экз.), отгрузочные и другие предусмотренные условиями аккредитива документы. Указанные документы должны быть представлены в пределах срока действия аккредитива. Исполняющий банк обязан проверить соответствие представленных документов условиям аккредитива, правильность оформления реестра счетов, соответствие подписей и печати получателя средств заявленным в карточке с образцами подписей и оттиска печати. При нарушении хотя бы одного из условий аккредитива выплаты по нему не производятся (например, если в реестре счетов отсутствуют даты отгрузки, номера товарно-транспортных документов, номера почтовых квитанций при отправке товара через предприятия связи, номера и даты приемно-сдаточных документов и вид транспорта, которым отправлен груз и т.д.).

При выплате по аккредитиву сумма, указанная в реестре счетов поставщика, зачисляется на его счет. Первый экземпляр реестра помещается в документы дня банка в качестве основания списания денежных средств со счета «Аккредитивы к оплате» по покрытому (депонированному) аккредитиву или основания для списания денежных средств с корреспондентского счета банка-эмитента открытого в исполняющем банке по непокрытому (гарантированному) аккредитиву. Второй экземпляр реестра с приложением товарно-транспортных документов и отметкой исполняющего банка, а также третий экземпляр направляются банку-эмитенту для вручения плательщику и одновременно для отражения операции по использованию аккредитива в банке-эмитенте. Четвертый экземпляр реестра выдается поставщику в качестве расписки в приеме реестра счетов.

Акцепт уполномоченным покупателя. Условиями аккредитива может быть предусмотрен акцепт реестров счетов и отгрузочных документов уполномоченным лицом покупателя. В этом случае представитель покупателя обязан представить исполняющему банку:

доверенность, выданную организацией, выставившей аккредитив;

паспорт или иной документ, удостоверяющий личность уполномоченного;

образец своей подписи (заполняется в банке на карточке с образцами подписей и оттиска печати).

Уполномоченное плательщиком лицо на всех экземплярах бланков реестра счетов заполняет следующие реквизиты:

«Акцептован за счет аккредитива от __________ №___________

(дата)

Уполномоченным _______________________________________

(Ф.И.О., паспортные данные)

_______________________________________________________

(наименование организации покупателя)

Подпись

Дата

Аналогичную надпись уполномоченное лицо делает и на товарно-транспортных и других документах, требуемых в соответствии с условиями аккредитива.

Выплаты по аккредитиву наличными деньгами не допускаются.

Закрытие аккредитива. Закрытие аккредитива в исполняющем банке производится:

по истечении срока аккредитива (в сумме аккредитива или его остатка);

по заявлению поставщика об отказе от дальнейшего использования аккредитива до истечения срока его действия, если возможность такого отказа предусмотрена условиями аккредитива (в сумме аккредитива или его остатка). В этом случае банку-эмитенту посылается уведомление исполняющим банком;

по распоряжению плательщика о полном или частичном отзыве аккредитива, если такой отзыв возможет по условиям аккредитива. Неиспользованная или отозванная сумма покрытого аккредитива подлежит возврату исполняющим банком платежным поручением банку-эмитенту на тот счет, с которого депонировались средства.

Аккредитивная форма расчетов имеет ряд несомненных достоинств, которые выражаются для обеих сторон в определенных гарантиях. Для поставщика – это твердое и надежное обеспечение платежа, покупатель же получает заказанную продукцию в соответствии с предусмотренными условиями, а если поставка не состоится – гарантию возврата депонированных средств. Поэтому применение аккредитивной формы расчетов в РФ перспективно и гораздо эффективнее предварительной оплаты платежными поручениями, получившей у нас распространение в целях гарантии платежа. На сегодня аккредитивы занимают в структуре безналичных платежей в РФ менее 1 процента, в тоже время в развитых западных странах их доля в межхозяйственных расчетах составляет от 40 до 60 процентов1).

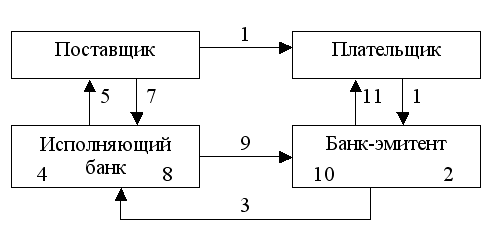

Рисунок № 4.

Схема документооборота при использовании покрытого аккредитива

заявление на открытие аккредитива;

списание средств со счета плательщика, приход внебалансового счета 90907 «Выставленные аккредитивы»;

перевод суммы аккредитива через систему межбанковских расчетов в исполняющий банк;

депонирование суммы аккредитива на счете 40901 «Аккредитивы к оплате»;

сообщение поставщику об открытии аккредитива;

отгрузка товара;

представление реестра счетов-фактур и товарно-транспортных документов в исполняющий банк;

зачисление суммы платежа на расчетный счет поставщика;

пересылка реестров счетов и товарно-транспортных документов в банк-эмитент;

списание суммы использованного аккредитива с внебалансового счета 90907;

передача реестра счетов-фактур и товарно-транспортных документов плательщику.