- •Макроэкономика

- •Учебник

- •Слово к читателю

- •Авторы

- •Глава I. МЕСТО МАКРОЭКОНОМИКИ В СИСТЕМЕ ЭКОНОМИЧЕСКИХ ЗНАНИЙ

- •Экклезиаст

- •1. Политическая экономия и макроэкономика

- •2. Синтетический характер макроэкономики

- •3. Экономика и этика

- •4. «Экономическое дерево»

- •Вопросы для обсуждения

- •Джон Мейнард КЕЙНС – основоположник макроэкономического анализа

- •Глава II. ОСНОВЫ РЫНОЧНОЙ ЭКОНОМИКИ

- •1. Теория ценности

- •Эластичность спроса

- •Эластичность предложения

- •Цена равновесия

- •Что лежите основе ценности товара?

- •Кривые безразличия

- •Закон Сэя

- •2. Факторы производства

- •Общая схема

- •Понятие предельной производительности

- •3. Конкуренция и контроль над рынком

- •Совершенная конкуренция

- •Гипотеза И. Шумпетера

- •Несовершенная конкуренция и монополии

- •Естественные монополии

- •Олигополии

- •Государственные монополии

- •Антимонопольные законы

- •Вопросы для обсуждения

- •Йозеф ШУМПЕТЕР и идеология предпринимательства

- •Глава III. ПОВЕДЕНИЕ ГОСУДАРСТВА В ЭКОНОМИКЕ

- •1. Этапы становления. Путь России

- •2. Государство и рынок

- •3. Теория общественного выбора

- •Возрождение институционализма

- •Выбор свободный и рациональный

- •4. Принятие решений

- •Вопросы для обсуждения

- •Джеймс Макджилл БЬЮКЕНЕН – создатель теории общественного выбора

- •Глава IV. ТЕОРИИ ЭКОНОМИЧЕСКОЙ ПОЛИТИКИ

- •1. Теория экономических порядков

- •2. Концепция Тинбергена

- •3. Критика Лукаса

- •4. Политика как процесс обмена

- •5. Об эффективности экономической политики (общая часть)

- •Вопросы для обсуждения

- •Политическая экономия Вальтера ОЙКЕНА

- •Глава V. МАКРОЭКОНОМИЧЕСКИЕ ПОКАЗАТЕЛИ И МОДЕЛИ

- •Л. Столерю*

- •1. Потоки и запасы

- •Ключевые макропоказатели

- •Основные социально-экономические показатели развития России в 1992–1998 гг.*

- •Условные обозначения

- •Валовой продукт

- •Национальный доход

- •О методике исчисления

- •Из истории национального счетоводства

- •2. Доходы и потребление

- •Отраслевая структура ВВП

- •3. Модели экономического роста

- •Мультипликатор Кейнса

- •Модель роста Солоу

- •Технический прогресс и экономический рост*

- •Внешние эффекты: «теорема Коуза»

- •Внешние эффекты: методы коррекции

- •Поиск согласия

- •Темпы экономического роста в современном мире

- •Вопросы для обсуждения

- •Экономические модели Василия ЛЕОНТЬЕВА

- •Глава VI. ЦИКЛЫ ДЕЛОВОЙ АКТИВНОСТИ

- •1. Классический деловой цикл

- •Причины цикличности

- •Годовые приросты объемов производства по годам, %

- •Длинные волны

- •Динамика реального ВВП России

- •2. Политический деловой цикл

- •Индивидуальные предпочтения и коллективное поведение

- •Как выбрать оптимальное состояние?

- •Выбор долгосрочной политики в демократической системе

- •Поведение в краткосрочном периоде: политический деловой цикл

- •Вопросы для обсуждения

- •Глава VII. ЗАНЯТОСТЬ И СОЦИАЛЬНАЯ ПОЛИТИКА

- •1. Кого считать безработным?

- •Причины безработицы

- •Кривая Филлипса

- •Контраргумент: стагфляция

- •2. Понятие естественной безработицы

- •Формы безработицы

- •Безработица в России

- •Нетрадиционные формы занятости

- •3. «Бог леса не ровнял»

- •О теории благосостояния Артура Пигу

- •О социальной стратификации

- •4. Проблема бедности

- •Государственные социальные расходы на 1999г.*

- •Вопросы для обсуждения

- •Глава VIII. ДЕНЕЖНОЕ ОБРАЩЕНИЕ

- •1. История денег

- •Деньги «плохие» и «хорошие»

- •2. Функции и виды денег

- •3. Механизм инфляции

- •4. Измерение инфляции

- •Инфляционные потоки

- •5. Методы лечения денег

- •Денежные реформы

- •Опыт нэпа

- •Вопросы для обсуждения

- •Глава IX. БАНКОВСКОЕ ДЕЛО

- •1. Банковская система: общая характеристика

- •Двухъярусность банковской системы

- •Виды коммерческих банков

- •2. Банковское дело в России

- •Первые шаги Государственного банка

- •Кредиты Госбанка России частным коммерческим учреждениям

- •Формирование коммерческого кредита

- •Примечания к таблице

- •Дискуссия вокруг «национального» или «дочернего» характера российского финансового капитала

- •Преобразование банковской системы

- •Структура кредитного портфеля КБ

- •3. Операции коммерческих банков

- •Балансы коммерческих банков

- •Коммерческий банк

- •Как банки создают деньги?

- •Денежный мультипликатор

- •Клиент требует наличные

- •Рынок ценных бумаг

- •Как сочетать рентабельность и законопослушность?

- •4. Уязвимые точки в банковской деятельности

- •Депозиты населения в банках

- •Вопросы для обсуждения

- •Глава X. ГОСУДАРСТВЕННЫЙ БЮДЖЕТ И НАЛОГИ

- •1. Структура бюджета

- •Бюджетный дефицит

- •Динамика дефицитов федерального бюджета России

- •Итого

- •Управление бюджетом

- •2. Структура налогов

- •Предельные ставки налогообложения

- •Налоги и потребительский спрос

- •Поведение налогоплательщика

- •Теневая экономика и уклонение от налогов

- •Вопросы для обсуждения

- •Глава XI. ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА

- •1. Показатели денежного обращения

- •Уравнение обмена

- •Коэффициент монетизации

- •2. Политическая арифметика центрального банка

- •Баланс Центрального банка России*

- •Деньги «дешевые» и «дорогие»

- •Торговля государственными ценными бумагами

- •Манипулирование резервами

- •«Денежное правило» Фридмена

- •3. Модель IS-LM

- •Опыт антикризисный политики

- •Вопросы для обсуждения

- •Милтон ФРИДМЕН – лидер современного монетаризма

- •Глава XII. ГОСУДАРСТВЕННЫЙ ДОЛГ

- •1. Внутренняя и внешняя задолженность

- •Размеры и динамика государственного долга России

- •2. Государственный долг в ретроспективе

- •3. Временная стоимость денег

- •Инфляция, номинальная и реальная процентные ставки

- •4. Два метода расчета бюджетного дефицита

- •Теорема эквивалентности Рикардо

- •5. Место России среди крупнейших мировых должников

- •Вопросы для обсуждения

- •Глава XIII. ОТКРЫТАЯ ЭКОНОМИКА

- •Канада

- •1. Взаимозависимость и сотрудничество

- •Показатели открытости

- •Миграция капитала

- •2. Платежный баланс

- •Платежный баланс России

- •Вопросы для обсуждения

- •Глава XIV. ВАЛЮТНОЕ РЕГУЛИРОВАНИЕ

- •1. Валютный курс и паритет покупательной способности

- •2. Валютный курс, процентная ставка и внешняя торговля

- •Как устанавливается официальный валютный курс?

- •3. Модель Манделла – Флеминга

- •Система плавающего курса

- •Система фиксированного курса

- •4. Из истории международной валютной системы. МВФ

- •Европейская валютная система

- •Вопросы для обсуждения

- •Роберт МАНДЕЛЛ – «крестный отец» Европейского союза

- •Глава XV. ЭКОНОМИЧЕСКОЕ ПРОГНОЗИРОВАНИЕ

- •1. Рациональные ожидания и политическое доверие

- •2. Факторы, воздействующие на экономическую динамику

- •Дар предвидения

- •3. О национальной психологии

- •Можно ли предвидеть будущее России?

- •Новая макроэкономика Пола САМУЭЛЬСОНА и Уильяма НОРДХАУСА

- •ПРИЛОЖЕНИЯ

- •Приложение 1. Учение о государстве (исторические вехи, дискуссии)

- •Приложение 2. Ханс Корсен «Идеи Ирвинга Фишера в области денежной и налоговой политики*»

- •Приложение 3. Дж. М. Бьюкенен, Д. Р. Ли «Политика, время и кривая Лаффера»

- •Приложение 4. П.А. Самуэльсон, У.Д. Нордхаус «Теория рациональных ожиданий»*

- •ТЕРМИНОЛОГИЧЕСКИЙ СЛОВАРЬ

- •Содержание

Коммерческий банк в собственном смысле слова призван привлекать депозиты и размещать кредиты. По мере индустриального развития более актуальной становилась потребность в крупном и долгосрочном инвестиционном кредитовании. Проблема эта решалась по-разному.

На Европейском континенте (Германия, Италия, малые страны) появляются банки (их принято называть смешанными, или немецкими), которые мобилизуют средства из самых различных источников (сбережения, временно свободные средства предприятий, госкредиты) и предоставляют ссуды как для увеличения оборотного капитала (кратко- и среднесрочные), так и под инвестиции в основной капитал (долгосрочные). Этот путь развития банковского дела стимулировал, естественно, его тесное переплетение с промышленностью.

Постепенно возникают, а затем становятся модными финансовыми институтами инвестиционные кредитные банки, отличающиеся отраслевой специализацией.

В Великобритании экономический вес приобрели инвестиционные тресты, занимавшиеся вложением средств в железнодорожное строительство, кредитованием экспорта инвестиционного капитала (например, в Америку) и предоставлением долгосрочных иностранных займов.

Уже в конце XIX в. возникли специализированные сберегательные банки, собиравшие сбережения населения, а также банки земельного (ипотечного), строительного, морского кредита. Широко распространились страховые институты. Черты возникшей в Великобритании раньше, чем в других странах, специализации банков мы обнаруживаем практически повсеместно. В США прототипом кредитных учреждений явились крупные частные банкирские дома, приступившие после Первой мировой войны к созданию инвестиционных холдингов (институтов кредитования и финансового контроля).

2. Банковское дело в России

Первые шаги Государственного банка

Государственный банк России был учрежден в 1860 г., но вплоть до конца века (1897) не обладал правом самостоятельной эмиссии банкнот. Она осуществлялась лишь «по высочайшим указам», во благо казны и правительства. Самостоятельно Госбанк мог лишь заменять ветхие купюры новыми, имел право принимать вклады и выдавать ссуды, осуществлять куплю-продажу золота, серебра, иностранной валюты и ценных бумаг. С самого начала Госбанк России находился в подчинении министерства финансов.

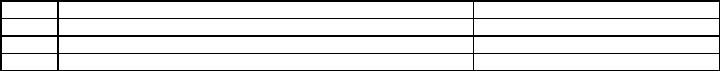

Подлинным эмиссионным центром Государственный банк России стал после реформы 1897 г. Перед Первой мировой войной он имел уже 10 контор и 124 отделения, расширилась кредитная деятельность Госбанка, он превратился в реальный «банк банков» (см. табл.17).

|

|

Т а б л и ц а 17 |

|

Кредиты Госбанка России частным коммерческим учреждениям |

|

Годы |

% госкредитов к собственным капиталам банков-заемщиков |

% госкредитов к суммам депозитов |

1909 |

57,8 |

18,5 |

1913 |

61,3 |

22,3 |

1915 |

72,8 |

25,1 |

В России долгое время широкое распространение имел такой архаический предшественник банковского кредита, как ростовщичество. Ссуды были дорогими, что противоречило интересам купечества и промышленников, нуждавшихся в оборотных средствах.

Альтернативную форму кредитования представляло собой земское «вспомоществование». Еще в XVII в. проект местных коммерческих банков был предложен А.Л. Ордин-Нащокиным, задумавшим использовать средства земств для кредитования «маломощных» купцов и повышения их конкурентоспособности в отношениях с иностранцами. Эти идеи были частично воплощены в жизнь через 100 лет, когда появились местные казенные банки (уездные казначейства), хотя отдача денег «в рост» оставалась весьма распространенной. Сохранялась и высокая «лихва», т.е. процентная ставка, – естественное следствие недостатка денежного предложения и неразвитости кредита. Правда, при Елизавете Петровне правительством был определен «указной» максимальный процент – 6% годовых, но, как говаривал А.Н. Радищев, чем строже запрещения, тем выше плата за риск при нарушении

121