- •Виды налогового планирования Виды налогового планирования:

- •Элементы и этапы налогового планирования Элементами налогового планирования являются:

- •Способы налогового планирования

- •Этапы налогового планирования

- •Риски налогового планирования

- •Схемы минимизации налогов

- •Способы минимизации налогов

- •Учетная политика для целей налогообложения как инструмент налогового планирования организации

Налоговое планирование — законный способ обхода налогов с использованием предоставляемых законом льгот и приемов сокращения налоговых обязательств.

Необходимость налогового планирования заложена в самом налоговом законодательстве, которое предусматривает конкретные налоговые режимы для разных ситуаций, допускает многообразие методов для исчисления налоговой базы и предлагает налогоплательщикам различные налоговые льготы, если они будут действовать в желательных властным органам направлениях.

Сущность налогового планирования — признание права налогоплательщика применять все допустимые законами средства, приемы и способы (в том числе и пробелы в законодательстве) для максимального сокращения своих налоговых обязательств.

Налоговое планирование для предприятий — составная часть стратегического финансового планирования предпринимательской деятельности и бизнес-плана. Одна из его главных целей — минимизация налоговых платежей путем использования всех особенностей налогового законодательства.

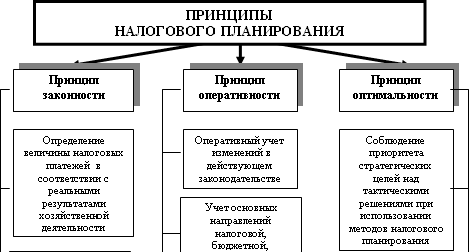

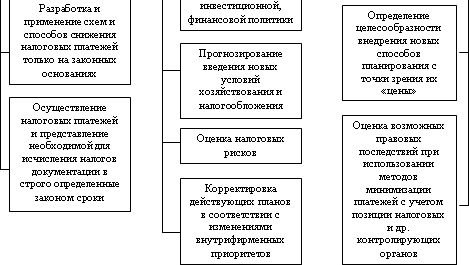

Принципы налогового планирования

Виды налогового планирования Виды налогового планирования:

-

В зависимости от длительности периода и характера решаемых задач различают стратегическое (долговременный курс предприятий и решение крупномасштабных задач) и тактическое (текущий, повседневный характер) налоговое планирование.

-

В зависимости от размера территории, на которой налогоплательщик осуществляет свою деятельность, налоговое планирование может быть международным, национальным, местным.

-

В зависимости от типа налогоплательщика может быть корпоративным или индивидуальным.

Элементы и этапы налогового планирования Элементами налогового планирования являются:

-

Налоговый календарь, предназначенный для четкого прогнозирования и контроля правильности исчисления и соблюдения сроков уплаты в бюджет требуемых налогов, а также представления отчетности в целях недопущения нарушений сроков отчетности, влекущих штрафные санкции;

-

Стратегия оптимизации налоговых обязательств, в соответствии с которой разрабатывается четкий план реализации;

-

Контроль состояния бухгалтерского учета и отчетности для получения информации о хозяйственной деятельности в целях адекватного налогового планирования;

-

Налоговые льготы.

Способы налогового планирования

-

использование пробелов законодательства;

-

применение налоговых льгот;

-

правильное формирование учетной политики;

-

применение офшоров;

-

изменение срока уплаты налогов;

-

прогнозирование изменений налогового законодательства.

Этапы налогового планирования

На первом этапе, решается вопрос о выборе наиболее выгодного с налоговой точки зрения места расположения как самого предприятия, так и его руководящих органов, филиалов и дочерних компаний. При этом учитывается не только налоговый режим, предоставляемый местным законодательством, но и возможность и условия предоставления налоговых кредитов и иных специальных льгот;

На втором этапе производится выбор оптимальной для конкретных целей деятельности организационно-правовой формы юридического лица или формы предпринимательства без образования юридического лица.

Сущность третьего этапа налогового планирования состоит в максимально полном и правильном использовании налоговых преимуществ и льгот при текущей предпринимательской деятельности. Производится анализ форм сделок, выбор форм оплаты труда и реализации социальной политики предприятия, правильное использование льгот по основным видам налогов, оперативное реагирование на изменение налогового законодательства и т. п.

На четвертом этапе решается вопрос о рациональном размещении активов и прибыли предприятия, имея в виду не только предполагаемую доходность инвестиций, но и налоги, уплачиваемые при получении этого дохода.

Риски налогового планирования

Любое налоговое планирование связано с определенными предпринимательскими рисками. Налоговые органы не поощряют действия налогоплательщиков, преследующие снижение налоговой нагрузки, даже если такие действия формально не противоречат законодательству. И это вполне понятно, поскольку цель государственного бюджета состоит в максимальном увеличении налоговых поступлений.

Острота обозначенной проблемы определяется также тем, что в действующем законодательстве не всегда можно найти четкие критерии, позволяющие в конкретной ситуации разграничить правомерную минимизацию налогообложения и незаконное уклонение от уплаты налогов. Противоречива и судебная практика, относящая одни и те же действия налогоплательщиков в одних случаях к правомерной деятельности, а в других — к разряду правонарушений.

Отсутствие законодательно установленных пределов налоговой минимизации влечет целый ряд негативных последствий:

-

Отсутствие четких критериев законной налоговой минимизации является фактором, сдерживающим деловую активность хозяйствующих субъектов.

-

В условиях неопределенности правовой основы минимизации налоговых платежей утрачивается доверие хозяйствующих субъектов к государственным органам, снижается авторитет государственной власти в глазах налогоплательщиков.

-

С точки зрения макроэкономических процессов отсутствие пределов законной налоговой минимизации значительно снижает инвестиционную привлекательность российской экономики.

Причинами налоговых ошибок, возникающих в практической деятельности предприятий, являются:

-

отсутствие либо неправильное оформление (с позиций налогообложения) первичных документов;

-

ошибки, обусловленные неверным толкованием действующего налогового законодательства;

-

несвоевременное реагирование на изменения в налогообложении, особенно в местном;

-

арифметические и счетные ошибки;

-

несвоевременное представление отчетной налоговой документации;

-

просрочка уплаты налогов.

Налоговое планирование в любом хозяйствующем субъекте базируется на трех основных подходах к минимизации налоговых платежей:

-

Использование льгот по уплате налогов. Снижение налогового бремени связано в первую очередь с полноценным использованием всей совокупности налоговых льгот, предоставляемых российским законодательством. Только по НДС перечень освобождаемых от налогообложения товаров (работ, услуг) насчитывает несколько десятков позиций.

-

Разработка учетной политики для целей налогообложения. Определение и грамотное применение элементов учетной политики для целей налогообложения — одно из направлений эффективного налогового планирования. Принятая хозяйствующим субъектом учетная политика применяется последовательно из года в год и существенно влияет на финансовые результаты работы предприятия.

-

Контроль за сроками уплаты налогов. Нарушение установленных предельных сроков влечет за собой штрафные санкции в виде пени. Поэтому в налоговом учете следует использовать налоговый календарь. Кроме того, необходимо учитывать и надежность банка.

Налоговое планирование

Цели и задачи налогового планирования на макро– и микроуровне различны. Государство стремится запланировать как можно больше налоговых доходов для бюджета и внебюджетных фондов, а предприятие – наметить уже в процессе планирования пути и методы снижения налоговых обязательств.

Стратегическое налоговое планирование представляет собой долгосрочное планирование достижения поставленных стратегических целей, т. е. планирование налоговых потоков на длительную перспективу на основе стратегических параметров налоговой политики.

В современных российских условия стратегическое планирование на предприятии не достаточно развито, что связано, в первую очередь, с нестабильностью в стране – это относится к правовому полю, экономической среде, политической обстановке.

В масштабе страны процесс стратегического налогового планирования более развит, что связано с наличием в целом поставленного процесса планирования во всех сферах деятельности и на всех уровнях. Налоговое планирование всегда имело место в нашей стране, составлялись и составляются прогнозные значения налоговых поступлений в бюджетную систему, анализируются причины недоимок. Однако, говорить о том, что сейчас в России есть полноценная система налогового планирования как элемента налогового менеджмента, еще рано.

На уровне отдельно взятых налогоплательщиков большее распространение имеет тактическое текущее или оперативное налоговое планирование, которое получило свое развитие в России в середине 90-х гг. XX в. Данный вид налогового планирования предполагает составление прогнозных данных и разработку планов налоговых платежей в разрезе на текущий год. Однако на предприятиях разработка таких годовых налоговых планов неизбежно перерастает в стратегическое налоговое планирование, если данный хозяйствующий субъект продолжает использовать выработанную концепцию налоговой политики, учитывающую меняющиеся внешние и внутренние факторы.

Оценка налоговой нагрузки

Главным источником информации при определении уровня налоговой нагрузки служат данные налогового и бухгалтерского учета

Методы расчета и оптимизации налоговой нагрузки

Расчет налоговой нагрузки может иметь еще одну важную для организации цель — прогнозирование налогового бремени на будущий период. Для больших предприятий важно предусмотреть налоговую нагрузку в будущих периодах. Важно оценить, какой объем налогов должна будет уплачивать организация, например, за счет расширения своей деятельности.

Дополнительно можно рассчитать долю налогов в выручке, прибыли, зарплатных налогов в фонде оплаты труда и т. д. Все это должно помочь организации в налоговом планировании отчислений в бюджет. При этом также важно предусмотреть различные налоговые риски, которые могут повлиять на увеличение налоговой нагрузки.

Налоговые органы считают налоговую нагрузку очень просто и усредненно путем деления всех налоговых отчислений на выручку налогоплательщика.

Общепринятой методикой определения налогового бремени на организации является порядок расчета, разработанный Минфином России, согласно которому уровень налоговой нагрузки — это отношение всех уплаченных организацией налогов к выручке, включая выручку от прочей реализации:

НН = (НП / (В + ВД)) × 100 %,

Алгоритмрасчета плановых налоговых обязательств на год. Расчет плановых налоговых обязательств необходимо составлять, во-первых, для дальнейшего расчета финансовых показателей компании и определения влияния на них налогового бремени, во-вторых, для формирования платежного календаря и, в-третьих, для оптимизации налогов. Процедуру расчета плановых налоговых обязательств можно разбить на несколько частей:

а) планирование начисления налогов;

б)налоговых платежей;

в)налоговой задолженности.

а) Для расчета планируемой суммы начисления налогов в плановом периоде используются следующие исходные данные: -планируемые показатели для расчета налогооблагаемой базы (площадь, количество сотрудников, расходы на персонал, добавленная стоимость, налогооблагаемая прибыль и т.д.); -налоговое законодательство(порядок уплаты налогов и сборов — ставки по налогам, сроки начисления и уплаты налогов, льготы по налогам); -прочие данные (соглашения о реструктуризации, графики погашения реструктуризированной задолженности, графики реструктуризации, графики погашения пеней и штрафов и т. п.). Расчет начисляемых налогов в общем виде производится по следующей формуле: Начисленный налог = (Налогооблагаемая база рассчитанная - Налогооблагаемая база, необлагаемая налогом) х Ставка налога - Льготы по налогу. б) После того как определены начисления по налогам, необходимо произвести расчет налоговых выплат, чтобы составить графики расчетов с бюджетом и сформировать бюджет движения денежных средств. Налоговые платежи рассчитываются по формуле: Выплаты по налогам = Налоги начисленные - Авансы по налогам, ранее уплаченные, + Выплаты в соответствии с графиками погашения реструктуризированной задолженности, пеней и штрафов + Авансы по налогам в счет будущих периодов. в) На заключительном этапе необходимо определить задолженность перед бюджетом, которая рассчитывается по формуле: Остаток задолженности по налогам на конец периода = Остаток задолженности по налогам на начало периода + Налоги начисленные - Реструктуризированная задолженность -Выплаты по налогам.

Налоговое поле организации; характеристика, параметры, использование в налоговом планировании. Налоговое поле представляет собой информационную налоговую базу, включающую в себя:

-перечень налогов, подлежащих уплате хозяйствующим субъектом;

-размеры ставок;

-источники начисления;

-виды и размеры льгот;

-сроки уплаты. Налоговое поле организации определяет налоговые рамки, в которых организация может осуществлять свою деятельность, формировать финансовую политику, принимать управленческие решения, регулировать уровень налогообложения. На основании налогового поля организации составляются среднесрочные, и текущие планы налоговых платежей, налоговые календари и все другие элементы налогового планирования.

Налоговый мониторинг. Налоговый мониторинг - это систематическое наблюдение за внутренними и внешними процессами в сфере налогообложения.

Внутренне наблюдение: а)за хозяйственно -финансовыми процессами, оказывающими влияние на налоговые обязательства(появление новых поставщиков, изменение структуры и объема реализации, изменение налоговых условий в регионах); б)за состоянием исполнения текущих налоговых обязательств по конкретным налогам и по срокам, выявление отклонений и причин по которым они возникли, обоснование мер по снижению задолженности; в)обзор публикаций по решению сложных вопросов в налогообложении и использовании их как в текущем исполнении налоговых обязательств, так и в налоговом планировании. Внешнее наблюдение - наблюдение за происходящими и прогнозируемыми изменениями в налоговом законодательстве, в налоговом администрировании, оценка их влияния на налоговые обязательства, налоговую нагрузку и финансовое состояние организации.

Положение о налоговой службе организации, должностные инструкции специалистов. Задачи и функции специальных налоговых служб Налоговая служба организации осуществляет деятельность по трем основным направлениям: Разработка и обоснование: -налоговой политики; -всех видов налоговых планов (стратегического, текущего и оперативного); -графиков налоговых платежей Текущая налоговая деятельность: -организация и ведение налогового учета; -контроль формирования и изменения объектов налогообложения; -контроль соблюдения утвержденных графиков налоговых платежей; -взаимоотношения с органами внутреннего контроля организации; -подготовка и сдачи налоговой отчетности Взаимоотношения с налоговыми органами по: -сверке расчетов по налоговым обязательствам; -подготовке материалов в ходе проверок налоговыми органами; -разрешению налоговых споров

Специалисты вышеназванных структур обеспечивают достижение следующих целей: •оптимизация налоговых платежей в рамках налогового законодательства; •максимальное сокращение финансовых и налоговых рисков; •улучшение налогового производства. •создание и поддержание информационной базы по налоговому законодательству; •осуществление внутреннего налогового контроля, анализ налогообложения компании, разработка мер по совершенствованию налогового администрирования.