- •Министерство образования и науки рф

- •Содержание

- •2. Требования к уровню освоения дисциплины

- •3. Объем дисциплины

- •3.1. Объем дисциплины и виды учебной работы 1

- •3.2. Распределение часов по темам и видам учебной работы Форма обучения очная (полная)

- •Форма обучения очная (сокращенная)

- •Форма обучения очно-заочная (полная)

- •Форма обучения очно-заочная (сокращенная)

- •Форма обучения заочная (полная)

- •Форма обучения заочная (сокращенная)

- •4. Содержание курса «Статистика»

- •Раздел 1. Общая теория статистики

- •Тема 1. Статистика как наука. Предмет, метод и задачи статистики

- •Тема 2. Статистическое наблюдение

- •Тема 3. Сводка и группировка статистических данных. Ряды распределения

- •Тема 4. Способы наглядного представления статистических данных

- •Тема 5. Абсолютные и относительные величины в статистике

- •Тема 6. Средние величины и показатели вариаций

- •Тема 7. Выборочное наблюдение

- •Тема 8. Ряды динамики

- •Тема 9. Индексы

- •Тема 10. Статистическое изучение взаимосвязей социально- экономических явлений

- •Раздел 2. Макроэкономическая статистика

- •Тема 11. Система макроэкономических показателей и группировок

- •Тема 12. Система статистических показателей отраслей и секторов экономики

- •Тема 13. Статистическая методология построения национальных счетов

- •Тема 14. Статистика нацианального богатства

- •Тема 15. Статистика населения и рынка труда

- •Тема 16. Статистические методы исследования уровня жизни населения

- •Тема 17. Статистика финансов

- •Тема 18. Международная статистика

- •5. Темы практических и семинарских занятий

- •Методические указания по проведению практических занятий

- •Раздел 1. Общая теория статистики

- •Тема 1. Статистика как наука. Статистическое наблюдение

- •Контрольные вопросы и задания

- •Тема 2. Сводка и группировка статистических данных. Способы наглядного представления статистической информации

- •Механизм проведения группировки данных

- •Название таблицы (общий заголовок)

- •Типовая задача

- •Контрольные вопросы и задания

- •Задачи для самостоятельной работы Задача 1

- •Задача 2

- •Задача 3

- •Задача 4

- •Задача 5

- •Задача 6

- •Задача 7

- •Задача 8

- •Задача 9

- •Тема 3. Абсолютные, относительные и средние величины

- •Типовая задача 1

- •Типовая задача 2

- •Степенные средние

- •Структурные средние

- •Типовая задача 3

- •Типовая задача 4

- •Контрольные вопросы и задания

- •Задачи для самостоятельной работы Задача 1

- •Задача 2

- •Задача 3

- •Задача 4

- •Задача 5

- •Задача 6

- •Задача 7

- •Задача 8

- •Задача 9

- •Задача 10

- •Задача 11

- •Задача 12

- •Задача 13

- •Задача 14

- •Задача 15

- •Задача 16

- •Задача 17

- •Тема 4. Вариация признака

- •Типовая задача 1

- •Типовая задача 2

- •Контрольные вопросы и задания

- •Задачи для самостоятельной работы Задача 1

- •Задача 2

- •Задача 3

- •Задача 4

- •Задача 5

- •Задача 6

- •Задача 7

- •Тема 5. Выборочное наблюдение

- •Распределение вероятности в выборках в зависимости от величины t и объема выборки n

- •Типовая задача 1

- •Типовая задача 2

- •Контрольные вопросы и задания

- •Задачи для самостоятельной работы Задача 1

- •Задача 2

- •Задача 3

- •Задача 4

- •Задача 5

- •Задача 6

- •Типовая задача 1

- •Типовая задача 2

- •Типовая задача 3

- •Контрольные вопросы и задания

- •Задачи для самостоятельной работы Задача 1

- •Задача 2

- •Задача 3

- •Задача 4

- •Задача 5

- •Задача 6

- •Задача 7

- •Задача 8

- •Тема 7. Индексы

- •Основные формулы исчисления индивидуальных и сводных индексов

- •Типовая задача 1

- •Типовая задача 2

- •Типовая задача 3

- •Вопросы для самоконтроля

- •Задачи для самостоятельной работы Задача 1

- •Задача 2

- •Задача 3

- •Задача 4

- •Задача 5

- •Задача 6

- •Задача 7

- •Задача 8

- •Задача 9

- •Задача 10

- •Тема 8. Изучение взаимосвязи социально-экономических явлений

- •Типовая задача

- •Контрольные вопросы и задания

- •Задачи для самостоятельной работы Задача 1

- •Задача 2

- •Задача 3

- •Исходные данные по странам за 2002 год

- •Задача 4

- •Задача 5

- •Раздел 2. Макроэкономическая статистика

- •Тема 1. Система статистических показателей отраслей и секторов экономики

- •1.1. Расчет валового выпуска по отраслям экономики

- •Особенности расчета показателя валового выпуска отдельных отраслей экономики

- •Типовая задача 1

- •Решение

- •Типовая задача 2

- •Задачи для самостоятельной работы Задача 1.1.1

- •Задача 1.1.2

- •Задача 1.1.3

- •Задача 1.1.4

- •Задача 1.1.5

- •Задача 1.1.6

- •1.2. Расчет и анализ показателей валового выпуска, промежуточного потребления и добавленной стоимости по отраслям экономики

- •Типовая задача

- •Задачи для самостоятельной работы Задача 1.2.1

- •Задача 1.2.2

- •Задача 1.2.3

- •Задача 1.2.4

- •Задача 1.2.5

- •Вопросы для самоконтроля

- •Глава 2. Статистическая методология построения национальных счетов

- •2.1. Построение и анализ счета производства

- •Анализ счета производства

- •Метод дефлятирования с помощью индексов цен

- •Метод двойного дефлятирования

- •Метод экстраполяции

- •Типовая задача

- •Задачи для самостоятельной работы Задача 2.1.1

- •Задача 2.1.2

- •Задача 2.1.3

- •Задача 2.1.4

- •2.2. Построение и анализ счетов образования и распределения доходов Счет образования доходов

- •Счет распределения первичных доходов

- •Счет вторичного распределения доходов

- •Типовая задача 1

- •Типовая задача 2

- •Задачи для самостоятельной работы Задача 2.2.1

- •Задача 2.2.2

- •Задача 2.2.3

- •2.3. Построение и анализ счета использования доходов, счета операций с капиталом, счета товаров и услуг

- •Направления анализа счета использования доходов

- •Направления анализа счета операций с капиталом

- •Типовая задача 1

- •Типовая задача 2

- •Задачи для самостоятельной работы Задача 2.3.1

- •Задача 2.3.2

- •Задача 2.3.3

- •Вопросы для самоконтроля

- •Глава 3. Статистика национального богатства

- •3.1. Основные понятия и состав национального богатства

- •3.2. Показатели движения, состояния, обновления и выбытия основных фондов

- •Типовая задача 1

- •Задачи для самостоятельной работы Задача 3.1

- •Задача 3.2

- •Вопросы для самоконтроля

- •Глава 4. Статистика населения и рынка труда

- •4.1. Определение численности населения и его распределения по территории страны

- •4.2. Общие показатели естественного движения населения

- •Специальные показатели естественного движения населения

- •Типовая задача 1

- •4.3. Показатели механического движения населения

- •Типовая задача 2

- •Типовая задача 3

- •Задачи для самостоятельной работы Задача 4.1.1

- •Задача 4.1.2

- •Задача 4.1.3

- •Задача 4.1.4

- •Задача 4.1.5

- •4.4. Показатели трудовых ресурсов

- •Показатели рынка труда

- •Типовая задача 1

- •Типовая задача 2

- •Задачи для самостоятельной работы Задача 4.2.1

- •Задача 4.2.2

- •Вопросы для самоконтроля

- •Глава 5. Статистика уровня жизни населения

- •5.1. Основные понятия и обобщающие показатели статистики уровня жизни населения

- •Обобщающие показатели уровня жизни населения

- •5.2. Показатели доходов населения

- •Типовая задача 1

- •Задачи для самостоятельной работы Задача 5.2.1

- •Задача 5.2.2

- •5.3. Показатели расходов и потребления населения

- •Типовая задача 2

- •Задача для самостоятельной работы Задача 5.3.1

- •5.4. Дифференциация населения по уровню доходов

- •Типовая задача 3

- •Задача для самостоятельной работы Задача 5.4.1

- •Типовая задача 4

- •Задача для самостоятельной работы Задача 5.4.1

- •Вопросы для самоконтроля

- •Глава 6. Статистика финансов

- •6.1. Статистика кредита

- •Система показателей статистики кредита

- •Типовая задача 1

- •Задачи для самостоятельной работы Задача 6.1.1

- •Задача 6.1.2

- •Задача 6.1.3

- •Задача 6.1.4

- •Задача 6.1.5

- •Задача 6.1.6

- •Задача 6.1.7

- •Вопросы для самоконтроля

- •6.2. Банковская статистика

- •Показатели банковской статистики

- •Типовая задача

- •Задачи для самостоятельной работы Задача 6.2.1

- •Задача 6.2.2

- •Задача 6.2.3

- •Задача 6.2.4

- •Вопросы для самоконтроля

- •6.3. Статистика страхования

- •Основные показатели страховой деятельности

- •Типовая задача 1

- •Типовая задача 2

- •Типовая задача 3

- •Задачи для самостоятельной работы Задача 6.3.1

- •Задача 6.3.2

- •Задача 6.3.3

- •Задача 6.3.4

- •Задача 6.3.5

- •Вопросы для самоконтроля

- •6.4. Статистика ценных бумаг

- •Показатели, характеризующие доходность ценных бумаг

- •Показатели, характеризующие динамику ценных бумаг

- •Типовая задача 1

- •Задачи для самостоятельной работы

- •Отражение операций в платежном балансе

- •7.2. Основные компоненты платежного баланса России

- •Типовая задача 1

- •Типовая задача 2

- •Задачи для самостоятельной работы Задача 7.2.1

- •Основные показатели платежного баланса рф

- •Задача 7.2.2

- •Задача 7.2.3

- •Задача 7.2.4

- •Вопросы для самоконтроля

- •6. Лабораторные работы

- •7. Задания для самостоятельной работы студентов

- •Виды и содержание самостоятельной работы студентов по разделам и темам курса

- •Раздел 1. Общая теория статистики

- •Тема 1. Сводка и группировка статистических данных

- •Тестовые задания

- •Домашнее задание

- •Тема 2. Абсолютные, относительные и средние величины

- •Тестовые задания

- •Домашнее задание

- •Тема 3. Вариация признака

- •Тестовые задания

- •Тема 4. Выборочное наблюдение

- •Тестовые задания

- •Тема 5. Анализ рядов динамики

- •Тестовые задания

- •Тема 6. Индексы

- •Тестовые задания

- •Тема 7. Изучение взаимосвязи социально-экономических явлений

- •Тестовые задания

- •Раздел 2. Макроэкономическая статистика

- •Тема 1. Система статистических показателей отраслей и секторов экономики

- •Тестовые задания

- •Домашнее задание

- •Глава 2. Статистическая методология построения национальных счетов

- •Тестовые задания

- •Глава 3. Статистика национального богатства

- •Тестовые задания

- •Глава 4. Статистика населения и рынка труда

- •Тестовые задания

- •Глава 5. Статистика уровня жизни населения

- •Тестовые задания

- •Глава 6. Статистика финансов

- •Тестовые задания

- •Глава 7. Международная статистика

- •Тестовые задания

- •Список рекомендуемой литературы

- •8. Тематика контрольных работ и методические указания по их выполнению

- •Механизм проведения группировки данных

- •Основные формулы исчисления индивидуальных и сводных индексов

- •Особенности расчета показателя валового выпуска отдельных отраслей экономики

- •Определение численности населения и его распределения по территории страны

- •Изучение естественного движения населения

- •Общие показатели естественного движения населения

- •Специальные показатели естественного движения населения

- •Изучение миграции населения

- •Статистика трудовых ресурсов

- •Показатели рынка труда

- •Обобщающие показатели статистики уровня жизни населения

- •Обобщающие показатели уровня жизни населения

- •Показатели доходов населения

- •Показатели расходов и потребления населения

- •Задания для контрольной работы

- •Основные технико-экономические показатели работы предприятий

- •9. Вопросы для подготовки к зачету и экзамену Вопросы для подготовки к зачету по дисциплине «Статистика»

- •Экзаменационные вопросы по дисциплине «Статистика» Общая теория статистики

- •Макроэкономическая статистика

- •10. Учебно-методическое обеспечение дисциплины

- •10.1. Литература

- •10.2. Методическое обеспечение дисциплины

- •10.3. Материально-техническое или информационное обеспечение дисциплины

Задача 6.2.4

По имеющимся данным рассчитайте и проанализируйте структуру банковских вложений. Оцените изменения, произошедшие в структуре. Сделайте выводы.

тыс. руб.

|

Показатель |

Данные за период | ||

|

1-й |

2-й |

3-й | |

|

Кредитные вложения банка, всего в том числе: Ссуды физических лиц Кредиты юридических лиц Кредиты другим банкам |

?

1487,2 1122,3 859,2 |

?

1789,4 2345,1 841,1 |

?

2963,8 4015,6 22,0 |

Вопросы для самоконтроля

Что является объектом банковской статистики?

Какие применяются методы банковской статистики?

Что характеризуют базовые индексы?

Какие существую базовые показатели развития банковской системы?

Что относится к собственным и привлеченным банковским ресурсам?

6.3. Статистика страхования

Цель занятия: ознакомиться с основными понятиями статистики страхования, научиться определять основные показатели страховой деятельности (степень охвата страхового поля, частоту страховых случаев, коэффициент выплат, страховую сумму застрахованного имущества, сумму страхового взноса, сумму страховых выплат, убыточность страховой суммы, коэффициент тяжести страховых событий, коэффициент финансовой устойчивости и др.)

Основные показатели страховой деятельности

Услуги страхования распространяются на страховом рынке и характеризуются абсолютными и относительными показателями страховой деятельности.

|

Абсолютные показатели страховой деятельности | ||

|

Абсолютные показатели, характеризующие страховую деятельность |

1) страховое поле — максимально возможное количество объектов страхования; 2) число застрахованных объектов (число заключенных договоров (N) — количество фактически застрахованных объектов или заключенных страховщиком договоров; 3) число страховых случаев (пс) — число наступивших страховых случаев; 4) число пострадавших объектов (пп) — число пострадавших объектов в ходе наступления страхового случая; 5) сумма поступивших платежей (V) — сумма поступивших платежей; 6) сумма выплат возмещения (W) — сумма выплат страхователю за потерю (ущерб) имущества, жизни и т.п. по наступлении страхового случая; 7) абсолютная сумма дохода страховых организаций — разница между суммой взносов и выплат: Д = V— W; 8) страховая сумма застрахованного имущества (S); 9) сумма пострадавших объектов (S) | |

|

Ежегодный прирост (снижение) совокупного резерва взносов |

Р = Д – В – У – Н – О – П, где Р - годовой прирост резерва взноса; Д – поступление страховых взносов и других доходов; В – фактические выплаты страховых сумм в соответствии с договорами о наступлении страхового случая; У – заложенная в тарифах сумма выплат в связи с наступлением страхового случая, определяется как произведение установленного среднего тарифного норматива на число сотен страховой суммы в соответствии с заключенным договором; Н – заложенная в тарифах сумма расходов на содержание страховых органов, которая исчисляется как установленный процент от поступивших за год взносов по различным видам страхования; О – остаток резерва взносов, образующийся при выплатах выкупных сумм, поскольку размер выкупной суммы несколько меньше накопившегося резерва на момент досрочного прекращения договора с правом на выкуп, исчисляется как установленный процент от выплаченных выкупных сумм; П – прибыль от фактических выплат в связи с наступлением страхового случая и расходов по ведению дела. | |

|

Относительные показатели страховой деятельности | ||

|

Уровень выплат страховых сумм |

| |

|

Степень охвата страхового поля |

Рассчитывается

как отношение количества заключенных

договоров страхования

к страховому полю: | |

|

Частота страховых случаев |

Показывает, сколько страховых случаев приходится на 100 застрахованных объектов. Рассчитывается как отношение числа страховых случаев к количеству застрахованных объектов:

| |

|

Коэффициент выплат |

Данный показатель должен быть меньше или равен 1 | |

|

Средние показатели |

1. Средняя страховая сумма застрахованного имущества:

2.

Средняя сумма страхового взноса

(платежа): 3. Средняя страховая сумма пострадавших объектов:

4.

Средняя сумма страховых выплат:

Этот показатель называется средним размером выплаченного страхового возмещения | |

|

Убыточность страховой суммы |

Определяется по формуле:

где km– коэффициент тяжести страхового события. | |

|

Средняя убыточность |

Определяется по формуле (по совокупности объектов):

| |

|

Коэффициент тяжести страховых событий |

Определяется

по формуле:

| |

|

Нетто-ставка (вычисляется с определенной степенью вероятности) |

Выражает рисковую часть тарифа для обеспечения страхового возмещения. Предназначена для формирования страхового фонда (совокупности страховых платежей).

где q — средний уровень убыточности за период; σ — среднее квадратическое отклонение индивидуальных уровней убыточности от среднего уровня; t — коэффициент доверительной вероятности, определяемой по таблице на основании заданной вероятности | |

|

Среднее квадратическое отклонение индивидуальных уровней убыточности от среднего уровня |

Определяется

по формуле:

где q — средний уровень убыточности за период; q — убыточность страховой суммы | |

|

Брутто-ставка |

Полная тарифная ставка, которая состоит из нетто-ставки (основной части тарифа, предназначенной для создания фонда на выплату страхового возмещения) и нагрузки к ней (надбавки):

где f— доля нагрузки по страхованию имущества в брутто-ставке, которая служит для покрытия накладных расходов страхования и образования резервных фондов | |

|

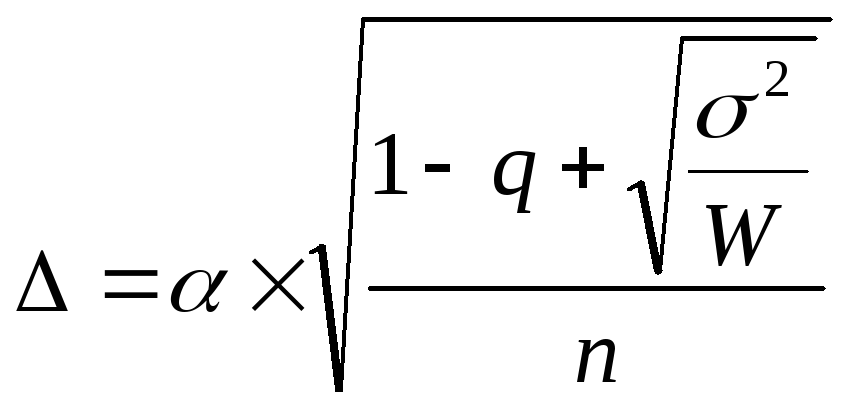

Дельта-надбавка |

Гарантийная надбавка за риск, рассчитывается к нетто-ставке для компенсации непредвиденных обстоятельств.

где

σ2

– дисперсия страховых выплат при

наступлении страхового случая:

ά – коэффициент доверия, зависящий от вероятности безопасности | |

|

Абсолютный прирост (снижение) уровня убыточности |

Общий абсолютный прирост (снижение):

Абсолютный прирост за счет отдельных факторов: 1) уменьшения тяжести страховых событий:

2) изменения доли пострадавших объектов:

| |

|

Индекс среднего уровня убыточности |

Индекс среднего уровня убыточности переменного состава:

Индекс среднего уровня убыточности постоянного состава:

Индекс

структурных сдвигов:

Взаимосвязь

индексов:

| |

|

Индекс убыточности |

| |