Платежное требование

Платежное требование представляет собой расчетный документ, содержащий требование кредитора – получателя средств (поставщика) – к должнику – плательщику (покупателю) – оплатить определенную денежную сумму через банк.

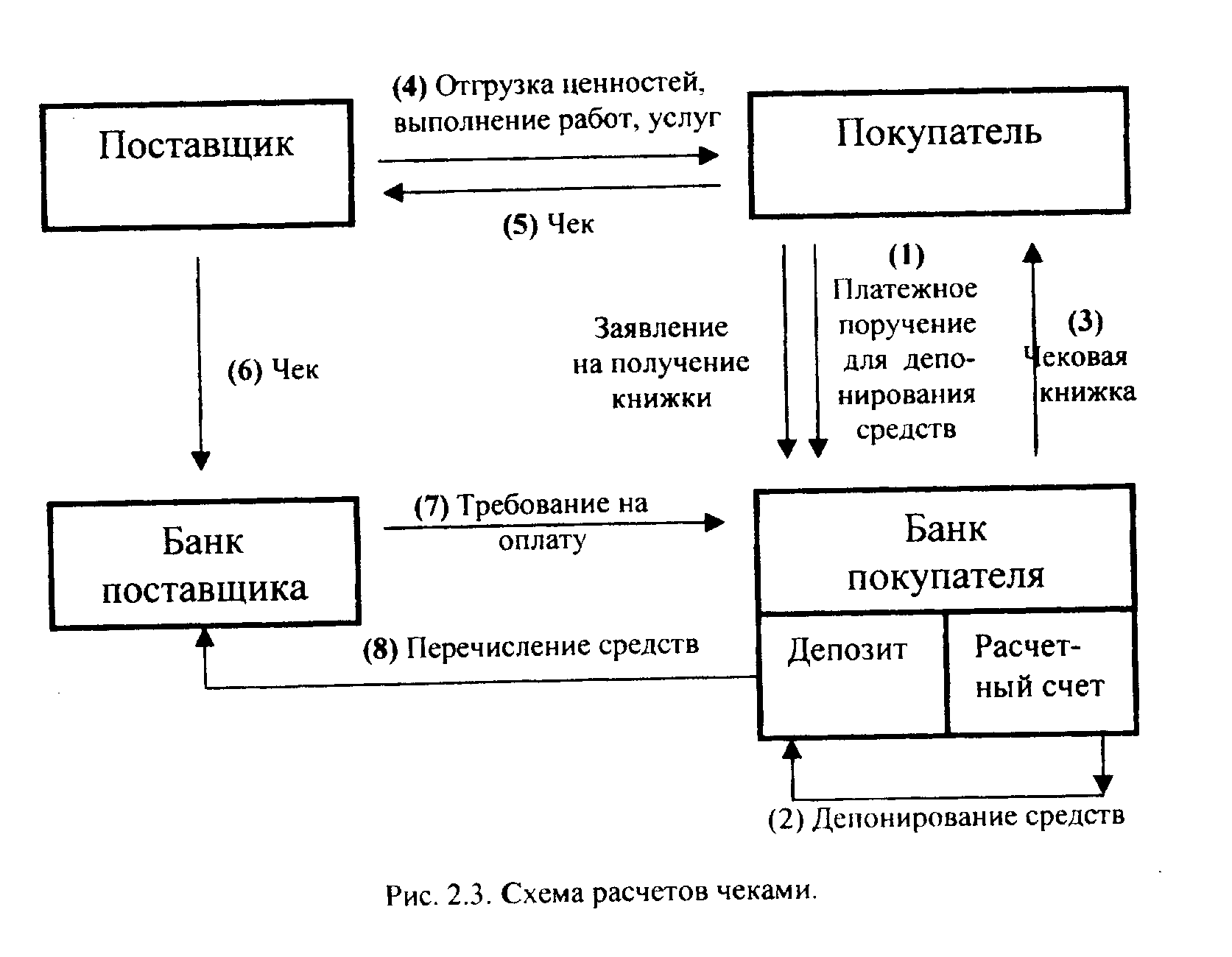

Платежное требование (рис. 2.2.) выписывается поставщиком на бланке (Ф №0401061) и отправляется в обслуживающий банк, а оттуда – в банк плательщика.

При этом если в договоре между сторонами установлено безакцептное списание средств (о чем в платежном требовании сделана надпись с указанием основания), то деньги списываются со счета плательщика без его согласия.

Когда сторонами предусмотрен акцепт, его срок указывается в платежном требовании (не может быть менее трех дней).

В течение этого времени (без указания используется три дня) плательщик может отказаться от акцепта полностью или частично, о чем должно быть составлено заявление.

При отсутствии такого заявления по истечении трех дней с момента передачи плательщику последнего экземпляра платежного требования исполняющий банк оплачивает его.

ЧЕК РАСЧЕТНЫЙ

Чек – это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю.

Чекодателем является юридическое лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков.

Чекодержатель – юридическое лицо, в пользу которого выдан чек плательщиком.

Плательщиком выступает банк, в котором находятся денежные средства чекодателя.

Плательщик по чеку обязан удостовериться всеми доступными ему возможностями в подлинности чека.

Порядок возмещения убытков, возникших вследствие оплаты плательщиком подложного, похищенного или утраченного чека, регулируется законодательством.

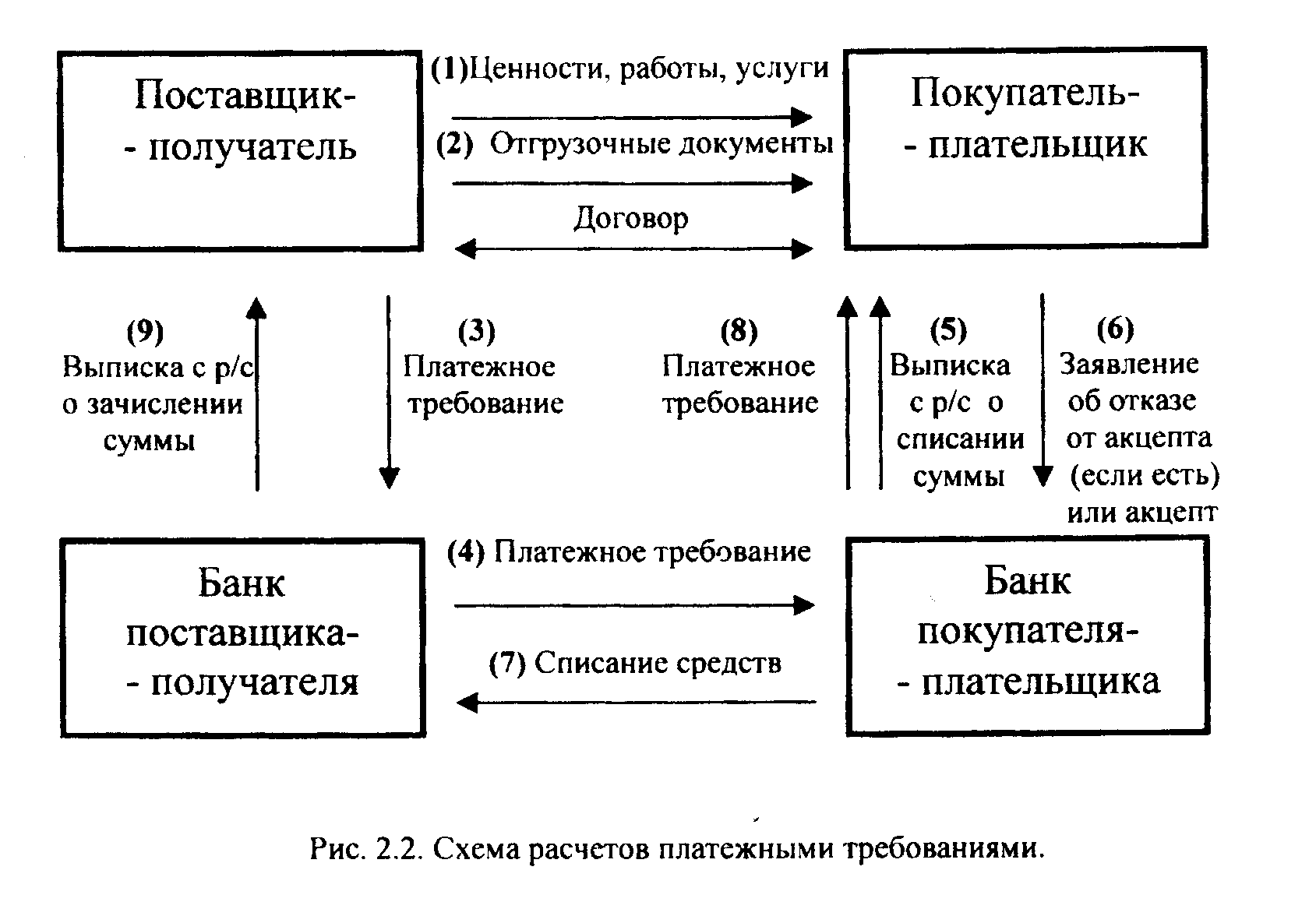

Чек может быть покрытым (депонированным), при котором плательщик предварительно депонирует средства, и непокрытым (гарантированным банком).

Для получения расчетных чеков организация обращается в свой банк с заявлением, в котором указывает количество чеков и общую сумму, требующуюся для расчета чеками. На основании этого определяется лимит одного чека, проставляемый на оборотной стороне каждого чека.

В случае депонированных чеков одновременно с заявлением в банк представляется платежное поручение на заявленную денежную сумму.

Выписанные чеки действительны в течение десяти дней, не считая дня выписки.

Учет выдачи чеков ведется владельцем чековой книжки на субсчете 2 «Чековые книжки» активного счета 55 «Специальные счета в банках».

Чек удобен для расчетов в тех случаях, когда у плательщика нет намерений отдать деньги до получения товара, а у поставщика – передать товар до получения гарантий платежа.

Удобно иметь чековую книжку и при поездках в командировку в случае приобретения материалов у неизвестных по предыдущей практике торговли продавцов, а поставщик имеет возможность обезопасить себя от сомнений по срокам расчета с покупателем и ускорить оплату.

Бланки чеков являются бланками строгой отчетности и учитываются в банках на внебалансовом счете 006 «Бланки строгой отчетности».

Чеки могут выпускаться и кредитными организациями и использоваться в межбанковских расчетах на основании договоров, заключаемых с клиентами.

Организации обязаны сдать в установленном порядке принятые в оплату чеки в обслуживающий банк, при этом в препроводительной ведомости (приложение 9 к Положению Центрального банка № 56) проставляются номера счетов чекодержателей, наименование банка плательщика и его номер.

Для понятия сущности данной формы расчетов на рис. 2.3. приводится схема расчетов чеками.