- •Состояние и развитие сети интернет в россии

- •Частное потребление услуг мобильной связи

- •Корпоративное потребление услуг мобильной связи

- •Состояние и перспективы развития рынка традиционных услуг мобильной связи (голос и sms) в России и в мире.

- •Мировой рынок и региональные особенности

- •Развитые страны

- •Развивающиеся страны

- •Основные факторы

- •Ситуация в России

Состояние и перспективы развития рынка традиционных услуг мобильной связи (голос и sms) в России и в мире.

Несмотря на бурный рост в сегменте мобильной передачи данных и других сервисов, голосовые услуги и SMS по-прежнему занимают существенную часть доходов в выручке российских операторов сотовой связи. Вместе с тем, в ряде развитых стран наблюдается снижение доходов от базовых услуг, что вызывает серьезную озабоченность операторов и вынуждает их искать способы замещения выпадающих доходов. Компания J’son & Partners Consulting представляет краткие результаты исследования российского и мирового рынков традиционных услуг мобильной связи (голос и SMS).

Мировой рынок и региональные особенности

Основная тенденция на мировом рынке мобильной связи – стагнация доходов от голосовых услуг и SMS на фоне повышения доходов от услуг мобильной передачи данных. В целом по миру голосовые услуги все еще демонстрируют незначительный рост доходов – в основном за счет стран БРИК (Бразилия, Россия, Индия и Китай), в то время как в США и странах Евросоюза доходы в 2012 г. снизились на 3-4%.

Доходы от текстовых сообщений, включая SMS, также пока продолжают расти. По прогнозу Portio Research, в 2013 г. операторы заработают на мобильных сообщениях (Mobile Messaging или MM) $230 млрд – на 5,5% больше по сравнению с показателем 2012 г. При этом SMS в ближайшие 1-2 года будут продолжать составлять большую часть доходов операторов в этом сегменте. В целом по миру пик доходов от MM придется на 2015 г., после чего они начнут снижаться.

Развитые страны

В Северной Америке, по прогнозам Ericsson, голосовой трафик будет расти вплоть до 2018 г., и к концу прогнозного периода достигнет 3759 млрд мин. в год. С другой стороны, показатель MOU достигнет максимума в 2013 г., после чего станет снижаться – до 801 мин. в мес. к концу 2018 г. При этом стоит отметить, что США – это один из самых благополучных развитых рынков в отношении традиционных услуг. Благодаря активному внедрению сетей LTE, продвижению на рынок смартфонов, взвешенной тарифной политике и пр., американским операторам удается поддерживать высокий уровень потребления мобильных услуг, несмотря на возрастающее давление со стороны OTT-сервисов.

|

В Западной Европе ситуация меняется от страны к стране, что во многом связано с особенностями локальных рынков. В Нидерландах, где одни из самых высоких цен на SMS среди стран ЕС, в 2009 г. был основан сервис WhatsApp, и уже в 2011 г. произошло снижение доходов от SMS. В 2012-2013 гг. выручка в этом сегменте продолжала снижаться, и наметился еще один негативный тренд – снижение доходов от голосовых услуг.

Напротив, в Германии потребление SMS растет год от года, несмотря на замещение их OTT в некоторых случаях. Немецкий регулятор связывает это с увеличением использования SMS в бизнес-транзакциях. Еще одним драйвером потребления традиционных услуг в Германии стали пакетные предложения: на них пришлось 58% всех SMS и 70% звонков в 2012 г.

|

|

|

На развитых азиатских рынках тенденция стагнации традиционных сервисов наметилась еще несколько лет назад. Так, в Гонконге все началось со снижения SMS-трафика в праздничные дни, и в результате потребление SMS в стране за последние 2 года упало более чем в 2 раза

|

|

|

. |

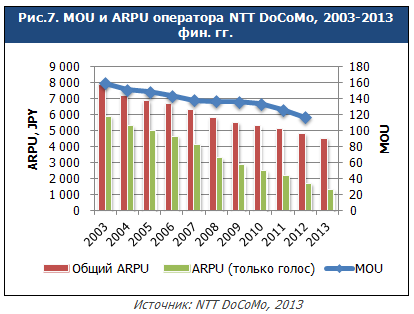

Но наиболее сложная ситуация наблюдается в Японии. Например, голосовой ARPU крупнейшего в стране оператора NTT DoCoMo снижается уже более 10 лет подряд, что влечет за собой снижение и общего ARPU, несмотря на существенный рост в сегменте передачи данных. Общая выручка оператора от мобильного бизнеса снизилась в 2013 финансовом году на 1,1%. Спецификой японского рынка является то, что абоненты почти не пользуются SMS, предпочитая им мобильную электронную почту.

|

|

|

|