- •1 Объект и предмет макроэкономики: сущность, ключевые проблемы, связь макроэкономики с микроэкономикой и с экономической политикой.

- •2 Методы макроэкономического анализа: агрегирование; моделирование; позитивный и нормативный подходы.

- •4 Структуризация национальной экономики: общеэкономические, межотраслевые, внутриотраслевые, межрегиональные, межгосударственные пропорции.

- •5 Структура общественного продукта: воспроизводственная, отраслевая, организационно-экономическая, социально-экономическая.

- •6 Показатели отраслевых структурных изменений (сдвигов) в национальной экономике, оценка их интенсивности.

- •7Межотраслевой баланс как инструмент анализа и прогнозирования структурных изменений в экономике. Модель «затраты-выпуск».

- •8 Цель макроанализа и разногласия основных макроэкономических школ.

- •9 Национальное богатство: понятие, его составные части.

- •10 Основные макроэкономические показатели (ввп, внп, чнп, нд, лд, рлд) и методы их расчета.

- •11 Номинальный и реальный ввп. Индексы цен: понятие, виды, назначение.

- •12 Совокупный спрос ad и факторы, его определяющие.

- •13 Совокупное предложение (as) и факторы, его определяющие. Три участка совокупного предложения.

- •14 Равновесие совокупного спроса и совокупного предложения в модели ad-as и его нарушение

- •15 Экономический цикл и динамика основных макроэкономических показателей. Виды циклов.

- •16 Безработица: понятие, виды, причины. Фактический и естественный уровни безработицы.

- •17 Социально-экономические последствия безработицы. Закон Оукена. Государственное регулирование безработицы: активная и пассивная политика.

- •18 Инфляция: понятие, уровень (темп) инфляции, причины развития. Инфляция спроса и инфляция издержек

- •19 Последствия инфляции. Антиинфляционная политика государства: кейнсианское и монетаристское направления.

- •20 Потребление и сбережения: понятия, взаимосвязь, кейнсианские функции и факторы, их определяющие. Склонность к потреблению и сбережению.

- •22 Влияние инвестиций на объем национального производства. Мультипликатор инвестиций. Акселератор и принцип производного спроса. Парадокс бережливости.

- •23 Макроэкономическое равновесие в модели «доходы-расходы» («совокупные расходы – внп», «крест Кейнса»).

- •24 Рецессионный и инфляционный разрывы и их преодоление; графическая интерпретация в модели «крест Кейнса».

- •25. Модель is – линия равновесия на товарном рынке.

- •26. Финансы и финансовая система: понятие, функции, содержание.

- •Функции финансов:

- •27. Государственный бюджет - финансовый счет, в котором представлена сумма доходов и расходов государства за определенный период (обычно за год).

- •28. Налоги - это обязательные сборы, взимаемые государством с юридических и физических лиц. Отличительный признак налогов - их принудительный характер.

- •29. Бюджетно-налоговая система - меры правительства по изменению государственных расходов, налогообложения и состояния государственного бюджета в процессе регулирования экономики.

- •30. Бюджетный дефицит - бюджетный недостаток, превышение расходов над доходами.

- •31. Гос. Долг - задолженность правительства владельцам государственных ценных бумаг, выпущенных для финансирования прошлых бюджетных дефицитов.

- •32. Деньги - это товар, выступающий в роли всеобщего эквивалента, выражающего стоимость всех других товаров.

- •33.Спрос на деньги и функция спроса на деньги. Классическая, кейнсианская, монетаристская (портфельный подход) теории спроса на деньги. Концепция «нейтральности денег».

- •34. Предложение денег: понятие, факторы, его образующие, функция. Денежный и банковский (депозитный) мультипликаторы.

- •35. Равновесие на денежном рынке. Модель lм.

- •36. Кредит: сущность, функции, источники, основные формы и виды.

- •37. Банковская система: Центральный банк и коммерческие банки, их функции, основные операции, роль в экономике.

- •38.Денежно-кредитная (монетарная) политика государства: понятие, цели, методы и инструменты, механизм действия, виды.

- •39. Экономический рост: понятие, показатели, типы, факторы, результаты.

- •40. Посткейнсианская модель экономического роста Домара- Харрода.

- •41. Неоклассическая модель экономического роста Солоу. «Золотое правило» накопления.

- •42. Доходы населения и источники их формирования. Неравенство в распределении доходов: причины, факторы, измерение (кривая Лоренца и коэффициент Джини).

- •43. Бедность и ее черты (абсолютная и относительная). Индикаторы уровня жизни и качества жизни

- •44. Государственное перераспределение доходов. Социальная политика государства: социальная защита населения и социальные гарантии; ее особенности в современной России.

- •45. Внешнеторговая политика государства: типы, цели, средства регулирования (тарифные и нетарифные ограничения). Торговый баланс.

- •46. Платежный баланс: понятие, структура и взаимосвязь счетов, регулирование.

- •47. Валютный рынок и валютные курсы. Соотношение номинального и реального валютного курса. Плавающий и фиксированный курс валюты.

- •48. Классическая теория международной торговли: теория абсолютного преимущества, теория сравнительных преимуществ.

- •49. Неоклассическая теория международной торговли: модель Хекшера-Олина.

- •50.Равновесное функционирование национальной экономики: общее и частичное макроэкономическое равновесие; модель л.Вальраса.

31. Гос. Долг - задолженность правительства владельцам государственных ценных бумаг, выпущенных для финансирования прошлых бюджетных дефицитов.

Виды:

внутренний - задолженность государства гражданам, фирмам и учреждениям данной страны, которые являются держателями ценных бумаг, выпущенных ее правительством;

внешний - задолженность государства иностранным гражданам, фирмам и учреждениям.

Гос. долг является важным инструментом управления экономикой страны. Именно через него органы власти оказывают влияние на финансовые рынки, денежное обращение, инвестиции и сбережения.

К негативным последствиям гос. долга следует отнести теоретическую возможность банкротства государства переложение бремени уплаты долга на последующие поколения.

Методы управления гос. долгом:

Рефинансирование - погашение старой гос. задолженности путем выпуска новых займов.

Конверсия - изменение условий займа и процентов, выплачиваемых по нему, или превращение его в долгосрочные иностранные инвестиции.

Консолидация - изменение условий займа, связанное с изменением сроков погашения, когда краткосрочные обязательства консолидируются в средне- и долгосрочные.

Пролонгирование - продление срока займа с увеличением суммы процентов.

Продажа безнадежных долгов.

32. Деньги - это товар, выступающий в роли всеобщего эквивалента, выражающего стоимость всех других товаров.

Деньги как всеобщий эквивалент должны обладать следующими свойствами:

● стабильность, или устойчивость;

● портативность;

● износостойкость;

● однородность;

● делимость;

● узнаваемость

Деньги обладают пятью основными функциями:

1. Средство платежа. Функцию средства платежа деньги выполняют в процессе обмена между субъектами рынка

2. Мера стоимости. Как мера стоимости деньги являются мерой ценности благ, т. е. с помощью денег выражаются цены всех товаров. 3. Средство накопления и сохранения ценности. 4. Средство обращения.

5. Мировые деньги.

Названные функции денег необходимы и важны при взаимодействии товарного и денежного рынков.

Денежная масса - это совокупность наличных и безналичных покупательных и платежных средств, обеспечивающих обращение товаров и услуг в экономике, которыми располагают частные лица, институциональные собственники (предприятия, объединения, организации) и государство.

Для измерения денежной массы используются денежные агрегаты. Каждый следующий денежный агрегат:

1) включает в себя предыдущий;

2) является менее ликвидным, чем предыдущий;

3) является более доходным, чем предыдущий.

М0 - наличные деньги в обращении;

М1 - наличные деньги вне банковской системы, депозиты до востребования, дорожные чеки, прочие чековые депозиты;

М2 - М1 плюс нечековые сберегательные депозиты, срочные вклады ( до 100 000 долл.), однодневные соглашения об обратном выкупе и др.;

М3 - М2 плюс срочные вклады свыше 100 000 долл., срочные соглашения об обратном выкупе, депозитные сертификаты и др.;

L - М3 плюс краткосрочные казначейские облигации, коммерческие бумаги и пр.

33.Спрос на деньги и функция спроса на деньги. Классическая, кейнсианская, монетаристская (портфельный подход) теории спроса на деньги. Концепция «нейтральности денег».

Спрос на деньги – желание эк субъектов иметь в своем распоряжении опр кол-во платежных ср-в в виде наличности. Вытекает из двух функций денег: средства обмена и средства сохранения богатства.

Количественная классическая теории денег.

определяет спрос на деньги с помощью уравнения обмена МV = РY.

Предполагается, что скорость обращения V – величина постоянная, так как связана с достаточно устойчивой структурой сделок в экономике. Однако с течением времени она может изменяться, например, в связи с внедрением новых технических средств в банковских учреждениях, ускоряющих систему расчетов.

При условии постоянства V изменение количества денег в обращении М должно вызвать пропорциональное изменение номинального ВНП (РY). Но, согласно классической теории реальный ВНП (Y) изменяется медленно и только при изменении величины факторов производства и технологии можно предположить, что Y меняется с постоянной скоростью, а на коротких отрезках времени - постоянен. Поэтому колебания номинального ВНП будут отражать изменения уровня цен. Таким образом, изменение количества денег в обращении не окажет влияния на реальные величины, а отразится на колебаниях номинальных переменных. Это явление получило название«нейтральности денег».

Кейнсианская теория спроса.

Теория предпочтения ликвидности (кейнсианский подход) выделяет три мотива, побуждающие людей хранить деньги в наличной форме

Прямо

1. трансакционный

мотив – для

Прямо

1. трансакционный

мотив – для

пропорционально финансирования текущих сделок

зависит от уровня (transaction – сделка);

ВВПном. 2. мотив предосторожности – для

![]() непредвиденных

расходов;

непредвиденных

расходов;

3.спекулятивный мотив связан с наличием

у денег альтернативной стоимости.

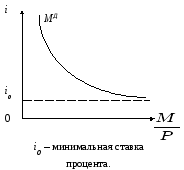

Графическое изменение спроса на деньги под влиянием трансакционного мотива и мотива предосторожности:

МД – кривая спроса на деньги.

Итак, общий спрос на деньги зависит от:

1)уровня ном процентной ставки i (обр проп);

2)объема ном ВВП (прямо пропорционально).

Функция спроса на деньги под влиянием трех рассмотренных мотивов и факторов подразумевает реальный спрос на деньги, т.е. с учетом изменения цен, и имеет вид:

![]()

Рост дохода (Y↑) сдвигает МД1 вправо в положение МД2.

Номинальная ставка процента (i) – ставка, назначаемая банками по кредитным операциям. Реальная ставка (r) отражает реальную покупательную способность дохода, банковского депозита.

При формировании портфеля финансовых ресурсов руководствуются принципом получения максимального дохода при минимальном риске, в соответствии с которым функция спроса на деньги (на реальные деньги) имеет следующий вид:

![]()

где

![]() –

желаемая величина запаса денег;

–

желаемая величина запаса денег;

![]() –доход(ВНП);

–доход(ВНП);

![]() –накопленное

богатство;

–накопленное

богатство;

![]() процент

дохода по акциям, облигациям, депозитам;

процент

дохода по акциям, облигациям, депозитам;

![]() –ожидаемый уровень

инфляции (ожидания – фактор спроса).

–ожидаемый уровень

инфляции (ожидания – фактор спроса).