- •Вопросы к зачету по дисциплине: «Налоговое право (общая часть)»

- •1. Понятие налога, сбора и пошлины: соотношение, признаки.

- •Признаки налога:

- •Признаки сбора:

- •2. Налоговое право: предмет, метод, место в системе финансового права.

- •Предмет нп (ст. 2 нк рф, перечень исчерпывающий):

- •Система нп

- •Тузик, место!!!

- •Наша кафедра рассматривает налоговое право как подотрасль финансового права.

- •3. История налогообложения.

- •4. Теории налогообложения д. Рикардо и а. Смита.

- •Общие усилия обоих

- •5. Налогоплательщики: понятие, права и обязанности.

- •6. Источники налогового права. Законодательство о налогах и сборах.

- •1. Конституция рф

- •2. Международные договоры

- •Чем может быть обусловлено двойное налогообложение?

- •3. Законодательство о налогах и сборах

- •Какие элементы налога можно установить на уровне субъекта рф и мо:

- •Признание нпа противоречащих нк рф:

- •4. Решения кс рф *

- •7. Соотношение понятий «система налогов и сборов» и «налоговая система».

- •Система налогов

- •Модели системы налогов

- •8. Функции налогов.

- •9. Налоговая тайна.

- •Различай!

- •10. Принципы налогообложения.

- •Немецкий учёный Вагнер

- •Пепеляев

- •Налоговые органы: понятие, права и обязанности.

- •Полномочия фнс

- •Права и обязанности

- •Налоговый контроль как вид финансового контроля и его классификация.

- •Налоговые агенты: понятие, права и обязанности.

- •Права и обязанности

- •Юридический состав налога.

- •Обязательные элементы налогообложения и их характеристика

- •Прямые и косвенные налоги: критерии разграничения.

- •16. Понятие налоговой обязанности. Основания для возникновения, изменения и прекращения налоговой обязанности.

- •Возникновение

- •Прекращение

- •Изменение

- •17. Налоговые правоотношения: понятие, особенности, виды.

- •18. Субъекты налоговых правоотношений: понятие и их классификация.

- •19. Формы и методы налогового контроля: понятие и соотношение этих категорий.

- •20. Особенности правового статуса кредитных организаций как субъектов налоговых правоотношений.

- •21. Налоговое правонарушение: понятие и признаки.

- •22. Понятие и виды налоговых льгот.

- •23. Налоговые санкции.

- •24. Налоговые проверки их виды. Порядок проведения налоговых проверок.

- •Камеральные налоговые проверки;

- •Сроки проведения выездной налоговой проверки

- •Акт налоговой проверки

- •Процедуры, возможные при проверке

- •Встречная проверка (прямо не упомянутая, но существует в нк — ст 93.1)

- •25. Способы обеспечения исполнения обязанностей по уплате налогов и сборов.

- •26. Общие условия привлечения к ответственности за совершение налоговых правонарушений. Обстоятельства, исключающие привлечение лица к ответственности за совершение налоговых правонарушений.

- •27. Порядок обжалования действий (бездействия) и решений налогового органа.

- •28. Виды нарушений банком обязанностей, предусмотренных законодательством о налогах и сборах, и ответственность за их совершение.

- •29. Сроки уплаты налогов и сборов, основания их изменения.

- •Законодатель выделяет перечень обстоятельств, которые исключают изменение срока уплаты налога (ст. 62 нк рф):

- •30. Обстоятельства, исключающие вину лица в совершении налогового правонарушения

- •31.Анализ основных правонарушений, закрепленных в нк рф.

- •Разберем некоторые: Нарушение порядка постановки на учет в налоговом органе (статья 116 нк)

- •Налоговая от-ть за уклонение налогоплательщика от уплаты налога (ст. 122 нк)

- •Невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов (ст.123 нк)

- •34.Обстоятельства, смягчающие и отягчающие ответственность за совершение налоговых правонарушений.

- •Понятие и функции

- •Задачи:

- •Полномочия:

- •Осуществляет контроль и надзор за:

- •36.Сроки давности привлечения к ответственности за совершение налоговых правонарушений.

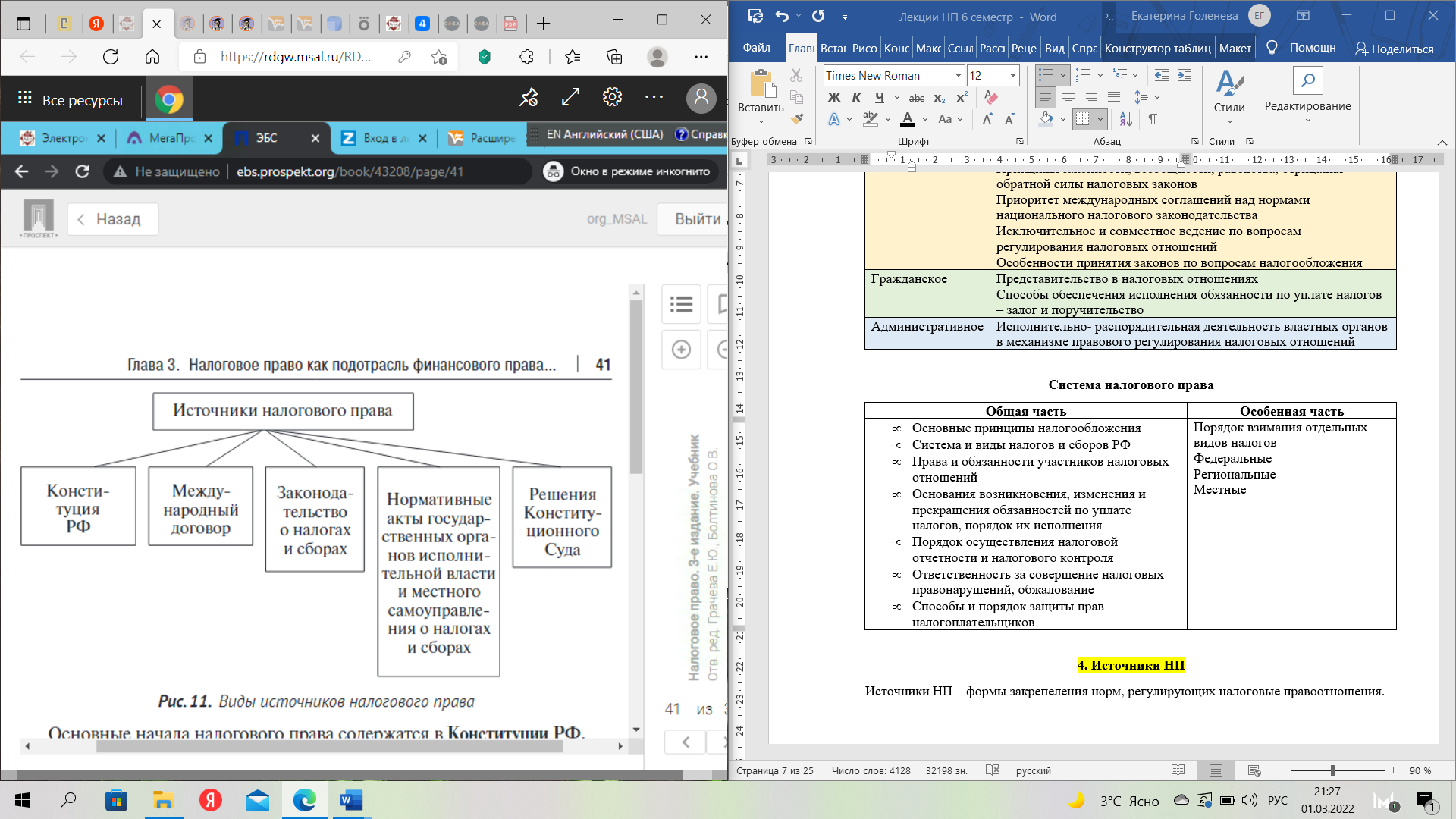

6. Источники налогового права. Законодательство о налогах и сборах.

Источники НП – формы закрепления норм, регулирующих налоговые правоотношения.

1. Конституция рф

Статья 57

|

Каждый обязан платить законно установленные налоги и сборы. Законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют. |

Статья 71

|

В ведении РФ находятся: федеральные налоги и сборы.

|

Статья 72

|

В совместном ведении РФ и субъектов РФ находится: установление общих принципов налогообложения и сборов в Российской Федерации;

|

Статья 75

|

Система налогов, взимаемых в федеральный бюджет, и общие принципы налогообложения и сборов в Российской Федерации устанавливаются федеральным законом (ссылка на Налоговый кодекс РФ)

|

Статья 104

|

Законопроекты о введении или отмене налогов, освобождении от их уплаты, о выпуске государственных займов, об изменении финансовых обязательств государства, другие законопроекты, предусматривающие расходы, покрываемые за счет федерального бюджета, могут быть внесены только при наличии заключения Правительства Российской Федерации. |

Статья 106

|

Обязательному рассмотрению в Совете Федерации подлежат принятые Государственной Думой федеральные законы по вопросам: б) федеральных налогов и сборов;

|

Статья 132

|

Органы местного самоуправления самостоятельно … вводят местные налоги и сборы, решают иные вопросы местного значения, а также в соответствии с федеральным законом обеспечивают в пределах своей компетенции доступность медицинской помощи. |

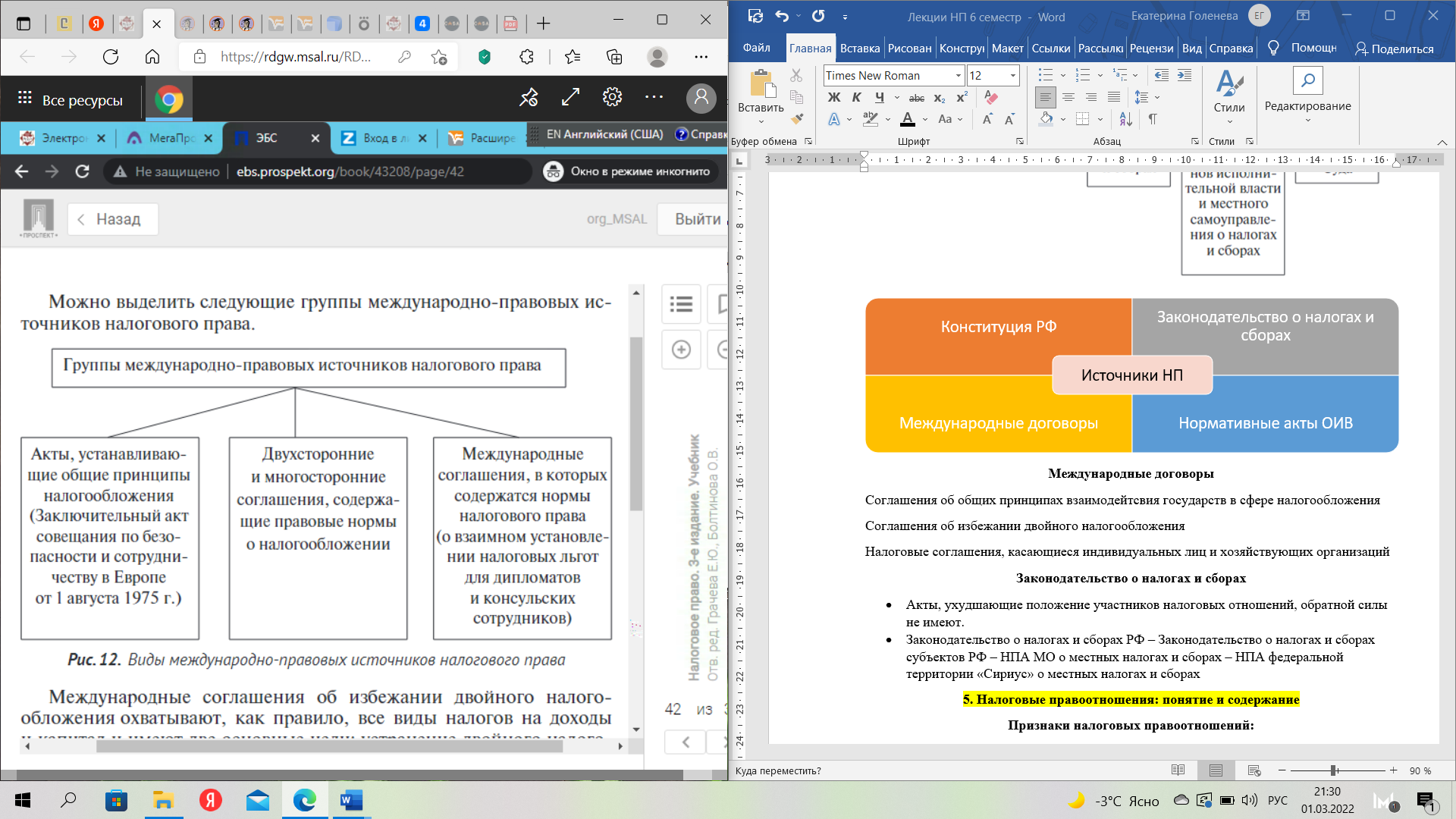

2. Международные договоры

Цель

МД в налоговой сфере

Цель

МД в налоговой сфере

Обеспечение и защита прав налогоплательщиков |

Ограничение притязаний налоговой юрисдикции |

МД в сфере налогов

Многосторонние |

Двусторонние |

Содержащие общие положения о налогах |

Многообъектные (по вопросам взаимной помощи) |

|

|

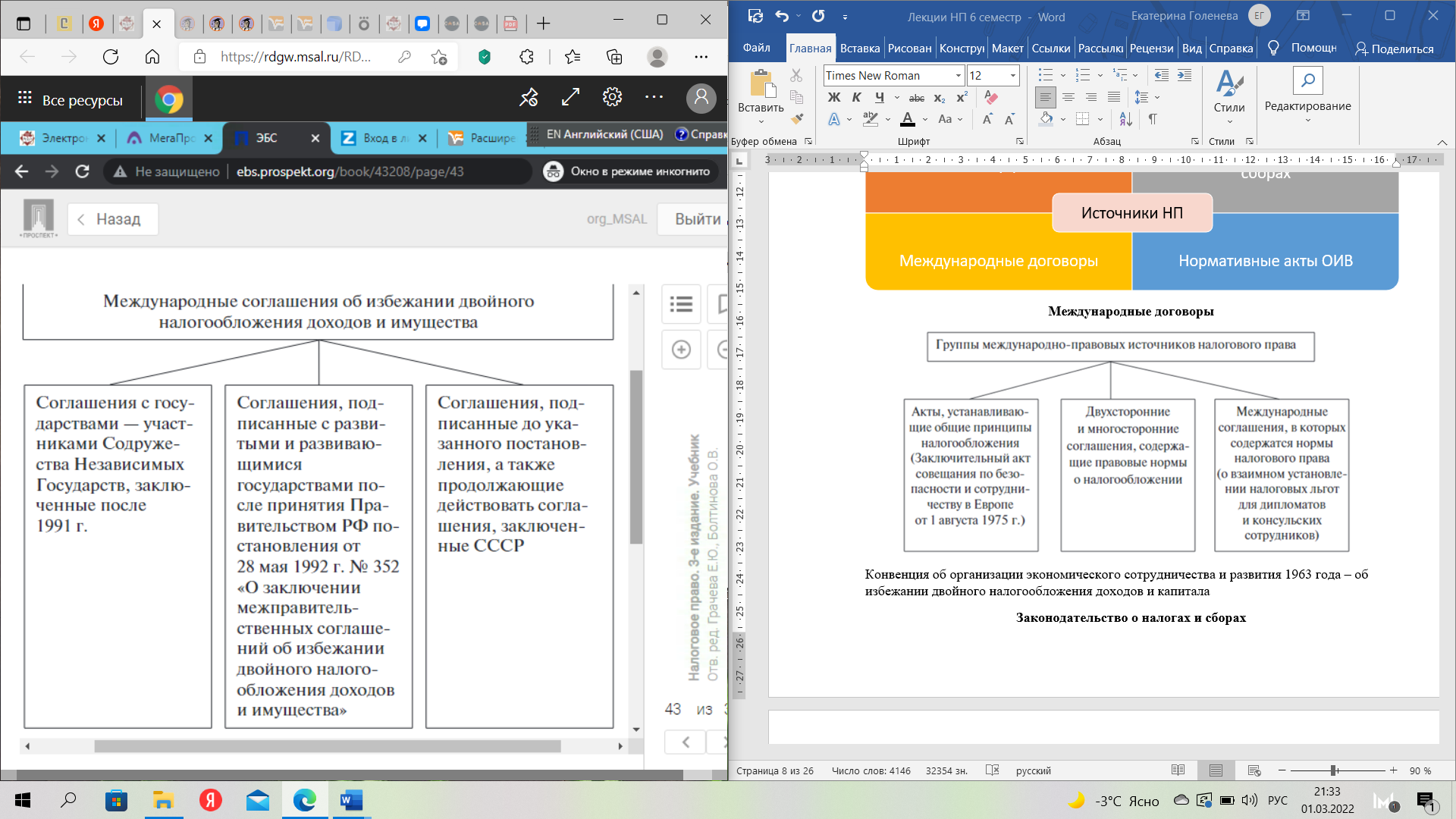

Чем может быть обусловлено двойное налогообложение?

Обусловлено возможностью налогоплательщика получать доход на территории иностранного государства.

3. Законодательство о налогах и сборах

ДВА УРОВНЯ ЗАКОНОДАТЕЛЬСТВА О НАЛОГАХ И СБОРАХ:

Законодательство о налогах и сборах РФ

Законодательство о налогах и сборах субъектов РФ

Это потому что на уровне муниципальных образований не принимаются законы!

НПА муниципальных образований – решения и постановления.

-

Вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее 1-го числа очередного налогового периода

Федеральные законы, вносящие изменения, а также акты субъектов Российской Федерации, нормативные правовые акты представительных органов муниципальных образований, нормативные правовые акты представительного органа федеральной территории "Сириус", вводящие налоги, вступают в силу не ранее 1 января года, следующего за годом их принятия, но не ранее одного месяца со дня их официального опубликования

Могут ли законы иной направленности (не налогово-правовой) включать в себя нормы налогового права? – НЕТ!

-

Акты, ухудшающие положение участников налоговых отношений, обратной силы не имеют.

Акты, устраняющие или смягчающие ответственность, устанавливающие дополнительные гарантии защиты прав налогоплательщиков – имеют обратную силу

Акты, отменяющие налоги, снижающие налоговые ставки, отменяющие обязанности субъектов налоговых отношений – МОГУТ иметь обратную силу, если прямо предусмотрено это.